Chcesz oszczędzać bez podatku? – poznaj bliżej IKE

Być może dla niektórych z Was zabrzmi to obrazoburczo, ale jestem zwolennikiem płacenia podatków. Oczywiście nasz system podatkowy jest bardzo skomplikowany i wymaga gruntownych zmian, bo zbyt dużo płaconych przez nas pieniędzy „przepala się” w trybach urzędniczej machiny. Jednak gdy jadę nową autostradą, to nawet świadomość, że kosztowała ona zbyt wiele, nie zakłóca mi komfortu jazdy. Mam ogromną nadzieję, że Mateuszowi Szczurkowi uda się zrealizować zapowiedzi i dokonać korzystnych zmian w ordynacji podatkowej, uprościć system i zwiększyć jego efektywność. Trzymam kciuki, bo jego sukces na tym polu jest w interesie każdego z nas.

To dobry moment na krótkie przypomnienie: Pamiętaj, proszę, że wszystkie prezentowane na blogu materiały mają charakter wyłącznie edukacyjny i informacyjny i są wyrazem prywatnej opinii autorów. Zapoznaj się, proszę, z dokładną informacją prawną, którą znajdziesz na końcu tego artykułu.

Choć generalnie jestem za płaceniem podatków, uważam również, że naszym świętym obowiązkiem jest płacić ich jak najmniej, wykorzystując wszelkie możliwe legalne ulgi i zwolnienia. Dzisiejszy wpis dotyczy jednego z rozwiązań, które pozwala zaoszczędzić spore kwoty dzięki zwolnieniu z podatku Belki. Rozwiązaniem tym jest niedoceniane przez wielu IKE, czyli Indywidualne Konto Emerytalne, dzięki któremu 816 tysięcy Polaków odłożyło już 3,8 mld PLN. Jeżeli jesteś przekonany, że warto samodzielnie oszczędzać na własną emeryturę, znajdziesz tu przydatne informacje. Jeżeli jednak uważasz, że emerytura to temat odległy, którym nie warto się teraz zajmować, przeczytaj proszę wpis Dobre wieści o naszych emeryturach.

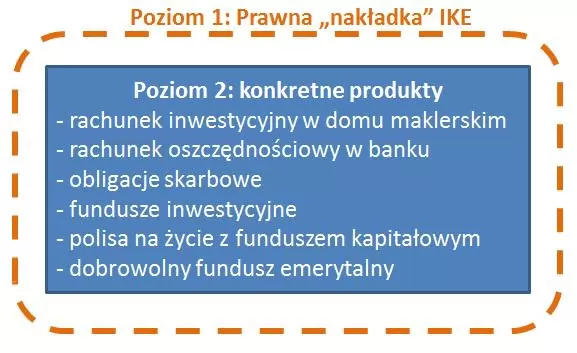

W trakcie prowadzonych przeze mnie szkoleń miałem okazję rozmawiać z kilkoma osobami, które miały IKE, ale nie są zadowolone, bo nie udało im się zarobić. Na tej podstawie dochodziły do wniosku, że IKE nie jest dobrym sposobem na pomnażanie oszczędności. Faktyczny problem nie tkwił jednak w samym IKE, ale w produkcie finansowym „ubranym” w IKE. Bardzo ważne jest, aby zrozumieć dwie podstawowe sprawy:

1) IKE to jedynie „prawna nakładka” na różne produkty finansowe.

2) O tym, ile ostatecznie zgromadzisz środków zadecyduje wybór właściwego produktu opakowanego w IKE

Jakie produkty finansowe mogą być oferowane w ramach IKE? Dostępnych rozwiązań jest całkiem sporo:

- Rachunek inwestycyjny w domu maklerskim

- Rachunek oszczędnościowy w banku

- Bezpośrednia inwestycja w obligacje skarbowe

- Fundusze inwestycyjne

- Polisy na życie z ubezpieczeniowym funduszem kapitałowym

- Dobrowolny fundusz emerytalny prowadzony przez firmy zarządzające OFE (tzw. PTE – Powszechne Towarzystwa Emerytalne).

Może Cię również zainteresować:

1. Pracownicze Plany Kapitałowe – wszystko, co musisz wiedzieć o PPK w 2019 r.

2. Pracownicze Plany Kapitałowe (PPK) – kontrowersje i niejasności

3. Jak obliczyć emeryturę? Zobacz, ile otrzymasz z ZUS i ile dodatkowo powinieneś co miesiąc odkładać

Dla osób lubiących obrazki (ja się do takich zdecydowanie zaliczam) mogłoby to wyglądać mniej więcej tak:

Co daje opakowanie produktu w IKE? Odpowiedź jest bardzo prosta: inwestując w dwa identyczne produkty, podejmując identyczne decyzje inwestycyjne i realizując identyczne zyski, dzięki produktowi w formie IKE zarobię więcej. Jeżeli korzystałeś choćby z najprostszej lokaty bankowej, to wiesz doskonale, że 19% zarobionych przez Ciebie odsetek natychmiast jest zabierane w formie podatku Belki (podatku od zysków kapitałowych). Wpłacając 1000 zł i zarabiając 10% w dowolnym okresie, twój zysk to 100 zł. Jednak w praktyce dostaniesz do ręki jedynie 81 zł, gdyż reszta zostanie pobrana w formie podatku. Czy warto się martwić o tak drobne kwoty?

Załóżmy, że przez 35 lat będziemy na początku każdego miesiąca odkładać 300 zł i zarobimy przeciętnie 6% w skali roku. Po drodze oczywiście będą zyski po 20% w rok i straty po 30% w rok, ale średni wynik to będzie 6%. Oto jak będzie wyglądać wartość naszej inwestycji (pamiętaj, że wykres jest uproszczeniem – po drodze będą duże wahania wartości):

W sumie zgromadzimy 429 550 zł, z czego 126 000 zł to suma naszych wpłat po 300 zł (35 lat x 12 miesięcy x 300 zł), a 303 550 zł to wypracowane zyski. Gdyby od takich zysków przyszło nam zapłacić 19% podatku, musielibyśmy przekazać fiskusowi 57 674 zł. Oczywiście, im wyższa kwota dokonywanych wpłat, tym korzyść podatkowa będzie wyższa (inne założenia bez zmian). Wykorzystując cały roczny limit wpłat na IKE, o którym napiszę za chwilę, zaoszczędzilibyśmy na podatku 178 407 zł. Wyobrażasz sobie, co będziesz czuł przekazując fiskusowi taką kwotę? A wystarczy wybrać produkt z IKE. Jedna drobna decyzja, a konsekwencje spore.

Aby IKE było wykorzystywane jako wehikuł do oszczędzania na emeryturę, a nie do omijania podatku Belki, w ustawie o IKE zdefiniowane są pewne zasady:

1. Maksymalna kwota, jaką w danym roku można wpłacić na IKE, jest ściśle określona i w każdym roku kalendarzowym podawana do publicznej wiadomości. Wynosi 300% przeciętnego miesięcznego wynagrodzenia, więc w 2013 roku jest to 11 139 zł. Rozkładając to na wpłaty miesięczne otrzymujemy 928 zł – całkiem sensowna kwota, prawda?

2. Aby skorzystać z ulgi podatkowej należy:

a) oszczędzać na IKE do 60 roku życia (nie trzeba czekać do 67 roku życia). Oczywiście możemy wypłacić swoje środki wcześniej, w dowolnym momencie, wtedy jednak podatek trzeba będzie zapłacić,

b) dokonać jakichkolwiek wpłat na IKE w 5-ciu dowolnych latach kalendarzowych przed złożeniem dyspozycji wypłaty z IKE,

c) dokonać przynajmniej połowy wpłat na 5 lat przed złożeniem dyspozycji wypłaty z IKE.

Zasady 2b i 2c wprowadzone zostały po to, aby uniknąć sytuacji, w której ktoś na 2 lata czy rok przed emeryturą zakłada sobie lokatę w banku i korzysta ze zwolnienia z podatku Belki. Zwolnienie przewidziane jest z myślą o budowaniu długoterminowych oszczędności emerytalnych.

Zatem idea IKE jest bardzo prosta: oszczędzasz regularnie na emeryturę i w zamian nie płacisz po 60 roku życia podatku Belki.

Nawet jeżeli nie jesteś przekonany czy odkładasz środki z myślą o emeryturze, czy może na inny cel, i tak warto rozważyć IKE. Otrzymujesz w ten sposób korzystna opcję:

– gdy sięgniesz po środki przed 60 rokiem życia, zapłacisz podatek Belki, tak jak w każdej innej inwestycji;

– jeśli jednak te środki nie będą Ci potrzebne wcześniej i utrzymasz je do 60 roku życia, wtedy nie będziesz musiał płacić podatku.

A co się stanie ze środkami na Twoim IKE, jeśli nie dożyjesz do 60 roku życia? Otóż zakładając IKE możesz wskazać osoby uposażone, które po Twojej śmierci otrzymają zgromadzone na Twoim IKE środki. W każdej chwili możesz zmienić osoby uposażone. Jeżeli nie wskażesz nikogo, to środki z IKE zostaną przekazane Twoim spadkobiercom. Osoby te (uposażeni, spadkobiercy) będą mogły te środki przenieść na własne IKE, lub po prostu wypłacić. Co bardzo ważne – środki te zwolnione będą zarówno z podatku Belki, jak i z podatku od spadków i darowizn.

Jak zatem widzisz, nie jest do końca prawdą, że na naszym rynku brak jest sensownych rozwiązań. Ta „prawna nakładka” na produkty finansowe ma naprawdę dużo zalet.

Jeżeli chciałbyś wczytać się w sposób jeszcze bardziej dogłębny w zasady funkcjonowania IKE, polecam Ci link na stronie Ministerstwa Pracy i Polityki Społecznej: IKE w pytaniach i odpowiedziach

Ustawodawca przygotował zatem sensowne rozwiązanie, ale… niektórzy dostawcy produktów finansowych już niekoniecznie. Kluczową korzyścią z IKE jest zwolnienie z podatku Belki, a podatek Belki zapłacisz wtedy, gdy Twoja inwestycja przyniesie ZYSK. Niestety, miałem okazję spotkać się z wieloma produktami, w których suma przeróżnych opłat była tak wysoka, że szanse na duże zyski malały niemal do zera. Właśnie dlatego niezmiernie ważny jest wybór dobrego, ale również TANIEGO rozwiązania, w którym opłaty nie przejedzą Twoich zysków.

Z jakiego IKE sam korzystam? Jestem fanem czystych (bez pakowania w polisy) funduszy inwestycyjnych. Niektórzy twierdzą, że wynika to z faktu mojej pracy w TFI. Ale prawda jest inna: rozpocząłem pracę w TFI właśnie dlatego, że od lat jestem fanem funduszy. Powodów jest kilka, a oto najważniejsze z nich:

– fundusze są bardzo różnorodne: od bezpiecznych (rynku pieniężnego) po bardzo agresywne i ryzykowne (małych spółek) i pozwalają inwestować nawet niewielkie kwoty zarówno w Polsce, jak i zagranicą. Spada giełda? Mam fundusz gotówkowy. Rośnie giełda? Mam fundusz akcji. Zmiany w OFE? Mogę inwestować zagranicą, itp… Zawsze jestem w stanie znaleźć coś dla siebie;

– inwestycje w czyste fundusze są tańsze niż inne rozwiązania; w wielu innych produktach opłata za zarządzanie funduszem wydaje się być niska, ale gdy podliczymy wszystkie inne opłaty, obraz jest całkiem inny;

– inwestując w fundusze przez internet płacę tylko i wyłącznie opłatę za zarządzanie; opłata ta jest ujęta w wyniku inwestycyjnym – zatem jak mój fundusz pokazuje, że zarobił 10%, to tyle właśnie wynosi mój zysk, gdyż jest to wynik już po potraceniu opłaty;

– w przypadku IKE część TFI oferuje dodatkowe zniżki w opłatach za zarządzanie;

– nie mam czasu aby samodzielnie dobierać akcje do portfela, co więcej, w większości przypadków nie miałbym też dostatecznej wiedzy i umiejętności, aby samodzielnie przeanalizować akcje poszczególnych spółek;

Trzeba jednak pamiętać, że aby być w pełni zadowolonym z efektów swoich inwestycji, należy dobrze dobrać fundusze do swojego profilu ryzyka. Fundusze akcyjne zawsze będą przynosić straty w okresie bessy. Tak było, jest i będzie. O tym jak dobierać dla siebie fundusze napiszę jeszcze wiele razy, bo temat jest naprawdę ciekawy.

Na koniec załączam jeszcze dwa linki:

1) Tutaj znajdziesz ranking IKE oferowanych przez TFI przygotowany przez AnalizyOnline – niezależna firmę, która od wielu lat monitoruje i ocenia rynek funduszy: Ranking IKE 2013

2) Tutaj znajdziesz link do informacji na temat IKE, które sam posiadam, a które przygotował mój zespół. Na dole tej strony znajdziesz też kalkulator, który pozwoli Ci policzyć korzyści podatkowe z IKE. To nie jest żaden link afiliacyjny, ale warto, abyś porównał to rozwiązanie z innymi: IKE Plus . Nigdy nie poleciłbym Ci rozwiązania, w które nie wierzę, albo co do którego miałbym zastrzeżenia.

W duchu pełnej przejrzystości dajemy Ci znać, że w tym artykule były linki afiliacyjne. Zawsze staramy się zachować maksymalną obiektywność i jeśli na blogu pojawia się afiliacja, dotyczy produktów, które przeszły nasze sito analiz i/lub z których sami z zadowoleniem korzystamy. Nigdy natomiast nie namawiamy do korzystania z produktów, jeśli są one Tobie niepotrzebne, a to już kwestia indywidualnej decyzji każdego inwestora. Linki afiliacyjne kierowaliśmy do osób, które podjęły samodzielną decyzję o korzystaniu z danego produktu i chciały przy okazji wesprzeć naszą pracę. Usunęliśmy je po rozwiązaniu płatnej współpracy marketingowej.

To tyle na temat IKE. Do końca roku zostały 33 dni. Warto założyć IKE i wykorzystać limit wpłat na 2013 rok.

Jeżeli masz jakiekolwiek pytania na temat IKE – z przyjemnością odpowiem na Twój komentarz.

Dziękuję za czas, który poświęciłeś na przeczytanie tego postu. Mam nadzieję, że był dla Ciebie przydatny. Będę bardzo wdzięczny jeśli polubisz tę stronę na Facebooku i polecisz artykuł znajomym. Serdecznie dziękuję i pozdrawiam.

Ten artykuł jest częścią całego cyklu, w ramach którego krok po kroku pokazuję mój portfel IKE PLUS. Możecie w ten sposób prześledzić moje decyzje, podejście do inwestowania, popełnione błędy i osiągane wyniki. To są realne pieniądze, realne zyski i realne straty - bez żadnej ściemy. Oto lista wszystkich artykułów z tego cyklu w kolejności od najnowszego:- Finanse w czasach koronawirusa [stan na 17.03.2020 r.]

- Wszystko o IKE. Nie trać swoich pieniędzy!

- IKE Obligacje kontra IKE Plus - co lepsze? Kalkulator + wyniki

- Co się dzieje w moim portfelu? Wyniki IKE oraz inwestycyjny eksperyment na żywym organizmie

- Jak dostosować swój portfel inwestycyjny do wahań rynkowych?

- Ile konkretnych funduszy wkładam do portfela? Nowa instrukcja do portfela IKE Plus (część IV)

- Nowa instrukcja do portfela IKE Plus (część III). Lekcja z Desideraty

- Nowa instrukcja do portfela IKE Plus (część II)

- Nowa instrukcja do portfela IKE Plus (część I)

- Czy na pewno dobrze oceniasz wyniki Twoich inwestycji? Mój portfel IKE Plus

- Nie tańcz z królową balu! - ważna zasada inwestycyjna

- Portfel inwestycyjny na 2017 rok. Co z IKE PLUS?

- Portfel na trudne czasy? - zmiany w IKE Plus

- Portfel IKE Plus - straty czy zyski?

- Krajobraz po obcięciu Polsce ratingu. Co dalej z portfelem IKE?

- Ostatni dzwonek. Za kilka dni limit IKE lub IKZE przepadnie na zawsze

- Czym są fundusze cyklu życia?

- Czy rynkowe zawirowania spustoszyły mój portfel?

- Kiedy podwoisz swój kapitał?

- Dlaczego polecam TEN produkt inwestycyjny?

- Portfel funduszy dla dzieci: ile zarobiłem i jak działamy dalej?

- Wybieram fundusze do portfela

- Budowa portfela funduszy - fundament strategii

- Jak inwestuję własne pieniądze?

Proszę zapoznaj się z poniższą informacją.

Jeżeli podobał Ci się ten artykuł, może zainteresuje Cię moja książka o inwestowaniu – „Finansowa Forteca”. W podobny sposób jak tutaj na blogu- prosto i merytorycznie – tłumaczę w niej, jak inwestować skutecznie i mieć święty spokój. Szczegóły poznasz TUTAJ.

PODOBAJĄ CI SIĘ ARTYKUŁY NA BLOGU?

Dołącz do ponad 45 513 osób, które otrzymują newsletter i korzystają z przygotowanych przeze mnie bezpłatnych narzędzi pomagających w skutecznym dbaniu o finanse.

KLIKNIJ W PONIŻSZY PRZYCISK.

PLANUJESZ ZACIĄGNĄĆ KREDYT HIPOTECZNY

I NIE WIESZ OD CZEGO ZACZĄĆ?

To zupełnie naturalne. Kredyt hipoteczny to ogromne zobowiązanie, które przygniata przez kilkadziesiąt lat. W dodatku mnóstwo osób bardzo za niego przepłaca. Przygotowałem kurs Kredyt Hipoteczny Krok po Kroku, aby uzbroić Cię w niezbędną wiedzę i dać narzędzia do wygodnego podjęcia najlepszych dla Ciebie decyzji. Chcę Ci pomóc w znalezieniu kredytu hipotecznego, który:

✅ w bezpieczny sposób pomoże Ci zrealizować marzenie o własnym mieszkaniu czy domu,

✅ nie obciąży nadmiernie budżetu Twojej rodziny,

✅ będzie Cię kosztował tak mało, jak to tylko możliwe,

✅ szybko przestanie być Twoim zobowiązaniem, bo sprawnie go spłacisz.