Obligacje skarbowe – czy nadal warto? [FFP02]

Podcast: Odtwarzaj w nowym oknie | Pobierz (Czas trwania: 39:08 — 54.1MB) | Umieść link

Subskrybuj: Apple Podcasts | Spotify | Android | RSS

Jeśli inwestujesz w obligacje skarbowe, na pewno stracisz. Obligacje indeksowane inflacją, nie chronią przed nią, zaś inne przyniosą ogromne straty. Szczególnie że Polska za jakiś czas zbankrutuje…

To tylko wybrane opinie z komentarzy pod artykułami na temat obligacji skarbowych. Ponieważ ostatnio otrzymuję od Was bardzo dużo pytań o obligacje skarbowe – podzielę się dzisiaj moją opinią na ich temat. Czy po obniżce oprocentowania opłaca się jeszcze kupować obligacje skarbowe indeksowane inflacją? A jeśli tak, to lepiej kupić obligacje 4-letnie czy 10-letnie? Jak podwyżka stóp procentowych przez NBP wpłynie na odsetki od obligacji skarbowych? Na te i inne pytania odpowiem w dzisiejszym wpisie. Zacznijmy jednak od podstaw.

Zapoznaj się z wszystkimi materiałami cyklu

Finansowa Forteca W Praktyce:

- Jak zbudować dobrą strategię inwestycyjną? – początek cyklu [FFP01]

- Obligacje skarbowe – czy nadal warto? [FFP02]

- W co inwestować małe kwoty? [FFP03]

- Cena złota – czy to się jeszcze opłaca? [FFP04]

- Które ETF-y do portfela długoterminowego? [FFP05]

- Mój portfel inwestycyjny o wartości 1,7 mln zł. Skład, wyniki i dalsze kroki [FFP06]

- Wycinam obligacje skarbowe z portfela [FFP07]

- Jak zbudować portfel odporny na inflację? + mój portfel ofensywny [FFP08]

- W co inwestuję? Wyniki po 2 kwartale 2021 [FFP09]

- Jak nie dać się panice na giełdzie? – pokazuję wyniki portfela po III kwartale [FFP10]

- Jak wycenić mieszkanie na wynajem + podliczam wartość mieszkań w moim portfelu [FFP 11]

- Krach na rynkach – czy Twój portfel go wytrzyma? [FFP12]

- Pękło 2,3 mln – skład mojego portfela i plany na 2022 r. [FFP13]

- Ile straciłem po wybuchu wojny? 2,37 mln zł – wyniki portfela po 1Q2022 [FFP14]

- Co z portfelem, gdy rynki spadają? Wyniki po 2Q2022 [FFP 15]

- Giełdy ostro w dół, a mój portfel? – wyniki i skład po 3Q2022 [FFP16]

- Co robisz, żeby nie przegapić swoich marzeń + podsumowanie portfela w 2022 r. [FFP17]

- 2,5 mln na celowniku – co dalej z portfelem? Wyniki portfela po 1Q2023 [FFP18]

- Pękło 2,6 mln! Wyniki portfela długoterminowego po 2Q2023 [FFP19]

- Pękło 2,7 mln + szykuję zmiany w portfelu – wyniki po 3Q2023 [FFP20]

- W co inwestować w 2024? Rekomendacje 7 największych firm inwestycyjnych oraz wyniki mojego portfela [FFP21]

To dobry moment na krótkie przypomnienie: Pamiętaj, proszę, że wszystkie prezentowane na blogu materiały mają charakter wyłącznie edukacyjny i informacyjny i są wyrazem prywatnej opinii autorów. Zapoznaj się, proszę, z dokładną informacją prawną, którą znajdziesz na końcu tego artykułu.

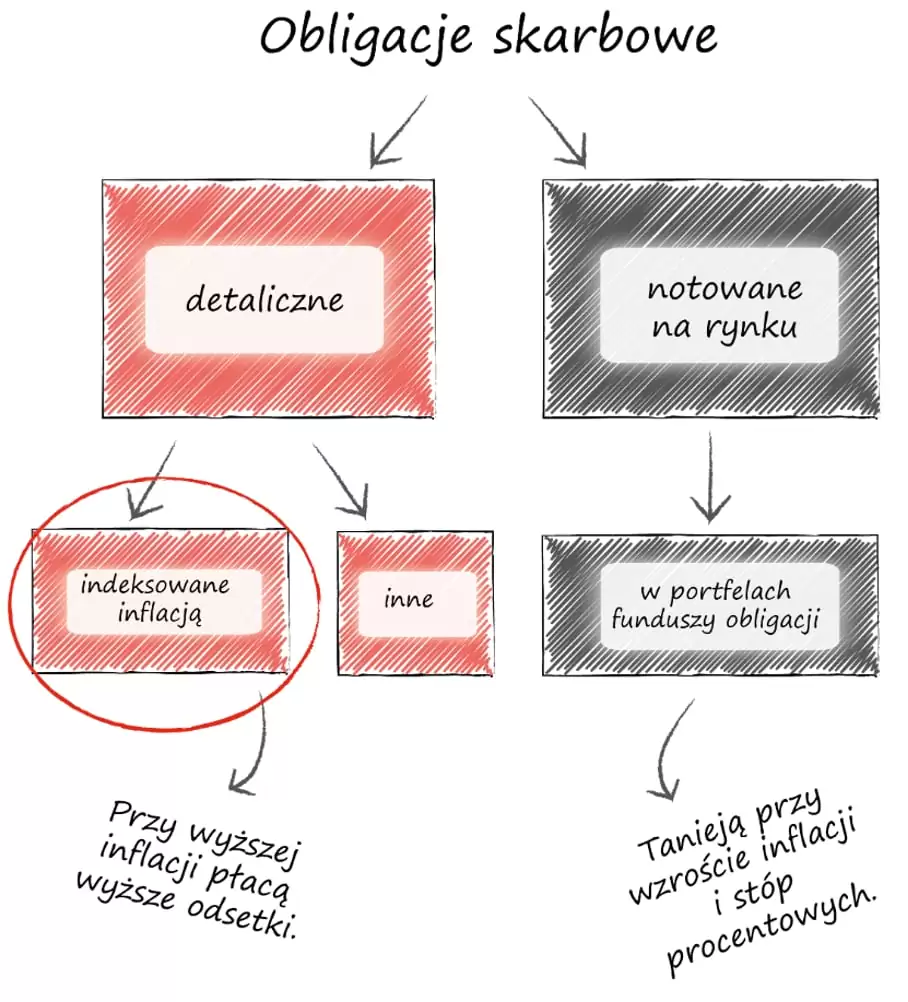

Obligacje skarbowe detaliczne i obligacje skarbowe w portfelach funduszy – to dwie różne historie

Ci z Was, którzy zapoznali się już z ósmym rozdziałem Finansowej Fortecy, doskonale rozumieją tę różnicę. Natomiast osobom, które książkę dopiero przeczytają, chciałbym zwrócić uwagę, że wypowiadając słowa „obligacje skarbowe” możemy mieć na myśli dwie grupy aktywów, które odmiennie reagują na zmiany stóp procentowych oraz inflacji:

1. Detaliczne obligacje skarbowe

2. Obligacje skarbowe notowane na rynku

Te pierwsze – jak sama nazwa wskazuje – przeznaczone są dla klientów detalicznych. Te drugie emitowane są z myślą o inwestorach instytucjonalnych i to właśnie one trafiają do portfeli funduszy obligacji.

Dzisiaj omówię tylko detaliczne obligacje skarbowe – a przede wszystkim obligacje indeksowane inflacją – bo właśnie o nie najczęściej pytacie. Obligacje skarbowe notowane na rynku omówimy w jednym z kolejnych wpisów na blogu. Na razie zapamiętajcie po prostu, że czytając gdzieś o perspektywach dla obligacji skarbowych, musicie dobrze rozumieć, o które z nich chodzi.

Obligacje skarbowe indeksowane inflacją – czy nadal warto?

O obligacjach skarbowych indeksowanych inflacją pisałem dla Was już wielokrotnie na moim blogu. Pierwszy raz w lutym 2014 roku. – czyli ponad 6 lat temu, gdy mało kto się nimi interesował. Obligacje 10-letnie EDO płaciły wówczas 4% odsetek w pierwszym roku, a w kolejnych 1,5 p.p. ponad inflację:

Jeśli ktoś nabył wówczas te obligacje za kwotę 1000 zł, dzisiaj ma na rachunku ok. 1198 zł, zaś oprocentowanie tej kwoty wynosi obecnie 4,9% w skali roku.

Kolejny raz pisałem o obligacjach indeksowanych inflacją pod koniec listopada 2016 roku , aby zwrócić Waszą uwagę na rodzinne obligacje skarbowe, dla beneficjentów programu 500+:

Jeśli ktoś po lekturze artykułu nabył wówczas za 1000 zł 12-letnie obligacje ROD1228, to dziś – po 3 latach i 10 miesiącach oszczędzania – ma na rachunku ok. 1158 zł i kwota ta pracuje obecnie na 4,6% w skali roku.

I wreszcie w marcu 2019 roku przygotowałem dla Was obszerny artykuł pt. Obligacje Skarbowe – praktyczny i kompletny przewodnik. Osoby, które wówczas dokonały zakupu 10-letnich obligacji EDO0330 za 1000 zł mają dziś na rachunku 1057 zł, która to kwota zarabia właśnie odsetki w wysokości 5,9% w skali roku.

Biorąc pod uwagę bardzo niskie ryzyko takiej inwestycji, w mojej ocenie to bardzo solidne wyniki.

Obligacje skarbowe – obniżka oprocentowania

Niestety – w maju 2020 roku Ministerstwo Finansów znacząco obniżyło oprocentowanie nowych emisji detalicznych obligacji skarbowych, zmniejszając ich atrakcyjność. Nie ukrywam, że mocno mnie ta obniżka rozsierdziła. Wprawdzie w swoim portfelu mam papiery nabyte przy wyższych poziomach oprocentowania, ale co mają zrobić osoby, które dopiero zastanawiają się nad konstrukcją własnych portfeli? Szczególnie, że w wielu miejscach w internecie pojawiły się opinie, że nie ma już sensu w takie obligacje inwestować, bo praktycznie nie chronią już przed inflacją.

Ponieważ zwracacie się do mnie z pytaniem, co robić w tej sytuacji, podzielę się dzisiaj z Wami moim podejściem do tej klasy aktywów. Czy nadal warto inwestować w te obligacje?

Obligacje skarbowe indeksowane inflacją – kalkulator

W dalszej części artykułu znajdziecie szczegółowy i zaktualizowany opis każdego z dostępnych dziś typów detalicznych obligacji skarbowych, a także informację, w jaki sposób można te obligacje kupić. To jednak nie wszystko. Dla Waszej wygody załączam też rozbudowany kalkulator w Excelu, który pomoże Wam oszacować, ile zarobicie lokując środki w wybrane detaliczne obligacje skarbowe:

>>Pobierz kalkulator obligacji skarbowych<<

No właśnie. Tylko dlaczego napisałem „oszacować”? I jakie przyjąć założenia do obliczeń? Zanim na to odpowiem, przypomnijmy sobie, jak takie obligacje działają.

Aktualizację wpisu z 25.01.2022 r., z aktualnym oprocentowaniem Obligacji Skarbu Państwa znajdziesz tutaj:

Obligacje indeksowane inflacją – kalkulator

Jak działają obligacje skarbowe indeksowane inflacją?

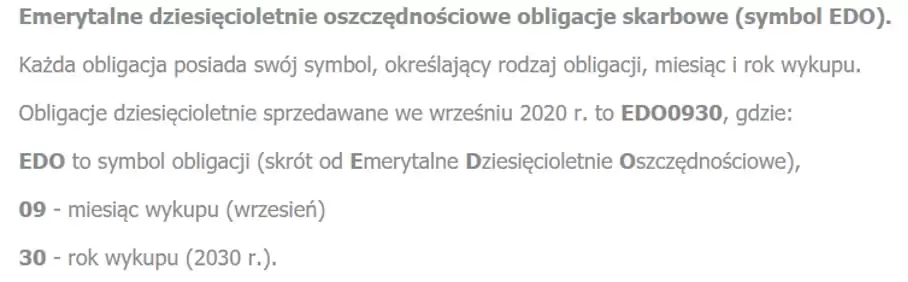

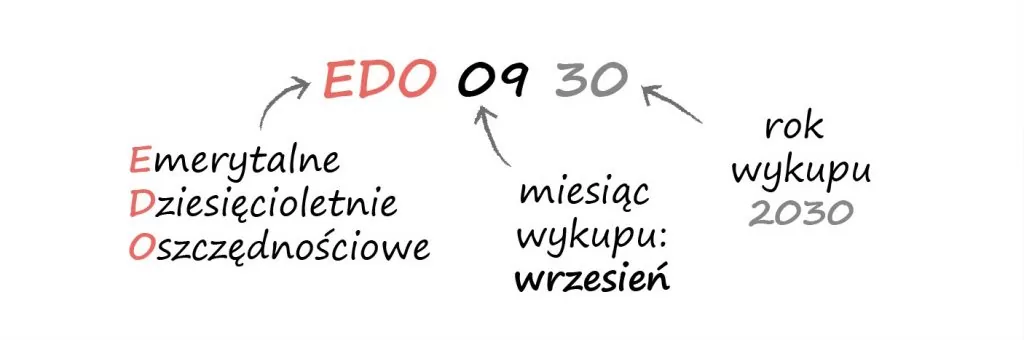

Aby dobrze zrozumieć działanie obligacji skarbowych indeksowanych inflacją, weźmy na warsztat 10 letnie obligacje EDO0930, które są dostępne w sprzedaży do końca września 2020. Rozszyfrowanie tego enigmatycznego skrótu przedstawia się następująco:

Obligacje te zostaną zatem wykupione przez Skarb Państwa we wrześniu 2030 roku. Nie oznacza to bynajmniej, że w takiej obligacji musisz zamrażać kapitał na 10 lat, o czym za chwilę. Najpierw przyjrzyjmy się oprocentowaniu tych obligacji.

Oprocentowanie obligacji skarbowych w poszczególnych latach

Oprocentowanie obligacji EDO0930 wygląda obecnie tak:

- w 1. roku oszczędzania: 1,7%

- od 2. do 10. roku oprocentowanie obligacji ustalane będzie na podstawie wzoru:

inflacja + marża

Pierwszy element tego wzoru to najświeższy dostępny roczny wskaźnik cen towarów i usług konsumpcyjnych publikowany przez GUS. Drugi – dodatkowe oprocentowanie ponad inflację, oferowane przez Ministerstwo Finansów, ustalone w tzw. liście emisyjnym. Obecnie dla obligacji EDO wynosi marża wynosi 1 p.p.

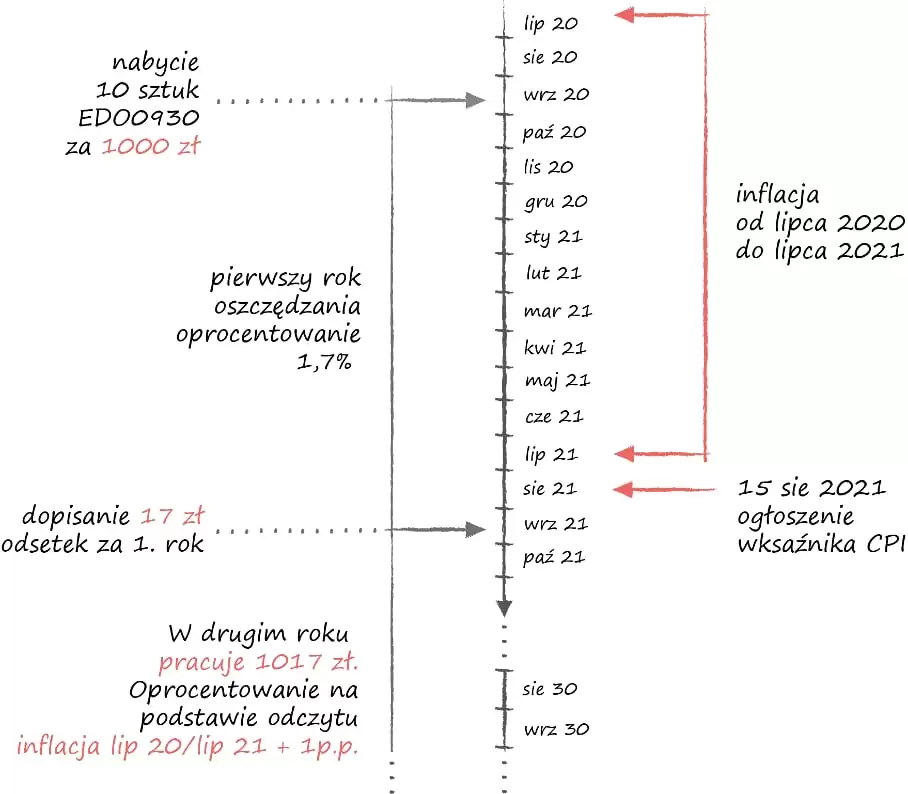

GUS publikuje wskaźniki inflacji co miesiąc, 15. dnia każdego miesiąca. Oprocentowanie obligacji skarbowej EDO0930 na 2. rok zostanie więc ustalone pod koniec sierpnia 2021 roku, gdy zbliżała się będzie pierwsza rocznica ich zakupu i jednocześnie będzie się kończył pierwszy roczny okres odsetkowy.

W tym momencie dostępny będzie wskaźnik GUS opublikowany 15 sierpnia 2021 roku. Ten wskaźnik dotyczył będzie inflacji za poprzednich 12 pełnych miesięcy – od lipca 2020 do lipca 2021. Dlatego przy sprawdzaniu oprocentowania tych obligacji trzeba spoglądać 2 miesiące wstecz:

Ile wyniesie więc oprocentowanie obligacji EDO0930 w drugim roku? Tego oczywiście dzisiaj nie wiemy, ponieważ nie znamy jeszcze inflacji za okres lipiec 2020/lipiec 2021. Załóżmy, że wskaźnik rocznej inflacji ogłoszony w sierpniu 2021 wyniesie 3,5%. W takiej sytuacji nasza obligacja będzie w drugim roku oprocentowana 4,5% p.a., co wprost wynika ze wzoru:

Inflacja 3,5% + marża 1,0% = 4,5%

I taki schemat liczenia oprocentowania będzie następnie powtarzany w każdym kolejnym roku.

Ile wyniesie inflacja? Co wpisać w kalkulatorze obligacji skarbowych?

Jak już wspomniałem, przygotowałem dla Was kalkulator w Excelu, który pomoże Wam oszacować zyski z inwestycji w obligacje indeksowane inflacją. Pamiętajcie jednak, że dzisiaj nie wiemy, jaka będzie wysokość rocznych wskaźników inflacji w kolejnych latach, dlatego musimy opierać się na założeniach. Faktyczny efekt naszej inwestycji poznamy oczywiście dopiero po jej zakończeniu.

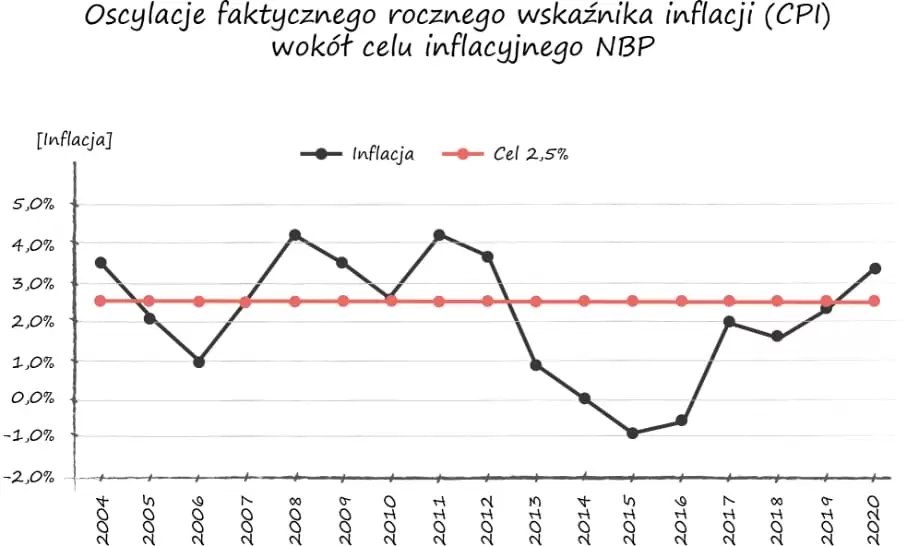

Jakie założenia przyjąć? Na własne potrzeby zakładam, że w ciągu kolejnych 10 lat średnia roczna inflacja wyniesie tyle, ile cel inflacyjny NBP, czyli 2,5% w skali roku. Wiem, wiem – dzisiaj inflacja jest wyższa, ale na przestrzeni kolejnych 10 lat – podobnie jak to miało miejsce w przeszłości – mogą zdarzyć się również lata, w których będzie ona niższa niż obecnie.

Dla porównania – od 2004 roku, w którym NBP wprowadził cel inflacyjny na poziomie 2,5%, średnia roczna inflacja wyniosła ok. 2,0%, przyjmując po drodze różne wartości:

Tego typu oscylacje wokół celu inflacyjnego zakładane są również przez NBP w publikowanej 3 razy w roku projekcji inflacji. Ta z lipca 2020 zakłada następujące poziomy inflacji w najbliższych 3 latach:

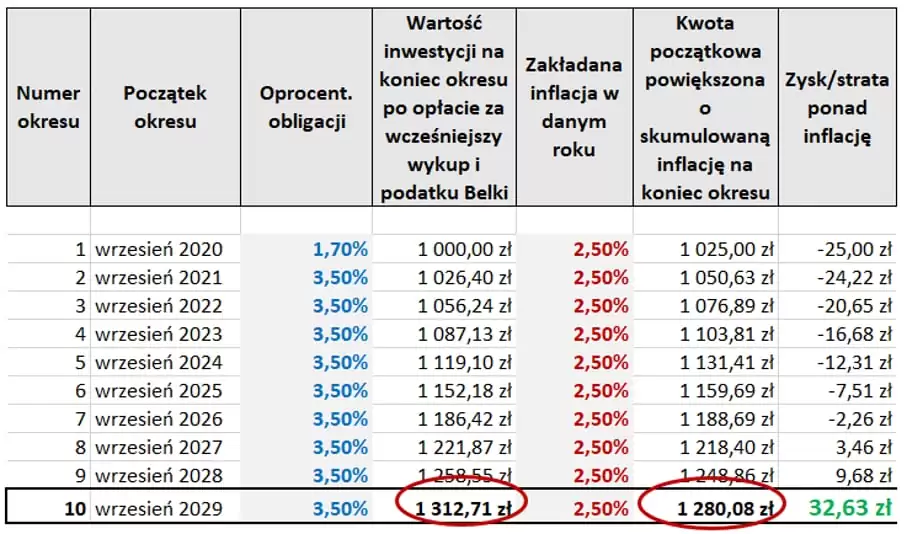

Aby nie tracić energii na dyskusje o założeniach (tu każdy może mieć własną opinię), zobaczmy, jak będą prezentować się zyski z inwestycji w obligację EDO0930 przy średniej rocznej inflacji na poziomie 2,5%, jeśli ulokujemy w nich 1000 zł (czyli kupimy 10 obligacji):

Jeśli średnia roczna inflacja wyniesie 2,5%, to aby za 10 lat móc kupić tyle samo dóbr i usług, ile możemy dziś kupić za 1000 zł, będziemy musieli dysponować kwotą 1280,08 zł.

Tymczasem wartość naszej inwestycji na zakończenie 10 roku wyniesie 1386,07 zł brutto, czyli 1312,71 zł po potraceniu podatku Belki. Nasz zysk netto wyniesie 31,27% przy skumulowanej inflacji na poziomie 28,08%.

Taka obligacja pomoże zatem utrzymać realną wartość naszych oszczędności. Niestety – nie zawsze.

Dlaczego taka obligacja nie zawsze ochroni oszczędności przed inflacją?

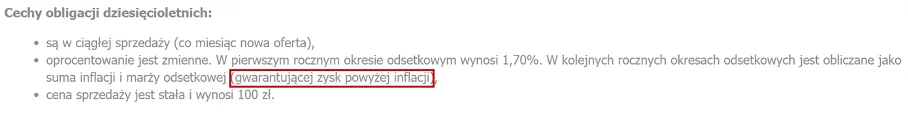

W opisie obligacji 10-letnich na stronie obligacjeskarbowe.pl znajdziemy taki opis:

Informacja o gwarancji zysku powyżej inflacji może jednak wprowadzać w błąd. Owszem, przy stosunkowo niskich poziomach inflacji będzie to prawdą. Ale gdy 10-letnia średnia roczna stopa inflacji przekroczy ok. 3,6% – to po odliczeniu podatku Belki nasze zyski będą niższe od inflacji.

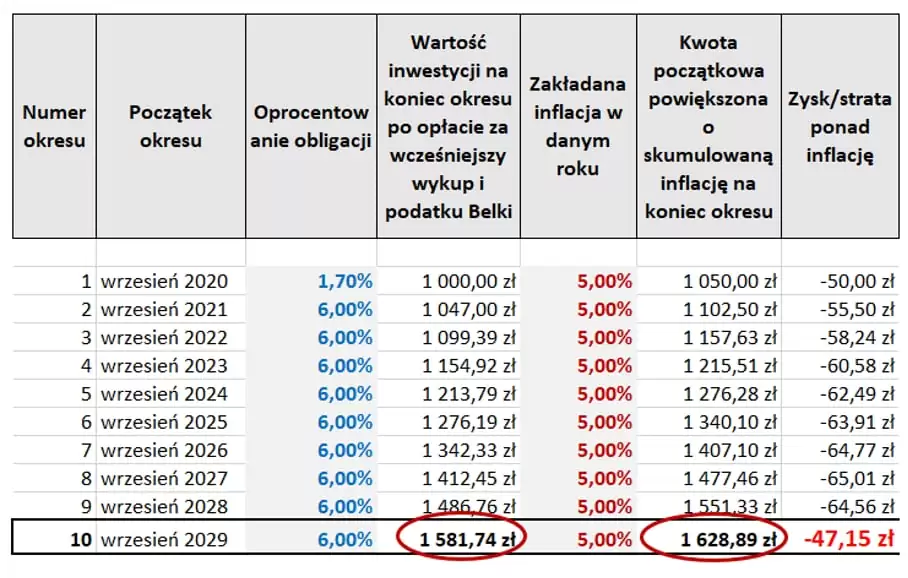

Zobaczmy to na liczbowym przykładzie. Jeśli założymy, że w ciągu kolejnych 10 lat średnia roczna stopa inflacji wyniesie 5% w skali roku, to nasze wyniki będą wyglądać następująco:

Przy średniej rocznej stopie inflacji na poziomie 5%, dzisiejszy 1000 zł powinien urosnąć do 1628,89 zł, abyśmy mogli za tego tysiaka kupić po 10 latach tyle samo, co dziś. Tymczasem wartość naszej inwestycji w obligacje EDO0930 wyniesie 1718,20 zł brutto, czyli 1581,74 zł netto. Pomimo solidnego nominalnego zysku na poziomie 58,17% (na lokatach tego raczej nie wyciągniemy), po uwzględnieniu inflacji będziemy nieznacznie pod kreską.

Odpowiedzmy więc na pytanie postawione w tytule:

Obligacje skarbowe- czy nadal warto w nie inwestować?

Każdy z Was musi oczywiście sam zdecydować, czy zrobić w swoim portfelu miejsce na tego typu aktywa. Przed podjęciem decyzji spójrzmy jednak raz jeszcze na ich najważniejsze cechy:

– oprocentowanie w pierwszym roku 1,7%,

– od 2. do 10. roku oprocentowanie na poziomie 1 p.p. powyżej inflacji,

– odsetki po każdym roku dopisywane są do kapitału (tzw. kapitalizacja) – zarabiamy więc odsetki od odsetek;

– pobranie podatku Belki jest odroczone na 10 lat;

– zyski netto (po podatku Belki) wyższe od inflacji, o ile średnia roczna inflacja nie przekroczy ok. 3,6%;

– przy wyższej inflacji zyski netto nieco poniżej inflacji, ale zdecydowanie wyższe, niż na lokatach bankowych;

– brak jakichkolwiek wahań, bez względu na sytuację rynkową;

– kapitał oraz zyski gwarantowane są przez Skarb Państwa;

– możliwość przedterminowego wykupu po uiszczeniu opłaty w wysokości 2 zł od każdej obligacji (w przypadku zerwania lokaty bankowej tracimy wszystkie odsetki).

Co więcej – dla beneficjentów Programu 500+ dostępne są również 12-letnie obligacje ROS (sześcioletnie) oraz ROD (dwunastoletnie) zapewniające lepszą ochronę oszczędności przed inflacją. Ich szczegółowy opis znajdziecie poniżej.

I wreszcie w obligacje EDO można również inwestować w ramach prezentowanego już przeze mnie konta IKE Obligacje. Kontynuując naszą inwestycję do 60. roku życia możemy tu skorzystać ze zwolnienia z podatku Belki, dzięki czemu zyski powyżej inflacji praktycznie są pewne.

Zanim więc odrzucimy takie obligacje, warto pamiętać o relacji zysk/ryzyko i szczerze odpowiedzieć sobie na bardzo ważne pytanie:

– Jaka masz alternatywę dla stabilnej części swojego portfela?

Jeśli dochodzisz do wniosku, że obligacje indeksowane inflacją są nieopłacalne, a trzymasz wszystkie środki na wielokrotnie mniej opłacalnych lokatach bankowych, to warto tę sprawę przemyśleć i na spokojnie przeliczyć.

Kiedy te obligacje okażą się słabą inwestycją?

Każde aktywo ma swoje mocne i słabe strony i zachowuje się odmiennie w różnych scenariuszach rynkowych. Obligacje indeksowane inflacją nie są tu żadnym wyjątkiem. Mogą nas one rozczarować, gdy będziemy mieć do czynienia np. z takimi scenariuszami:

- Bardzo wysoką inflacją w Polsce przez cały okres do wykupu obligacji. Wówczas pobrany po zakończeniu inwestycji podatek Belki skonsumuje sporą część wypracowanych zysków. Przed tym scenariuszem skutecznie zabezpieczy opakowanie swoich obligacji w IKE.

- Bardzo dużą utratą wartości przez naszą walutę – wówczas oczywiście nasza faktyczna siła nabywcza będzie niższa, nawet po uwzględnieniu odsetek od obligacji. Punkty 1. i 2. często występują w tym samym czasie.

- Ewentualnym ogłoszeniem przez rząd, że nie wykupi tych obligacji, bo np. w budżecie nie ma pieniędzy.

Odnośnie do punktu 3 – już wkrótce pojawi się na blogu publikacja na temat faktycznego stanu finansów publicznych w Polsce.

Właśnie ze względu na możliwość wystąpienia w przyszłości różnych scenariuszy, warto nie ograniczać się do tylko jednego aktywa. Rozsądniej jest posiadać dobrze zdywersyfikowany portfel różnych aktywów.

Ile ulokowałem w tych obligacjach i czy nadal w nie inwestuję?

Zaktualizowałem dla Was ten wpis przy okazji cyklu pt. Finansowa Forteca w praktyce [FFP]. W jego ramach pokazuję mój faktyczny portfel inwestycyjny, którego celem jest zabezpieczenie długoterminowych celów mojej rodziny, w tym przede wszystkim naszej przyszłej emerytury.

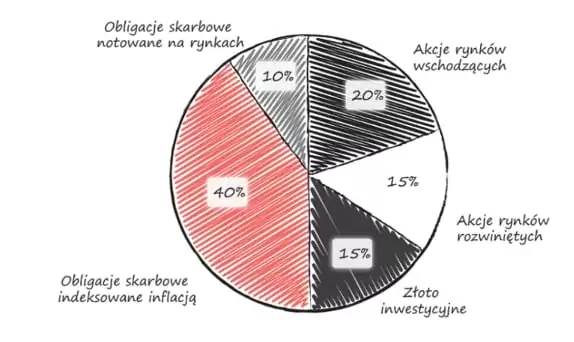

O portfelu tym opowiadałem już w poprzednim wpisie, więc tutaj tylko przypomnę, że wartość części rynkowej portfela (instrumenty finansowe, bez mieszkań na wynajem) wygląda obecnie tak:

Zgodnie z moją strategią inwestycyjną, skład części rynkowej powinien być następujący:

I teraz zajmiemy się praktyczną stroną, którą Wam obiecywałem, dotyczącą budowy takiego portfela z „prawdziwych pieniędzy”, a nie w Excelu ?

Obecnie wartość naszych środków (moich i żony) ulokowanych w obligacjach indeksowanych inflacją to 236 602 zł, czyli około 33% rynkowej części portfela:

- 119 799 zł na IKE mojej żony,

- 116 803 zł wydzielone na moim rachunku obligacji.

Aby obligacje indeksowane inflacją stanowiły 40% portfela – zgodnie ze strategią – to wartość środków w obligacjach skarbowych powinna wynosić:

710 944 zł * 40% = 284 378 zł

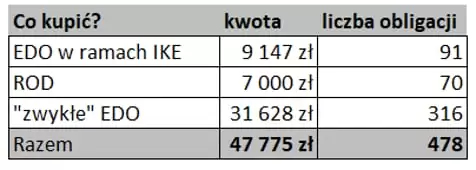

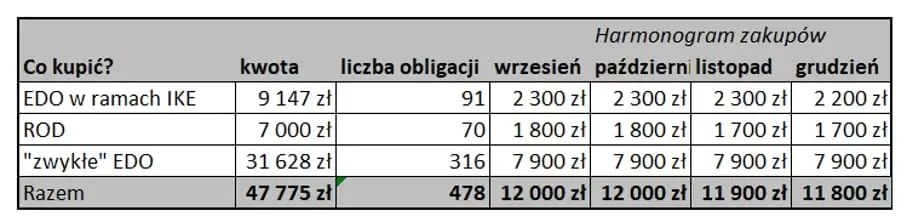

Muszę więc jeszcze dokupić tych obligacji za kwotę 47 775 zł. Jak taki zakup zrealizuję?

1. Wykorzystam limit wpłat na IKE Obligacje mojej żony

W tym roku możemy jeszcze przelać tam 9147 zł. Za tę kwotę zakupimy oczywiście obligacje EDO:

2. Wykorzystam przysługujący mi limit zakupu obligacji ROD

Odkąd wystartował Program 500+ wszystkie otrzymane w jego ramach kwoty inwestuję w 12-letnie obligacje ROD. Obecnie mogę ich kupić za kwotę 6000 zł (60 sztuk):

Do końca roku będę mógł w sumie nabyć 90 sztuk takich obligacji (za 9000 zł), ale dokonam zakupów za 7000 zł, z powodów, które za chwilę wyjaśnię.

3. Resztę środków ulokuję w obligacjach EDO poza IKE – na moim rachunku rejestrowym

Powędruje tam zatem kwota w wysokości: 31 628 zł. Podział ten będzie zatem wyglądał tak:

Kiedy dokonam zakupów tych obligacji?

Na doprowadzenie portfela do stanu w pełni zgodnego z moją docelową alokacją, daję sobie czas do końca 2020 roku. Dzięki temu od początku 2021 roku będziemy mogli śledzić wyniki gotowego portfela w pełnych latach kalendarzowych.

Jeśli warunki emisji detalicznych obligacji nie ulegną zmianie, podzielę ich zakup na 4 równe transze (wrzesień, październik, listopad, grudzień). Będę miał dzięki temu obligacje indeksowane wskaźnikami z różnych miesięcy, co będzie fajnym punktem odniesienia przy omawianiu ich wyników w kolejnych latach.

Jeśli jakimś cudem przed końcem roku Ministerstwo Finansów podniesie oprocentowanie obligacji (np. w listopadzie) – będę mógł kupić te obligacje na lepszych warunkach. Jeśli okaże się, że planowane emisje będą na jeszcze lepszych warunkach, przyspieszę zakupy. Póki co szczegółowy harmonogram zakupów wygląda tak:

Z pierwszymi zakupami poczekam jednak jeszcze kilka dni – do ogłoszenia warunków emisji dla obligacji dostępnych w październiku 2020. Będą one podane do wiadomości na stronie www.obligacjeskarbowe.pl w ostatnich dniach września – czyli już za kilka dni. Gdyby te warunki okazały się lepsze (w co raczej nie wierzę) – rozsądnym będzie zakup październikowej emisji.

Jak zatem widzisz – konsekwentnie dokupuję te obligacje do mojego portfela. Do końca roku będą w nim obligacje indeksowane inflacją w kwocie około 284 000 zł. Za chwilę wyjaśnię, dlaczego kupuję te obligacje, ale przedtem jeszcze ważna sprawa.

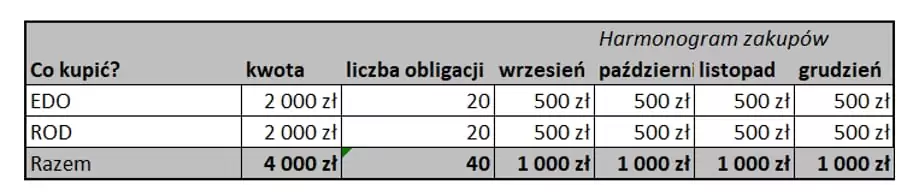

Zakupy do portfela o wartości 10 000 zł

Obiecałem Wam, że w ramach tego cyklu będę też pokazywać inwestowanie kwoty o wartości 10 000 zł. Już wkrótce przygotuję osobny odcinek poświęcony temu portfelowi, ale korzystając z okazji, jakim jest temat dzisiejszego wpisu – dokonam zakupów detalicznych obligacji również do tego portfela.

Do końca roku będę chciał mieć w nim 40% detalicznych obligacji indeksowanych inflacją o wartości 4000 zł. Dlatego rozpocznę zakupy w analogiczny sposób, jak do mojego „dużego portfela” – według takiego harmonogramu:

A teraz pora wyjaśnić, dlaczego w ogóle chcę mieć te obligacje w moim portfelu.

Rola obligacji indeksowanych inflacją w części rynkowej mojego portfela

Czytelnicy Finansowej Fortecy doskonale znają moje motywacje i merytoryczne przesłanki do posiadania w portfelu takich aktywów.

Obligacje indeksowane inflacją mają zapewnić mojemu portfelowi większą stabilność oraz chronić go w razie wzrostu inflacji. Stabilność przyda się w czasach paniki na rynkach finansowych (te obligacje nawet nie drgną). A ponieważ znaczącą część tych obligacji skarbowych opakowaliśmy dodatkowo w IKE mojej żony – pozwoli to dodatkowo „podkręcić” stopę zwrotu netto dzięki zwolnieniu z podatku Belki i sprawi, że ta część portfela bardzo dobrze poradzi sobie w czasach wyższej inflacji.

Skład mojego portfela oraz powody dla których jest właśnie taki, stanie się dla Was jasny po lekturze Finansowej Fortecy. A my wróćmy jeszcze do samych obligacji.

Wyjaśnię jeszcze pewien niuans związany z liczeniem potencjalnych zysków z tej obligacji, a na końcu tego artykułu znajdziecie jeszcze szczegółowy opis każdego z dostępnych dziś rodzajów obligacji.

Obecnie najbardziej sensownie wyglądają obligacje ROD, ROS oraz EDO.

Oprocentowanie obligacji – uwaga na 1. oraz 10. rok!

W blogowych artykułach dotyczących obligacji EDO indeksowanych inflacją spotykam się czasami ze stwierdzeniem, że ponieważ w 1. roku oprocentowanie tych obligacji jest stałe i niższe od inflacji – to o ochronę przed inflacją w okresie 10 lat będzie trudno. Autorzy zapominają tu jednak o sposobie działania tych obligacji w 10.roku, w którym realna strata (zysk poniżej inflacji) z pierwszego roku może być odrobiona.

Już to wyjaśniam. Nie wiemy z całą pewnością, ile wyniesie inflacja w 1. roku oszczędzania. Dla naszej obligacji EDO0930 poznamy ją dopiero w sierpniu 2021 i wtedy dowiemy się, ile jesteśmy w plecy w stosunku do inflacji po pierwszych 12 miesiącach. Jeśli inflacja w pierwszym roku faktycznie wyniesie np. 3,5%, to wówczas po pierwszym roku będziemy 1,8 p.p poniżej inflacji:

3,5% inflacja – 1,7% zarobione odsetki = 1,8% poniżej inflacji

Ale nie wiemy dziś również, jaka będzie inflacja w 10. roku oszczędzania, a to będzie miało duży wpływ na efekt końcowy. W pewnym scenariuszu realna strata (zysk poniżej inflacji) z pierwszego roku może zostać odrobiona w 10. roku. Dlaczego?

W ostatnim roku nasze środki będą oprocentowane według wzoru:

Inflacja z 9. roku + 1 p.p.

Załóżmy, że w 9. roku inflacja wyniesie 4%, a w 10. roku 2,5%. Wówczas nasza obligacja zarobi 5% odsetek (4%+1% marży), przy inflacji na poziomie 2,5%. Będziemy zatem do przodu o:

5% zarobione odsetki – 2,5% faktyczna inflacja = 2,5% zysku powyżej inflacji

Pokazuję te wyliczenia przede wszystkim po to, abyście pamiętali, że wszelkie założenia, które robi się w arkuszach kalkulacyjnych, są tylko założeniami. Faktyczna inflacja będzie z ogromnym prawdopodobieństwem różna w różnych latach, dokładnie tak, jak wyglądało to w przeszłości.

Gdy dokonuję obliczeń na własne potrzeby, nie zakładam innej inflacji w 1. roku i innej w pozostałych latach. Po prostu – robię jedno założenie, że średnia roczna inflacja w całym okresie wyniesie np. 2,5% i taką wartość przyjmuję dla wszystkich lat.

Aby umożliwić Wam pełną elastyczność obliczeń – w kalkulatorze, który dla Was przygotowałem, możecie sobie oczywiście wpisać dowolne wskaźniki inflacji w różnych latach i dzięki temu przeanalizować różne scenariusze.

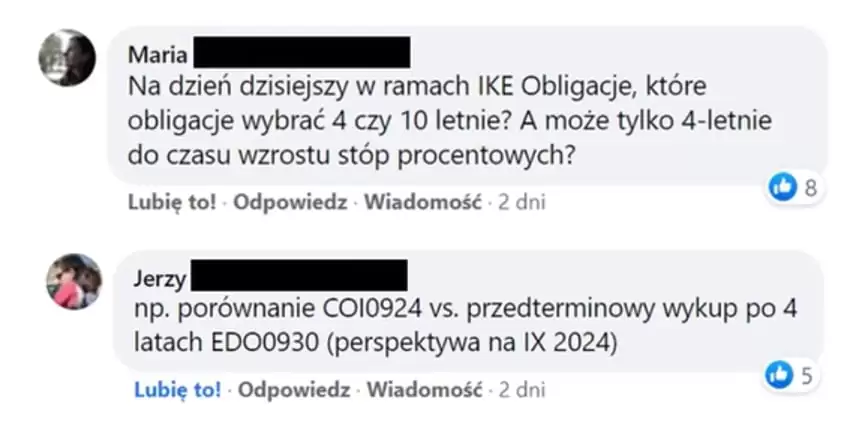

A teraz odpowiem jeszcze na pytania, które zadaliście na naszej fejsbukowej grupie „Finansowa Forteca”

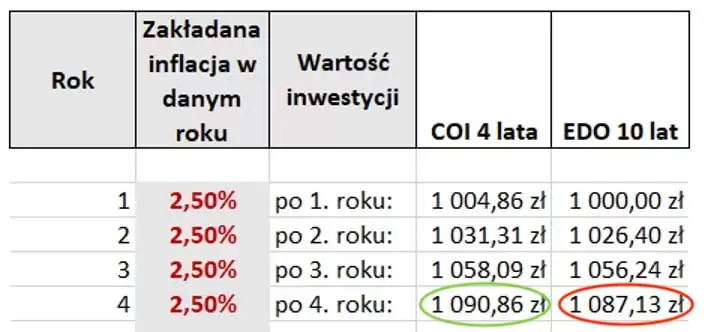

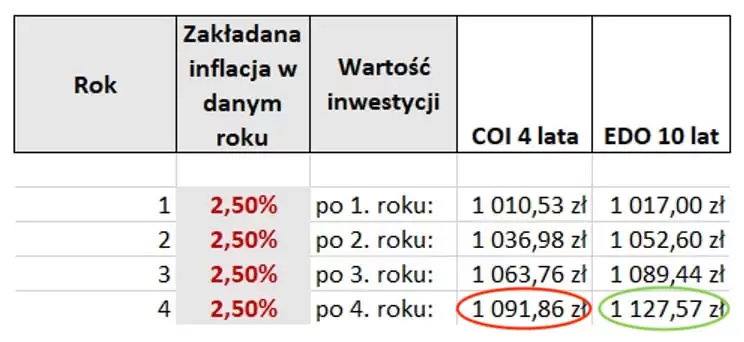

Q: Które obligacje wybrać? 4 czy 10-letnie? A może tylko 4-letnie do czasu wzrostu stóp procentowych?

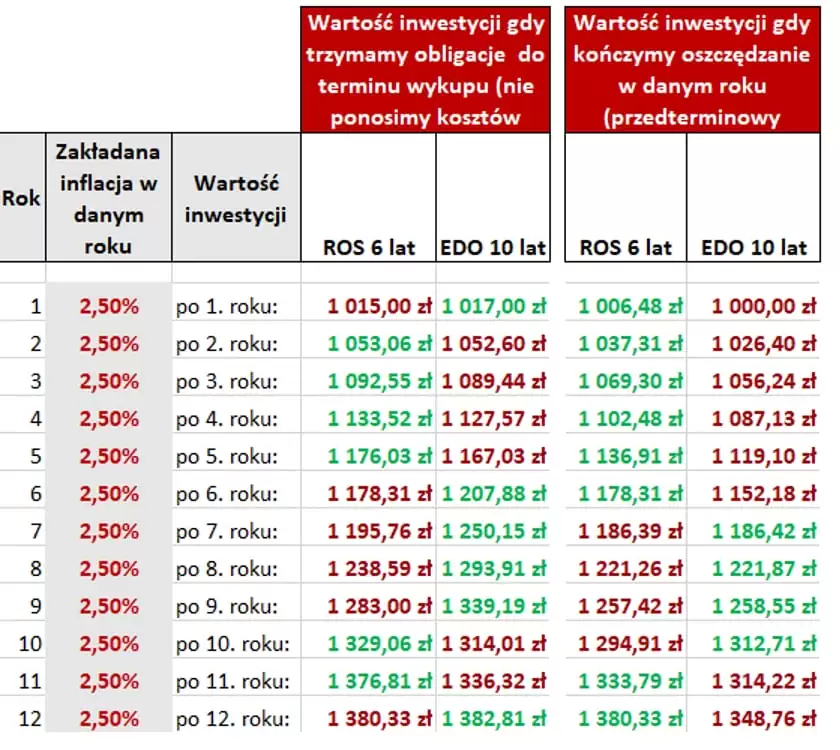

Najlepiej oszacować to w dołączonym do tego wpisu kalkulatorze, tworząc kilka możliwych scenariuszy. Po ustawieniu interesujących nas parametrów, wszystko stanie się jasne. Odpowiedź zależy np. od tego, czy chcesz wypłacić pieniądze po czwartym roku, czy kontynuować oszczędzanie. Wpływ będzie miała również faktyczna inflacja (im wyższa, tym bardziej przewaga przechyla się w stronę EDO). Dla przykładu – przy założeniu 2,5% inflacji i zakończeniu oszczędzania po 4 latach i dodatkowym założeniu, że odsetki otrzymane z COI ulokujesz 1,5%, porównanie będzie wyglądać tak:

Jeżeli nie zamierzasz wypłacić pieniędzy po 4. roku, sytuacja się odwraca:

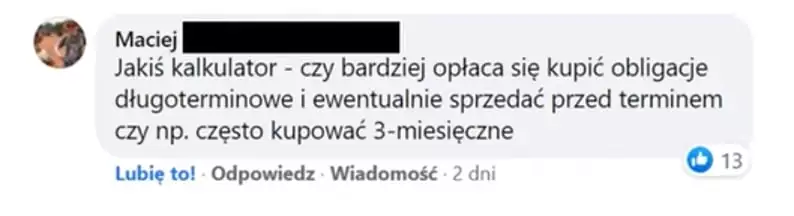

Q: Czy bardziej opłaca się kupić obligacje długoterminowe i ewentualnie sprzedać je przed terminem, czy dokonywać częstszych zakupów obligacji krótkoterminowych (np. 3-miesięcznych)?

Zauważ, że chcąc porównać obligacje 10-letnie z 3-miesięcznymi, musielibyśmy dla 3-miesięcznych zrobić 40 założeń odnośnie tego, ile w kolejnych latach będzie wyglądało oprocentowanie takich obligacji. Patrząc jednak na to pytanie przez pryzmat danych historycznych, odkąd obligacje 3-miesięczne pojawiły się w ofercie, ich atrakcyjność zawsze była dużo mniejsza niż tych długoterminowych. Ja wybieram zawsze te obligacje, które mają obecnie najlepsze warunki – czyli ROD, a gdy wykorzystam ich limit, to EDO.

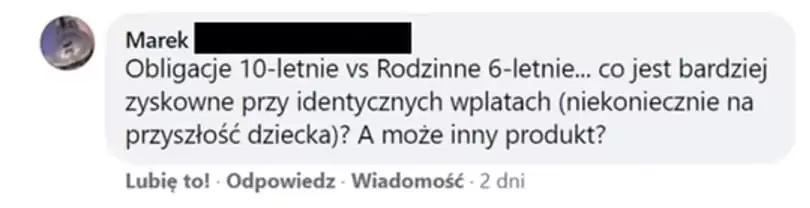

Q: Czy bardziej opłacają się obligacje 10-letnie, czy rodzinne 6-letnie? Co jest bardziej zyskowne przy identycznych wpłatach (niekoniecznie na przyszłość dziecka)

Ponownie – wiele zależy od założeń. Dla przykładu – po przeliczeniu w naszym kalkulatorze, po 6 latach bardzie opłacalne są obligacje 6-letnie pozostawione do dnia wykupu, niż 10-letnie zlikwidowane przed terminem wykupu (kalkulacje uwzględniają oczywiście pobranie opłaty za przedterminowy wykup w 10-latkach):

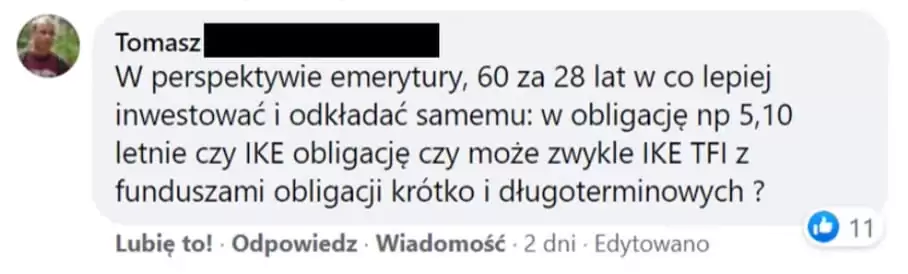

Z perspektywy przyszłej emerytury za ok. 28 lat – w co lepiej inwestować i odkładać samemu? W obligacje 5, 10-letnie, czy IKE Obligacje, a może zwykłe IKE TFI z funduszami obligacji krótko i długoterminowych?

Tutaj mieszamy trochę różne pojęcia (klasy aktywów z produktami). Kolejność podejmowania decyzji powinna wyglądać tak:

- Jaką mam strategię? – czyli ile i jakich aktywów chcę mieć w portfelu (i z jakich powodów).

- Jakie produkty pozwolą mi tę strategię najtaniej i najefektywniej zrealizować?

- W co te produkty dodatkowo opakować, aby skorzystać z preferencji podatkowych (IKE, IKZE, itp.)

Jak kupić detaliczne obligacje skarbowe?

Jeżeli uznasz, że w Twojej sytuacji ulokowanie części oszczędności w detalicznych obligacjach skarbowych może mieć sens, ich zakup jest bardzo prosty. Jeśli do tej pory nie inwestowałeś w te obligacje, najwygodniejsza procedura wygląda tak:

- Odwiedzasz stronę www.obligacjeskarbowe.pl – i tam możesz sobie przeczytać listy emisyjne wybranych obligacji.

- Gdy będziesz już wiedzieć ile i których obligacji chcesz kupić, wchodzisz na stronę:

https://www.zakup.obligacjeskarbowe.pl/login.html

Tam, pod polami do logowania wybierasz opcję:

Nie dokonywałem/am wcześniej zakupu obligacji przez internet - Wypełniasz odpowiednie dane w formularzu rejestracyjnym i postępujesz zgodnie z instrukcjami tam wyświetlonymi.

Dla pełnej jasności: podaję w tekście linki do strony z obligacjami, ale ten artykuł powstał wyłącznie w celach edukacyjnych. NIE JEST efektem mojej komercyjnej współpracy, nie otrzymałem za jego przygotowanie żadnego wynagrodzenia od Ministerstwa Finansów ani żadnej współpracującej z nim agencji i nawet nie mam tu wpiętych linków afiliacyjnych. Zawsze bardzo wyraźnie oznaczam artykuły, które powstały w ramach współpracy.

To na zakończenie zróbmy sobie jeszcze przegląd pozostałych typów detalicznych obligacji Skarbu Państwa:

Obligacje skarbowe 12-letnie, czyli Rodzinne Obligacje Skarbowe ROD

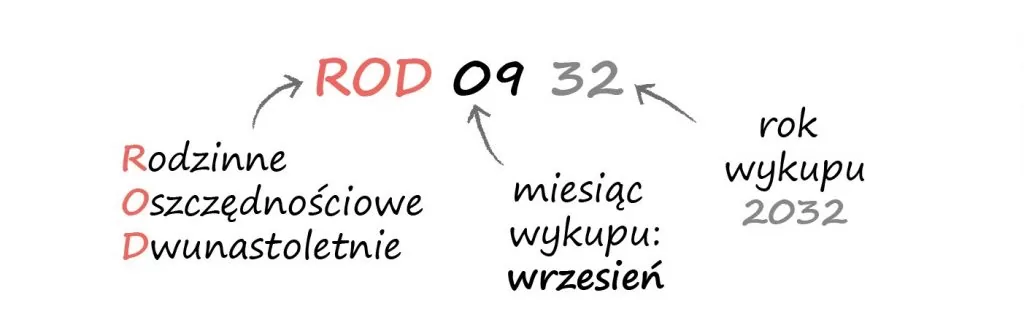

Najbardziej atrakcyjne oprocentowanie dają obecnie obligacje 12-letnie. Te, które możesz kupić dziś, mają symbol ROD0932. Zobacz, co te literki i cyferki oznaczają:

Obligacje będą wykupione we wrześniu 2032 r. 12 lat to mnóstwo czasu i może być Ci trudno podjąć dzisiaj decyzję o zamrożeniu oszczędności na tak długi okres. Na szczęście te obligacje także możesz w każdej chwili przedstawić do przedterminowego wykupu. Opłata za przedterminowy wykup jest identyczna jak w przypadku obligacji 10-letnich – wynosi 2 zł od każdej obligacji.

Obligacje skarbowe ROD – jak są oprocentowane?

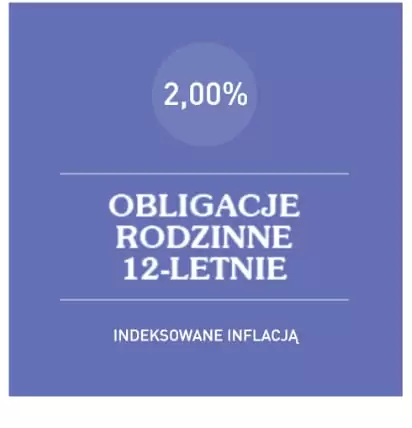

Przez pierwszych 12. miesięcy po dokonaniu zakupu takiej obligacji jest ona oprocentowana według stopy procentowej ogłoszonej w liście emisyjnym. Obecnie (wrzesień 2020r.) oprocentowanie takich obligacji wynosi 2 % w skali roku:

W ciągu pierwszych 12. miesięcy wartość Twojej inwestycji będzie codziennie powiększana o naliczone w danym dniu odsetki, czyli 1/365 z 2,0% (w roku, w którym jest 365 dni). Kapitalizacja również następuje dopiero na zakończenie roku – więc efektywna stopa zwrotu w pierwszym roku wyniesie dokładnie 2,0%. Jeśli wpłacisz 1000 zł, to po roku na rachunku rejestrowym zobaczysz dokładnie 1020 zł.

A ile zarobisz na obligacji w kolejnych latach? Te obligacje są najwyżej oprocentowane, ze wszystkich, które dzisiaj dla Was opisuję. Począwszy od drugiego roku oprocentowanie obligacji jest ustalone na podstawie wzoru: inflacja + 1,5% marży. A zatem marża w tych obligacjach jest o 0,5 punktu procentowego wyższa niż marża obligacji 10 letnich. W praktyce oznacza to, że:

- jeżeli będzie deflacja, to oprocentowanie wyniesie 1,5% – czyli tyle, ile wynosi marża

- jeśli inflacja wyniesie 1% – obligacja w kolejnym roku będzie oprocentowana 2,5%

- jeśli inflacja wyniesie 2% – oprocentowanie obligacji wyniesie 3,5%

- jeśli inflacja wyniesie 5% – oprocentowanie obligacji wyniesie 6,5%

I tak dalej. Czyli wybierając taką obligację w kolejnych latach masz zapewnione oprocentowanie na poziomie 1,5 punktu procentowego ponad inflację. W analogiczny sposób, jak to miało miejsce w przypadku obligacji 10-letnich, po każdym roku inwestowania na Twoim rachunku rejestrowym wydarzą się dwie rzeczy:

- wypracowane w poprzednim roku odsetki zostaną dopisane do kapitału (nastąpi tzw. kapitalizacja odsetek),

- zostanie ustalone oprocentowanie obligacji na kolejnych 12 miesięcy według wzoru: inflacja + 1,5%.

Nie możemy oczywiście zapomnieć o podatku od zysków kapitałowych. Podatek zapłacisz jednak dopiero w momencie wykupu obligacji (czyli po 12 latach) lub przedstawienia jej do przedterminowego wykupu. Oznacza to, że w kolejnym roku pracuje cały pierwotnie wpłacony kapitał oraz 100% odsetek wypracowanych w poprzednich okresach. I to oczywiście dodatkowo poprawia stopę zwrotu.

Ile pieniędzy możesz zainwestować w obligacje 12-letnie?

Oprocentowanie obligacji 12-letnich jest na tyle atrakcyjne, że chętnie zainwestowałbym w nie większą część mojego portfela. Ale nic z tego.

Rodzinne obligacje oszczędnościowe ROD przeznaczone są wyłącznie dla beneficjentów programu „Rodzina 500+”. I możesz w nie zainwestować tylko tyle pieniędzy, ile otrzymałeś dotychczas w ramach tego programu.

Obligacje skarbowe ROD- ile w sumie można zarobić?

Wiesz już jak działają 12-letnie obligacje skarbowe ROD. Zobaczmy zatem, ile można na nich zarobić.

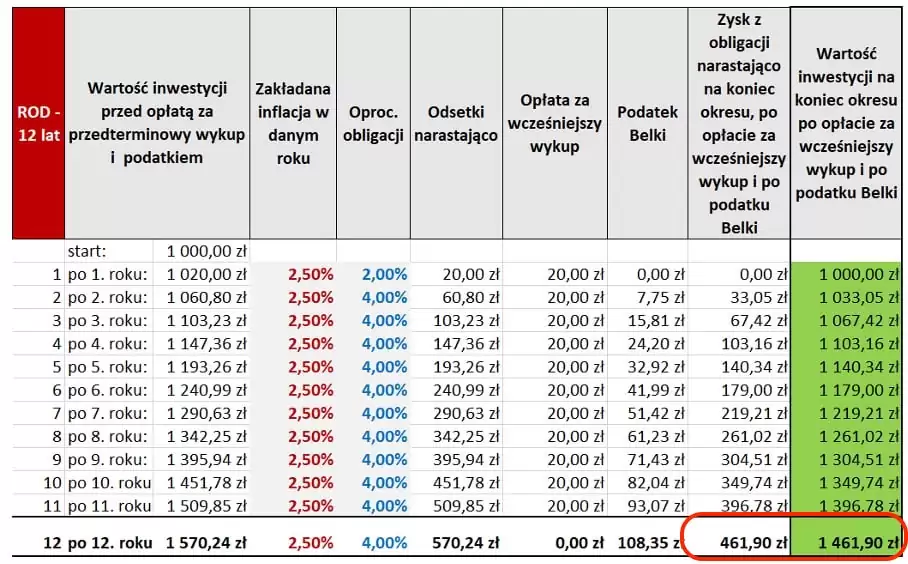

Przy założeniu, że w ciągu najbliższych 12 lat inflacja będzie na poziomie celu inflacyjnego NBP, czyli wyniesie 2,5% w skali roku, każdy 1000 zł zainwestowany w te obligacje zaowocuje następującymi wynikami:

Oczywiście w praktyce stopy inflacji będą na różnym poziomie w różnych latach. W załączonym arkuszu możesz dowolnie zmieniać założenia. Każda zakładka w tym arkuszu to inny rodzaj obligacji, dlatego upewnij się, że dokonujesz obliczeń we właściwej zakładce:

=> Pobierz kalkulator porównujący detaliczne obligacje skarbowe

Obligacje skarbowe ROD – czy można zarobić mniej niż wyniesie inflacja?

Podobnie, jak w przypadku obligacji 10-letnich, przy pewnym poziomie inflacji podatek Belki pochłonie całą nadwyżkę zysku ponad inflację. W przypadku ROD ten graniczny średni poziom inflacji wynosi 6,2%.

Dopiero inflacja wyższa niż 6,2% będzie oznaczała, że obligacje nie uchroniły całej realnej wartości kapitału. Ale nawet w takich latach mogą być one znacznie bardziej atrakcyjne od lokat bankowych. Wydaje się mało prawdopodobne, aby banki oferowały depozyty wyżej oprocentowanie niż ROD.

Właśnie dlatego wszystkie środki z 500+ inwestuję w obligacje 12-letnie:)

6-letnie Rodzinne Obligacje Skarbowe ROS

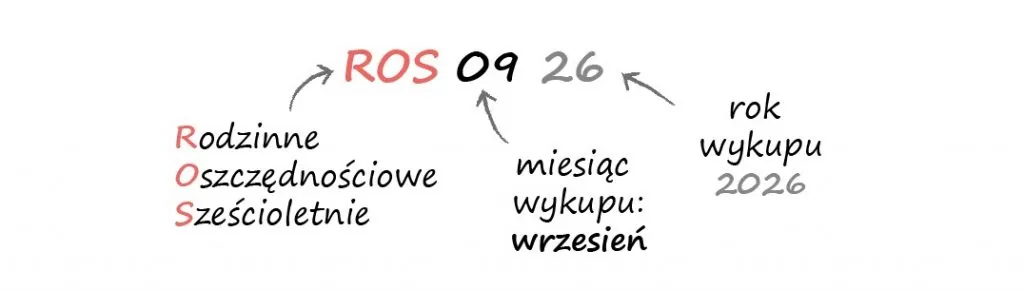

Kolejnymi obligacjami przeznaczonymi wyłącznie dla beneficjentów 500+ są 6-letnie Rodzinne Obligacje Skarbowe. Te, które możesz kupić, dziś mają symbol ROS0926. Oznacza on oczywiście:

Obligacje te będą wykupione we wrześniu 2026 r. Przed tą datą możesz je – za dodatkową opłatą – przedstawić do przedterminowego wykupu. Opłata za przedterminowy wykup wynosi 0,7 zł od każdej obligacji.

Obligacje skarbowe ROS – jak są oprocentowane?

Przez pierwszych 12 miesięcy po dokonaniu zakupu takiej obligacji jest ona oprocentowana według stopy procentowej ogłoszonej w liście emisyjnym. Obecnie (wrzesień 2020 r.) oprocentowanie takich obligacji wynosi 1,5 % w skali roku:

Efektywna stopa zwrotu w pierwszym roku wyniesie dokładnie 1,5% a wpłacając 1000 zł na rachunku rejestrowym zobaczysz za rok dokładnie 1015 zł.

A ile zarobisz w kolejnych latach? Począwszy od drugiego roku oprocentowanie obligacji ROS wyniesie: inflacja + 1,25% marży.

Reszta działa identycznie, jak w przypadku obligacji 12-letnich i 10-letnich.

Ile możesz zainwestować w obligacje 6-letnie?

Rodzinne obligacje skarbowe ROS przeznaczone są wyłącznie dla beneficjentów programu „Rodzina 500+”. I możesz w nie zainwestować nie więcej niż uzyskałeś z 500+. Oczywiście limit dla obligacji 12-letnich i 6-letnich jest wspólny. Jeśli otrzymujesz np. 500 zł co miesiąc, możesz przeznaczyć dokładnie tyle na zakup obligacji. Stać Cię zatem na zakup 5 sztuk obligacji. Możesz kupić 5 szt. ROD albo 5 szt. ROS. Możesz też swoje pieniądze podzielić i kupić np. 2 szt. ROD i 3 szt. ROS, itd.

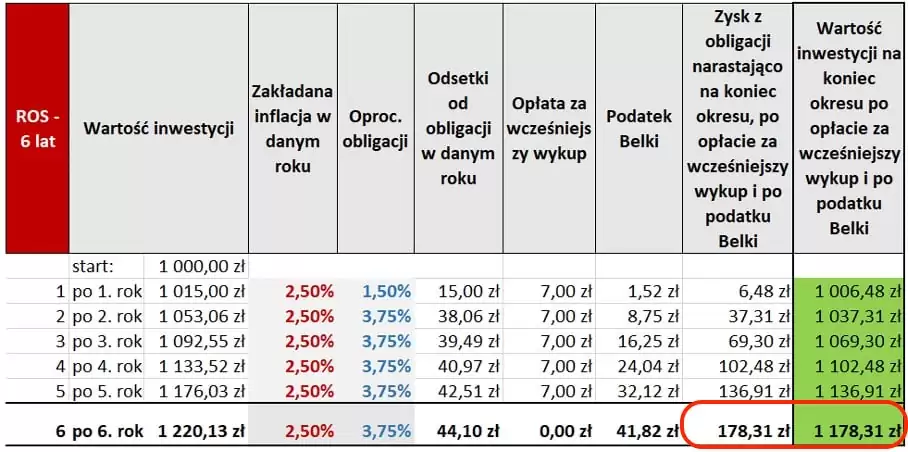

Rodzinne obligacje skarbowe ROS – ile w sumie można zarobić?

Przy założeniu, że w ciągu najbliższych 6 lat inflacja będzie na poziomie celu inflacyjnego NBP, czyli wyniesie 2,5% w skali roku, każdy 1000 zł zainwestowany w te obligacje zaowocuje następującymi wynikami:

Oczywiście możesz wprowadzić własne założenia, pamiętaj tylko o wybraniu zakładki dotyczącej właściwych obligacji:

=> Pobierz kalkulator porównujący detaliczne obligacje skarbowe

Obligacje skarbowe ROS – czy można zarobić mniej niż wyniesie inflacja?

Graniczna średnia stopa inflacji wynosi w tym przypadku 3,39%.Powyżej tej wartości wkraczamy na obszary inflacji oznaczające realne „podgryzanie” naszego kapitału.

To teraz zobaczmy już ostatnią serię obligacji indeksowanych inflacją. Tym razem działają one w nieco odmienny sposób, ponieważ odsetki są wypłacane co roku.

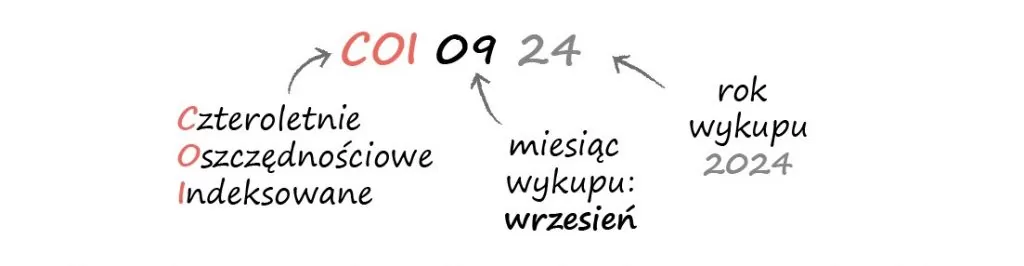

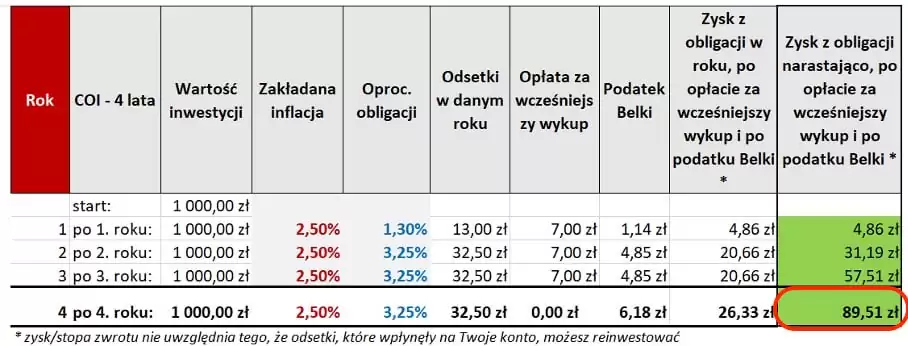

4-letnie Indeksowane Oszczędnościowe Obligacje Skarbowe COI

Obecnie możesz kupić 4-latki o symbolu COI0924. Rozszyfrowanie symbolu wygląda tak:

Obligacje będą wykupione we wrześniu 2024 r. Przed tą datą możesz je również przedstawić do przedterminowego wykupu. Opłata za przedterminowy wykup wynosi 70 groszy od każdej obligacji.

Obligacje skarbowe COI – jak są oprocentowane?

Przez pierwszych 12 miesięcy po dokonaniu zakupu takiej obligacji jest ona oprocentowana według stopy procentowej ogłoszonej w liście emisyjnym. Obecnie (wrzesień 2020 r.) oprocentowanie wynosi 1,3 % w skali roku.

W pierwszym roku Twój rachunek rejestrowy będzie rósł o odsetki w wysokości 1,3% / 365.

A co się wydarzy po pierwszym roku?

Tym razem sprawy potoczą się inaczej niż w przypadku wcześniej opisanych obligacji. Odsetki zostaną bowiem wypłacone na Twój rachunek bankowy. Oczywiście po uprzednim pomniejszeniu o podatek Belki.

Jeśli zainwestujesz np. 1000 zł, to po roku wartość rachunku wyniesie 1013 zł. Zarobione odsetki, czyli 13 zł zostaną pomniejszone o podatek Belki:

13 zł * 19% = 2,47 zł

Na Twój rachunek bankowy trafi zatem 10,53 zł

Co będzie dalej? W kolejnych latach pracować będzie tylko początkowo wpłacony kapitał (nie ma mechanizmu „odsetek od odsetek”). Oprocentowanie obligacji wyniesie: inflacja + 0,75% marży.

4-letnie Indeksowane Oszczędnościowe Obligacje Skarbowe COI – ile w sumie można zarobić?

Przy założeniu, że w ciągu najbliższych 4 lat inflacja będzie na poziomie celu inflacyjnego NBP, czyli wyniesie 2,5% w skali roku, każdy 1000 zł zainwestowany w te obligacje zaowocuje następującymi wynikami:

Oczywiście własne założenia możesz wprowadzić w arkuszu, który załączam dla Ciebie poniżej:

=> Pobierz kalkulator porównujący detaliczne obligacje skarbowe

Obligacje skarbowe COI – czy można zarobić mniej niż wyniesie inflacja?

Z uwagi na dość niskie oprocentowanie tej obligacji COI nie chroni przed inflacją nawet gdy będzie ona niższa niż cel inflacyjny NBP. Już przy inflacji na poziomie 1,8% obligacja nie chroni przed inflacją.

3-letnie Oszczędnościowe Obligacje Skarbowe o oprocentowaniu zmiennym TOZ

Jeżeli 4 lata to ciągle zbyt długi dla Ciebie termin, masz jeszcze do wyboru obligacje 3-letnie. Obecnie możesz kupić 3 latki o symbolu TOZ0923:

Obligacje będą wykupione we wrześniu 2023 r. Przed tą datą możesz je przedstawić do przedterminowego wykupu, ponosząc opłatę w wysokości 70 gr od każdej obligacji.

Obligacje skarbowe TOZ – jak są oprocentowane?

Oprocentowanie 3-letniej obligacji TOZ zmienia się co pół roku. Przez pierwszych 6 miesięcy po dokonaniu zakupu takiej obligacji jest ona oprocentowana według stopy procentowej ogłoszonej w liście emisyjnym. Obecnie (wrzesień 2020 r.) jest to 1,1 % w skali roku.

Twój rachunek rejestrowy będzie, przez pierwsze 6 miesięcy, codziennie rósł o odsetki w wysokości 1,1% / 365. Po upływie 6 miesięcy otrzymasz przelew, ponieważ odsetki nie są kapitalizowane lecz wypłacane. To oznacza, że otrzymasz w sumie 6 przelewów, w tym na koniec 3-go roku inwestycji otrzymasz zarówno odsetki jak i zwrot kapitału.

Jeśli kupisz 10 obligacji TOZ za łączną kwotę 1000 zł, to na koniec pierwszego okresu odsetkowego – czyli po 6 miesiącach – zarobisz 5,5 zł odsetek (połowę z 1,1% ). Na rachunek bankowy wpłynie Ci 4,45 zł, bo odsetki zostaną oczywiście pomniejszone o podatek od zysków kapitałowych.

A ile zarobisz na obligacji w kolejnych okresach odsetkowych? Od 7 miesiąca oprocentowanie obligacji będzie równe stopie WIBOR 6M. Aktualną wartość WIBOR 6M możesz znaleźć tu: https://www.bankier.pl/mieszkaniowe/stopy-procentowe/wibor.

Dziś, 24 września 2020 r., WIBOR 6M wynosi 0,26%

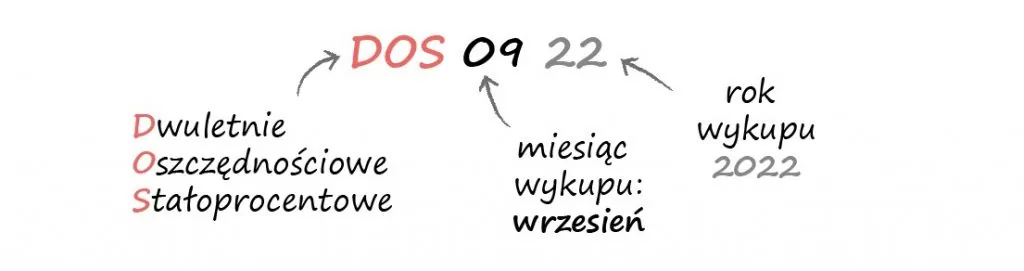

Dwuletnie Oszczędnościowe Obligacje Skarbowe o oprocentowaniu stałym DOS

Kolejne detaliczne obligacje, w które możesz zainwestować, to obligacje 2-letnie. Symbol obligacje dostępnych obecnie to DOS0922 i oznacza on oczywiście:

Obligacje te będą wykupione we wrześniu 2022 r. Przed tą datą możesz je przedstawić do przedterminowego wykupu, za opłatą równą 70 groszy od każdej obligacji.

Obligacje skarbowe DOS – jak są oprocentowane?

Oprocentowanie 2-letniej obligacji DOS jest stałe w całym okresie. Oprocentowanie obligacji dostępnych dzisiaj wynosi 1,0% w skali roku.

Po pierwszym roku nastąpi kapitalizacja odsetek i w drugim roku zarówno początkowy kapitał, jak i wpłacony kapitał, będą oprocentowanie 1,0% w skali roku.

A zatem – przy założeniu, że wpłacisz 1000 zł – za dwa lata wartość inwestycji wyniesie:

1000 zł (1,01)^2 = 1020,1 zł

Następnie od zarobionych odsetek zostanie pobrany podatek Belki, zatem na rękę otrzymasz:

20,1 zł * 0,81 % = 16,28 zł odsetek

Obligacje skarbowe 3-miesięczne OTS

I już na zakończenie tego wpisu – obligacje 3-miesięczne o stałym oprocentowaniu. W zasadzie nie mam tu o czym pisać, bo działają one identycznie, jak w przypadku lokat bankowych na 3 miesiące. Oprocentowanie dostępnych dziś obligacji wynosi 0,5% w skali roku.

Na taki okres bez problemu znajdziesz lokaty i konta oszczędnościowe o wyższym oprocentowaniu. Możesz je wygodnie odnaleźć w naszym rankingu lokat i kont oszczędnościowych.

Może Cię zainteresować

Proszę zapoznaj się z poniższą informacją.

Jeżeli podobał Ci się ten artykuł, może zainteresuje Cię moja książka o inwestowaniu – „Finansowa Forteca”. W podobny sposób jak tutaj na blogu- prosto i merytorycznie – tłumaczę w niej, jak inwestować skutecznie i mieć święty spokój. Szczegóły poznasz TUTAJ.

PODOBAJĄ CI SIĘ ARTYKUŁY NA BLOGU?

Dołącz do ponad 45 513 osób, które otrzymują newsletter i korzystają z przygotowanych przeze mnie bezpłatnych narzędzi pomagających w skutecznym dbaniu o finanse.

KLIKNIJ W PONIŻSZY PRZYCISK.

PLANUJESZ ZACIĄGNĄĆ KREDYT HIPOTECZNY

I NIE WIESZ OD CZEGO ZACZĄĆ?

To zupełnie naturalne. Kredyt hipoteczny to ogromne zobowiązanie, które przygniata przez kilkadziesiąt lat. W dodatku mnóstwo osób bardzo za niego przepłaca. Przygotowałem kurs Kredyt Hipoteczny Krok po Kroku, aby uzbroić Cię w niezbędną wiedzę i dać narzędzia do wygodnego podjęcia najlepszych dla Ciebie decyzji. Chcę Ci pomóc w znalezieniu kredytu hipotecznego, który:

✅ w bezpieczny sposób pomoże Ci zrealizować marzenie o własnym mieszkaniu czy domu,

✅ nie obciąży nadmiernie budżetu Twojej rodziny,

✅ będzie Cię kosztował tak mało, jak to tylko możliwe,

✅ szybko przestanie być Twoim zobowiązaniem, bo sprawnie go spłacisz.