Ile straciłem po wybuchu wojny? 2,37 mln zł – wyniki portfela po 1Q2022 [FFP14]

Podcast: Odtwarzaj w nowym oknie | Pobierz (Czas trwania: 41:25 — 49.6MB) | Umieść link

Subskrybuj: Apple Podcasts | Spotify | Android | RSS

Ile stracił mój portfel po wybuchu wojny w Ukrainie? Czy zmieniam coś w mojej strategii? Jakie mam plany inwestycyjne na przyszłość? – zapraszam do kolejnego odcinka z cyklu Finansowa Forteca w praktyce [FFP]

To był niezwykły kwartał. Do rekordowej inflacji, drogiego gazu ziemnego, bałaganu związanego z „Polskim Ładem” i napięcia na linii Polska-UE – w 1Q2022 doszła jeszcze brutalna inwazja Rosji na Ukrainę z jej ekonomicznymi skutkami. Dzisiaj opiszę, jak ten zbieg negatywnych zdarzeń odbił się na moim długoterminowym portfelu inwestycyjnym.

[lwptoc numerationSuffix=”dot” smoothScroll=”1″ itemsFontSize=”100%” skipHeadingText=”Dziękuję Wam bardzo za wsparcie|Skład i wyniki portfela – wykorzystanie MyFund|Wyniki dużego portfela po 1 kwartale 2022|Ważna informacja na koniec”]

Zanim jednak przejdziemy do wyników, chciałbym Wam bardzo serdecznie podziękować 😊

Dziękuję Wam bardzo za wsparcie

Jak doskonale wiecie – jestem autorem Finansowej Fortecy – książki, którą napisałem z myślą o osobach rozpoczynających swoją przygodę z inwestowaniem. Zależało mi bardzo, aby stanowiła ona solidny fundament, który będzie świetnym wprowadzeniem do świata inwestycji. Książka dotarła już do 62 tys. osób i liczba ta cały czas rośnie. Recenzje, które zostawiacie po skończonej lekturze w serwisach Lubimyczytać, Goodreads czy Allegro – utwierdzają mnie w przekonaniu, że 2 lata ciężkiej pracy, które poświęciłem na opracowanie książki, to był dobrze zainwestowany czas:

Bardzo serdecznie Wam dziękuję za to wsparcie, bo każda taka recenzja uskrzydla do dalszej pracy 😊

7 kroków do świadomego inwestowania

Wiele osób, u których pierwszy raz w życiu pojawiają się większe oszczędności, zaczyna odczuwać dziwne napięcie. Szczególnie teraz, gdy mamy bardzo wysoką inflację, za wszelką cenę chcą te pieniądze szybko gdzieś ulokować, a najlepiej wielokrotnie je pomnożyć. Brak czasu wynikający z innych obowiązków, strach przed trudną wiedzą inwestycyjną oraz presja do działania związana z poczuciem tracenia oszczędności z powodu inflacji – to wszystko sprawia, że liczne osoby lokują pieniądze w sposób emocjonalny, w produkty, które są dla nich zbyt ryzykowne, a następnie tracą te pieniądze, kończąc inwestycje w najgorszym możliwym momencie. To duży błąd.

Moim zdaniem inwestować można świadomie albo naiwnie (a mówiąc dosadniej: mądrze albo głupio). Ja promuję wśród moich odbiorców podejście, które nazywam świadomym inwestowaniem. Składa się na nie 7 kroków:

- Dopóki nie masz niezbędnej wiedzy, lokujesz pieniądze w sposób bezpieczny. Spieszysz się, bo wysoka inflacja podgryza Twoje oszczędności? To przyspiesz zdobywanie wiedzy! Z powodu inflacji stracisz mniej, niż z powodu inwestowania na ślepo!

- Akceptujesz fakt, że inwestowaniem rządzą określone zasady. Dlatego zanim przystąpisz do inwestycyjnej gry, zapoznajesz się z tymi zasadami, bo nie chcesz popełniać głupich błędów ani pozwalać robić się w konia.

- Jeśli już znasz i rozumiesz zasady inwestycyjne, ustalasz własną strategię, dopasowaną do Twoich potrzeb i Twojego apetytu na ryzyko.

- Po ustaleniu strategii wybierasz dobre produkty inwestycyjne, które w możliwie tani i efektywny sposób pomogą Ci tę strategię zrealizować.

- Dopiero teraz wpłacasz pieniądze. Rozumiesz, co i dlaczego znalazło się w Twoim portfelu inwestycyjnym.

- Raz na kwartał monitorujesz swój portfel i jeśli trzeba, wprowadzasz korekty na podstawie nowo zdobytej wiedzy i zmian cen składników portfela.

- Resztę czasu poświęcasz na cieszenie się życiem.

Zatem świadome inwestowanie to w kolejności: podstawa merytoryczna, własna strategia, tanie i przejrzyste instrumenty finansowe, egzekucja strategii i jej kwartalny monitoring. Pierwsze punkty wymagają sporego zaangażowania, ale po jakimś czasie wszystko sprowadza się do kilku godzin w kwartale. Resztę czasu można poświęcić na znacznie ważniejsze rzeczy – np. na cieszenie się życiem czy na zwiększanie zarobków.

Jeśli takie podejście do inwestowania przemawia do Ciebie, a nie miałeś jeszcze okazji zapoznania się z treścią Finansowej Fortecy – serdecznie zachęcam Cię do lektury. Nagrywam również audiobooka w odcinkach, czytając po kawałku moją książkę. Jeśli chcesz sprawdzić, w jakim stylu książka jest napisana lub utrwalić zdobyte wiadomości – to zachęcam do skorzystania z playlisty na YT, gdzie czeka już 7 nagranych odcinków.

A teraz zobaczmy, jak opisane w książce podejście realizuję w praktyce.

To dobry moment na krótkie przypomnienie: Pamiętaj, proszę, że wszystkie prezentowane na blogu materiały mają charakter wyłącznie edukacyjny i informacyjny i są wyrazem prywatnej opinii autorów. Zapoznaj się, proszę, z dokładną informacją prawną, którą znajdziesz na końcu tego artykułu.

Trzy portfele, na trzy różne cele

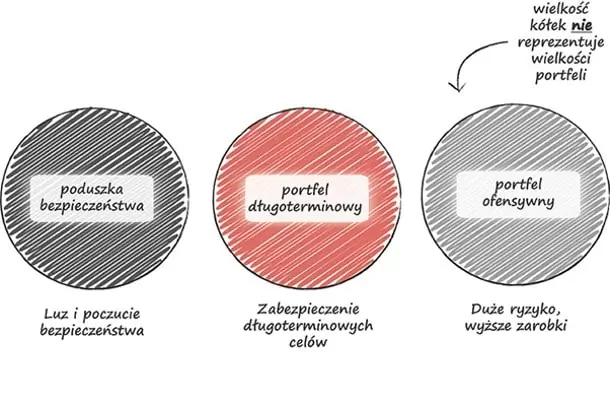

Inwestycje mają zabezpieczyć 3 cele mojej rodziny: (1) dać poczucie bezpieczeństwa, (2) zapewnić mi i żonie fajną, dostatnią emeryturę (3) pozwolić na korzystanie z różnych okazji inwestycyjnych i na realizację kolejnych marzeń. Dlatego mamy 3 portfele inwestycyjne: finansową poduszkę bezpieczeństwa, portfel długoterminowy oraz portfel ofensywny.

Przejdźmy do portfela długoterminowego, bo on w zasadzie jest najważniejszy.

Skład i wyniki portfela – wykorzystanie MyFund

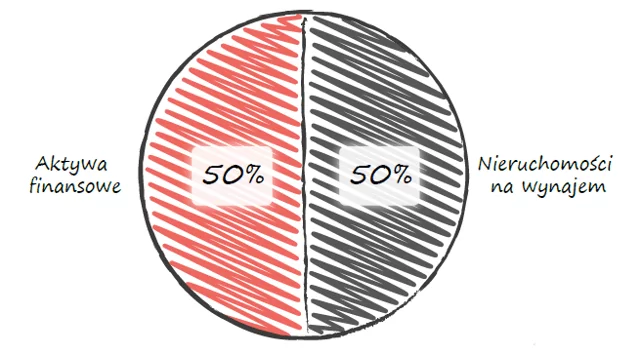

Zdecydowaliśmy z żoną, że z myślą o naszej emeryturze mniej więcej połowę środków będziemy lokować w mieszkania na wynajem, a resztę w portfel aktywów finansowych.

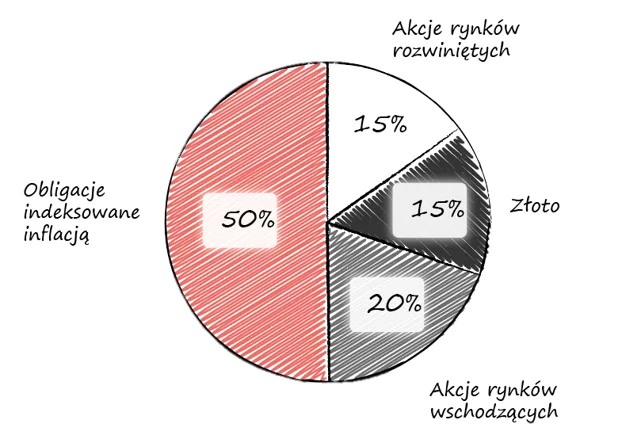

Modelowy skład rynkowej części portfela wygląda obecnie tak:

A jak wygląda portfel rzeczywisty? Do tej pory – na potrzeby kwartalnych odcinków cyklu FFP – kopiowałem najważniejsze dane do tabelki w Excelu, by pokazywać je w czasie LIVE’ów. Niestety – zajmowało mi to sporo czasu, a ja lubię ciągle usprawniać mój sposób działania. Dlatego tym razem postanowiłem wykorzystać do prezentacji aplikację MyFund, która służy mi do bieżącego monitorowania portfeli inwestycyjnych. Korzystam z tej aplikacji od 7 lat i z czystym sumieniem mogę ją Wam polecić.

(MyFund jest aplikacją płatną i kosztuje kilkanaście zł m-c. Ale dla moich Czytelników uzyskałem fajne warunki promocyjne 😊 Korzystając z linku afiliacyjnego w tym artykule zyskujesz prawo do korzystania z MyFund przez 60 dni za darmo i bez zobowiązań w najwyższym abonamencie, a także do zniżki w wysokości 20% za pierwszy abonament).

Wszystko, co robię w tej aplikacji, to – po zawarciu jakiejś transakcji – np. po zakupie ETF-ów, złota czy obligacji indeksowanych inflacją, księguję odpowiednią operację w MyFund. Aplikacja automatycznie zaciąga potem każdego dnia aktualne ceny wszystkich moich instrumentów finansowych i na bieżąco przelicza wagi i mnóstwo wskaźników.

Ale zobaczmy to na konkretach. Najpierw omówimy mały portfel, a potem duży.

Portfel 10 000 zł. Co się działo od początku cyklu FFP?

Jak być może pamiętacie – specjalnie na potrzeby cyklu Finansowa Forteca w praktyce uruchomiłem „mały portfel” – o wartości początkowej 10 000 zł. W głosowaniu zdecydowaliście, że będziemy go zasilać mając co miesiąc do dyspozycji 500 zł – czyli przy każdym kwartalnym przeglądzie zainwestujemy 1500 zł.

Celem eksperymentu w postaci małego portfela jest praktyczna weryfikacja mojego twierdzenia, że nawet przy małych aktywach można spokojnie zbudować sobie zdywersyfikowany portfel.

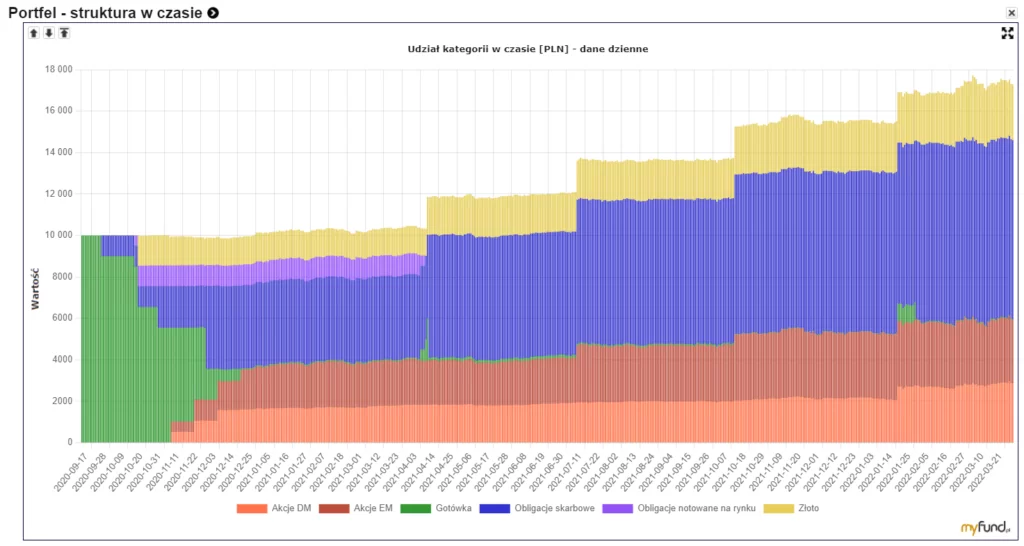

Mały portfel ruszył 17 września 2019 roku i było w nim na początku 10 000 zł gotówki. Aby uniknąć jednorazowej inwestycji całej kwoty w jakimś kiepskim momencie rynkowym, co dwa tygodnie dokonywałem zakupów do portfela zgodnie ze strategią, aż do osiągnięcia docelowych wag. I jednym z elementów, które bardzo lubię w MyFund – jest wykres pokazujący strukturę portfela w czasie, pozwalający dokładnie prześledzić co i kiedy w naszym portfelu się działo:

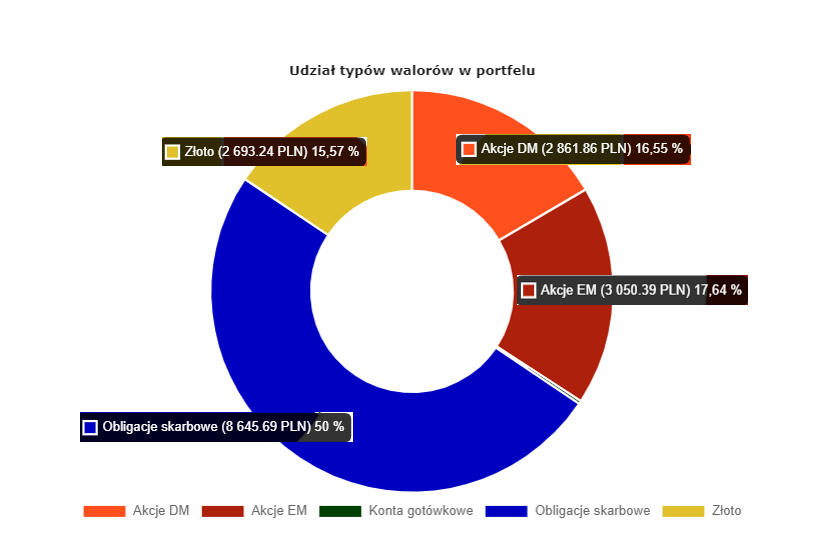

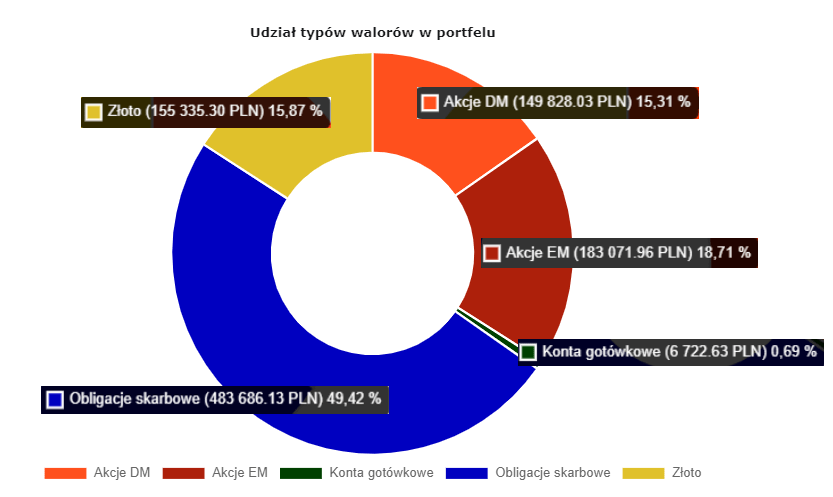

W każdym momencie możemy również na innym wykresie zobaczyć, ile ważą poszczególne aktywa w naszym portfelu w dowolnie wybranym dniu. Po najechaniu na poszczególne elementy poniższego wykresu kołowego widzimy przykładowo, że 31 marca 2022 roku wagi nieznacznie odbiegały od wag modelowych: akcje rynków rozwiniętych ważyły 16,55%, akcje rynków wschodzących 17,64%, złoto 15,57% a obligacje indeksowane inflacją 50%. A zatem nawet w tak małym portfelu da się utrzymać wagi blisko zakładanej strategii:

Wartość małego portfela w relacji do wpłat

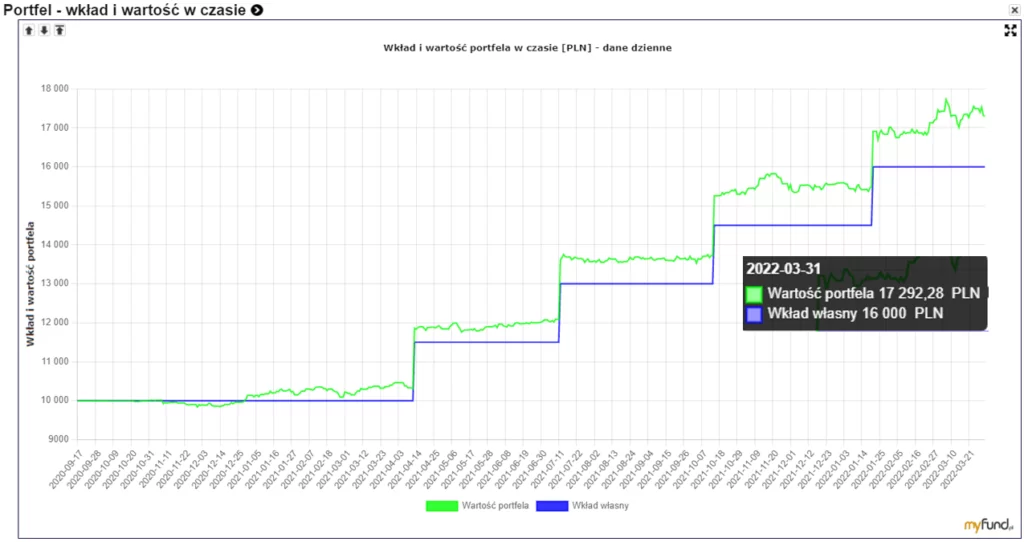

Jedną z najważniejszych spraw, które nas interesują, jest także to, czy w naszym portfelu jest więcej pieniędzy, niż wpłaciliśmy, czy mniej. MyFund pozwala prześledzić wartość portfela w odniesieniu do wpłat w każdym momencie od dnia zainwestowania pierwszej kwoty. Elegancko widać poniżej każdą naszą kwartalną wpłatę i mamy też informację, że do portfela wpłaciliśmy dotąd 16 000 zł (początkowych 10 000 zł + 4 kwartalne wpłaty po 1500 zł), a wartość portfela wynosi 17 292,28 zł co daje nam zysk kwotowy w wysokości 1292,28 zł:

Zysk w porównaniu z inflacją – mały portfel

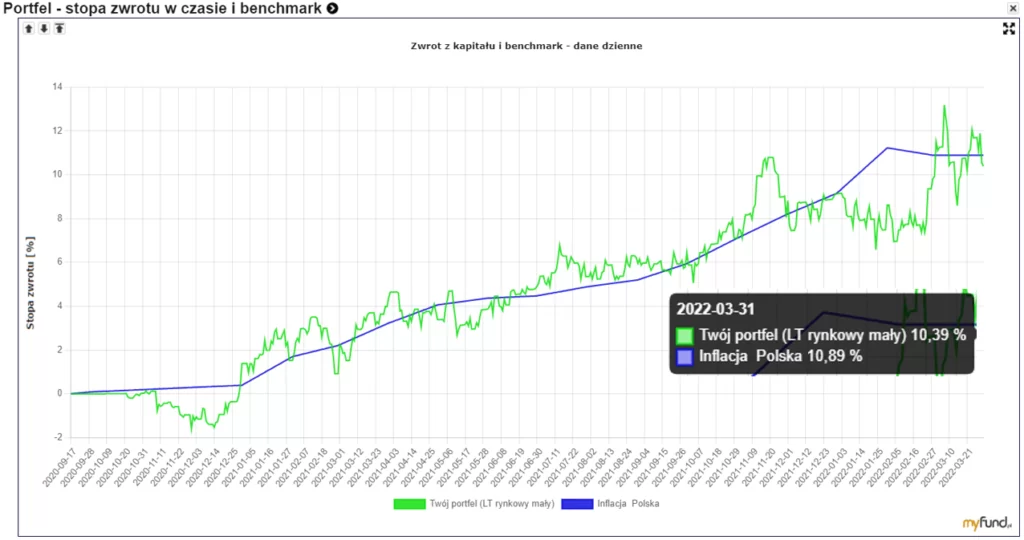

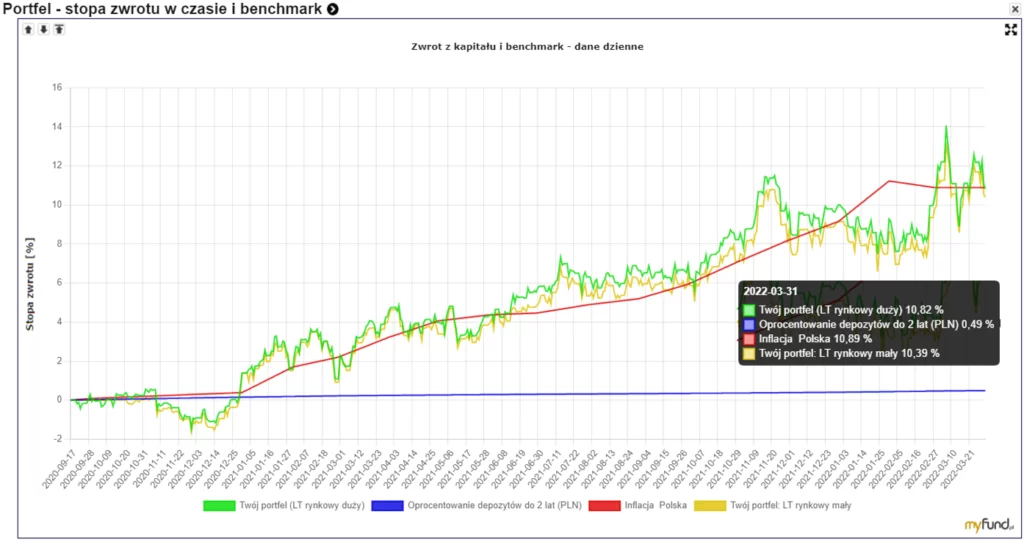

Oczywiście – poza wynikiem kwotowym – równie ważna jest znajomość stopy zwrotu wyciąganej z inwestycji. Mnie najbardziej interesuje walka z szybko rosnącą inflacją. Mamy już inflację dwucyfrową, więc bardzo trudno będzie ją pobić w tym roku, ale na wykresie porównującym portfel z inflacją widzimy, że – póki co – ze stopą zwrotu na poziomie 10,39% portfel dzielnie ją goni:

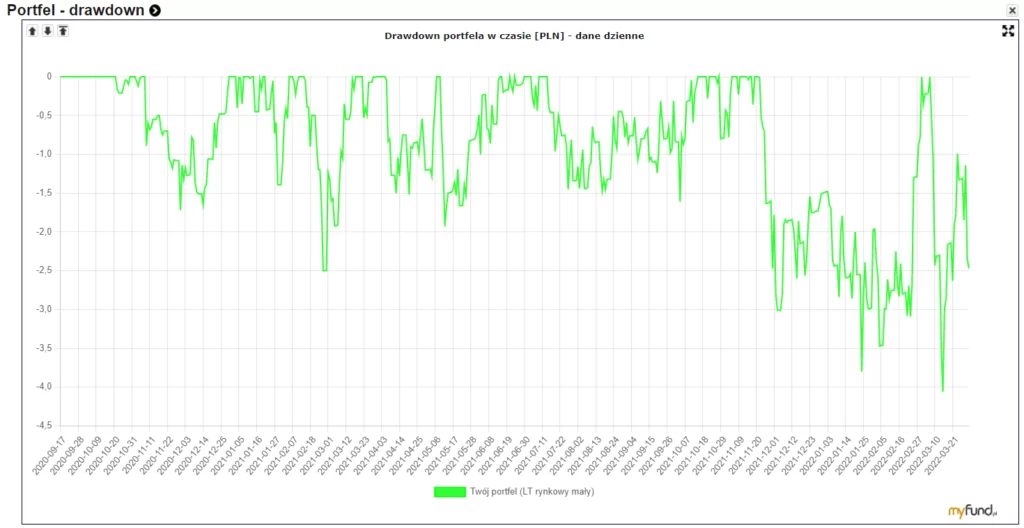

Maksymalne obsunięcie kapitału pod kontrolą

Co jednak dla mnie najważniejsze – portfel trzyma parametry ryzyka, które mu narzuciłem. Na wykresie ilustrującym obsunięcia kapitału widzimy – że nawet na najbardziej zmiennych danych dziennych – maksymalna strata wyniosła po drodze zaledwie 4,06%. Zwróćcie uwagę, że mówimy tutaj o zachowaniu portfela w czasie, kiedy za naszą granicą wybuchła wojna, a na rynkach finansowych zagościł duży niepokój. Właśnie dlatego często podkreślam, że taki skład części rynkowej portfela długoterminowego pozwala mi na spokojny sen:

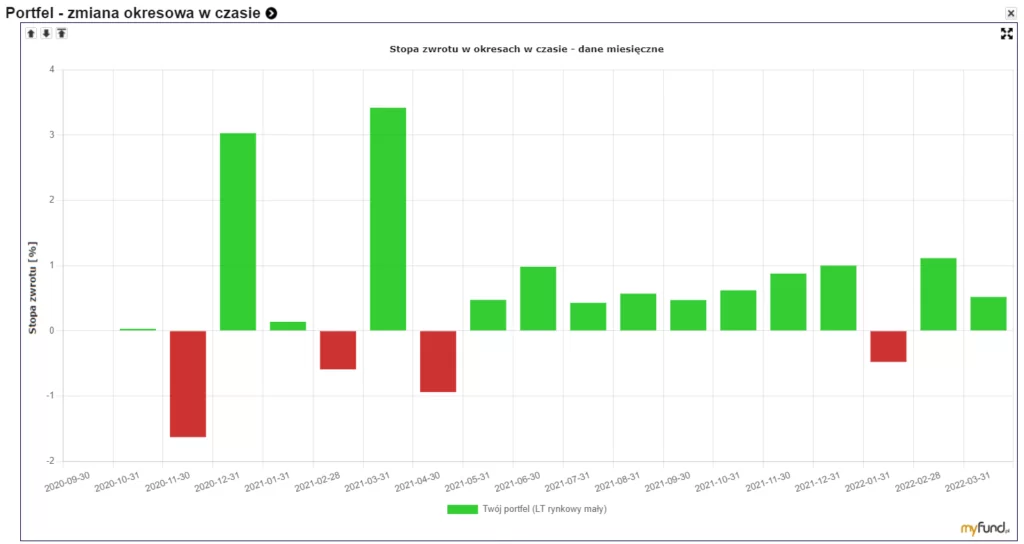

W MyFund możemy sobie także analizować stopy zwrotu osiągane przez nasz portfel w dowolnych okresach. Tak wyglądały wyniki portfela w podziale na poszczególne miesiące:

Jak widzicie – pomimo wojny w Ukrainie – zarówno w lutym jak i w marcu portfel przyniósł dodatnie stopy zwrotu, nadrabiając z nawiązką straty ze stycznia.

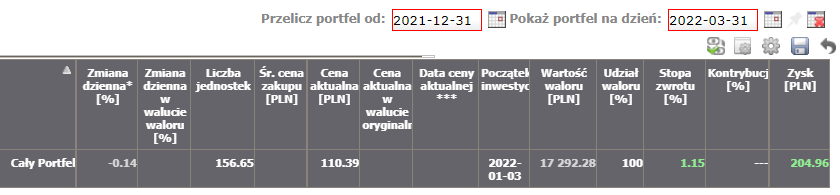

Jaki wynik w 1 kwartale 2022?

Jakie więc były wyniki portfela w 1 kwartale 2022? Otóż mały portfel zarobił w tym czasie 1,15%, dorzucając 204,96 zł do łącznego zysku kwotowego:

W całym kwartale najmocniej traciły akcje rynków wschodzących (ok 6,5%), akcje rynków rozwiniętych traciły nieco ponad 5%, ale spadki te zostały zamortyzowane osłabieniem się PLN o blisko 3% do dolara, więc wpływ przeceny akcji na cały portfel był niewielki. W dodatku przecena ta została z nawiązką zamortyzowana wzrostem cen złota, które – po przeliczeniu na PLN – podrożało o 9,98%. A obligacje indeksowane inflacją? One spokojnie robiły po prostu swoje – dodając 1,09% do wyniku. A zatem portfel działa dokładnie tak, jak zakładałem to w Finansowej Fortecy.

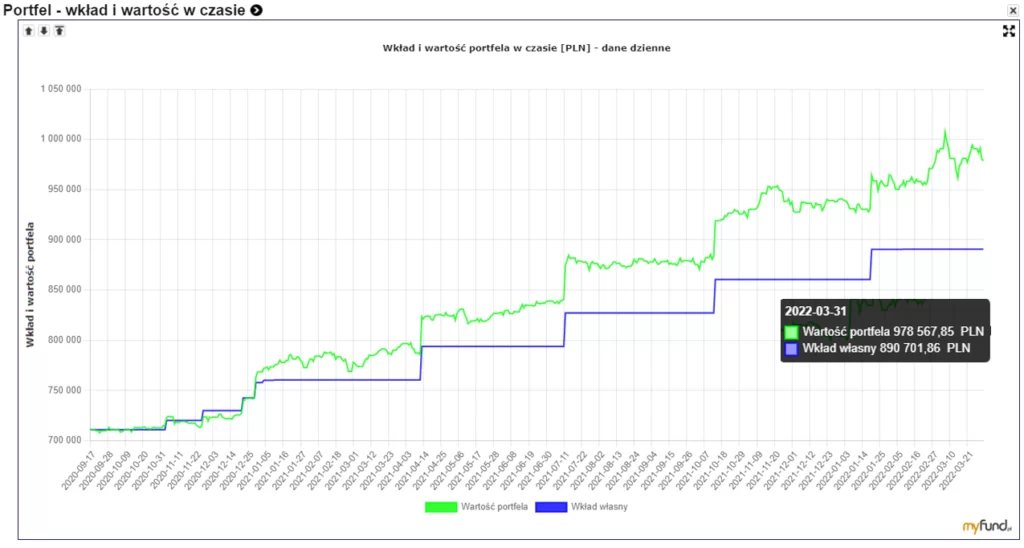

Skoro znamy już wyniki małego portfela, to teraz zobaczmy, co działo się w dużym portfelu, którego wartość na 31 marca 2022 roku wyniosła 978 644 zł.

Ale przedtem pozwólcie, że coś przypomnę.

Założenia dotyczące części rynkowej portfela długoterminowego

Zdaję sobie sprawę, że mój portfel długoterminowy dla wielu osób jest bardzo konserwatywny. Dlatego przypomnę, z jakimi założeniami ten portfel stworzyłem:

- W długim terminie chciałbym osiągnąć średnią roczną stopę zwrotu na poziomie inflacja + 3 p.p. Oczywiście będą lata, w których inflacji nie pobiję, a portfel przyniesie straty. Jednak, gdy spojrzę na wyniki w długim terminie – to chciałbym zobaczyć, że średniorocznie portfel pobił o ok. 3 p.p. inflację.

- Cenię sobie spokojny sen i nie chcę, aby martwienie się o ten portfel odciągało mnie od pracy. Dlatego starałem się tak dobrać wagi poszczególnych aktywów, aby nawet w czasie zawirowań rynkowych na miarę Wielkiego Kryzysu Finansowego z 2008 roku, maksymalne obsunięcie kapitału nie przekroczyło 25% (maximum Drawdown – 25%)

- Choć portfel jest już spory – chcę poświęcać mu jak najmniej czasu – maksymalnie kilka godzin raz na kwartał.

- Musi uwzględniać cykliczność gospodarki i radzić sobie dobrze w różnych scenariuszach rynkowych.

Przypominam o tych założeniach, bo czasami słyszę podpowiedzi w rodzaju: zainwestuj 100% w ETF na indeks akcji globalnych, a będziesz mieć wyższe zyski. Być może. Problem w tym, że 100% czy nawet 80% kapitału w akcjach wiązałoby się z koniecznością akceptowania zbyt wysokich jak dla mnie i mojej żony obsunięć kapitału. A zwróćcie uwagę, że w portfelu o wartości zbliżonej do 1 mln zł – bo tyle w tym miesiącu przekroczymy po wpłacie – każde 10% straty to 100 000 zł. Na takie emocje mogę sobie pozwolić w portfelu ofensywnym, a tu chcemy inwestować spokojnie i nudno.

Trzy punkty procentowe ponad inflację w długim terminie całkowicie nas zadowalają, szczególnie jeśli uda się to osiągnąć przy maksymalnym obsunięciu kapitału nie przekraczającym 25%. Pamiętajcie, że zysk i ryzyko to 2 strony tego samego medalu.

Wyniki dużego portfela o wartości 978 644 zł

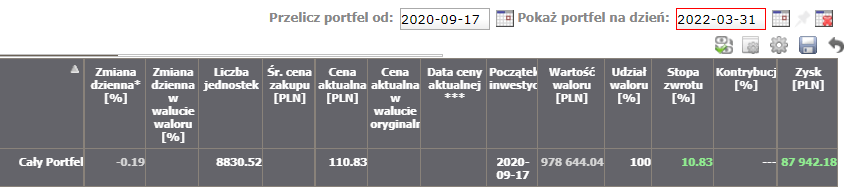

To teraz – korzystając z aplikacji MyFund – omówmy jeszcze krótko wyniki „dużego portfela”.

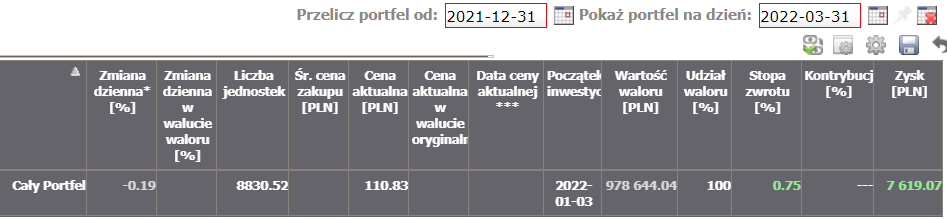

Od rozpoczęcia inwestowania w ramach cyklu FFP (17 września 2020) do 31 marca 2022 portfel przyniósł stopę zwrotu na poziomie 10,83% – co oznacza, że w ujęciu kwotowym wypracował 87 942,18 zł zysku. W aplikacji możemy to obserwować w zbiorczej tabelce:

Albo – analogicznie jak w małym portfelu – na wykresie pokazującym nasze wpłaty oraz wartość portfela w czasie:

Duży portfel i mały portfel – korelacja

Na poniższym wykresie możecie natomiast zobaczyć wyniki dużego portfela na tle inflacji, jak również na tle wyników małego portfela i średniego oprocentowania depozytów. Zwróćcie uwagę, jak duża jest korelacja pomiędzy zachowaniem tych dwóch portfeli, pomimo tak wielkich różnic w ich wartości. To dla mnie kolejny dowód, że dysponując relatywnie małymi kwotami, możemy zbudować dobrze zdywersyfikowany portfel:

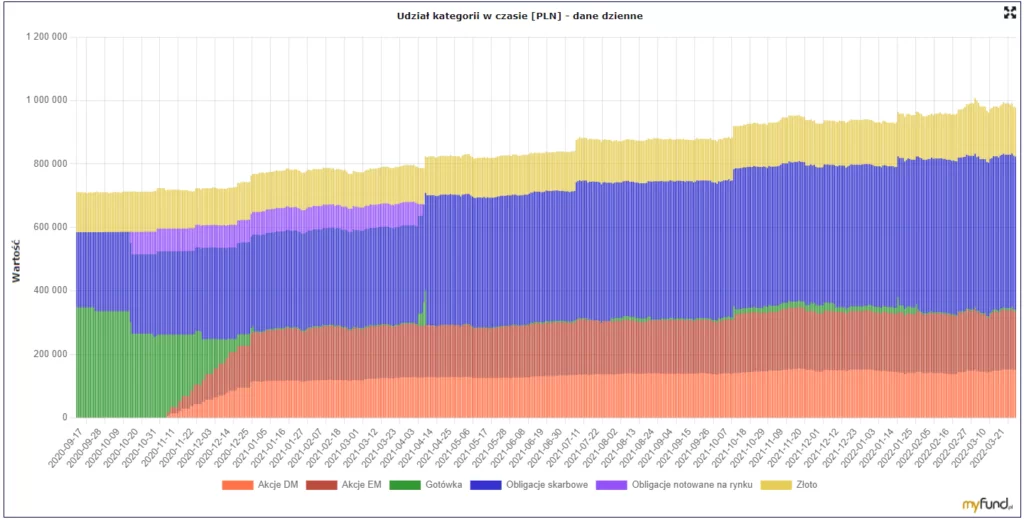

Jeśli chodzi o to, jak zmieniał się skład portfela w czasie, to – jak możecie zobaczyć na poniższym wykresie – przebiegało to niemal identycznie, jak w przypadku małego portfela. Różnice w wykresach polegają głównie na tym, że moje kwartalne wpłaty znacznie mniej ważą w dużym portfelu, niż w małym:

Skład dużego portfela na 31 marca 2022 roku prezentuje się następująco:

Wyniki dużego portfela po 1 kwartale 2022

A jak duży portfel poradził sobie w 1 kwartale 2022? Prezentuje to poniższa tabelka:

Portfel przyniósł od początku roku niewielki zysk w wysokości 0,75%, co w ujęciu kwotowym oznacza dodatkowych 7619,07 zł.

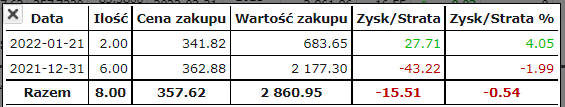

Poszczególne klasy aktywów zachowywały się oczywiście dokładnie tak samo, jak w małym portfelu (spadki cen akcji zrekompensowane z nawiązką przez duży wzrost cen złota i dołożenie odsetek przez obligacje indeksowane inflacją). Różnica w wysokości 0,4% wynika głównie z faktu, że przy rebalancingu w poprzednim kwartale dokupiłem do małego portfela ETF na rynki rozwinięte przy wycenach niższych niż obecnie, więc przyniósł on zysk. Chodzi dokładnie o tę transakcję z małego portfela:

Jak uwzględniam prowizje i podatki?

W tym miejscu chciałbym jeszcze dodać, że:

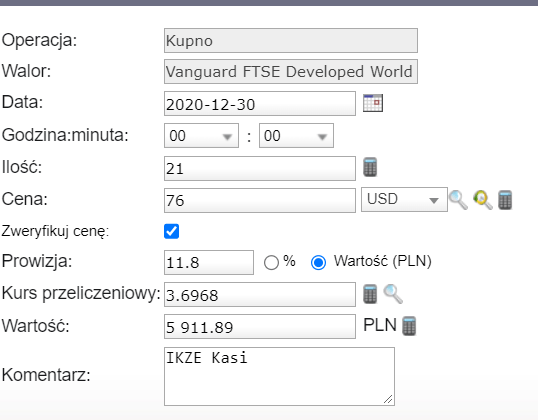

- Wszystkie wyniki prezentuję z uwzględnieniem wszelkich zapłaconych prowizji i opłat. Zatem prowizje maklerskie czy 200 zł rocznej opłaty za IKE Obligacje mojej żony – to wszystko obniża stopę zwrotu, a prezentowany w MyFund wynik to uwzględnia. Zobaczcie np., jak księgowany jest zakup konkretnego ETF z uwzględnieniem prowizji i kursu walutowego:

- Podatki są uwzględniane w ujęciu kasowym – czyli wpływają na stopę zwrotu w momencie konkretnej operacji podatkowej, a nie w oparciu o teoretyczne estymacje. Gdy w moim portfelu długoterminowym zapada np. jakaś obligacja indeksowana inflacją i z tego powodu płacę podatek Belki – to jego wartość jest uwzględniona w transakcji i obniża stopę zwrotu. Gdy otrzymuję zwrot podatku z tytułu wpłat na IKZE – wartość tego zwrotu również wpływa na stan portfela.

Czy moja strategia jest niezmienna?

To teraz jeszcze kilka przemyśleń na temat stałości mojej strategii inwestycyjnej. Jak być może pamiętacie, niemal dokładnie rok temu w cyklu FFP zapowiedziałem, że wycinam z części rynkowej portfela długoterminowego obligacje skarbowe notowane na rynku. Z perspektywy czasu widzimy, że ta decyzja pozwoliła uniknąć niemałych strat:

Dlaczego to zrobiłem? Widząc rentowności obligacji 10-letnich na bardzo niskich poziomach (ok. 1,2%), przy jednoczesnym pojawieniu się presji inflacyjnej, nie widziałem powodów, aby te obligacje trzymać w portfelu. Decyzja nie wynikała z „wyczucia rynku”, tylko ze zrozumienia działania obligacji. Właśnie dlatego tak Was zachęcam do zdobycia wiedzy o klasach aktywów, zanim zdecydujecie, co się powinno znaleźć w Waszym portfelu i w jakiej ilości. I Finansowa Forteca z pewnością będzie tu świetną lekturą na start.

Niektóre osoby zarzuciły mi wówczas, że nie trzymam się strategii. Dlatego chciałbym w tym miejscu przypomnieć ważny fragment z Finansowej Fortecy, z podrozdziału pt. „Nic nie jest wyryte w kamieniu”:

Na rynkach finansowych następują ciągłe innowacje, pojawiają się nowe instrumenty finansowe (jak kryptowaluty), a stare odchodzą do lamusa. Do tego występują rzadkie zjawiska, jak choćby skoordynowane w skali globalnej interwencje banków centralnych, drukowanie pieniędzy na niespotykaną dotąd skalę, ujemne rentowności obligacji emitowanych przez wiele państw czy wreszcie pandemie. Światowa demografia, zmiany środowiskowe, rosnąca potęga Chin, które spychają na dalszy plan USA – te i inne zjawiska będą w przyszłości mieć wpływ na wartość naszych inwestycji. Również nieodpowiedzialne zachowanie polskiego rządu, mogące doprowadzić do znacznego osłabienia naszej waluty i podwyższonej inflacji w stosunku do innych krajów – to przykładowe sytuacje, w których strategia będzie z pewnością wymagać modyfikacji. Takie zmiany pojawiają się jednak rzadko i nie mają nic wspólnego z nerwowym skakaniem co kilka miesięcy pomiędzy różnymi klasami aktywów .

Strategia inwestycyjna, którą dla siebie stworzyłem i tu opisuję, jest stabilna i staram się ją konsekwentnie realizować. Pamiętaj jednak, że nie jest ona wyryta w kamieniu. Jeśli w systemowy sposób zmieni się nasze otoczenie (np. rząd wprowadzi wysoki podatek katastralny, zarządzi rekwizycję złota, przestanie emitować obligacje indeksowane inflacją), to oczywiście strategię trzeba będzie odpowiednio zmienić. Dotyczy ona szeroko pojętych normalnych warunków – włączając w to większość kryzysów. Nie sprawdzi się jednak w przypadku wojny atomowej ani wojny konwencjonalnej, zrównującej z ziemią nieruchomości w Polsce. Ale wtedy, jak już pisałem, strategia inwestycja byłaby naszym najmniejszym zmartwieniem.

W ciągu ostatnich 6 lat w strategii dokonałem tylko dwóch zmian i obie dotyczyły obligacji rynkowych. Ich modelowa waga w pierwotnym portfelu wynosiła 20% i w pierwszym kroku ograniczyłem ją do 10% (w roku 2020 – co opisane jest na str. 709 Finansowej Fortecy), a potem – w kwietniu 2021 – wyciąłem kolejnych 10% tej ekspozycji.

A jakie będą moje kolejne kroki?

Mamy szalejącą inflację i wojnę u naszych granic. Dlatego obecnie w swoim dzienniku inwestora zapisane mam dwa pytania, na które będę szukał odpowiedzi w kolejnym kwartale:

- Kiedy i w jaki sposób przywrócić do portfela obligacje notowane na rynku? Te instrumenty na pewno do niego wrócą, bo – jak na pewno pamiętacie z Finansowej Fortecy – są one ważnym składnikiem portfela na czasy spadku stóp procentowych.

- Czy w świetle wojny w Ukrainie i stanowiska, jakie przyjęły Chiny, waga rynków wschodzących w moim portfelu wymaga modyfikacji?

Na te pytania nie mam jeszcze gotowych odpowiedzi. Dlatego pozostawiam modelowy skład portfela bez zmian. Wpłaciłem 30 000 zł do dużego portfela i 1500 zł do małego portfela, a jutro, po rozpoczęciu sesji na rynkach, dokonam zakupów w taki sposób, by wagi w portfelu rzeczywistym zbliżyły się jak najbardziej do portfela modelowego.

A nieruchomości?

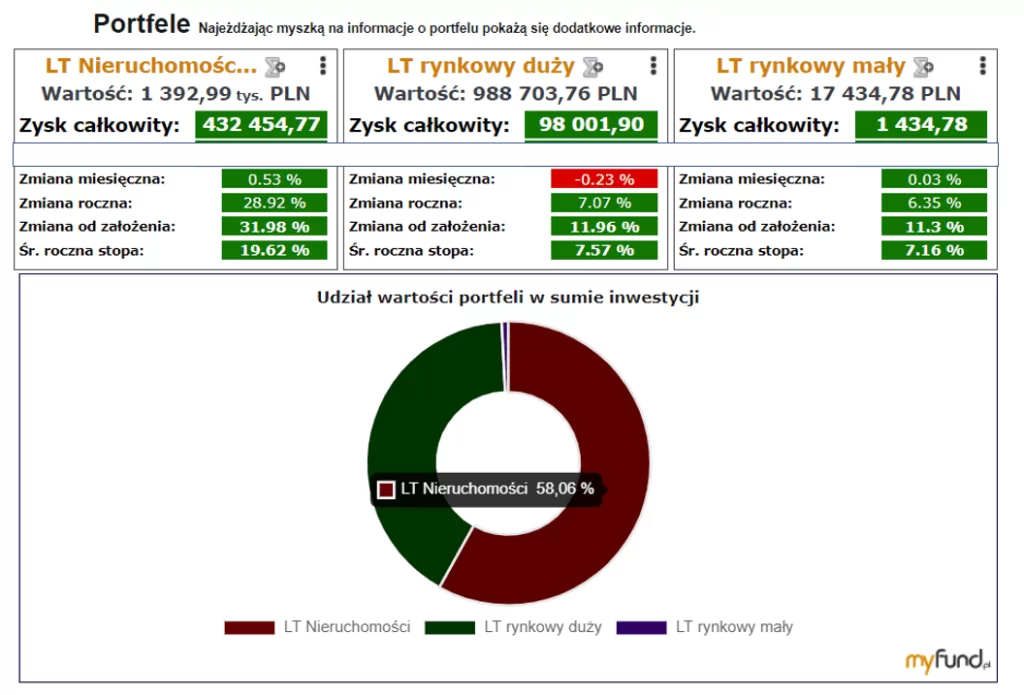

No właśnie! O nieruchomościach na wynajem trudno napisać coś nowego. Jak wiecie – lubię tę klasę aktywów m.in. dlatego, że poza przychodem z czynszów mieszkania zwiększają też swoją wartość rynkową. W październiku 2021 dokonałem aktualizacji ich wyceny z pomocą rzeczoznawcy majątkowego (Tutaj odcinek FFP z rzeczoznawcą). W wyniku tej wyceny portfel nieruchomości wzrósł o ok. 26%. Po drodze zmienili się najemcy, w mieszkaniach przeprowadziłem remonty i nowi najemcy i spokojnie płacą dalej. Kiedyś poproszę może Kasię, by przygotowała o mieszkaniach osobny odcinek, bo nieruchomości to jej „konik” 😊 Gdy jednak na rynku są zawirowania, a inflacja jest coraz wyższa – dobrze jest również widzieć, jak nieruchomości wpływają na wartość całego portfela. Odkąd zacząłem nasz cykl, wygląda to tak (dane na dzień publikacji – czyli 5 kwietnia 2022):

Ważna informacja na koniec

Wierzę, że prezentując mój portfel i – co jeszcze ważniejsze – regularnie pokazując Wam jego wyniki – bez względu na to, czy dany okres był dla portfela dobry czy słaby – pomagam Wam obserwować w praktyce to, co w Finansowej Fortecy opisałem w teorii. Traktuję to jako uzupełnienie i rozwinięcie treści książki.

Bardzo Was jednak proszę, żebyście zawsze pamiętali o ważnej sprawie. Pod żadnym pozorem nie kopiujcie mojego portfela. To moja strategia, moje pieniądze, moje zyski, ale i… moje straty. Zachęcam Was do naśladowania procesu: do zdobycia wiedzy, zrozumienia czego się można spodziewać po różnych klasach aktywów i zaprojektowania własnej strategii, która pomoże Wam osiągnąć finansowe cele w sposób dostosowany do Waszego apetytu na ryzyka.

Dziękuję Wam za wspólnie spędzony czas i z całej siły trzymam kciuki za Wasze sukcesy inwestycyjne!

P.S. Od czwartku do niedzieli nie będę mógł odpowiadać na komentarze. Lecę na południe Portugalii (region Algavre), by zrobić rekonesans pod zakup tam nieruchomości 😊

Zapoznaj się z wszystkimi materiałami cyklu

Finansowa Forteca W Praktyce:

- Jak zbudować dobrą strategię inwestycyjną? – początek cyklu [FFP01]

- Obligacje skarbowe – czy nadal warto? [FFP02]

- W co inwestować małe kwoty? [FFP03]

- Cena złota – czy to się jeszcze opłaca? [FFP04]

- Które ETF-y do portfela długoterminowego? [FFP05]

- Mój portfel inwestycyjny o wartości 1,7 mln zł. Skład, wyniki i dalsze kroki [FFP06]

- Wycinam obligacje skarbowe z portfela [FFP07]

- Jak zbudować portfel odporny na inflację? + mój portfel ofensywny [FFP08]

- W co inwestuję? Wyniki po 2 kwartale 2021 [FFP09]

- Jak nie dać się panice na giełdzie? – pokazuję wyniki portfela po III kwartale [FFP10]

- Jak wycenić mieszkanie na wynajem + podliczam wartość mieszkań w moim portfelu [FFP 11]

- Krach na rynkach – czy Twój portfel go wytrzyma? [FFP12]

- Pękło 2,3 mln – skład mojego portfela i plany na 2022 r. [FFP13]

- Ile straciłem po wybuchu wojny? 2,37 mln zł – wyniki portfela po 1Q2022 [FFP14]

- Co z portfelem, gdy rynki spadają? Wyniki po 2Q2022 [FFP 15]

- Giełdy ostro w dół, a mój portfel? – wyniki i skład po 3Q2022 [FFP16]

- Co robisz, żeby nie przegapić swoich marzeń + podsumowanie portfela w 2022 r. [FFP17]

- 2,5 mln na celowniku – co dalej z portfelem? Wyniki portfela po 1Q2023 [FFP18]

- Pękło 2,6 mln! Wyniki portfela długoterminowego po 2Q2023 [FFP19]

- Pękło 2,7 mln + szykuję zmiany w portfelu – wyniki po 3Q2023 [FFP20]

- W co inwestować w 2024? Rekomendacje 7 największych firm inwestycyjnych oraz wyniki mojego portfela [FFP21]

Proszę zapoznaj się z poniższą informacją.

Jeżeli podobał Ci się ten artykuł, może zainteresuje Cię moja książka o inwestowaniu – „Finansowa Forteca”. W podobny sposób jak tutaj na blogu- prosto i merytorycznie – tłumaczę w niej, jak inwestować skutecznie i mieć święty spokój. Szczegóły poznasz TUTAJ.

PODOBAJĄ CI SIĘ ARTYKUŁY NA BLOGU?

Dołącz do ponad 45 513 osób, które otrzymują newsletter i korzystają z przygotowanych przeze mnie bezpłatnych narzędzi pomagających w skutecznym dbaniu o finanse.

KLIKNIJ W PONIŻSZY PRZYCISK.

PLANUJESZ ZACIĄGNĄĆ KREDYT HIPOTECZNY

I NIE WIESZ OD CZEGO ZACZĄĆ?

To zupełnie naturalne. Kredyt hipoteczny to ogromne zobowiązanie, które przygniata przez kilkadziesiąt lat. W dodatku mnóstwo osób bardzo za niego przepłaca. Przygotowałem kurs Kredyt Hipoteczny Krok po Kroku, aby uzbroić Cię w niezbędną wiedzę i dać narzędzia do wygodnego podjęcia najlepszych dla Ciebie decyzji. Chcę Ci pomóc w znalezieniu kredytu hipotecznego, który:

✅ w bezpieczny sposób pomoże Ci zrealizować marzenie o własnym mieszkaniu czy domu,

✅ nie obciąży nadmiernie budżetu Twojej rodziny,

✅ będzie Cię kosztował tak mało, jak to tylko możliwe,

✅ szybko przestanie być Twoim zobowiązaniem, bo sprawnie go spłacisz.