Mój portfel inwestycyjny o wartości 1,7 mln zł. Skład, wyniki i dalsze kroki [FFP06]

Podcast: Odtwarzaj w nowym oknie | Pobierz (Czas trwania: 19:22 — 24.3MB) | Umieść link

Subskrybuj: Apple Podcasts | Spotify | Android | RSS

„Czy Twoja strategia inwestycyjna zadziała w czasach koronawirusa?” – tego typu pytania otrzymywałem od Was wiosną 2020 roku, gdy kończyłem już pracę nad Finansową Fortecą. Odpowiedź jest krótka: TAK. W roku koronawirusa strategia zachowała się zgodnie z założeniami, przynosząc stopę zwrotu w wysokości 10,17%. Zajrzymy więc do mojego portfela i…

…omówmy następujące punkty:

- Jakie wyniki przyniosła moja strategia w 2020 roku?

- Jakie instrumenty finansowe trzymam obecnie w portfelu?

- Jak taki portfel powinien się zachowywać w przyszłości?

- Jak wygląda „mały portfel” – o wartości 10 tys. zł?

Ten wpis jest częścią cyklu FFP – czyli Finansowa Forteca w Praktyce. Pokazuję w nim mój prawdziwy portfel długoterminowy, uzupełniając i rozwijając informacje zawarte w mojej książce o inwestowaniu. Aby łatwo było Ci odszukać publikacje z tego cyklu, tytuły artykułów wchodzących w jego skład kończą się skrótem [FFP]. A jeśli nie czytałeś jeszcze Finansowej Fortecy – zapraszam Cię bardzo serdecznie do grona 31 000 Czytelników, do którego możesz dołączyć na stronie finansowaforteca.pl.

Zapoznaj się z wszystkimi materiałami cyklu

Finansowa Forteca W Praktyce:

- Jak zbudować dobrą strategię inwestycyjną? – początek cyklu [FFP01]

- Obligacje skarbowe – czy nadal warto? [FFP02]

- W co inwestować małe kwoty? [FFP03]

- Cena złota – czy to się jeszcze opłaca? [FFP04]

- Które ETF-y do portfela długoterminowego? [FFP05]

- Mój portfel inwestycyjny o wartości 1,7 mln zł. Skład, wyniki i dalsze kroki [FFP06]

- Wycinam obligacje skarbowe z portfela [FFP07]

- Jak zbudować portfel odporny na inflację? + mój portfel ofensywny [FFP08]

- W co inwestuję? Wyniki po 2 kwartale 2021 [FFP09]

- Jak nie dać się panice na giełdzie? – pokazuję wyniki portfela po III kwartale [FFP10]

- Jak wycenić mieszkanie na wynajem + podliczam wartość mieszkań w moim portfelu [FFP 11]

- Krach na rynkach – czy Twój portfel go wytrzyma? [FFP12]

- Pękło 2,3 mln – skład mojego portfela i plany na 2022 r. [FFP13]

- Ile straciłem po wybuchu wojny? 2,37 mln zł – wyniki portfela po 1Q2022 [FFP14]

- Co z portfelem, gdy rynki spadają? Wyniki po 2Q2022 [FFP 15]

- Giełdy ostro w dół, a mój portfel? – wyniki i skład po 3Q2022 [FFP16]

- Co robisz, żeby nie przegapić swoich marzeń + podsumowanie portfela w 2022 r. [FFP17]

- 2,5 mln na celowniku – co dalej z portfelem? Wyniki portfela po 1Q2023 [FFP18]

- Pękło 2,6 mln! Wyniki portfela długoterminowego po 2Q2023 [FFP19]

- Pękło 2,7 mln + szykuję zmiany w portfelu – wyniki po 3Q2023 [FFP20]

- W co inwestować w 2024? Rekomendacje 7 największych firm inwestycyjnych oraz wyniki mojego portfela [FFP21]

No to jedziemy!

Jakie wyniki przyniosła moja strategia w 2020 roku?

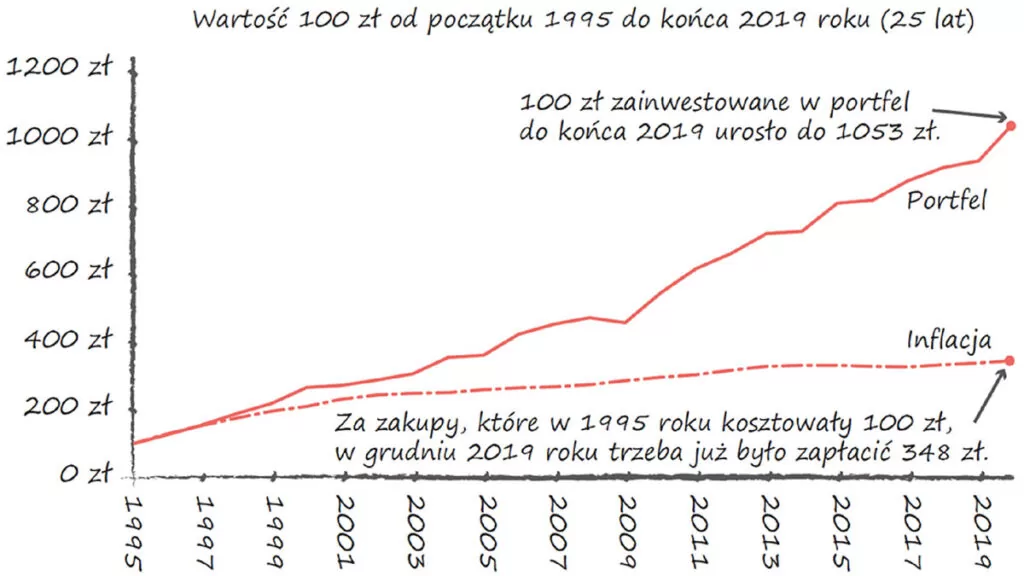

W trzecim rozdziale Finansowej Fortecy opisałem szczegóły oraz wyniki strategii, którą zaprojektowałem z myślą o mojej emeryturze. Od 1995, kiedy wprowadzono w Polsce nową walutę, średnia roczna stopa zwrotu tej strategii wyniosła 9,88% – czyli znacznie powyżej inflacji, której średnia roczna wartość w ciągu tych 25 lat wyniosła 5,11%:

Gdy piszę ten artykuł, nie ma jeszcze oficjalnych danych GUS o inflacji w 2020 roku – szacuje się jednak, że wyniosła ona około 3,4%. Jak na tym tle zachowała się moja strategia? Pomimo szalonych zawirowań związanych z koronawirusem rok 2020 okazał się bardzo dobry:

- akcje rynków rozwiniętych dały zarobić 15,3%,

- akcje rynków wschodzących 17,5%,

- obligacje skarbowe indeksowane inflacją 4,1%,

- obligacje skarbowe notowane na rynku 6,4%,

- a najlepiej w całym roku zachowało się złoto inwestycyjne, ze stopą zwrotu na poziomie przekraczającym 23%.

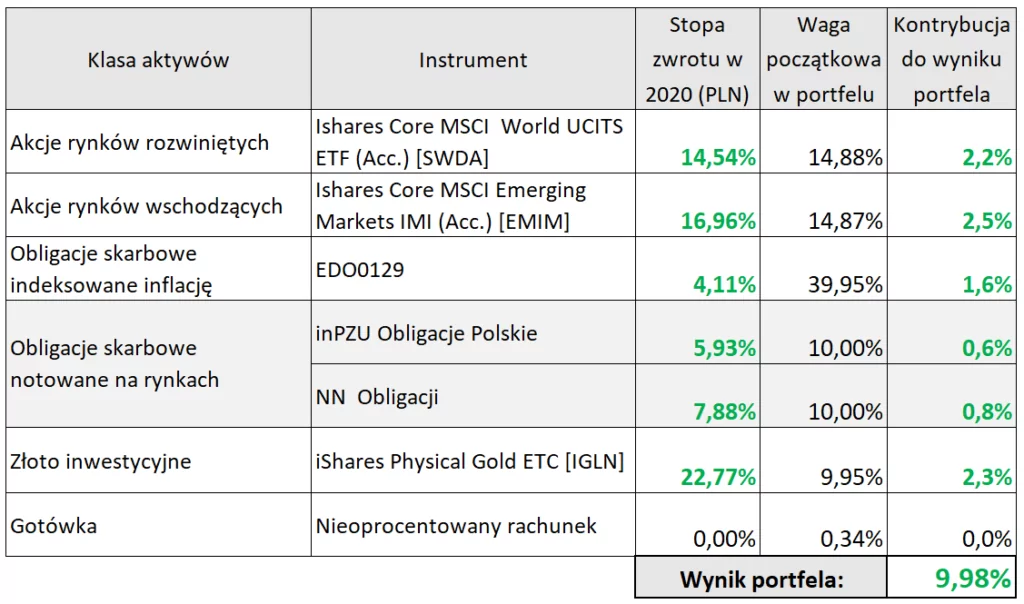

Po uwzględnieniu wag tych składników w strategii stopa zwrotu w całym 2020 roku przekroczyła nieznacznie 10%:

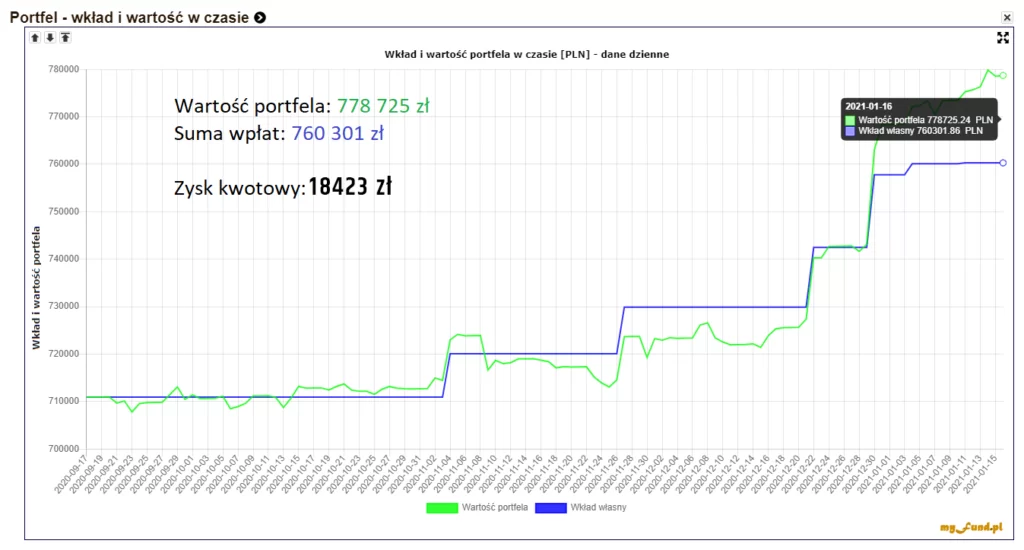

Powyższe wyniki oparte są na indeksach, nie uwzględniają więc np. kosztów transakcyjnych. Dlatego w aplikacji MyFund, którą wykorzystuję do monitorowania moich inwestycji, stworzyłem sobie dodatkowy benchmark, złożony już z konkretnych instrumentów finansowych, których używam do konstrukcji własnego portfela. O roli takiego benchmarku pisałem już w książce i pewnie w ramach naszego cyklu omówimy ten temat jeszcze w przyszłości.

Konkretne instrumenty finansowe

Zobaczmy zatem wyniki strategii zbudowanej już z konkretnych instrumentów finansowych i po uwzględnieniu kosztów nabycia ETF-ów, opłat funduszy inwestycyjnych oraz faktu, że niewielka część środków, za które nie dało się już kupić jednostek ETF-ów, leży po prostu w formie gotówki w domu maklerskim. Jak przedstawiają się te wyniki?

- ETF odwzorowujący zachowanie indeksu MSCI World zarobił 14,54%

- ETF odwzorowujący indeks akcji rynków wschodzących zarobił 16,96%

- Obligacje indeksowane inflacją 4,11%

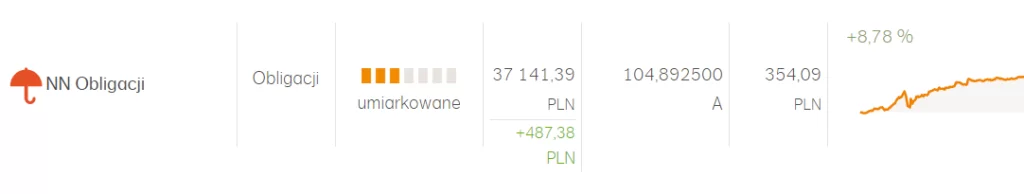

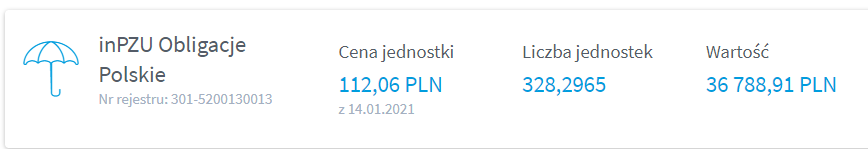

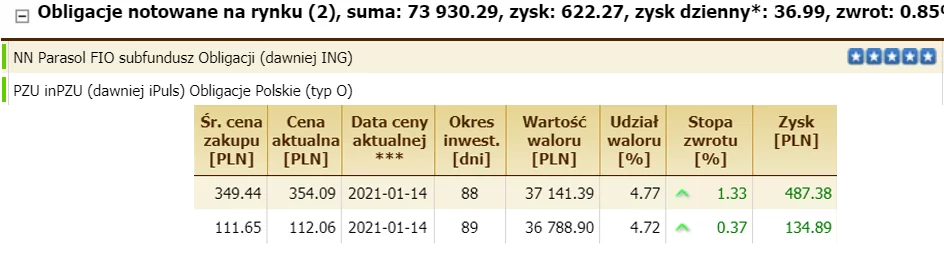

- Obligacje skarbowe notowane na rynku – tu ekspozycję zbudowałem z dwóch funduszy: inPZU Obligacje Polskie oraz NN Obligacji, które zarobiły odpowiednio 5,93% oraz 7,88% – co ciekawe – fundusz droższy i zarządzany aktywnie przyniósł w 2020 zdecydowanie wyższą stopę zwrotu

- Fizyczny ETF na złoto – zarobił 22,77%

Zatem łącznie – po uwzględnieniu kosztów i innych ograniczeń – stopa zwrotu wyniosła 9,98%, czyli zaledwie o 0,19% mniej niż w przypadku czystych indeksów.

No dobrze, to teraz przyjrzyjmy się mojemu portfelowi, którego budowę pokazywałem w poprzednich odcinkach cyklu Finansowa Forteca w Praktyce.

To dobry moment na krótkie przypomnienie: Pamiętaj, proszę, że wszystkie prezentowane na blogu materiały mają charakter wyłącznie edukacyjny i informacyjny i są wyrazem prywatnej opinii autorów. Zapoznaj się, proszę, z dokładną informacją prawną, którą znajdziesz na końcu tego artykułu.

Jakie instrumenty finansowe trzymam obecnie w portfelu?

Ponieważ pierwsze egzemplarze książki dotarły do moich Czytelników z początkiem września 2020 roku, już 17 września wystartowałem z cyklem Finansowa Forteca w Praktyce. W poprzednich odcinkach pokazywałem krok po kroku, z jakich instrumentów buduję portfel opisany w książce.

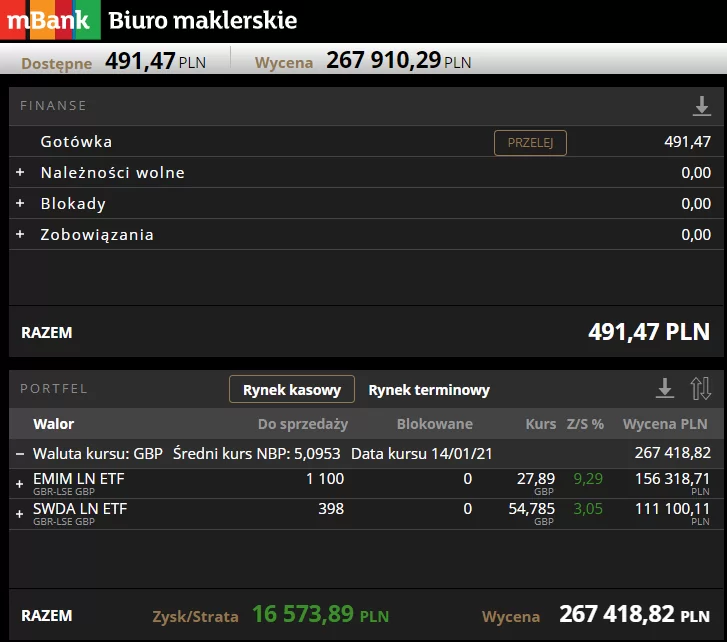

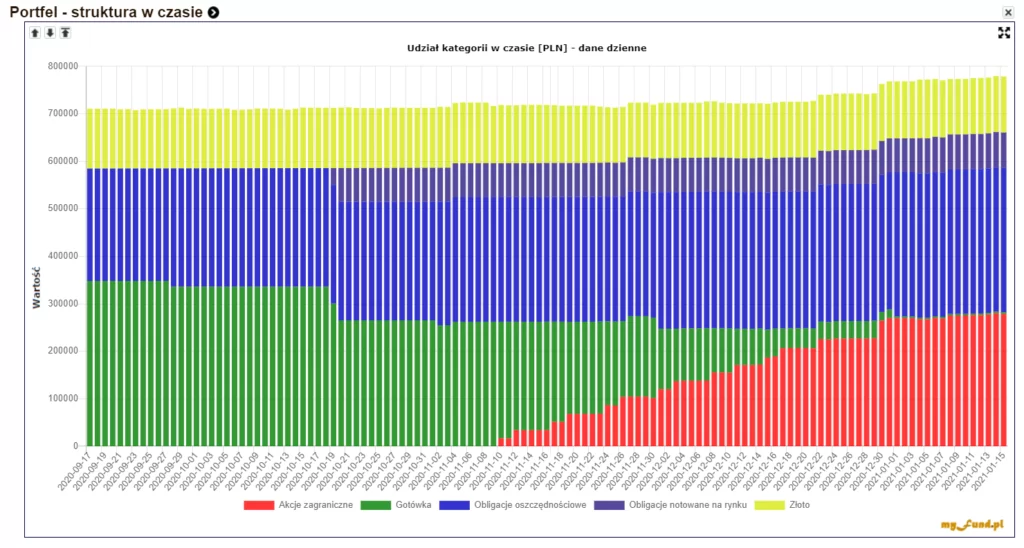

Moja żona zwróciła mi jednak uwagę, że Czytelnicy będą w innej sytuacji niż ja, bo będą dopiero budować swoje portfele od podstaw. O ile zakup obligacji czy złota nie budzi większych emocji – o tyle już budowanie ekspozycji na akcje wiąże się zawsze z dużą niepewnością, a nawet strachem. Dlatego zrobiłem kilka przetasowań pomiędzy moimi portfelami tak, aby zamiast akcji dysponować w portfelu długoterminowym gotówką i w 5. odcinku cyklu FFP pokazałem, jak będzie wyglądać harmonogram dokonywanych przeze mnie transakcji. Na zakup akcji dysponowałem kwotą około 250 tys. zł i – począwszy od 10 listopada – w każdy wtorek i czwartek dokonywałem zakupów o wartości około 1/14 docelowej ekspozycji na akcje:

W ten sposób cała gotówka, którą po dokonaniu transferu miałem na IKE w domu maklerskim mBanku, została ulokowana w ETF-ach inwestujących w akcje.

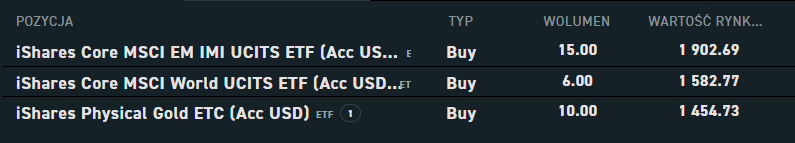

Możecie to zobaczyć na poniższym screenie z mojego rachunku inwestycyjnego:

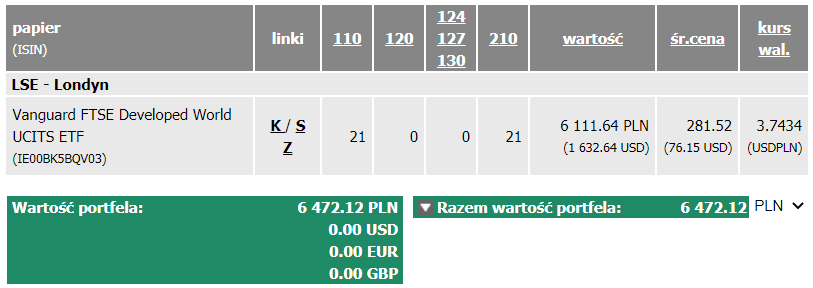

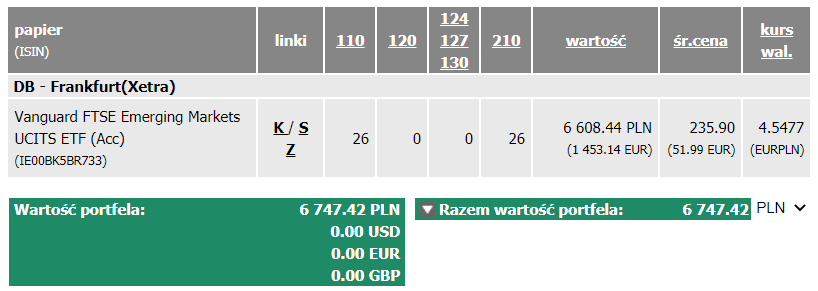

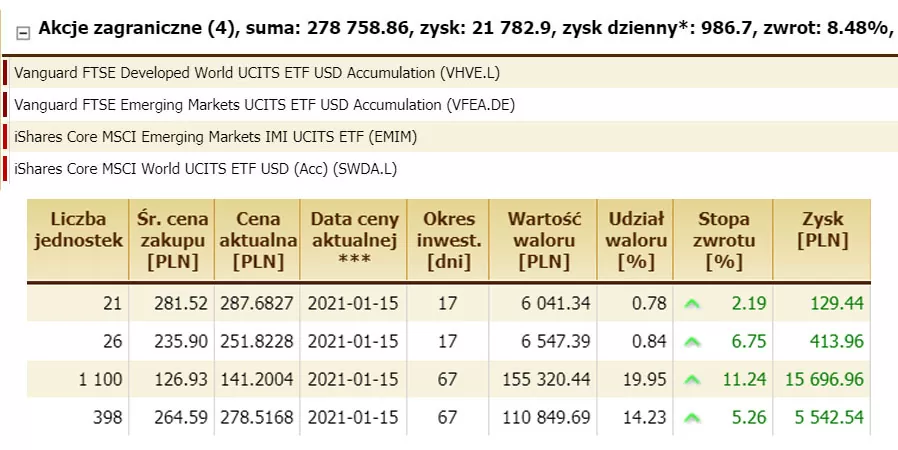

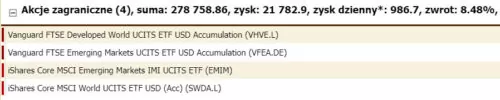

Dodatkowo – zgodnie z tym, co opisałem w grudniowym artykule z rankingiem Indywidualnych Kont Zabezpieczenia Emerytalnego – otworzyliśmy z żoną dwa rachunki IKZE w domu maklerskim BOŚ, wpłacając tam maksymalne roczne limity, czyli w sumie 12 544,80 zł. Te środki również postanowiliśmy przeznaczyć na zakup ETF-ów inwestujących w akcje zagraniczne, tym razem ze stajni Vanguarda. W ramach IKZE żony kupiliśmy pod kurek notowany na giełdzie w Londynie ETF o nazwie Vanguard FTSE Developed World UCITS:

A na moje IKZE wybraliśmy ETF o nazwie Vanguard FTSE Emerging Markets UCITS:

Zrobiłem to, abyśmy w przyszłości mogli też nagrać odcinek o różnicach w indeksach naśladowanych przez ETF-y iShares oraz ETF-y Vanguarda.

Zwróćcie uwagę, że zwiększenie alokacji na akcje poprzez wpłatę na IKZE zwiększyłoby ich wagę w całym portfelu ponad modelowy poziom. Dlatego dokonałem też dodatkowych zakupów obligacji indeksowanych inflacją oraz tych notowanych na rynku. Poniższa grafika – będąca jednym z wykresów, jakie szybko można wygenerować sobie w aplikacji MyFund – elegancko pokazuje, jak, w miarę dokonywania kolejnych zakupów, zmieniała się struktura mojego portfela:

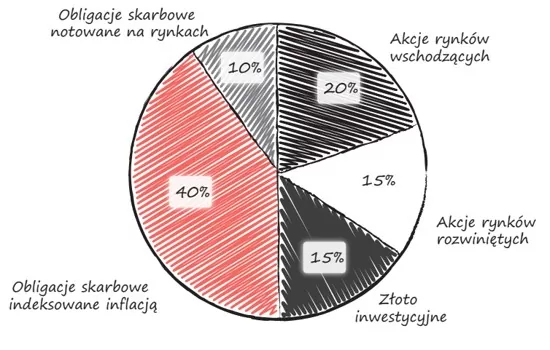

Obecny skład jest bardzo zbliżony do modelowego, który – zgodnie z informacjami zawartymi na 711 stronie Finansowej Fortecy – (tam wyjaśniam m.in. powody zmniejszenia wagi obligacji skarbowych notowanych na rynkuz 20% do 10%) – prezentuje się następująco:

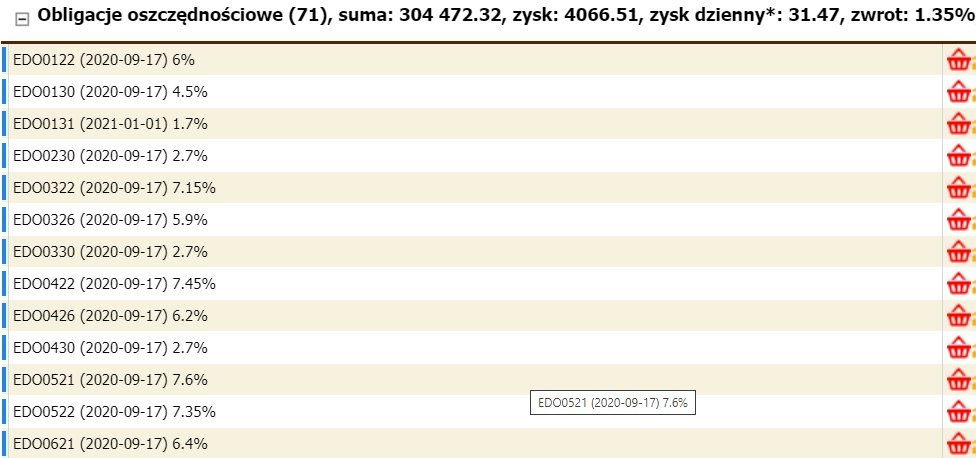

Wartość rynkowej części mojego portfela długoterminowego wynosi obecnie nieco ponad 778 tys. złotych i – poza wspomnianą już ekspozycją na akcje, zbudowaną z wykorzystaniem konkretnych ETF-ów – w jego skład wchodzą jeszcze:

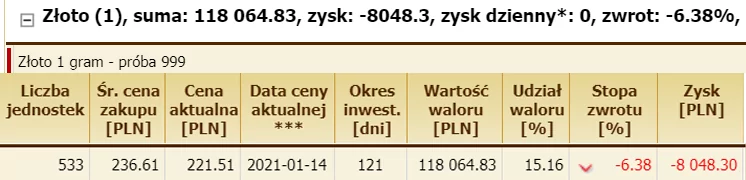

- 533 gramy fizycznego złota o wartości 118 tys. złotych – pokazywałem je już w 4. odcinku cyklu FFP,

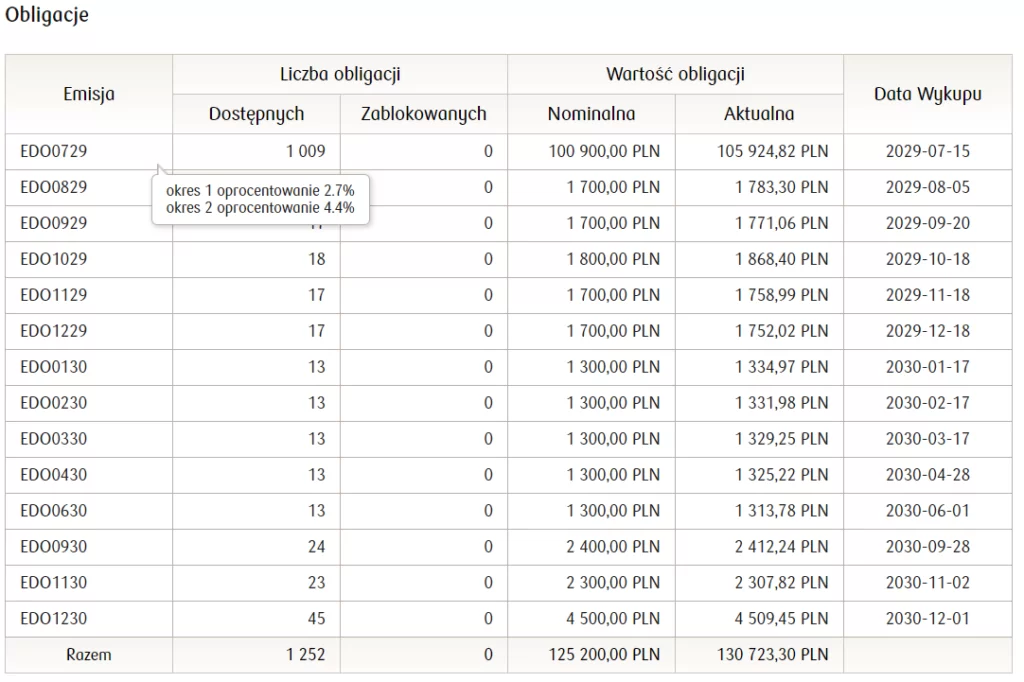

- Detaliczne obligacje Skarbu Państwa indeksowane inflacją o wartości nieco ponad 300 tys. zł, o których opowiadałem w 2. odcinku cyklu FFP. Tu jedną część stanowią środki na IKE Obligacje mojej żony:

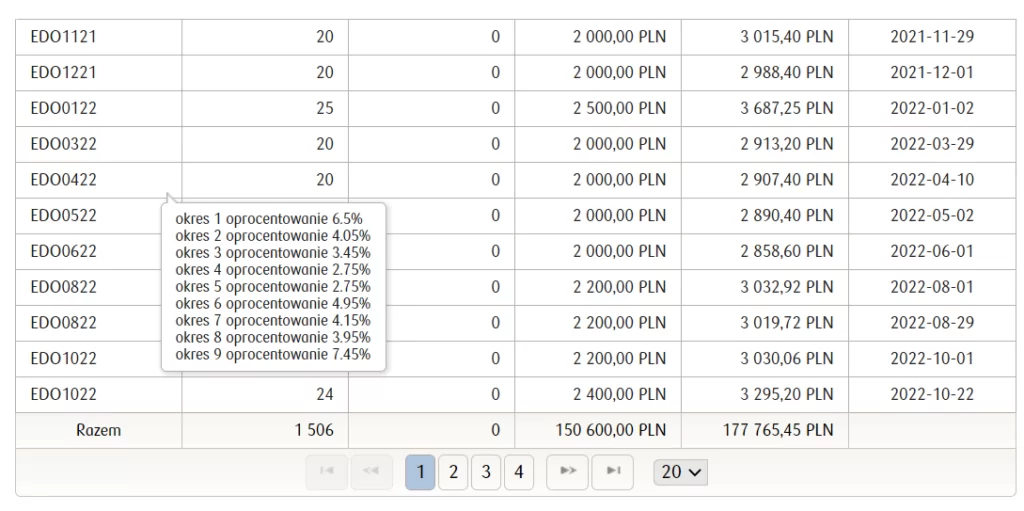

Zaś drugą część stanowi portfel 10-letnich obligacji EDO oraz 12-letnich ROD na moim rachunku rejestrowym:

- I wreszcie nieco ponad 70 tys. zł ulokowanych w dwóch funduszach obligacji, o których opowiadałem w 3. odcinku cyklu FFP:

1) NN Obligacji:2) inPZU Obligacje Polskie

Podsumowując – zgodnie z zapowiedziami z wcześniejszych odcinków cyklu – część rynkowa portfela, jest już w pełni zainwestowana. Jej wartość na dzień nagrania to 778 tys. zł, a jego struktura wygląda następująco:

- Akcje zagraniczne stanowią 35,74%. Z czego waga akcji z rynków rozwiniętych to 15,01% a akcji z rynków wschodzących 20,73% (poniższe screeny są z aplikacji MyFund, która na bieżąco pokazuje mi wszystkie parametry portfela):

- Obligacje skarbowe indeksowane inflacją stanowią 39,05% rynkowej części portfela:

- 118 tys. złotych ulokowanych jest w złocie fizycznym, co stanowi 15,16% części rynkowej portfela. Jak widać – od września złoto ciążyło portfelowi, tracąc na wartości nieco ponad 6%:

- Niecałe 74 tys. złotych ulokowane są w obligacjach skarbowych notowanych na rynku, co stanowi 9,49% części rynkowej portfela:

- 3,5 tys. złotych stanowi gotówka – czyli 0,45% części rynkowej portfela.

Jak zatem widać – skład rzeczywisty jest bardzo zbliżony do składu modelowego. Na poniższym wykresie widać porównanie dokonywanych wpłat z wartością portfela – w miarę jego budowania, które odbywało się na Waszych oczach od 17 września 2020 roku. Stopa zwrotu w tym okresie wyniosła 2,42% a zysk kwotowy 18 423 zł:

To nie cały portfel długoterminowy

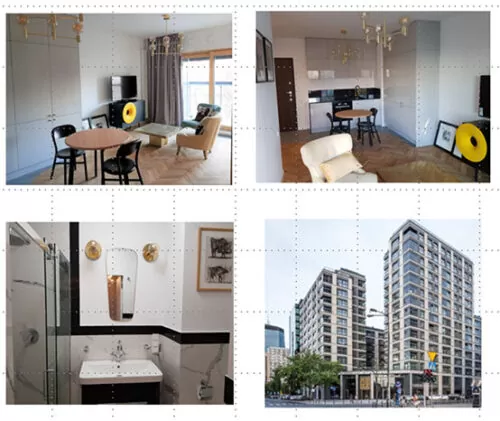

A dlaczego w tytule filmu napisałem, że mój cały portfel długoterminowy ma wartość 1,7 mln złotych? Ponieważ – jak doskonale wiedzą Czytelnicy Finansowej Fortecy – resztę portfela długoterminowego stanowią dwa mieszkania na wynajem w ścisłym centrum Warszawy, których wartość netto – po odjęciu kwoty kredytu hipotecznego – wynosi 959 tys. złotych. Mniej więcej połowę środków przeznaczonych na realizację moich długoterminowych planów chcę mieć ulokowanych w nieruchomościach, a resztę w części rynkowej portfela. Obecnie mieszkania stanowią ok. 56%, a część rynkowa 44%.

Mieszkania są wynajęte długoterminowo. Na zysk z tej części portfela składa się rentowność najmu netto – czyli po uwzględnieniu wszelkich kosztów, podatków i odsetek od kredytu hipotecznego. W moim przypadku wyniosła ona w 2020 roku 4,8%, wobec zakładanych przeze mnie 3%.

Drugą składową stopy zwrotu jest zmiana wartości nieruchomości. Ku zaskoczeniu wielu osób, ceny mieszkań w 2020 roku poszły w górę. Ja nie zmieniam jednak jeszcze w moich arkuszach wartości nieruchomości. Dlaczego? Ponieważ w jednym z kolejnych odcinków cyklu FFP zaproszę licencjonowanego rzeczoznawcę, który wyceni obydwa mieszkania metodą rynkową. Opowie nam, co brać przy takiej wycenie pod uwagę i pozwoli w możliwie precyzyjny sposób uaktualnić ich wartość w moich arkuszach.

Mieszkania to temat, którym zajmiemy się obszernie w naszym cyklu, począwszy od drugiego kwartału. A teraz pozwólcie, że napiszę jeszcze kilka słów na temat perspektyw takiego portfela.

Jak taki portfel powinien się zachowywać w przyszłości?

Wszystkie szczegóły i założenia dla takiego portfela znajdziecie oczywiście w Finansowej Fortecy. Jak już wspomniałem – to jest mój portfel, dostosowany do moich potrzeb, moich celów i mojej skłonności do ryzyka. W długim terminie chcę wyciągać z niego 3% ponad inflację, przy maksymalnej stracie nieprzekraczającej ok. 20%, może 25% – bo przy takim poziomie strat wciąż spokojnie śpię.

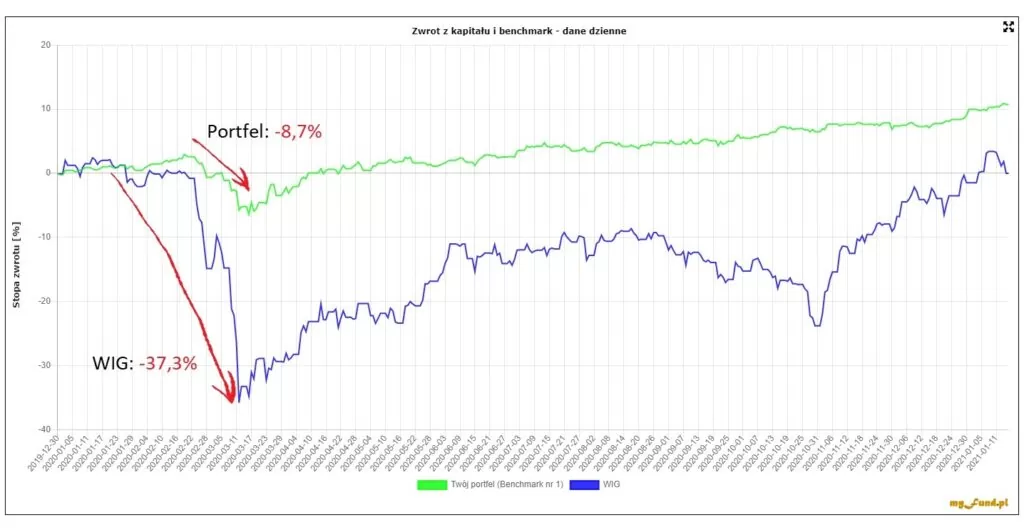

Jak po raz kolejny pokazał rok 2020, pomimo epidemii koronawirusa, portfel zachował się zgodnie z moimi założeniami. W szczycie paniki w marcu 2020 roku maksymalna strata części rynkowej takiej strategii (tzw. maximum drawdown) wyniosła -8,74%. Dla porównania – indeks WIG stracił w tym czasie ponad 37%! W moim portfelu ofensywnym mam ponad 100 tys. złotych ulokowanych w polskich akcjach. Ale w portfelu długoterminowym chcę inwestować skutecznie i mieć święty spokój – i jak dotąd portfel zachowuje się zgodnie z tymi założeniami:

Co dalej?

A co będzie działo się z nim dalej? Cóż – jak doskonale wiecie – nie lubię snuć prognoz rynkowych, bo to zwykłe bicie piany. Zdaniem wielu analityków ten rok ma być kolejnym dobrym okresem dla akcji. Jeśli chodzi o mnie – wszystko jedno, czy wartość portfela wzrośnie, czy spadnie w 2021. Wiem, że z każdym kolejnym rokiem będę do niego wpłacać kolejne środki, zamieniając papierowe pieniądze na aktywa. Jeśli uda mi się wyciągnąć średnio 3% ponad inflację, to w momencie przejścia na emeryturę wartość portfela – po uwzględnieniu dokonywanych przeze mnie wpłat – powinna wynieść ok. 6 mln złotych. Jeśli będziecie śledzić moje publikacje – to wspólnie będziemy mogli się przekonać, na ile taki cel dam radę osiągnąć. Z tej perspektywy – dzisiejszych 1,7 mln to dopiero początek.

W tym roku planuję wykorzystać całe limity wpłat na IKE oraz IKZE moje i mojej żony. Ponieważ w IKE i IKZE inwestujemy w akcje – będziemy dokonywać także proporcjonalnych wpłat, zakupując pozostałe aktywa. Na konkretnym przykładzie pokażę to w kwietniu, kiedy zaprezentuję i omówię wyniki tego portfela za pierwszy kwartał 2021 roku, bo – jak wiecie z książki – właśnie raz na kwartał poświęcam temu portfelowi czas. Wyjątkiem może być jakieś gwałtowne zawirowanie – np. kilkudziesięcioprocentowe spadki na giełdach. W takich przypadkach do uzupełniania składu portfela mogę przystąpić wcześniej – ale wtedy napiszę też o tym na blogu.

A póki co – konsekwentnie robię swoje, bez względu na to, czym żyją rynki finansowe. Miejsce na emocje i bardziej agresywne inwestowanie jest w moim portfelu ofensywnym.

Jak wygląda „mały portfel” – o wartości 10 tys. zł?

Na zakończenie – rzućmy jeszcze okiem do małego portfela, o wartości 10 000 zł, w którym realizuję tę samą strategię, aby pokazać Wam na przykładzie, jak można inwestować przy mniejszych kwotach.

W tym celu kupuję dokładnie te same fundusze, kupuję też obligacje detaliczne indeksowane inflacją oraz ETF-y. Te ostatnie nabywam w domu maklerskim X-Trade Brokers – korzystając z trwającej od kilku miesięcy promocji polegającej na braku prowizji za nabywanie ETF-ów, co pozwala je kupować także przy niższych kwotach.

Ten mały portfel budowałem od 17 września 2020, analogicznie, jak duży. Jego obecna wartość to 10 199 zł, a skład wygląda następująco:

- 3777 zł ulokowanych jest w akcjach zagranicznych za pośrednictwem tych samych ETF-ów iShares’a, które mam w dużym portfelu. Ich tickery to EIMI oraz IWDA. Akcje zagraniczne stanowią zatem 37 % portfela.

- 1339 zł – czyli 13,13% – to ekspozycja na złoto – w postaci IShares Physical Gold ETF

- 4013 zł – to detaliczne obligacje skarbowe – co daje nam wagę 39,36%

- 1008 zł – to dwa wspomniane już dziś fundusze obligacji – o łącznej wadze w portfelu 9,89%

- 0,59% portfela stanowi gotówka

Jak łatwo policzyć – ten portfel od startu w dniu 17 września 2020 przyniósł stopę zwrotu na poziomie 1,99%.

I teraz potrzebuję Waszej podpowiedzi. Podobnie, jak do mojego dużego portfela – również tutaj chcę dokonywać regularnych wpłat i mniej więcej raz na kwartał przeprowadzać faktyczne transakcje. I tu pojawia się ważne pytanie.

Wysokość tej kwoty wpływać będzie na sposób inwestowania, dlatego zależy mi na tym, by dostosować to do Waszych preferencji. Napiszcie, proszę, swoją propozycję w komentarzu pod artykułem.

Na koniec przygotowałem dla Was niespodziankę. Są nią promocyjne warunki subskrypcji aplikacji MyFund, której używam do monitorowania moich inwestycji i którą mogliście zobaczyć „od środka” w tym artykule. Korzystając z mojego linka afiliacyjnego: MyFund.pl, możecie przez 60 dni testować wersję Premium aplikacji bez opłat i bez zobowiązań w najwyższym abonamencie.

Mam wielką nadzieję, że dzisiejszy artykuł był dla Was pomocny. Zachęcam Was bardzo serdecznie do śledzenia cyklu FFP oraz kolejnych filmów na moim kanale. Aby niczego nie przegapić – zasubskrybujcie po prostu kanał. Już niedługo pojawi się na nim kolejny film, nad którym rozpocząłem pracę. Jego temat to Wielkiego Resetu! Czy faktycznie jest się czego bać? Wezmę to na warsztat!

Proszę zapoznaj się z poniższą informacją.

Jeżeli podobał Ci się ten artykuł, może zainteresuje Cię moja książka o inwestowaniu – „Finansowa Forteca”. W podobny sposób jak tutaj na blogu- prosto i merytorycznie – tłumaczę w niej, jak inwestować skutecznie i mieć święty spokój. Szczegóły poznasz TUTAJ.

PODOBAJĄ CI SIĘ ARTYKUŁY NA BLOGU?

Dołącz do ponad 45 513 osób, które otrzymują newsletter i korzystają z przygotowanych przeze mnie bezpłatnych narzędzi pomagających w skutecznym dbaniu o finanse.

KLIKNIJ W PONIŻSZY PRZYCISK.

PLANUJESZ ZACIĄGNĄĆ KREDYT HIPOTECZNY

I NIE WIESZ OD CZEGO ZACZĄĆ?

To zupełnie naturalne. Kredyt hipoteczny to ogromne zobowiązanie, które przygniata przez kilkadziesiąt lat. W dodatku mnóstwo osób bardzo za niego przepłaca. Przygotowałem kurs Kredyt Hipoteczny Krok po Kroku, aby uzbroić Cię w niezbędną wiedzę i dać narzędzia do wygodnego podjęcia najlepszych dla Ciebie decyzji. Chcę Ci pomóc w znalezieniu kredytu hipotecznego, który:

✅ w bezpieczny sposób pomoże Ci zrealizować marzenie o własnym mieszkaniu czy domu,

✅ nie obciąży nadmiernie budżetu Twojej rodziny,

✅ będzie Cię kosztował tak mało, jak to tylko możliwe,

✅ szybko przestanie być Twoim zobowiązaniem, bo sprawnie go spłacisz.