Ranking IKZE 2020. Które IKZE najlepsze dla Ciebie?

Podcast: Odtwarzaj w nowym oknie | Pobierz (Czas trwania: 27:23 — 30.7MB) | Umieść link

Subskrybuj: Apple Podcasts | Spotify | Android | RSS

Które IKZE wybrałem dla siebie? Czym się kierować przy wyborze własnego IKZE? Jak wygląda ranking IKZE dostępnych w domach maklerskich, bankach i TFI? Co możesz zrobić, jeśli chcesz wykorzystać swój limit IKZE przed końcem 2020 roku, ale nie masz już czasu na analizy? Na te pytania znajdziesz odpowiedź w dzisiejszym artykule, wraz z zestawieniem ofert w dodatkowych plikach.

Gdy publikuję ten wpis, zostały już tylko 3 tygodnie na wykorzystanie limitu wpłat na IKZE w 2020 roku. Jeśli nie zrobisz tego do końca grudnia, limit przepadnie bezpowrotnie, a wraz z nim nawet 2007 zł ulgi podatkowej. Szkoda takich pieniędzy. Ponieważ zbliżające się święta i końcówka roku to okres, w którym wszyscy jesteśmy zwykle zabiegani, postaram Ci się pomóc w wyborze Indywidualnego Konta Zabezpieczenia Emerytalnego.

Jeżeli nie wiesz, jak działa IKZE – czyli Indywidualne Konto Zabezpieczenia Emerytalnego – zachęcam Cię gorąco do wcześniejszej lektury poradnikowego artykułu opublikowanego przed tygodniem: Wszystko o IKZE + kalkulator opłacalności.

Artykuł jest obszerny i dość szczegółowy – zaczyna się pod poniższym filmem, który pozwoli Ci wygodnie zapoznać się z kluczowymi wnioskami:

To dobry moment na krótkie przypomnienie: Pamiętaj, proszę, że wszystkie prezentowane na blogu materiały mają charakter wyłącznie edukacyjny i informacyjny i są wyrazem prywatnej opinii autorów. Zapoznaj się, proszę, z dokładną informacją prawną, którą znajdziesz na końcu tego artykułu.

Czym się kierować przy wyborze własnego IKZE?

Opisując IKZE oferowane przez domy maklerskie, TFI oraz banki, podpowiem, na co zwracać szczególną uwagę. Muszę jednak zacząć od sprawy najbardziej podstawowej.

– Marcin, które IKZE wybrać?

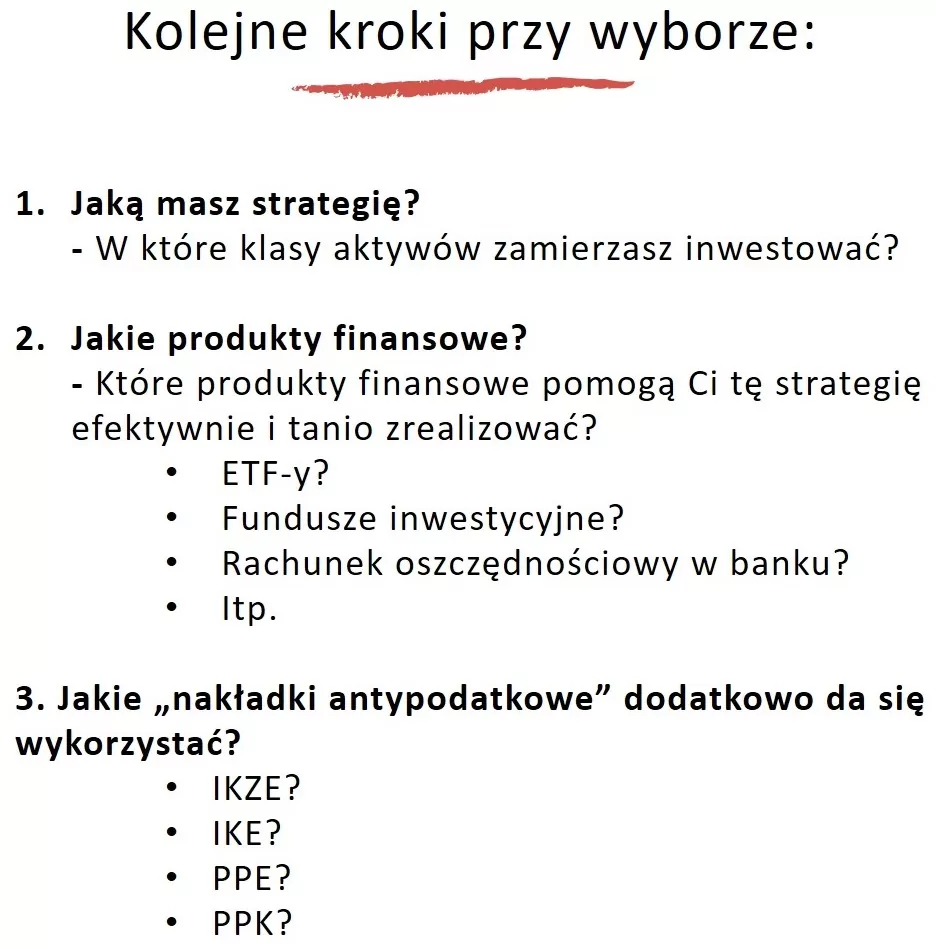

Gdy słyszę od kogoś takie pytanie, nie jestem w stanie krótko odpowiedzieć. Dlaczego? Ponieważ kolejne kroki przy podejmowaniu takiej decyzji powinny wyglądać tak:

(1) Zaczynasz od swojej strategii inwestycyjnej. Najpierw określasz procentowy skład różnych klas aktywów w swoim portfelu długoterminowym, czyli decydujesz, ile w takim portfelu chcesz mieć akcji, ile obligacji, ile złota – itp. Świadomie zdefiniowana strategia powinna być punktem wyjścia, a sposób na jej zdefiniowanie opisałem w Finansowej Fortecy.

(2) W drugim kroku wybierasz produkty finansowe. Znając docelowy skład procentowy swojego portfela, wybierasz konkretne produkty, z pomocą których chcesz taki portfel zbudować. Decydujesz, jaką część portfela zamierzasz ulokować w funduszach inwestycyjnych, jaką zbudować z wykorzystaniem ETF-ów, jaką mają stanowić detaliczne obligacje Skarbu Państwa, jaką złoto inwestycyjne – itp.

(3) Dopiero w trzecim kroku całość lub część tego portfela zabezpieczasz antypodatkowym „pokrowcem” w postaci IKZE. A zatem przed wyborem IKZE musisz wiedzieć, w jakie aktywa planujesz inwestować i które produkty najlepiej Ci w tym pomogą. Jeśli większość Twojego portfela mają stanowić ETF-y czy akcje konkretnych spółek, to najsensowniejsze będzie IKZE w wybranym domu maklerskim. Jeśli będziesz chciał realizować swoją strategię z wykorzystaniem funduszy inwestycyjnych, wtedy możesz otworzyć IKZE w wybranym TFI, itp.

Zobaczmy to na konkretnym przykładzie mojego portfela.

Które IKZE wybrałem dla siebie i dlaczego?

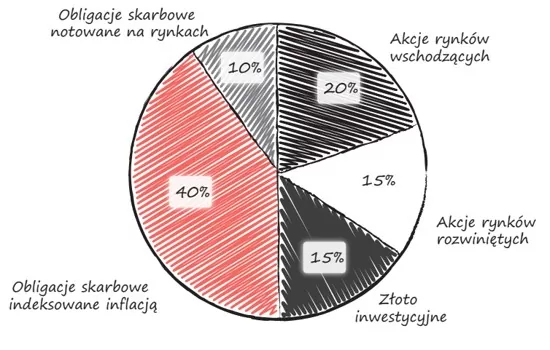

Punktem wyjścia przed wyborem IKZE jest oczywiście moja strategia. Modelowy skład części rynkowej mojego portfela długoterminowego przedstawia się obecnie następująco:

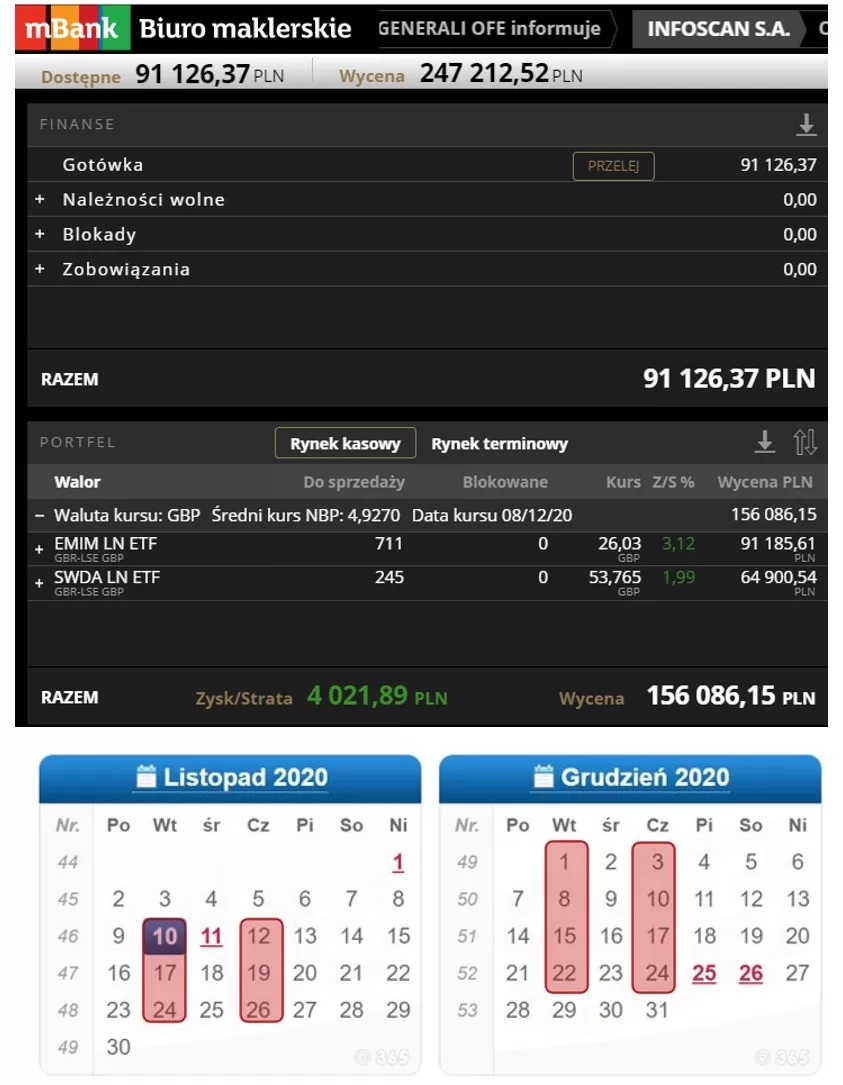

Jeśli śledzisz cykl artykułów pt. Finansowa Forteca w praktyce [FFP], to wiesz doskonale, że część akcyjną buduję wykorzystując środki zgromadzone na moim rachunku IKE w biurze maklerskim mBanku (nie eMakler, tylko rachunek inwestycyjny dostępny na stronie mdm.pl). Zgodnie z przedstawionym w 5. odcinku cyklu [FFP] harmonogramem, w każdy wtorek i czwartek dokonuję kolejnych zakupów ETF-ów, aby do końca 2020 roku mieć już pełną ekspozycję. Poniżej – dla przypomnienia – zamieszczam harmonogram zakupów oraz obecny stan rachunku:

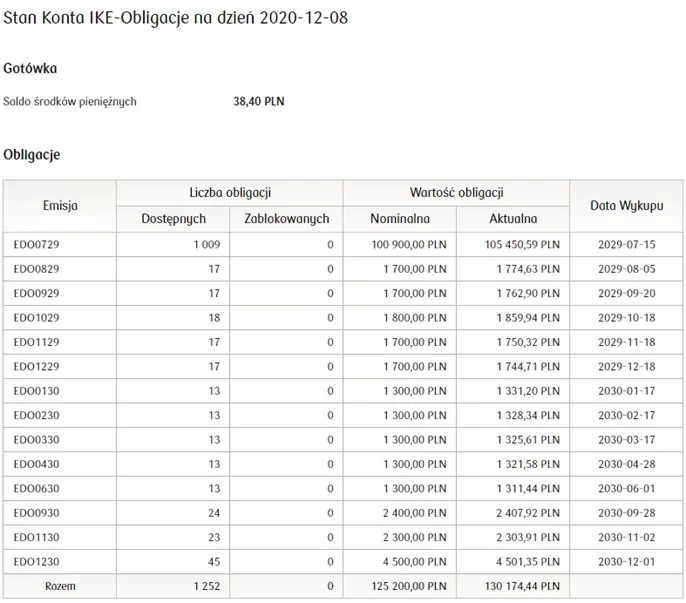

Drugie IKE – czyli IKE mojej żony – wykorzystujemy do budowania ekspozycji na detaliczne obligacje skarbowe indeksowane inflacją, korzystając z IKE Obligacje. Obecnie mamy tam odłożone nieco ponad 130 tys. zł, a reszta obligacji indeksowanych inflacją jest poza IKE, bo nie zmieściła się po prostu w limitach rocznych wpłat. Obecny stan tego rachunku IKE wygląda tak:

A zatem wybór IKE był pochodną zdefiniowanej przez nas strategii i dokładnie od tego powinno się zacząć. I teraz – zgodnie z zapowiedzią w poprzednim odcinku – dołączymy do tego portfela IKZE.

Które to będzie IKZE? Po przeanalizowaniu różnych opcji – o czym za chwilę opowiem – zdecydowaliśmy, że będzie to IKZE w Domu Maklerskim Banku Ochrony Środowiska. Dlaczego właśnie to?

W ramach IKZE będziemy chcieli inwestować w akcje zagraniczne (krok pierwszy – strategia). Produktem, który nam w tym pomoże, będą zagraniczne ETF-y (krok drugi – produkt). I taka decyzja od razu zawęża poszukiwania IKZE. Gdy powstaje ten artykuł, inwestowanie w zagraniczne ETF-y w ramach IKZE oferują tylko dwa domy maklerskie: wspomniane już przeze mnie Biuro Maklerskie mBanku oraz Dom Maklerski BOŚ – czyli BOSSA.pl. W pierwszym z nich mamy już sporo środków na IKE, dlatego IKZE postanowiliśmy otworzyć u konkurencji – czyli w Domu Maklerskim BOŚ. (krok trzeci – wybór IKZE).

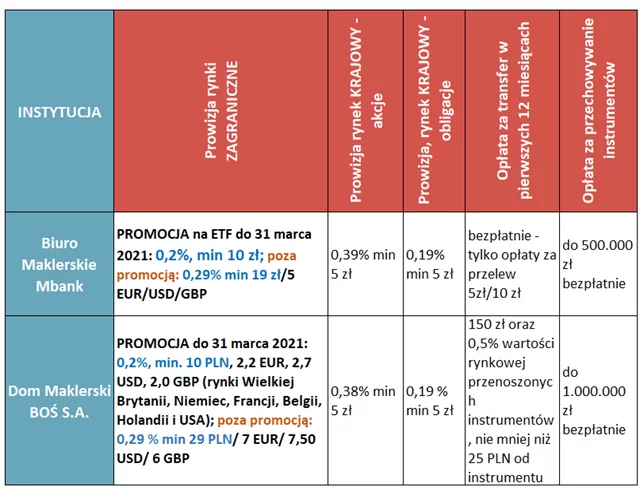

W praktyce obie te propozycje są bardzo zbliżone – zarówno pod względem liczby i rodzaju dostępnych ETF-ów, jak również pod względem kosztów (z lekkim wskazaniem na mBank):

Jak zatem widzicie, w moim przypadku wybór nie był szczególnie trudny. Wiedziałem, że w ramach IKZE będę chciał inwestować w zagraniczne ETFy, było więc jasne, że wybiorę dom maklerski, a sama analiza była krótka. Ponieważ oferty są zbliżone, wybrałem drugiego dostawcę. To jest jakaś dodatkowa forma dywersyfikacji, która pozwoli mi np. wykorzystywać sytuacje, gdy w jednej z tych firm jest promocyjna obniżka prowizji, a w drugiej nie.

Przyjrzyjmy się jednak szerzej ofercie IKZE dostępnych w domach maklerskich.

Jak wygląda oferta IKZE w domach maklerskich?

W naszym przypadku analiza sprowadziła się do dwóch domów maklerskich, ponieważ inne nie udostępniają obecnie możliwości zakupu zagranicznych ETF-ów w ramach IKZE (można je nabywać poza IKZE). Jeżeli dla Ciebie możliwość inwestowania w takie instrumenty nie jest kluczowa – do wyboru będziesz mieć więcej opcji. Poniżej, w załączonym pliku XLS, znajdziesz zestawienie IKZE oferowanych przez różne domy maklerskie. Wierzę, że ułatwi Ci to wstępną selekcję oferty tej firmy, która będzie Ci odpowiadać:

FBO-Ranking-IKZE-Rachunki-maklerskie

A tutaj tabelka z wybranymi informacjami (więcej znajdziesz w załączonym powyżej pliku):

I jeszcze kilka zbiorczych informacji:

- Obecnie 6 domów maklerskich (lub biur maklerskich należących do banków) prowadzi IKZE w formie rachunku maklerskiego.

- Dla osób, które zainteresowane są inwestowaniem w ramach IKZE tylko na polskim rynku, bardzo ciekawa jest oferta Domu Maklerskiego BPS. Pobiera on niską prowizję w wysokości: 0,13% wartości transakcji (min 3 zł).

- Nieźle w moich oczach prezentuje się też Dom Makleski BDM, którego tabela opłat mnie urzekła. Miała zaledwie 4 strony i czytając ją w duchu wyraziłem życzenie by wszystkie tabele opłat były tak przejrzyste i krótkie.

- Słabo natomiast prezentuje się Dom Maklerski Millenium – który każe sobie słono płacić np. za niedotrzymanie rocznej kwoty wpłat (200 zł) czy pojedynczej kwoty wpłaty (10zł), a wypłata czy transfer przed upływem 12 miesięcy kosztuje aż 5% wartości portfela.

- Tylko dwa domy maklerskie dają możliwość inwestowania na giełdach zagranicznych: Biuro Maklerskie mBanku oraz DM BOŚ. Obecnie obydwie firmy oferują promocję do 31 marca 2021 r., w ramach której można kupować zagraniczne ETF-y płacąc prowizję w wysokosci 0,2% wartości traksakcji (min. 10 zł). Prowizja poza promocją wynosi 0,29% (min. 19 zł ) w Biurze Maklerskim mBanku lub 0,29% (min. 29 zł) w DMBOŚ.

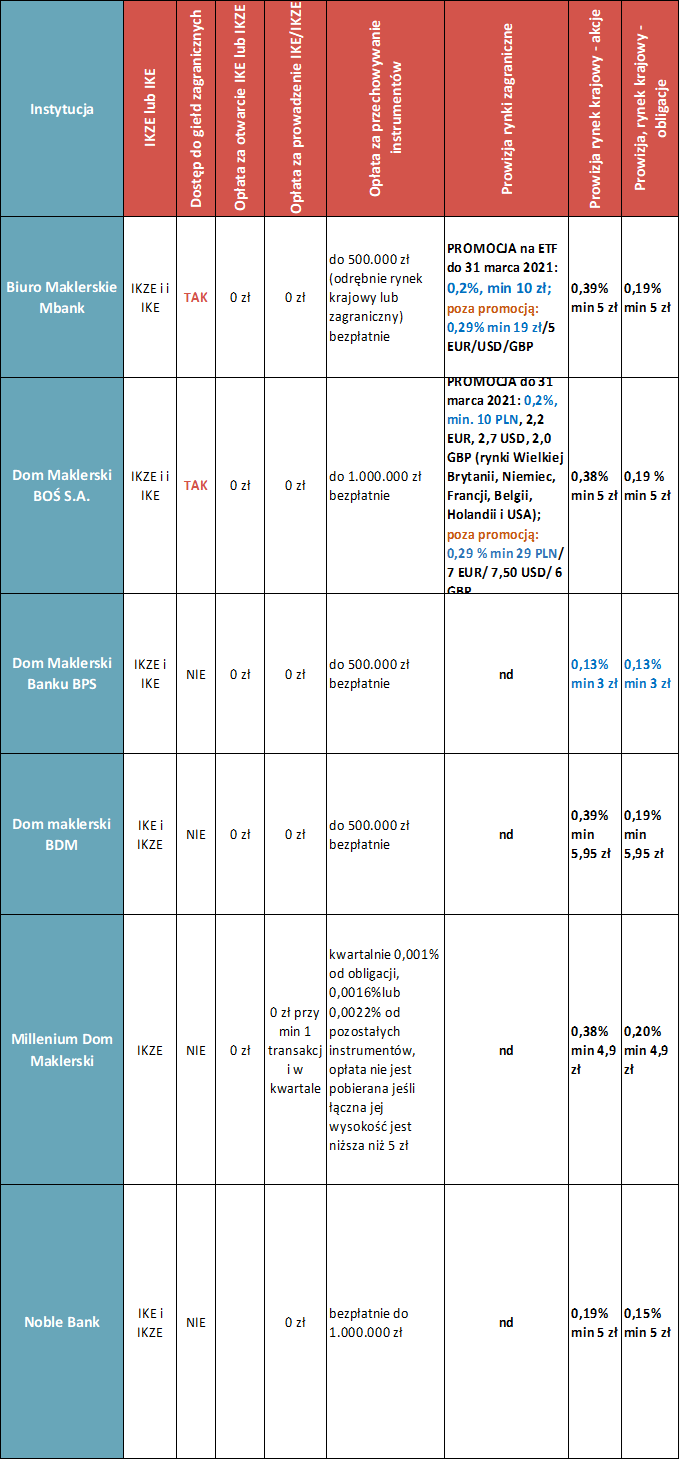

- Na IKZE w formie rachnku maklerskiego możemy wpłacać jedynie PLN. Kupując zagraniczne instrumenty, które są notowane w obcych walutach, będziemy więc mieli do czynienia z przewalutowaniem. Z tego powodu warto również zwrócić uwagę, po jakim kursie nastąpi takie przewalutowanie. Zarówno DM BOŚ jak i Biuro Maklerskie mBanku oferują zbliżone i moim zdaniem całkiem atrakcyjne warunki przewalutowania, uzależnione od aktualnego, środkowego kursu kwotowanego w serwisie Reuters (tzw. midReuters, czyli kurs leżący pośrodku pomiędzu kursem Bid i kursem Ask; Bid – to kurs, po którym globalni inwestorzy sprzedają aktualnie na rynku walutę; Ask – to kurs, po którym kupują). DM BOŚ przelicza waluty według formuły midReuters +/- połowa spreadu. Mbank stosuje formułę midReuters +/- 0,1% i dodatkowo daje możliwość pozostawienia waluty po sprzedaży instrumentów finansowych i użycia jej do przyszłych transakcji. Poniższa tabela ilustruje przykładowe różnice:

Na co zwracać uwagę analizując oferty domów maklerskich?

W przypadku domów maklerskich pod uwagę należy moim zdaniem wziąć przede wszystkim takie parametry:

- Dostępność instrumentów, w które planujesz inwestować w ramach IKZE. Jeśli w danym domu maklerskich nie będziesz mógł ich kupić, to w naturalny sposób taka oferta odpada.

- Wysokość kosztów. Należy zwrócić uwagę nie tylko na wysokość samych prowizji za dokonanie transakcji, lecz również na wszelkie inne opłaty – np. za przechowywanie aktywów. Każdy koszt będzie pomniejszał Twój wynik inwestycyjny.

Dla części osób, które spędzają dużo czasu ze swoimi inwestycjami, kryterium wyboru może być również jakość i wygoda korzystania z samej platformy transakcyjnej. W przypadku IKZE, w którym planuję dokonywać bardzo nielicznych transakcji i w zasadzie przez kolejnych 31 lat trzymać się głównie strategii „kup i trzymaj” – nowoczesność czy wygląd platformy transakcyjnej nie mają dla mnie większego znaczenia. Zależy mi na tym, abym mógł po prostu możliwie tanio nabyć i przechowywać u danego brokera swoje instrumenty i mało mnie interesuje, czy po zalogowaniu do serwisu przywitają mnie migające światełka czy przedpotopowy ekran 😊

Jak wygląda oferta IKZE z funduszami inwestycyjnymi?

Jeśli chodzi o fundusze inwestycyjne – to mamy tu prawdziwy zalew ofert i nie sposób było wszystkich przeanalizować w ciągu tygodnia. Podzielę się jednak z Wami moimi wnioskami z przeglądu części dostępnych ofert, którym zdążyłem się przyjrzeć.

W mojej ocenie świetnym punktem wyjścia do takich analiz jest ranking publikowany co roku przez… Analizy Online (nomen omen) 😊 To firma, która od wielu lat monitoruje rynek funduszy inwestycyjnych w Polsce i jest w stanie ocenić ofertę nie tylko pod względem kosztów czy liczby dostępnych funduszy, lecz także pod względem efektywności zarządzania – czyli osiąganych wyników inwestycyjnych.

Źródło: https://www.analizy.pl/raporty/26459/ranking-ikze-2020-ktore-tfi-ma-najlepsze-ikze

Co do zasady – takie zbiorcze rankingi są jednak bardzo trudne do przygotowania i wcale nie znaczy, że IKZE będące numerem 1 w rankingu Analiz Online będzie właśnie tym, które najlepiej sprawdzi się w Twoim przypadku. Dlaczego? Ponieważ wszystko zależy od tego, które konkretnie wybierzesz fundusze z oferty danego TFI do swojego portfela.

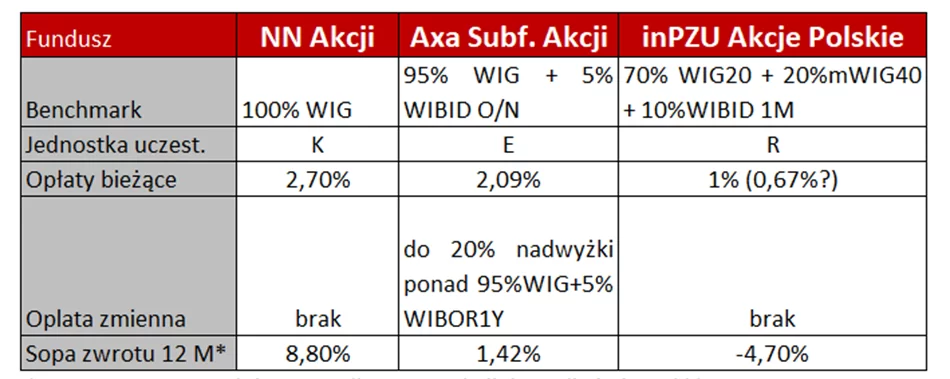

Dla przykładu – zwycięzca rankingu Analiz – czyli NN IP TFI daje w ramach IKZE dostęp do 27 funduszy, znajdująca się na 2. Miejscu AXA TFI udostępnia 16 funduszy, a PZU TFI – które dopiero udostępniło IKZE z funduszami indeksowymi inPZU, więc jeszcze poza oficjalnym zestawieniem – pozostawia nam do wyboru 14 funduszy.

Jednak w praktyce nie będziesz raczej rozdzielać swoich pieniędzy pomiędzy tak dużą liczbę funduszy, tylko skupisz się pewnie na dwóch, trzech, może 5-ciu. Dlatego pierwszym krokiem powinna być decyzja, w jakie klasy aktywów chcesz inwestować w ramach IKZE, a dopiero potem należałoby porównać między sobą konkretne fundusze oferowane przez różne TFI.

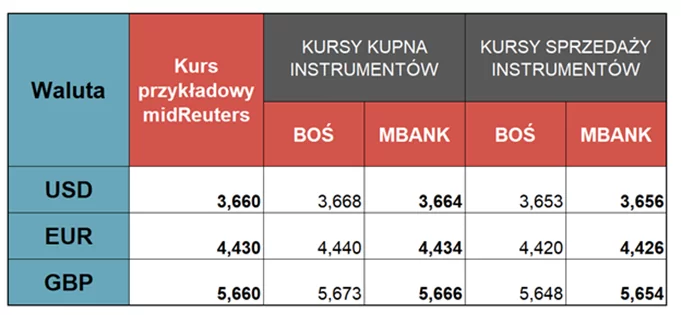

Dla przykładu – jeśli myślimy o ekspozycji na akcje notowane na polskiej giełdzie i bierzemy pod uwagę np. AXA TFI, NN TFI oraz PZU TFI – to powinniśmy porównać między sobą fundusze NN Akcji, AXA Subfundusz Akcji i np. inPZU Akcje Polskie. Oto przykładowa tabelka z kilkoma wstępnymi informacjami:

Już po takim szybkim zestawieniu podstawowych danych w oczy rzuca się kilka ważnych szczegółów:

- Nigdy nie kieruj się nazwą funduszu! Wiem, wiem – to truizm – ale niektóre osoby tak właśnie robią 😉

- Rzuć okiem na benchmarki funduszy. To szybki test, który daje nam wstępny sygnał, w jaki sposób dany fundusz może się zachowywać. W naszym zestawieniu NN Akcji ściga się z benchmarkiem w postaci 100% WIG, AXA ułatwia sobie trochę sprawę uwzględniając 5% gotówki, zaś inPZU – ma łatwy do pobicia benchmark, składający się w 70% z największych spółek, 20% średnich spółek i aż 10% gotówki. Taki benchmark sami łatwo pobijecie, kupując w domu maklerskim 2 ETF-y (na WIG20 i mWIG40). W dodatku w benchmarku tego funduszu są indeksy cenowe (bez uwzględnienia dywidend). Taki benchmark nie podoba mi się i to pomimo, że w porównaniu do innych funduszy ten ma relatywnie niskie opłaty, o których za chwilę jeszcze napiszę.

- Porównując wyniki i koszty zarządzania – zwróć uwagę na właściwe jednostki uczestnictwa. Część TFI w ramach IKZE oferuje jednostki uczestnictwa oznaczone w inny sposób niż dostępne dla wszystkich jednostki typu A. Takie jednostki wiążą się zwykle z niższymi opłatami za zarządzanie, a – co za tym idzie – wyższymi stopami zwrotu. W naszym przykładzie każde TFI w ramach IKE oferuje inny typ jednostek (odpowiednio: K,E,R – każde TFI wybiera sobie własną literkę). Gdy porównujesz między sobą wyniki dwóch funduszy, miej na uwadze, czy porównujesz właściwy typ jednostek. Są również TFI, które w ramach IKZE oferują standardową jednostkę A, ze standardowo wysokimi kosztami. Takim przykładem może być Generali TFI.

- Koszty, koszty, koszty! To najważniejszy element całej analizy. Zyski czasem będą, a innym razem nie, za to koszty będą zawsze. Dlatego wysokość kosztów powinna być jednym z najważniejszych kryteriów wyboru. inPZU oraz AXA TFI wyróżniają się pozytywnie niskimi (jak na polskie warunki) kosztami zarządzania, wykorzystując np. takie reklamy w Google:

TFI reklamują przede wszystkim niską wartość stałej opłaty za zarządzanie, która wynosi:

- 2,70% w NN Akcji

- 1,90% w skali roku w AXA Subfundusz Akcji

- 0,50% w inPZU Akcje Polskie

Trzeba jednak podrążyć głębiej, bo na nasz wynik wpływ będą miały wszystkie opłaty obciążające aktywa funduszu, a nie tylko oplata stała za zarządzanie. Taką informację znajdziemy w dokumencie zwanym KIID (Kluczowe Informacje dla Inwestora) w rubryce zatytułowanej „opłaty bieżące”. Gdy otworzymy taki dokument dla jednostki uczestnictwa, która nas interesuje, okazuje się, że faktyczna wysokość opłat obniżających nasz wynik może być inna:

- 2,70% w NN Akcji

- 2,09% w AXA subfundusz Akcji + oplata zmienna w wysokości do 20% nadwyżki ponad benchmark

- 1,00% w in PZU (choć to zapewne zawyżona wysokość, bo jednostka niedawno wystartowała i faktyczną wartość poznamy po roku jej funkcjonowania; w jednostce A opłaty bieżące to 0,67%)

Przypomnę, że powyższe opłaty bieżące dotyczą TFI, które oferują w ramach IKZE tańsze jednostki uczestnictwa. Dla porównania – opłaty bieżące w funduszu Generali Korona Akcje – w którym w ramach IKZE nabywamy standardową jednostkę uczestnictwa A – sięgają 3,59% w skali roku.

Sposób zarządzania funduszem oraz wysokość opłat składają się na ostateczny wynik funduszu w długim terminie.

To oczywiście jedynie przykład. W analogiczny sposób podszedłbym do porównywania innych klas aktywów i zastanowiłbym się, czy – jeśli np. w ramach IKZE planuję inwestować w akcje, to czy nie lepszym wyborem byłyby jednak ETF-y w domu maklerskim? Dlaczego? Weźmy np. AXA Subfundusz Globalny Akcji, który sam w dużej mierze inwestuje właśnie w ETF-y na akcje, tyle tylko, że pobiera za to opłaty w wysokości 1,81% rocznie, przy opłatach ETF-ów na poziomie 0,2%-0,4% rocznie. Nawet po uwzględnieniu opłat pobieranych przez dom maklerski za bezpośrednie inwestowanie w ETF-y zapłacimy znacznie mniej. (Techniczna aktualizacja dot. opłat bieżących w AXA Subfundusz Globalny: otrzymałem dziś bardzo ciekawe wyjaśnienie od AXA TFI odnośnie do sposobu obliczania wskaźnika opłat bieżących pokazywanych w KIID na ich stronie internetowej. Ze względu na zastosowanie w mianowniku tego wskaźnika niedoskonałego sposobu liczenia średnich aktywów danej jednostki uczestnictwa (szczegóły pomijam) – zawyżona została m.in. wysokość wskaźnika opłat bieżących pokazanych w KIID dla jednostek E. Jednostki te mają opłaty stałe za zarządzanie na poziomie 0,5% p.a., zaś inne koszty obciążające aktywa (depozytariusz, wycena, agent transferowy, audytor, itp.) nie powinny przekraczać ok. 0,4% w skali roku. Wynika z tego, że w KIID opłaty bieżące są niejako „sztucznie” zawyżone w stosunku do tych, które są faktycznie pobierane przez fundusz. Sprawdziłem i faktycznie zdaje się to potwierdzać różnica w wynikach inwestycyjnych pomiędzy najdroższą jednostką A (na 11.12.2020. wynik za 12 miesięcy to +13,6%) i tańszą jednostką E (wynik za 12 miesięcy: +15,32%). AXA TFI prawdopodobnie dostosuje sposób liczenia opłat bieżących w przyszłości, by lepiej odpowiadał rzeczywistości. Wniosek: faktyczne opłaty obciążające aktywa w jednostkach E tego subfunduszu nie przekraczają ok. 1%).

W tym artykule nie jestem niestety w stanie opisać wszystkich niuansów związanych z analizą funduszy. Moje podejście do tego tematu znajdziecie jednak opisane szczegółowo w Finansowej Fortecy na stronach 602 do 637.

A w poniższym pliku znajdziecie bardziej szczegółowe zestawienie IKZE oferowanych przez cztery TFI:

- Trójkę zwycięzców rankingu Analiz Online: NN TFI, AXA TFI oraz Generali TFI

- Oraz PZU TFI – które daje nam możliwość relatywnie taniego inwestowania w fundusze indeksowe inPZU.

*otrzymałem informacje od AXA TFI, że opłata zmienna nie jest pobierana (ta opłata widnieje dokumentach KIDD) dlatego zaktualizowałem plik.

Większej liczby funduszy i ofert fizycznie nie byłem w stanie przeanalizować. Ale mam pewien pomysł, jak zrobić to w przyszłym roku, o czym za chwilę 😊

Na co zwracać uwagę wybierając IKZE w TFI?

Sugerowany przeze mnie algorytm postępowania byłby następujący:

- Wybierając TFI zacząłbym od rankingu Analiz Online – przy czym największą wagę przypisałbym wysokości kosztów oraz ocenie efektywności zarządzania; w rankingu Analiz sporo punktów zyskuje się za liczbę funduszy, a to nie wydaje mi się aż tak ważne;

- Następnie sprawdziłbym, czy w ofercie wybranych TFI w ramach IKZE dostępne są fundusze inwestujące w tę klasę (lub klasy) aktywów, które mnie interesują;

- Porównałbym między sobą fundusze inwestujące w tę klasę aktywów w wybranych TFI, korzystając z danych na stronach Analiz Online lub na stronach internetowych TFI;

- Spośród funduszy o zbliżonej polityce inwestycyjnej, wybrałbym te o najniższych kosztach.

Większość badań na temat wyników funduszy inwestycyjnych wskazuje, że w długim okresie największy wpływ na ich wysokość mają jednak koszty zarządzania. Kierując się tylko takim kryterium, mój subiektywny ranking IKZE oferowanych przez 4 TFI, o które najczęściej mnie pytaliście, wyglądałby w tym roku następująco:

- IKZE z funduszami inPZU

- IKZE z funduszami AXA TFI

- IKZE z funduszami NN TFI

- IKZE z funduszami Generali

Trzy pierwsze byłyby w czołówce również po dodaniu reszty konkurencji, ale IKZE Generali z jednostką A jest na tyle drogie, że spadłoby na dalsze miejsca po uwzględnieniu innych TFI (patrz tabelka Analiz Online – kolumna koszty).

Mam jednak pewien pomysł i jestem bardzo ciekawy, co o nim sądzicie. W przyszłym roku – pod koniec października – planuję zwrócić się do wszystkich TFI oferujących IKZE i IKZE z pytaniem o chęć wzięcia udziału w przygotowywanym przez mnie rankingu i – jeśli będą na tak – z prośbą o udostępnienie szczegółowych informacji (rozesłałbym do nich XLS). W oparciu o te dane, przygotowałbym pełny ranking na blogu, ze zdecydowanie większą ilością informacji. To będzie mega pracochłonne zadanie, ale – jeśli dla dużej liczby osób temat będzie interesujący – to powinno się udać. Co o tym myślicie i jakie macie sugestie i podpowiedzi?

Jak wygląda oferta IKZE dostępnych w bankach?

Jednym słowem: słabo. Moim zdaniem konto oszczędnościowe w banku to raczej średni pomysł na odkładanie pieniędzy, z których będziemy korzystać za kilkadziesiąt lat. Ale to tylko moja, subiektywna opinia. Jak to zatem dzisiaj wygląda?

- Tylko jeden ogólnopolski bank oferuje IKZE w formie rachunku bankowego: ING Bank. Jednak warunki, które zapewnia, nie są specjalnie atrakcyjne. Otrzymamy oprocentowanie 0,3% w skali roku, a za wypłatę lub transfer środków w trakcie pierwszych 12 miesięcy odkładania zapłacimy aż 1% zgromadzonych środków. Jeszcze do niedawna ING oferował 0,7% odsetek rocznie, ale te „dobre czasy” minęły bezpowrotnie wraz z obniżką stóp procentowych.

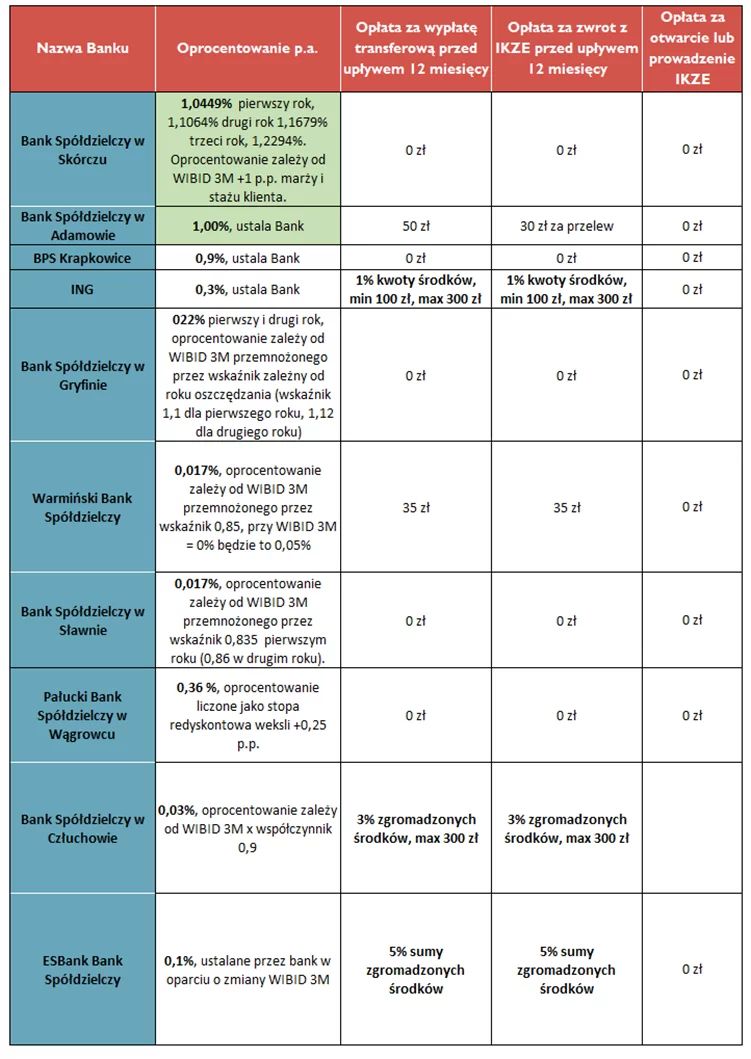

- Poza tym IKZE oferują głównie banki spółdzielcze zrzeszone w Banku Polskiej Spółdzielczości S.A. oraz w SGB S.A. Co do oprocentowania – to nie ma tu również szaleństwa i porównując konta oszczędnościowe IKZE do kont, które znajdziesz w rankingu kont oszczędnościowych na moim blogu, te pierwsze wypadają blado.

Najatrakcyjniejsze oprocentowanie oferuje obecnie Bank Spółdzielczy w Skórczu: 1,0449% p.a., na drugim miejscu jest Bank Spółdzielczy w Adamowie: 1% p.a. oraz BPS Krapkowice: 0,9% p.a.

Zestawienie informacji na temat IKZE oferowanych przez banki znajdziesz w poniższym pliku:

IKZE oferowane przez banki – ranking

A tutaj wyciąg w postaci tabelki:

Na co zwracać uwagę w przypadku analizy IKZE oferowanych przez banki?

Jeśli już decydujesz się na IKZE w formie rachunku bankowego, sprawdź przynajmniej dwie kluczowe kwestie. Pierwsza to oprocentowanie, a druga to opłaty związane z transferem lub wypłatą środków. Opłaty te potrafią wynosić nawet do 5% zgromadzonych środków. Na szczęście Ustawa o IKZE pozwala pobierać taką opłatę tylko w okresie pierwszych 12 miesięcy posiadania IKZE w danej instytucji.

I jeszcze jedna sprawa. Oczywiście IKZE daje Ci możliwość pomniejszenia podatków, więc faktyczna korzyść jest wyższa, niż samo oprocentowanie rachunku. Możesz to sobie policzyć korzystając z kalkulatora umieszczonego w poprzednim artykule na temat IKZE: Wszystko o IKZE + kalkulator opłacalności.

Co zrobić, jeśli nie masz czasu w tym roku na wybór IKZE?

Załóżmy jednak, że jest końcówka grudnia, a Ty toniesz właśnie w przygotowaniach do świąt, kończeniu ostatnich ważnych spraw w 2020 roku i nie masz specjalnie czasu na wybór IKZE czy układanie swojej strategii. Czy to oznacza, że Twój limit wpłat na IKZE, a wraz z nim odliczenie nawet 2007 zł od podatku, muszą przepaść bezpowrotnie? Niekoniecznie!

Oto co zrobiłbym w takiej sytuacji. Aby wyrobić się z wpłatą limitu jeszcze w grudniu, otworzyłbym przez Internet IKZE w TFI, które:

- Oferuje IKZE

- Nie pobiera opłat za transfer

- Ma w swojej ofercie tani fundusz o konserwatywnej polityce inwestycyjnej.

W filmie podałem jako przykład NN TFI, ale z omawianych dziś opcji w takiej roli mogłyby się na przykład sprawdzić:

- inPZU Inwestycji Ostrożnych – który w ramach promocji nie pobiera obecnie opłat za zarządzanie (poza promocją opłaty bieżące wynoszą 0,5% w skali roku)

- NN Konserwatywny – z opłatami bieżącymi na poziomie 0,3% w skali roku

- AXA Subfundusz Ostrożnego inwestowania – z opłatami bieżącymi na poziomie 0,65% w skali roku – choć tutaj w portfelu mamy domieszkę obligacji korporacyjnych, więc trochę się krzywię na widok funduszu o takiej nazwie i takim składzie.

To pozwoliłoby mi odliczyć od dochodu cały limit wpłat i zaoszczędzić solidną kwotę na podatkach. Jednocześnie – dałoby mi czas na spokojne dopracowanie swojej strategii np. w pierwszych miesiącach przyszłego roku. Tak by wyglądał mój sposób, na skorzystanie z odliczenia podatkowego i na kupienie sobie dodatkowego czasu na analizy.

Ranking IKZE 2020 – na czym polega problem?

Uff… Przyznam się szczerze, że zbieranie informacji do tego artykułu (głównie tych, które znajdziecie w tabelkach w Excelu) zajęło mi i mojemu zespołowi dużo czasu. Zakres informacji o każdej z tych ofert i dostęp do dokumentów źródłowych był bardzo nierówny. Z tego powodu wielokrotnie dzwoniliśmy na infolinię każdej z instytucji, by poznać więcej szczegółów. Co ciekawe – czasami otrzymane informacje okazywały się błędne, a na część do tej pory nie uzyskaliśmy odpowiedzi.

Ale cóż – pierwsze koszty za płoty. Jak mówią Amerykanie: „Done is Better than Perfect” – dlatego dziś prezentuję Wam tyle informacji, ile udało nam się w ciągu tygodnia zebrać i wierzę, że choć trochę będą dla Was przydatne. Mam jednak apetyt na więcej i jeszcze lepszą jakość 😊

Ranking IKZE 2020 – jak możemy wykorzystać siłę naszej społeczności?

Jak już wspomniałem – w przyszłym roku zabierzemy się za sprawę wcześniej i postaramy się pozyskać w sposób bardziej systemowy informacje od instytucji oferujących IKZE. Pewnie nie wszystkie będą zainteresowane rankingiem, bo nie wszystkie mają dobre oferty 😊 Ale chciałbym też bardzo poprosić Was o pomoc. Jeśli korzystacie z jakiegoś IKZE, którego nie opisaliśmy i jesteście z niego zadowoleni – podzielcie się tym w komentarzach. A jeśli macie sugestie, w jaki sposób od strony metodologicznej możemy taki ranking przygotować dla Was w kolejnym roku – to każda sugestia będzie niezwykle cenna.

A póki co – dziękuję Wam za wspólnie spędzony czas i życzę Wam dobrego i świadomego wyboru IKZE!

Proszę zapoznaj się z poniższą informacją.

Jeżeli podobał Ci się ten artykuł, może zainteresuje Cię moja książka o inwestowaniu – „Finansowa Forteca”. W podobny sposób jak tutaj na blogu- prosto i merytorycznie – tłumaczę w niej, jak inwestować skutecznie i mieć święty spokój. Szczegóły poznasz TUTAJ.

PODOBAJĄ CI SIĘ ARTYKUŁY NA BLOGU?

Dołącz do ponad 45 513 osób, które otrzymują newsletter i korzystają z przygotowanych przeze mnie bezpłatnych narzędzi pomagających w skutecznym dbaniu o finanse.

KLIKNIJ W PONIŻSZY PRZYCISK.

PLANUJESZ ZACIĄGNĄĆ KREDYT HIPOTECZNY

I NIE WIESZ OD CZEGO ZACZĄĆ?

To zupełnie naturalne. Kredyt hipoteczny to ogromne zobowiązanie, które przygniata przez kilkadziesiąt lat. W dodatku mnóstwo osób bardzo za niego przepłaca. Przygotowałem kurs Kredyt Hipoteczny Krok po Kroku, aby uzbroić Cię w niezbędną wiedzę i dać narzędzia do wygodnego podjęcia najlepszych dla Ciebie decyzji. Chcę Ci pomóc w znalezieniu kredytu hipotecznego, który:

✅ w bezpieczny sposób pomoże Ci zrealizować marzenie o własnym mieszkaniu czy domu,

✅ nie obciąży nadmiernie budżetu Twojej rodziny,

✅ będzie Cię kosztował tak mało, jak to tylko możliwe,

✅ szybko przestanie być Twoim zobowiązaniem, bo sprawnie go spłacisz.