Nowa instrukcja do portfela IKE Plus (część I)

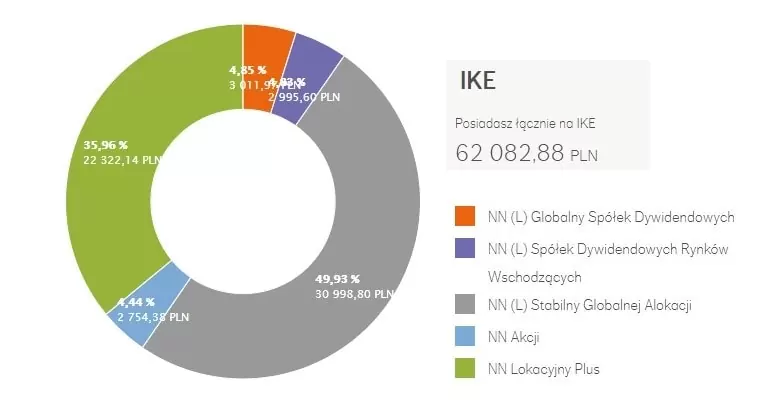

62 083 zł – tyle środków uzbierało się już w moim portfelu IKE Plus. Stopa zwrotu od uruchomienia tego portfela na blogu wyniosła 11,85%. Dzisiaj odświeżam sposób inwestowania, opisuję, co się dokładnie zmieni oraz podaję powody.

Przeglądając spis treści bloga szczerze się zdziwiłem, że od ostatniego wpisu o moim portfelu IKE Plus minęło już 7 miesięcy. Przez cały ten czas stałe zlecenia automatycznie przesyłały tam środki, a ja nie widziałem specjalnie powodów, aby cokolwiek zmieniać. Jednak wraz z zakończeniem czerwca przejrzałem bardzo dokładnie wszystkie moje portfele inwestycyjne – w tym IKE Plus. Po nieco dokładniejszej analizie, postanowiłem poprawić w nim kilka rzeczy. (Dokładne powody, dla których korzystam właśnie z tego rozwiązania, możecie poznać w artykule Dlaczego polecam ten produkt inwestycyjny?).

W duchu pełnej przejrzystości dajemy Ci znać, że w tym artykule były linki afiliacyjne. Zawsze staramy się zachować maksymalną obiektywność i jeśli na blogu pojawia się afiliacja, dotyczy produktów, które przeszły nasze sito analiz i/lub z których sami z zadowoleniem korzystamy. Nigdy natomiast nie namawiamy do korzystania z produktów, jeśli są one Tobie niepotrzebne, a to już kwestia indywidualnej decyzji każdego inwestora. Linki afiliacyjne kierowaliśmy do osób, które podjęły samodzielną decyzję o korzystaniu z danego produktu i chciały przy okazji wesprzeć naszą pracę. Usunęliśmy je po rozwiązaniu płatnej współpracy marketingowej.

To dobry moment na krótkie przypomnienie: Pamiętaj, proszę, że wszystkie prezentowane na blogu materiały mają charakter wyłącznie edukacyjny i informacyjny. Są wyrazem prywatnej opinii autorów. Zapoznaj się, proszę, z dokładną informacją prawną, którą znajdziesz na końcu tego artykułu.

A gdybym tak nic nie robił? Zobaczmy wyniki

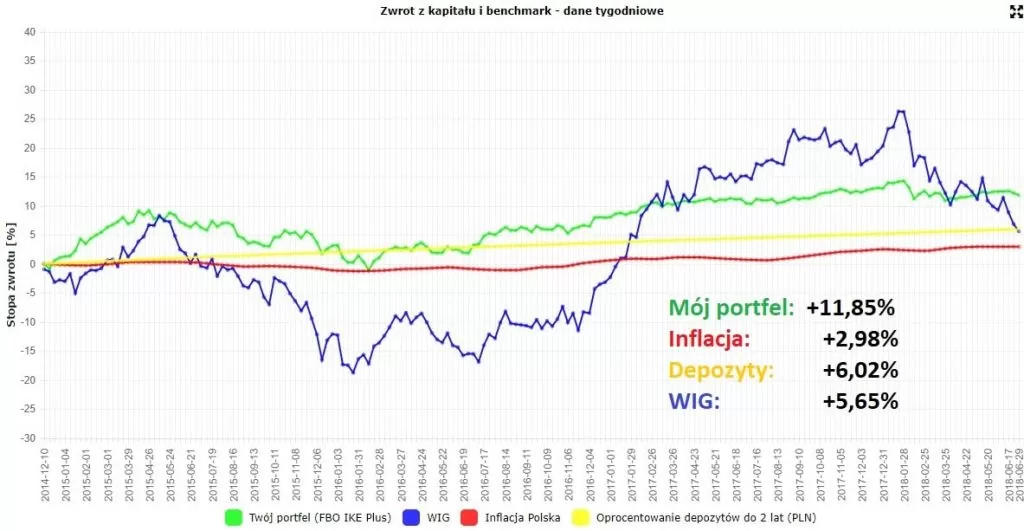

Przypomnę, że wystartowałem z tym portfelem 10 grudnia 2014 roku, a początkowa kwota wynosiła 14 566 zł. Od tego czasu co miesiąc automatycznie wpłacałem pewne kwoty, a przy okazji wpisów na blogu wprowadzałem sporadyczne korekty w składzie funduszy. Na koniec czerwca 2018 wyniki wyglądają następująco:

Bardzo niska zmienność, wyżej od depozytów, 8,87% powyżej inflacji, a po ostatnich spadkach na GPW nawet lepiej od WIG – można więc sobie pomyśleć: całkiem OK. Mam stabilny portfel, w którym co miesiąc przybywa pieniędzy, a w dodatku z opcją zwolnienia z podatku Belki. Oszczędzam w nim z myślą o edukacji dzieci. Inne oszczędności urosły jednak na tyle, że raczej nie będę musiał sięgać po IKE – coraz częściej myślę więc o tym portfelu w kontekście własnej emerytury.

Złamałem zasady

Po drodze dokonałem w portfelu kilku operacji. Poza drobnymi zmianami funduszy najważniejsze były decyzje alokacyjne, w ramach których stopniowo zmniejszałem udział akcji, w miarę jak ich ceny rosły. W październiku 2016, przed moim 3-tygodniowym wyjazdem do Nepalu i wyborami w USA (ryzyko zwycięstwa Trumpa), „złamałem” nawet mój dolny limit, który ustaliłem na poziomie 40% akcji i zszedłem do 30%. Jak te decyzje wpłynęły na moje wyniki?

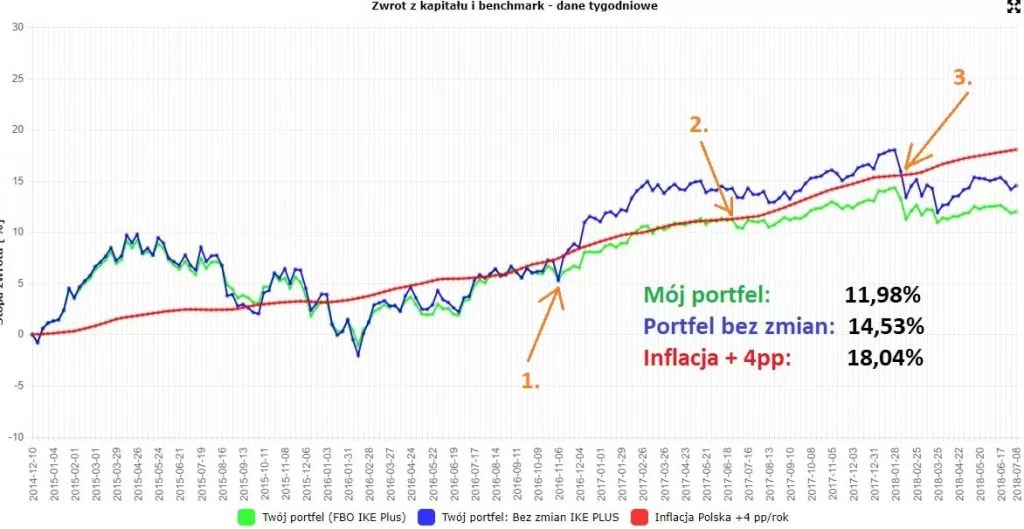

W aplikacji MyFund zbudowałem wirtualny portfel, pokazujący co by było, gdybym pozostał przy początkowo zastosowanym składzie portfela. Zestawiłem go z moim rzeczywistym portfelem IKE Plus. Takie zestawienie pokazuje, czy swoimi decyzjami o zmianach pomogłem wynikowi inwestycyjnemu, czy raczej zaszkodziłem. Oto jak wyszło to porównanie:

Kluczowa decyzja

Jak widać, najbardziej kluczową decyzją było wycięcie akcji do 30% pod koniec 2016 roku (pomarańczowa strzałka nr 1). Od tego momentu mój portfel był bardziej stabilny, ale zaczął wyraźnie zostawać w tyle. Dokładnie tak, jakby złośliwie chciał mi powiedzieć: „Nie trzymasz się założeń? To masz kopniaka!” ?

W połowie 2017 (pomarańczowa strzałka nr 2) wynik zaczął rozjeżdżać się z długoterminowym celem, który określiłem na poziomie inflacja + 4 punkty procentowe w skali roku. Gdybym niczego nie zmieniał i inwestował tak, jak w momencie startu, rozjazd nastąpiłby dopiero pod koniec stycznia 2018 (pomarańczowa strzałka nr 3), a na koniec czerwca 2018 wynik wyniósłby około 14,53%, więc byłby lepszy o jakieś 2,55 punktu procentowego.

Ten artykuł jest częścią całego cyklu, w ramach którego krok po kroku pokazuję mój portfel IKE PLUS. Możecie w ten sposób prześledzić moje decyzje, podejście do inwestowania, popełnione błędy i osiągane wyniki. To są realne pieniądze, realne zyski i realne straty - bez żadnej ściemy. Oto lista wszystkich artykułów z tego cyklu w kolejności od najnowszego:- Finanse w czasach koronawirusa [stan na 17.03.2020 r.]

- Wszystko o IKE. Nie trać swoich pieniędzy!

- IKE Obligacje kontra IKE Plus - co lepsze? Kalkulator + wyniki

- Co się dzieje w moim portfelu? Wyniki IKE oraz inwestycyjny eksperyment na żywym organizmie

- Jak dostosować swój portfel inwestycyjny do wahań rynkowych?

- Ile konkretnych funduszy wkładam do portfela? Nowa instrukcja do portfela IKE Plus (część IV)

- Nowa instrukcja do portfela IKE Plus (część III). Lekcja z Desideraty

- Nowa instrukcja do portfela IKE Plus (część II)

- Nowa instrukcja do portfela IKE Plus (część I)

- Czy na pewno dobrze oceniasz wyniki Twoich inwestycji? Mój portfel IKE Plus

- Nie tańcz z królową balu! - ważna zasada inwestycyjna

- Portfel inwestycyjny na 2017 rok. Co z IKE PLUS?

- Portfel na trudne czasy? - zmiany w IKE Plus

- Portfel IKE Plus - straty czy zyski?

- Krajobraz po obcięciu Polsce ratingu. Co dalej z portfelem IKE?

- Ostatni dzwonek. Za kilka dni limit IKE lub IKZE przepadnie na zawsze

- Czym są fundusze cyklu życia?

- Czy rynkowe zawirowania spustoszyły mój portfel?

- Kiedy podwoisz swój kapitał?

- Dlaczego polecam TEN produkt inwestycyjny?

- Portfel funduszy dla dzieci: ile zarobiłem i jak działamy dalej?

- Wybieram fundusze do portfela

- Budowa portfela funduszy - fundament strategii

- Jak inwestuję własne pieniądze?

Mój portfel vs NN Perspektywa 2025

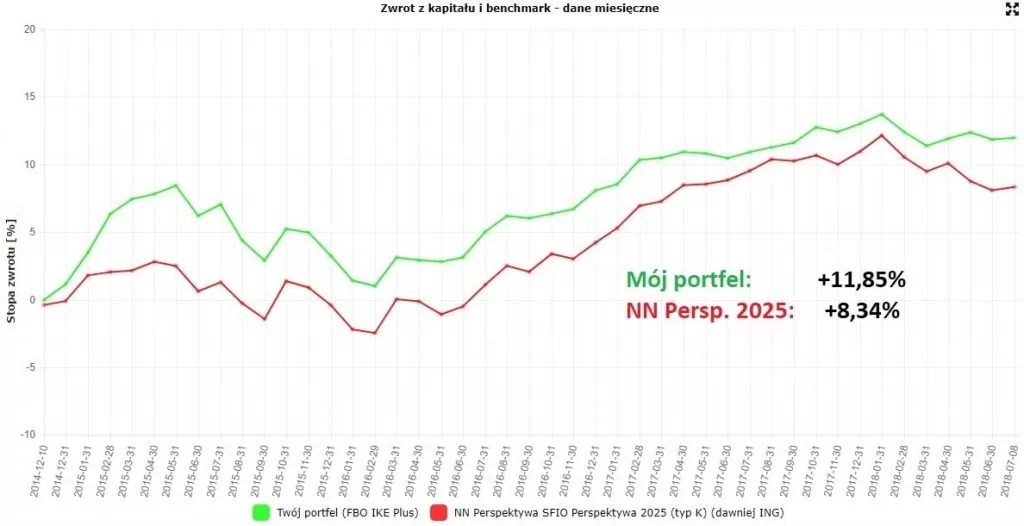

Startując z portfelem, ustaliłem jego horyzont inwestycyjny na 11 lat (moment pójścia na studia mojej starszej córki), dlatego alternatywą dla indywidualnego inwestowania byłoby po prostu ulokowanie środków w funduszu NN Perspektywa 2025 i zapomnienie o sprawie. Jak wyglądają wyniki mojego portfela na takim tle? Oto wykres porównujący mój portfel IKE Plus z jednostką K funduszu NN Perspektywa 2025:

Na „otarcie łez” mogę się zatem pocieszyć, że samodzielnie wybierając fundusze do portfela jestem na razie do przodu o 3,51 punktu procentowego. Gdybym jednak bardziej konsekwentnie trzymał się własnych złożeń, wynik byłby lepszy. Przed nami ponad 7 lat, więc Perspektywa może mi jeszcze dokopać ?

Dlatego postanowiłem poprawić kilka rzeczy w sposobie podejmowania decyzji o tym portfelu. Ponad 60 tys. zł w produkcie również mnie skłania do poświęcenia mu większej uwagi.

IKE Plus – które fundusze do portfela?

W IKE Plus mam do dyspozycji aż 23 fundusze, które pozwalają inwestować przede wszystkim w dwie główne klasy aktywów – akcje oraz instrumenty dłużne.

Fundusze akcyjne

W przypadku akcji mamy 7 funduszy:

- NN Akcji – ekspozycja na polski rynek akcji;

- NN (L) Globalny Spółek Dywidendowych – ekspozycja na rozwinięte rynki akcji (bez rynków wschodzących); fundusz źródłowy jest wyceniany w EUR i mamy tu hedging pomiędzy EUR i PLN. Istnieje zatem ryzyko walutowe pomiędzy EUR i innymi walutami, w których wyceniane są akcje w portfelu. Gdy np. USD osłabia się względem EUR, to fundusz notuje gorsze wyniki (to mogliśmy obserwować przy ubiegłorocznym spadku kursu dolara); w dłuższym okresie nie powinno mieć to większego znaczenia, ale w kilkumiesięcznych okresach nieco zaciemnia obraz;

- NN (L) Spółek Dywidendowych Rynków Wschodzących – ekspozycja na akcje rynków wschodzących (portfel funduszu źródłowego wyceniany w USD, więc będzie tracił przy umacnianiu się USD, ale w przypadku ekspozycji na Rynki Wschodzące nie bardzo mamy alternatywę);

- NN (L) Europejski Spółek Dywidendowych – ekspozycja na akcje rozwiniętych rynków europejskich;

- NN (L) Japonia – ekspozycja na akcje japońskie;

- NN (L) Spółek Dywidendowych USA – ekspozycja na akcje amerykańskie;

- NN Akcji Środkowoeuropejskich – ekspozycja na akcje z naszego regionu.

Fundusze dłużne

W przypadku instrumentów dłużnych mamy taki wybór:

- NN Obligacji – ekspozycja na polski dług, z przeciętnym duration ok. 4 lata;

- NN Gotówkowy – klasyczny parking dla gotówki (w zasadzie jej ekwiwalent);

- NN Lokacyjny Plus – ekspozycja na polski dług o krótkim duration i z niewielką domieszką papierów korporacyjnych;

- NN (L) Globalny Długu Korporacyjnego – ekspozycja na notowane na rynkach zagranicznych obligacje typu „high yield”;

- NN Obligacji Rynków Wschodzących (WL) – ekspozycja na obligacje rządowe z rynków wschodzących, wyemitowane w lokalnych walutach (np. w Polsce fundusz kupuje obligacje rządowe wyemitowane w PLN).

Fundusze mieszane

Następnie mamy dwa fundusze mieszane, obydwa dające ekspozycję przede wszystkim na polskie akcje i polski dług rządowy:

- NN Stabilnego Wzrostu;

- NN Zrównoważony.

Fundusze cyklu życia

Dodatkowo 6 „Perspektyw” – czyli funduszy cyklu życia o mocno zdywersyfikowanych portfelach, które w miarę zbliżania się do daty docelowej są coraz bardziej bezpieczne:

- NN Perspektywa 2020

- NN Perspektywa 2025

- NN Perspektywa 2030

- NN Perspektywa 2035

- NN Perspektywa 2040

- NN Perspektywa 2045

Fundusze absolutnej stopy zwrotu

I wreszcie trzy fundusze zaliczane przez Analizy Online do kategorii absolutnej stopy zwrotu:

- NN Stabilny Globalnej Alokacji

- NN Dynamiczny Globalnej Alokacji

- NN Obligacyjny Stabilnej Alokacji

Zanim zawężę tę listę, kilka słów o NN (L) Stabilnym Globalnej Alokacji. Ten fundusz jest mocno zdywersyfikowany, niewielką część aktywów inwestuje również w nieruchomości (REITY) oraz surowce. Decyzje alokacyjne są pochodną ryzyka, tzn. gdy rośnie zmienność danej klasy aktywów, np. akcji, ich udział w portfelu jest zmniejszany. Po zapoznaniu się z polityką inwestycyjną oraz po analizie wyników dodałem sporą ilość tego funduszu do portfela. Od 10 grudnia 2014 zarobił on 11,96% (jednostka K) przy bardzo niewielkiej zmienności. Jednak – podobnie jak w przypadku NN Globalnego Spółek Dywidendowych – mam trochę problemu z tym, że fundusz źródłowy jest wyceniany w EUR, a wiele aktywów w środku funduszu jest wycenianych w USD. Dlatego duże zmiany pomiędzy EUR i USD zaciemniają obraz: „podbijają” wynik, gdy dolar się umacnia i „podjadają”, gdy dolar się osłabia. Ponadto nigdy nie wiem, ile w tym portfelu jest właściwie akcji, co trochę mnie „ubezwłasnowolnia”.

Sprawdź aktualne rankingi

ostatnia aktualizacja: dzisiaj

Najlepsze lokaty bankowe sprawdź

Najlepsze konta osobiste za 0 zł

Promocje bankowe do 700 zł premii

Najtańsze kredyty hipoteczne aż 11 banków

Zawężam listę funduszy

Postanowiłem zatem zawęzić listę funduszy, z których będę budował mój portfel tylko do tych, które zapewnią mi możliwie „czystą” ekspozycję:

- Na akcje rynków rozwiniętych:

– NN Spółek Dywidendowych USA (wyceniany w USD, z hedgingiem USD/PLN);

– NN Europejski Spółek Dywidendowych (wyceniany w EUR, z hedgingiem EUR/PLN);

– NN Japonia (wyceniany w JPY, z hedgingiem JPY/PLN). - Na akcje rynków wschodzących:

– NN Spółek Dywidendowych Rynków Wschodzących (wyceniany w USD z hedgingiem USD/PLN);

– NN Akcji. - Na instrumenty dłużne:

– NN Obligacji (wysokie duration);

– NN Lokacyjny Plus (niskie duration);

– NN Globalny Długu Korporacyjnego (na obligacje korporacyjne).

Jak widać z funduszy mieszanych, z Perspektyw oraz z funduszy NN Globalnej Alokacji korzystać nie będę. Chcę, aby w wynikach łatwiej było mi analizować moje własne decyzje alokacyjne.

Mam zatem zdefiniowane na nowo moje „spektrum inwestycyjne” – czyli cegiełki, których mogę używać do budowy portfela IKE Plus. Będzie to w sumie 8 funduszy. A które konkretnie i w jakiej ilości? Tę decyzję muszę poprzedzić odpowiedzią na bardzo ważne pytanie:

Ile akcji trzymać w portfelu?

To właśnie akcje są kluczowym składnikiem mojego portfela. Tylko ich obecność daje mi jakiekolwiek szanse, aby w długim terminie zbliżyć się do celu: inflacja + 4 p.p. Na instrumentach dłużnych nie ma na to szans.

Ustalając dawno temu początkową alokację kierowałem się głównie tym, że historycznie akcje amerykańskie dawały zarobić około 6,5 punktów procentowych ponad inflację (źródło). Oczywiście historyczne stopy zwrotu niewiele mówią o tym, czego możemy spodziewać się w najbliższej przyszłości. Co więcej – kilka innych analiz, które w ostatnich miesiącach bliżej prześledziłem, jednoznacznie wskazuje, że rynek amerykański był swego rodzaju fenomenem. Długoterminowe stopy zwrotu na innych światowych rynkach nie były aż tak spektakularne (źródło).

Jaka jest oczekiwana stopa zwrotu?

I wreszcie najważniejsze: im wyższe były stopy zwrotu w ostatnich latach, tym niższe będą one w przyszłości. Innymi słowy: wraz ze wzrostem cen akcji, spada ich długoterminowa oczekiwana stopa zwrotu i rośnie ryzyko inwestycji. Dla zainteresowanych: jeżeli chcielibyście sprawdzić, jakie są oczekiwania co do stóp zwrotu z różnych aktywów i przeczytać uzasadnienia kilku znanych firm inwestycyjnych, zobaczcie np. te publikacje:

- Black Rock Capital Market Assumptions

- Vanguard 2018 economic and market outlook

- State Street Long Term Asset Class Forecast 31st Mar 2018

- JP Morgan 2018 Lpng-Term Capital Market Assumptions

Biorąc pod uwagę, że przy obecnych wycenach w USA oczekiwania co do długoterminowych stóp zwrotu w USA są niskie, to również mój długoterminowy cel: inflacja + 4 p.p. wygląda dziś bardzo ambitnie. Szczególnie, że dziś brakuje mi do niego już 6,06 punktu procentowego. Jeśli inflacja będzie szła w górę, a rynki akcji będą spadały, pogłębi to oczywiście różnicę.

Jakie mam teraz możliwości wyboru?

Teoretycznie mam zatem takie możliwości:

- Obniżyć oczekiwaną stopę zwrotu.

- Zostawić oczekiwaną stopę zwrotu bez zmian, ale poprawić moje decyzje alokacyjne.

- Zrobić dwa w jednym: obniżyć oczekiwana stopę zwrotu i poprawić decyzje alokacyjne.

Niższa oczekiwana stopa zwrotu?

Zawsze mam problem z obniżaniem sobie poprzeczki, bo cierpi na tym moje ego oraz ambicja. „Spokojnie, na pewno dasz radę” – ta fraza od razu przychodzi mi do głowy. O ile jednak w sporcie czy w pracy zaciśnięcie zębów i dodatkowy wysiłek z reguły wystarczą, o tyle w inwestowaniu uważam takie podejście za niebezpieczne. Dlaczego?

Ponieważ prowadzi ono nieodłącznie do zwiększenia ryzyka portfela i wystawia nas na okoliczności, których skutków nie doceniamy.

Im większy zysk, tym większe ryzyko

„Im większy zysk, tym większe ryzyko” – to jedna z najczęściej powtarzanych fraz w inwestycjach. I większość osób rozumie ją tak: „Jeśli dołożę do portfela więcej ryzykownych aktywów, to więcej zarobię”. Niestety – tak to nie działa. Gdyby faktycznie bardziej ryzykowne aktywa w portfelu gwarantowały wyższy zysk, to… Nie byłyby ryzykowne!

Owszem, większa ilość ryzykownych aktywów w portfelu podnosi przeciętną oczekiwaną stopę zwrotu, ale zwiększa też zakres możliwych odchyleń od tej stopy zwrotu, w tym zwiększa prawdopodobieństwo dotkliwych strat. Doprecyzuję to na przykładzie.

Załóżmy, że masz portfel, którego oczekiwana stopa zwrotu wynosi 3% w skali roku. Jeśli na rynku zrealizuje się bardzo korzystny dla Ciebie scenariusz, to portfel przyniesie 8%. Jeżeli zaś rozegra się scenariusz negatywny, to portfel straci 2%. Oczekiwany wynik, to zatem 3%, ale z odchyleniem +/- 5% w każdą stronę.

Jeżeli teraz będziesz chciał podnieść oczekiwaną stopę zwrotu z portfela do 6%, zwiększając np. udział akcji, to staną się dwie rzeczy. Oczekiwana stopa zwrotu faktycznie wzrośnie do 6%, a jeśli wydarzy się pozytywny scenariusz, zarobisz może nawet 36%. Jeżeli jednak zmaterializuje się scenariusz negatywny, to stracisz 24%. Zapiszmy to jako (6% +/- 30%). Rośnie zatem oczekiwana stopa zwrotu, ale wraz z nią rośnie zakres możliwych scenariuszy – w tym scenariuszy oznaczających dużą stratę.

Te liczby są wzięte z kapelusza, ale myślę, że dość dobrze obrazują, na czym w praktyce polega powiedzenie: „Im wyższy zysk, tym większe ryzyko”.

Czas na decyzję

Dlatego moją odpowiedzią na wyniki portfela poniżej targetu: inflacja + 4% p.a. nie będzie teraz zwiększenie ryzyka portfela, ani próby „podgonienia”, bo rynki mogą urosnąć. Moją odpowiedzią będzie:

- Bardzo precyzyjne zdefiniowanie kryteriów (i wskaźników), które będę brać pod uwagę przy decyzjach o alokacji;

- Zdecydowanie, jaka struktura portfela i jakie ryzyko są dla mnie akceptowalne w obecnych warunkach;

- Ponowne zdefiniowanie oczekiwanej/targetowanej stopy zwrotu.

Uff… Zasiadając do pisania zakładałem, że uda mi się to wszystko przelać na papier w kilka godzin w ramach jednego wpisu. Ale nie dałem rady. Dlatego dopisałem w tytule „Część 1.” i za około dwa tygodnie opublikuję kolejną. Myślę, że będą jeszcze co najmniej dwie:

Część II – opiszę w niej „odświeżoną” alokację strategiczną, podając ile % w którą klasę aktywów będę inwestował i jakie mogą być odchylenia i zasady rebalancingu, abym tym razem nie łamał limitów.

Część III – tutaj znajdą się kryteria i wskaźniki, którymi będę się kierował przy podejmowaniu decyzji o alokacji. Pokażę Wam zatem, co biorę pod uwagę starając się zorientować, w której fazie cyklu jesteśmy i przede wszystkim czym różni się moje podejście od prób „przewidywania przyszłości”.

Do tego czasu nie dokonuje zmian w składzie portfela, który obecnie przedstawia się tak:

A teraz już pora odpocząć od IKE Plus. Kolejna publikacja na blogu będzie z zupełnie innej beczki, a do IKE Plus wrócimy za około dwa tygodnie. Zapraszam Was serdecznie do zadawania pytań i dzielenia się komentarzami ?

Marcin Iwuć

Założyciel FBO i finansista z międzynarodowym tytułem CFA (Chartered Financial Analyst). Po 11 latach w branży inwestycyjnej i bankowej rzucił etat, by zbudować firmę uczącą mądrego dbania o finanse. Autor bestsellera Finansowa Forteca (ponad 130 000 sprzedanych egzemplarzy). Pragnie dotrzeć z wiedzą finansową do 15 milionów osób.

Jeżeli podobał Ci się ten artykuł, może zainteresuje Cię książka Marcina o inwestowaniu – „Finansowa Forteca”. W podobny sposób jak tutaj na blogu – prosto i merytorycznie – tłumaczy w niej, jak inwestować skutecznie i mieć święty spokój. Szczegóły poznasz TUTAJ.

PODOBAJĄ CI SIĘ ARTYKUŁY NA BLOGU?

Dołącz do ponad 63 050 osób, które otrzymują newsletter i korzystają z przygotowanych przeze mnie bezpłatnych narzędzi pomagających w skutecznym dbaniu o finanse.

KLIKNIJ W PONIŻSZY PRZYCISK.

PLANUJESZ ZACIĄGNĄĆ KREDYT HIPOTECZNY

I NIE WIESZ OD CZEGO ZACZĄĆ?

To zupełnie naturalne. Kredyt hipoteczny to ogromne zobowiązanie, które przygniata przez kilkadziesiąt lat. W dodatku mnóstwo osób bardzo za niego przepłaca. Przygotowałem kurs Kredyt Hipoteczny Krok po Kroku, aby uzbroić Cię w niezbędną wiedzę i dać narzędzia do wygodnego podjęcia najlepszych dla Ciebie decyzji. Chcę Ci pomóc w znalezieniu kredytu hipotecznego, który:

✅ w bezpieczny sposób pomoże Ci zrealizować marzenie o własnym mieszkaniu czy domu,

✅ nie obciąży nadmiernie budżetu Twojej rodziny,

✅ będzie Cię kosztował tak mało, jak to tylko możliwe,

✅ szybko przestanie być Twoim zobowiązaniem, bo sprawnie go spłacisz.

Proszę zapoznaj się z poniższą informacją.