Jak nie dać się panice na giełdzie? – pokazuję wyniki portfela po III kwartale [FFP10]

Podcast: Odtwarzaj w nowym oknie | Pobierz (Czas trwania: 29:53 — 42.7MB) | Umieść link

Subskrybuj: Apple Podcasts | Spotify | Android | RSS

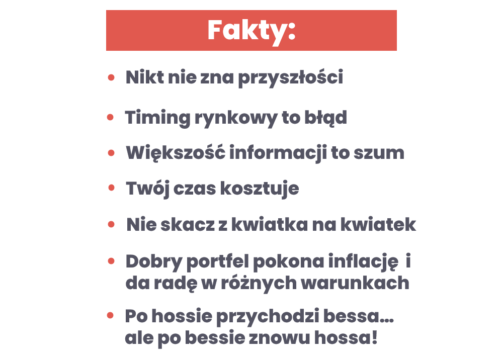

Dzisiaj opowiem Ci o tym, jak sytuacja na rynkach finansowych sponiewierała mój portfel długoterminowy i pokażę wyniki po trzecim kwartale tego roku. Ale zanim to zrobię, zdradzę Ci kilka bardzo ważnych faktów, dzięki którym nie dasz się głosom paniki z rynku i zachowasz inwestycyjny spokój.

Zanim przejdę do konkretów, chciałbym Ci tylko przypomnieć, że ten wpis jest częścią cyklu „Finansowa Forteca” w praktyce – serii artykułów towarzyszących mojej książce o inwestowaniu – „Finansowej Fortecy”. Pokazuję na żywym organizmie, jak krok po kroku zbudować portfel inwestycyjny, który poradzi sobie z inflacją i pozwoli zachować spokój. Do tej pory ukazały się takie odcinki:

- Jak zbudować dobrą strategię inwestycyjną? – początek cyklu [FFP01]

- Obligacje skarbowe – czy nadal warto? [FFP02]

- W co inwestować małe kwoty? [FFP03]

- Cena złota – czy to się jeszcze opłaca? [FFP04]

- Które ETF-y do portfela długoterminowego? [FFP05]

- Mój portfel inwestycyjny o wartości 1,7 mln zł. Skład, wyniki i dalsze kroki [FFP06]

- Wycinam obligacje skarbowe z portfela [FFP07]

- Jak zbudować portfel odporny na inflację? + mój portfel ofensywny [FFP08]

- W co inwestuję? Wyniki po 2 kwartale 2021 [FFP09]

Zapraszam Cię do obejrzenia filmu, w którym opowiadam o moich wynikach, a poniżej jak zwykle czeka na Ciebie artykuł, w którym znajdziesz wykresy i szczegółowe zrzuty ekranu z aplikacji, której używam do monitorowania inwestycji.

Czy to już koniec świata?

Nie ma tygodnia, w którym bym nie otrzymał od moich Czytelników pytań o to, w co teraz najlepiej inwestować. Szczególnie gdy spojrzymy na ostatnie wydarzenia. Pierwsza sprawa – chiński gigant budowlany Evergrande po raz trzeci nie spłacił odsetek i jak donoszą niektóre serwisy, może upaść już za dwa tygodnie. Inni deweloperzy, tacy jak Sinic Holdings czy Fantasia Holdings, również mają problemy i zaczynają chwiać się w posadach. Ale to nie wszystko.

Ceny gazu ziemnego poszybowały w górę, co zaczyna mieć dewastujący wpływ na europejski przemysł. Szczególnie uderza to w duże firmy chemiczne, takie jak niemiecki BASF, norweska Yara czy litewska Achema. Skutek? Ograniczanie produkcji nawozów sztucznych, które zagraża bezpieczeństwu żywnościowemu Europy. Do tego, jak donosi portal Strefa inwestorów, globalny wzrost gospodarczy spowalnia i ekonomiści ostrzegają, że nadchodzi deflacja.

To wszystko w połowie października – miesiąca, który historycznie rzecz biorąc, upodobał sobie wszelkiego rodzaju kryzysy: krach na Wall Street z 1929 r., Czarny Wtorek w ‘87 r., krach związany z azjatyckim kryzysem finansowym w ’97 r. I chociaż bank Lehman Brothers upadł 15 września 2008 r., to właśnie w październiku odnotowano powiązane z tym wydarzeniem największe spadki.

Czy czeka nas kolejny wielki kryzys?

Gdy weźmiemy to wszystko pod uwagę, można dojść do wniosku, że to już koniec świata. Dlatego wcale nie dziwią mnie Wasze komentarze:

Odpowiadając na pytanie Przemka: szansa jest zawsze, bo prawdopodobieństwo waha się od 0 do 1. A zatem w takiej sytuacji – w co teraz najbardziej warto inwestować? Co stanie się z cenami różnych aktywów? Moja jedyna i szczera odpowiedź może brzmieć tylko tak: nie wiem, bo nie znam przyszłości. Ale wiesz co? Nikt jej nie zna. Dlatego, zamiast panikować i szukać „magicznych” porad inwestycyjnych, w mojej ocenie o wiele lepiej w takiej sytuacji jest skupić się na faktach. A co o inwestowaniu wiem na pewno?

Nikt nie zna przyszłości

Nawet osoby, które przekonują Cię, że jest inaczej. Dlatego nie wierz tym, którzy głośno próbują Cię przekonać, że znają przyszłość. Nie ufaj też samozwańczym „guru” inwestycyjnym. O nieskuteczności rynkowych przewidywań traktuje mnóstwo badań analitycznych. Ale jeśli na spokojnie się zastanowisz, samodzielnie dojdziesz do wniosku, że przyszłości nie da się przewidzieć na 100%.

Różne scenariusze są możliwe z różnymi prawdopodobieństwem, ale w oparciu o śledzone przeze mnie analizy, ja mogę mieć tylko swoje opinie. Ale uwierz mi, w obliczu nagłej zmiany faktów, rynek finansowy naprawdę nie będzie sobie nic z tych moich opinii robił. Dlatego Ty też nie opieraj swojego inwestowania na próbie przewidzenia tego, co się wydarzy w najbliższych miesiącach czy kwartałach.

Timing rynkowy to błąd

Drugi fakt, o którym warto pamiętać, dotyczy timingu rynkowego. Próby wejścia na rynek w odpowiednim momencie i wyjścia z niego w najlepszym czasie, w przygniatającej większości przypadków kończą się fatalnie. Jeśli postawisz na timing to – zamiast tanio kupować i drogo sprzedawać – będziesz sprzedawać pod wpływem strachu, a kupować pod wpływem euforii. Dlatego nie szukaj sygnałów do wejścia na rynek czy wyjścia z niego. Zamiast tego skoncentruj się na spokojnie na stworzeniu przemyślanej strategii inwestycyjnej, która nie wymaga timingu rynkowego i po prostu trzymaj się tej strategii.

Większość informacji to szum

Kolejnym punktem na naszej liście faktów jest to, że ogromna większość docierających do nas informacji rynkowych to nic nieznaczący szum. Z perspektywy czasu będą małym ziarenkiem na wykresie inwestycji, dlatego naprawdę szkoda Twojej energii na trzymanie ręki na rynkowym pulsie. Zdecydowanie lepiej wpatrywać się w chmury płynące po niebie. Taka praktyka będzie mniej więcej tak samo skuteczna w przewidywaniu wyników inwestycyjnych, ale za to zdecydowanie bardziej przyjemna i relaksująca dla Ciebie.

Twój czas kosztuje

Kolejny fakt, który musisz wziąć pod uwagę, gdy myślisz o inwestowaniu, da się zamknąć w znanym przysłowiu: czas to pieniądz. Poświęcając dużo czasu i energii na śledzenie giełdowych informacji i na próby przewidywania zmian cen, nie poświęcasz tego czasu na inne rzeczy. Dlatego, zamiast szukać swojej szansy na bogacenie się na rynkach finansowych, poświęć zaoszczędzoną w ten sposób energię i czas na coś bardziej pewnego. Na zostanie wymiataczem w swojej branży i zwiększanie zarobków. Zarobienie 50% z kapitału w wysokości 10 tys. zł jest trudne. Znacznie łatwiejsze jest zarobienie 5% z kapitału 100 tys. zł. Zastanów się, czy we właściwą stronę kierujesz zatem swoją energię.

Więcej o tym przeczytasz tutaj:

– Jak pracować, by zarobić więcej?

Nie skacz z kwiatka na kwiatek

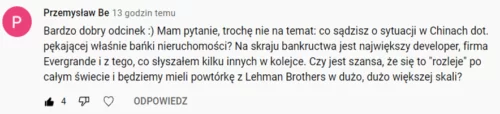

Pamiętaj także, że skakanie z jednej klasy aktywów na drugą to jest gonienie w piętkę. Na poniższej grafice możesz zobaczyć roczne stopy zwrotu z wybranych klas aktywów od 2006 do 2015 roku:

Zobacz, jak z roku na rok zmieniają się zwycięzcy i przegrani w konkursie na najlepszy wynik inwestycyjny. Tak naprawdę, gdy się przypatrzysz, każda z klas aktywów przechodzi lepsze i gorsze okresy. Każda z nich zachowuje się w taki sposób i każda z nich za naszego życia zaliczy jakiś niezwykle trudny okres, w którym straci ⅕, ¼, ⅓ – a może nawet ⅔ wartości. Dlatego zdecydowanie lepszym podejściem jest świadome budowanie portfela.

Dobry portfel pokona inflację i da radę w różnych warunkach

Kolejny punkt na naszej liście: dobrze skomponowany portfel aktywów to taki, który jest dostosowany do Twojej skłonności i przede wszystkim zdolności podejmowania ryzyka. To są tak naprawdę dwie różne rzeczy. Czytelnicy „Finansowej Fortecy” wiedzą o tym doskonale. Taki portfel zachowa się w sposób, który pozwoli Wam spać spokojnie nawet w trudnych warunkach rynkowych. Dlaczego to takie ważne?

Po hossie przychodzi bessa… a po bessie znowu hossa

Bo rynki i gospodarki są cykliczne, a to oznacza, że po każdej hossie przychodzi bessa. A zatem każdy dzień przybliża nas do okresu, w którym bardzo wiele klas aktywów gwałtownie i przez jakiś czas będzie tracić na wartości – spadając nawet o kilkadziesiąt procent. Ale spadki wcześniej czy później się kończą i potem przychodzi hossa, którą w panice bardzo łatwo jest przeoczyć.

Bardzo mi zależy, żebyś inwestując własne pieniądze, miał te fakty z tyłu głowy. Za chwilę zdradzę Ci, co się działo w moim portfelu, ale zanim to zrobię, chciałbym, żebyś zatrzymał się na chwilę w tym punkcie.

To dobry moment na krótkie przypomnienie: Pamiętaj, proszę, że wszystkie prezentowane na blogu materiały mają charakter wyłącznie edukacyjny i informacyjny. Są wyrazem prywatnej opinii autorów. Zapoznaj się, proszę, z dokładną informacją prawną, którą znajdziesz na końcu tego artykułu.

Jak to wygląda u mnie

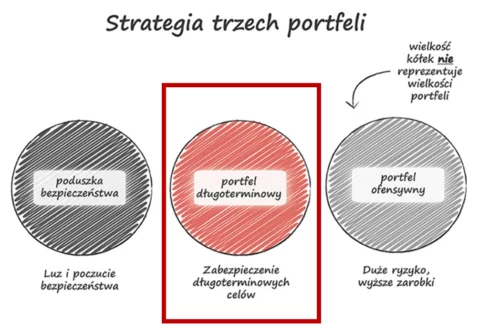

Krótkie przypomnienie – w ramach mojej strategii wyodrębniłem sobie takie trzy portfele inwestycyjne: poduszkę bezpieczeństwa, portfel długoterminowy oraz portfel ofensywny:

W ramach tego cyklu pokazuję krok po kroku, jakie decyzje podejmuję w ramach mojego portfela długoterminowego. To mój główny, najważniejszy portfel, który – moim zdaniem – każdy powinien w swoim życiu zbudować. A to dlatego, że każdy z nas będzie go potrzebował np. żeby godnie żyć na emeryturze, albo po to, by zrealizować swoje inne długoterminowe cele.

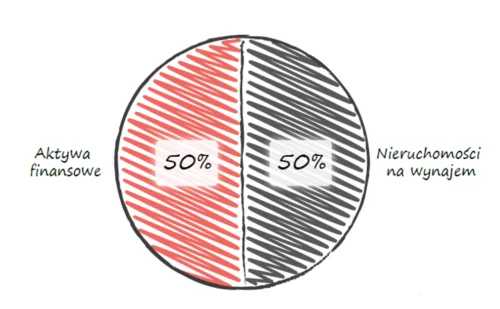

Ja podzieliłem mój portfel długoterminowy mniej więcej pół na pół pomiędzy aktywa finansowe i nieruchomości na wynajem:

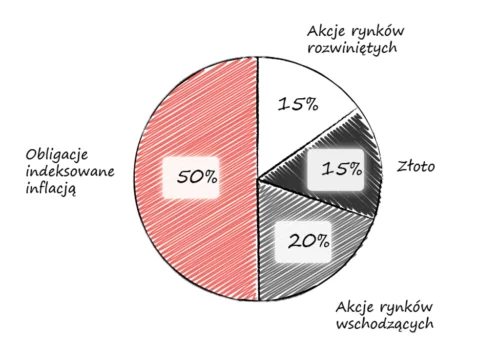

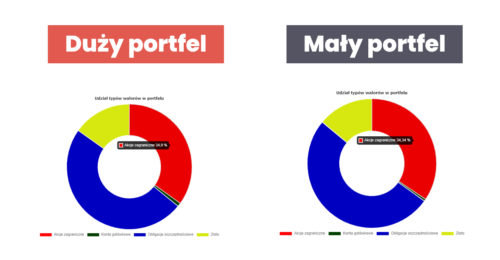

Część rynkowa tego portfela składa się z następujących elementów: 50% to obligacje indeksowane inflacją, 15% złoto inwestycyjne, 15% akcje rynków rozwiniętych i w końcu 20% akcje rynków wschodzących:

Ale to nie wszystko. Oprócz mojego portfela długoterminowego równolegle inwestuję także „mały portfel”, o wartości początkowej 10 tys. zł – czyli taką pierwszą cegiełkę, od której spokojnie można zacząć swoją przygodę z inwestowaniem.

Główne założenia portfela

Kiedy pokazuję moje portfele w praktyce, czasami ktoś do mnie pisze, że ten portfel jest zbyt konserwatywny. Zdarzają się różne głosy – za dużo rynków wschodzących, dlaczego tyle obligacji itd. I chciałbym w tym miejscu zaznaczyć bardzo wyraźnie: to jest mój portfel i to ja się muszę z nim dobrze czuć. Wszystkie założenia, w oparciu o które budowałem swoją strategię, opisałem w „Finansowej Fortecy”, ale przypomnę tutaj najważniejsze:

- średnioroczna stopa zwrotu dla mojego portfela w długim terminie to inflacja plus 3 punkty procentowe,

- maksymalne obsunięcie kapitału to 20% do maksymalnie 25%.

Nie chcę podejmować większego ryzyka, bo nie czuję się z tym dobrze. Pamiętaj, żeby przy budowaniu założeń swojego portfela nie skupiać się tylko na tym, ile możesz zarobić, ale zawsze zadawać sobie pytanie, jaki jest koszt tego potencjalnego zysku. Bo zysk i ryzyko to są zawsze dwie strony tego samego medalu.

Wyniki mojego portfela długoterminowego po III kwartale 2021

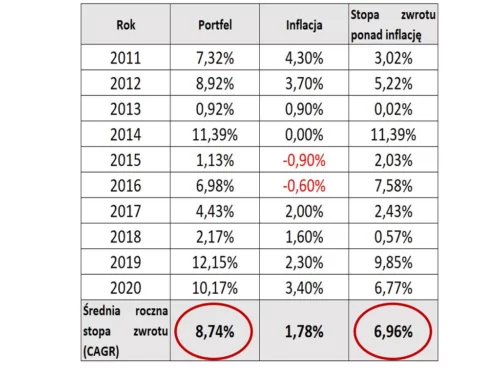

Zobacz, jak radził sobie mój portfel na przestrzeni ostatnich 10 lat inwestowania w ramach strategii opisanej w „Finansowej Fortecy”:

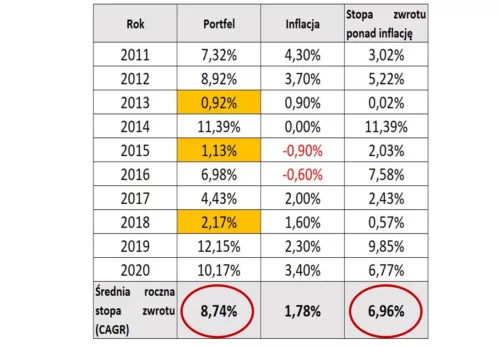

Jak widzisz, bez problemu radzi sobie z inflacją – średniorocznie z ostatnich 10 lat kalendarzowych stopa zwrotu wyniosła 8,74%, czyli to prawie 7% ponad inflację. Ale pamiętaj, że inflacja była wtedy niska, a nawet w takiej sytuacji trafiają się słabsze lata:

Akurat wszystkie były na lekkim plusie, ale jestem świadomy, że gdy przyjdzie bessa, to ten portfel też będzie tracił. Ale będzie to robił w umiarkowany sposób i w długim terminie będzie sobie rósł zgodnie z moimi założeniami.

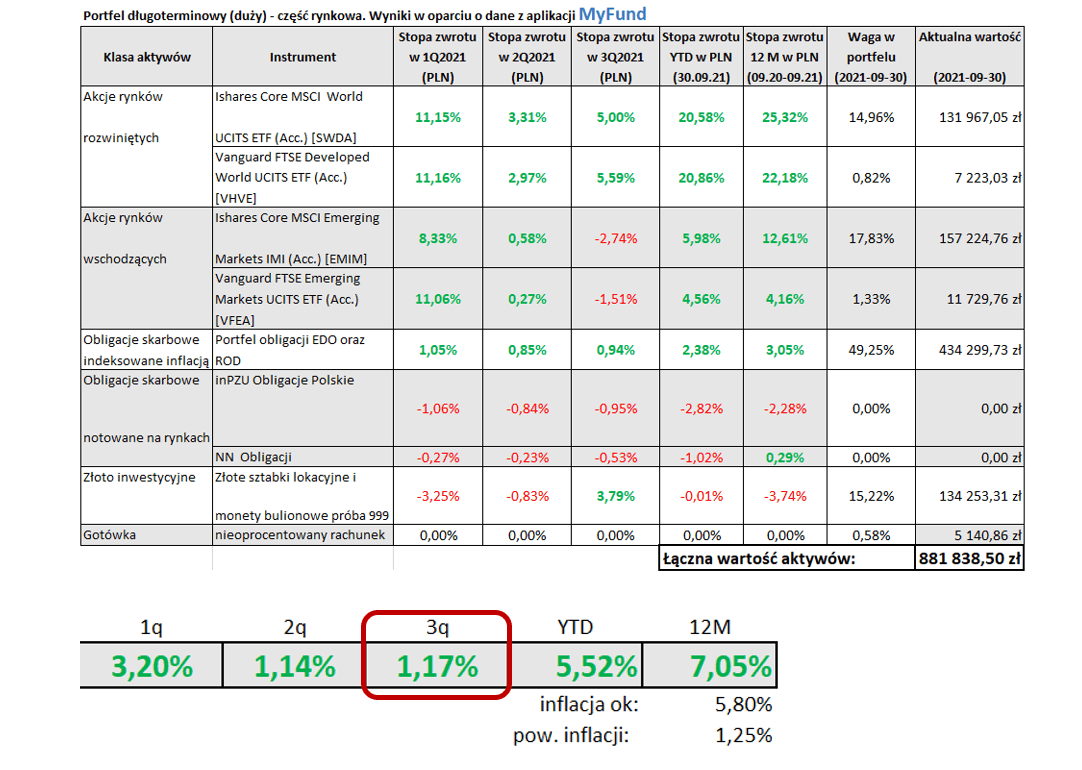

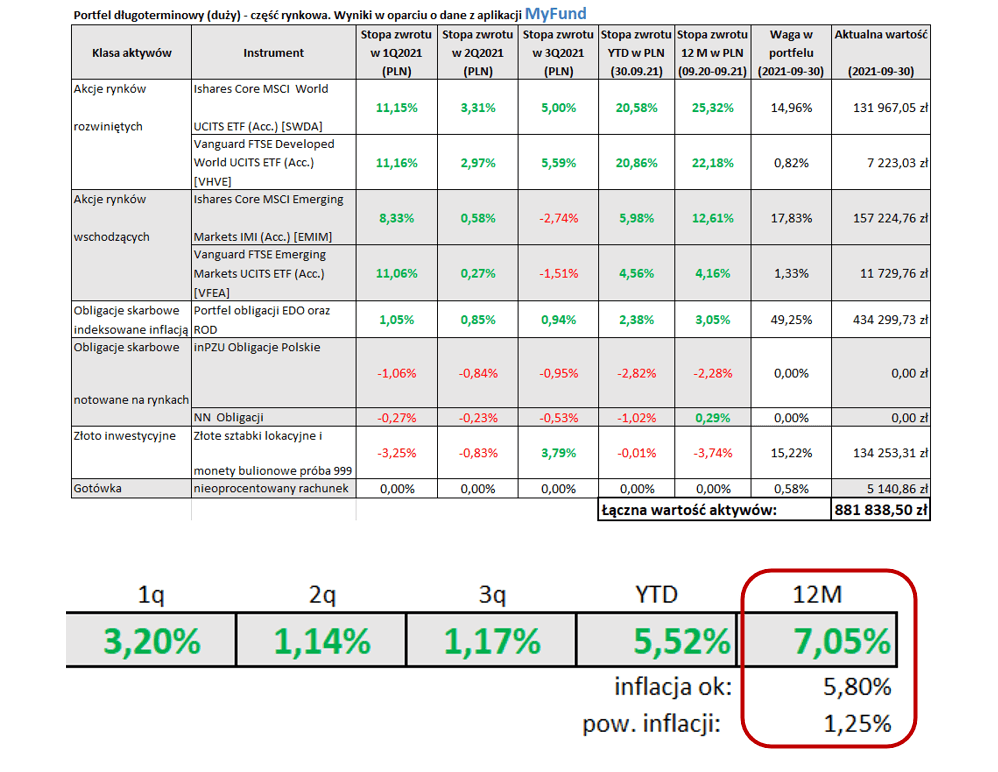

Tak wyglądają najświeższe wyniki tego portfela, czyli za III kwartał tego roku:

III kwartał dorzucił w części rynkowej kolejnych 1,17%. Czyli za trzy kwartały mamy wynik 5,52%. A ponieważ pierwszy odcinek cyklu „Finansowa Forteca” w praktyce opublikowałem we wrześniu ubiegłego roku, możemy już pokusić się o pierwsze wyniki roczne: 7,05%. Odczyt wstępny GUS podaje inflację na poziomie ok. 5,80%, więc mamy wynik 1,25% powyżej inflacji z ostatnich 12 miesięcy. Wszystkie wyniki, które tutaj widzisz, obliczyłem w aplikacji MyFund (link afiliacyjny), z której korzystam do monitorowania moich inwestycji.

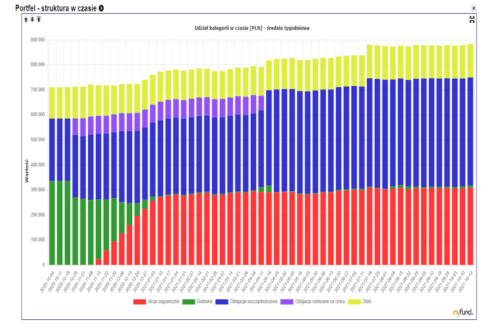

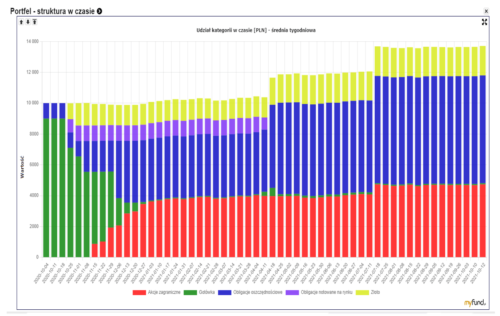

Przypomnę Ci tylko, że ten portfel budowałem na określonych założeniach. Jak widzisz na wykresie poniżej: zaczynałem z gotówką, z obligacjami detalicznymi i ze złotem, dokupując stopniowo akcje i obligacje notowane na rynku. Później wyciąłem te obligacje z portfela. W aplikacji MyFund możesz prześledzić, co się działo w Twoim portfelu na przestrzeni czasu.

Jak wygląda teraz „mały portfel”?

Dokładnie tak samo zachowywał się „mały portfel” – ponieważ ma mniejszą wartość, to na wykresie poniżej wpłaty są bardziej widoczne, ale struktura jest praktycznie bliźniacza:

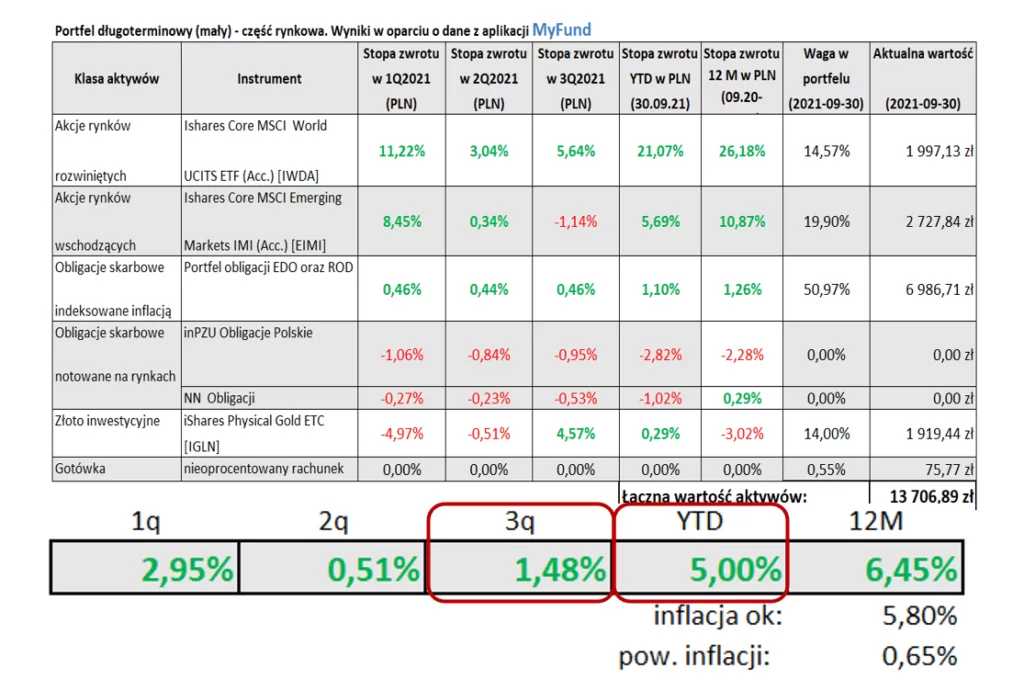

Jakie są zatem wyniki tego „małego portfela”? Trzeci kwartał dorzucił 1,48%, mamy więc w sumie 5% po tym kwartale. Ten wynik jest trochę mniejszy, niż w moim portfelu długoterminowym. Głównie z powodu części złożonej z obligacji detalicznych indeksowanych inflacją, bo w moim dużym portfelu już ponad połowa z nich jest oprocentowana powyżej 5-6%, a druga połowa to te, które kupowaliśmy na przestrzeni tego roku – one są oprocentowane raptem 1,7% w skali roku.

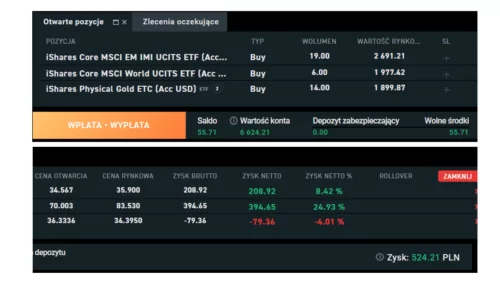

W „małym portfelu” dopiero pierwsze zakupy obligacji przeskakują na wyższe oprocentowanie, ale z każdym kolejnym kwartałem część obligacyjna będzie zachowywała się lepiej. Buduję ten portfel w tani i prosty sposób – kupuję dwa ETF-y bez żadnej prowizji w X-Trade Brokers. Do tego ekspozycja na złoto – również fizycznym ETF-em, bo na razie są to jeszcze małe kwoty, więc nie bardzo się opłaca kupować złoto fizyczne:

A obligacje detaliczne indeksowane inflacją również kupuję bezkosztowo na stronie obligacjeskarbowe.pl i to wszystko.

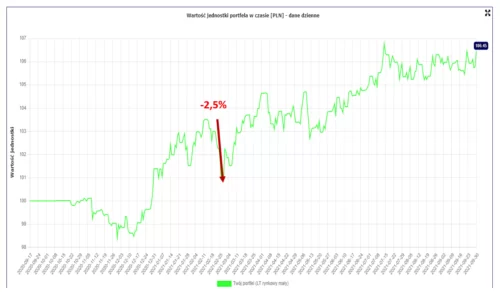

Maksymalne obsunięcie kapitału w tym roku

Ale chciałem zwrócić Twoją uwagę na jeszcze jedną rzecz – maksymalne obsunięcie kapitału na tym portfelu w tym roku to jest 2,5%:

To praktycznie niezauważalne – w ogóle się tego nie czuje. I właśnie to jest istotne: żeby portfel miał taką strukturę, żeby wyniki się w nim za bardzo nie wahały, nie szalały w stosunku do naszej skłonności do ryzyka. Pokażę Ci jeszcze porównanie składu portfeli z aplikacji My Fund. Zobaczcie, że zarówno duży portfel, jak i mały, mają praktycznie identyczną strukturę. Tam są minimalne różnice procentowe – to pokazuje, że również w małym portfelu można tego typu skład bez najmniejszego problemu odwzorować.

Co dalej?

Tak jak wspomniałem na wstępie – nie znam przyszłości i bardzo możliwe, że czeka nas wkrótce czarny październik, czarny wtorek, poniedziałek, piątek albo jakiś inny dzień lub miesiąc. Ale ja nie mam zamiaru się tym przejmować. Jestem w fazie akumulacji – w fazie budowania moich oszczędności emerytalnych. Owszem, ten portfel ma teraz 880 tys. złotych, więc można się obawiać, co będzie, jak spadnie o 20% – ale teraz nie ma to znaczenia. To jest faza akumulacji.

Konsekwentnie, co kwartał odpalam sobie MyFund, sprawdzam wyniki – patrzę, jakie są wagi poszczególnych aktywów i robię rebalancing, aby doprowadzić wagi do założonego poziomu. A co, jeśli pojawią się mocne spadki, jeżeli będzie panika na giełdzie? Tym lepiej! Z punktu widzenia inwestora długoterminowego, w takim czasie najlepiej robić zakupy. A jeżeli będą wzrosty – trudno, będę po prostu kupował dalej te aktywa do portfela, trzymając się założonych wag.

Kiedy planuję sięgnąć po pieniądze z portfela?

Mam 20 lat – co najmniej 20 lat – do momentu, w którym planuję pierwsze pieniądze uszczknąć z portfela. W związku z tym to, co się wydarzy w ciągu najbliższych miesięcy, nie będzie miało większego znaczenia przy takiej strukturze tego portfela. Dla mnie najważniejsze jest to, że poświęcam mu maksymalnie 3 godziny raz na kwartał. W tym czasie, oprócz analizy i rebalancingu, czytam, co działo się na rynkach. Chcę wiedzieć, co wpłynęło na taki, a nie inny wynik. Przepisuję też wyniki do tabelek w Excelu, żeby móc dzielić się nimi na blogu. Normalnie pewnie zajęłoby mi to krócej.

Czas zaoszczędzony w ten sposób mogę poświęcić na rzeczy znacznie dla mnie ważniejsze – w moim przypadku na rozwijanie biznesu i cieszenie się życiem – bo w końcu po to są te pieniądze.

Wiem, że w tym artykule poświęciłem wynikom trochę mniej miejsca, ale uwierz mi – kwestie, które Ci tutaj opisałem, są naprawdę kluczowe. Bardzo się staram, żeby wszystkie wpisy tego cyklu były maksymalnie praktyczne i naprawdę pomogły Ci w Twoich własnych zmaganiach z inwestowaniem. Im lepiej przemyślisz swoją strategię, im bardziej zrozumiesz swój portfel, tym mniej będzie Cię obchodził szum informacyjny. I tego Ci właśnie życzę. Koniecznie daj znać w komentarzu, jak teraz wygląda Twój portfel i jak tam wyniki po III kwartale.

Marcin Iwuć

Założyciel FBO i finansista z międzynarodowym tytułem CFA (Chartered Financial Analyst). Po 11 latach w branży inwestycyjnej i bankowej rzucił etat, by zbudować firmę uczącą mądrego dbania o finanse. Autor bestsellera Finansowa Forteca (ponad 130 000 sprzedanych egzemplarzy). Pragnie dotrzeć z wiedzą finansową do 15 milionów osób.

Jeżeli podobał Ci się ten artykuł, może zainteresuje Cię książka Marcina o inwestowaniu – „Finansowa Forteca”. W podobny sposób jak tutaj na blogu – prosto i merytorycznie – tłumaczy w niej, jak inwestować skutecznie i mieć święty spokój. Szczegóły poznasz TUTAJ.

PODOBAJĄ CI SIĘ ARTYKUŁY NA BLOGU?

Dołącz do ponad 63 050 osób, które otrzymują newsletter i korzystają z przygotowanych przeze mnie bezpłatnych narzędzi pomagających w skutecznym dbaniu o finanse.

KLIKNIJ W PONIŻSZY PRZYCISK.

PLANUJESZ ZACIĄGNĄĆ KREDYT HIPOTECZNY

I NIE WIESZ OD CZEGO ZACZĄĆ?

To zupełnie naturalne. Kredyt hipoteczny to ogromne zobowiązanie, które przygniata przez kilkadziesiąt lat. W dodatku mnóstwo osób bardzo za niego przepłaca. Przygotowałem kurs Kredyt Hipoteczny Krok po Kroku, aby uzbroić Cię w niezbędną wiedzę i dać narzędzia do wygodnego podjęcia najlepszych dla Ciebie decyzji. Chcę Ci pomóc w znalezieniu kredytu hipotecznego, który:

✅ w bezpieczny sposób pomoże Ci zrealizować marzenie o własnym mieszkaniu czy domu,

✅ nie obciąży nadmiernie budżetu Twojej rodziny,

✅ będzie Cię kosztował tak mało, jak to tylko możliwe,

✅ szybko przestanie być Twoim zobowiązaniem, bo sprawnie go spłacisz.

Proszę zapoznaj się z poniższą informacją.