Jak inwestować w ETF-y dywidendowe

Podcast: Odtwarzaj w nowym oknie | Pobierz (Czas trwania: 32:52 — 46.8MB) | Umieść link

Subskrybuj: Apple Podcasts | Spotify | Android | RSS

Kusi Cię inwestowanie dywidendowe, ale nie wiesz jak się za to zabrać? Wybór odpowiednich spółek, monitorowanie wyników – to wszystko przecież wymaga odpowiedniej wiedzy i zabiera Twój cenny czas. Na szczęście jest sposób, by inwestować dywidendowo bez takich bólów głowy – o ETF-ach dywidendowych opowiem Ci razem z moim gościem.

Inwestowanie dywidendowe jest bardzo popularne, ale w pewnych okolicznościach może się okazać prawdziwą mordęgą. Szczególnie jeśli nie znasz tego tematu i podliczysz sobie koszt czasu potrzebny na jego dokładne zgłębienie. Czas, to Twój najbardziej wartościowy zasób, dlatego cała zabawa staje się mało opłacalna. I tutaj na scenę wkraczają tzw. ETF-y dywidendowe, o których porozmawiam dzisiaj z moim gościem Mateuszem Samołykiem – autorem świetnego bloga finansowego Inwestomat.eu.

Mateusza możesz kojarzyć z naszej poprzedniej rozmowy o rozliczaniu podatków z ETF-ów. A dziś opowie Ci o tym, jak można zbudować sensowny portfel inwestycyjny w oparciu o ETF-y dywidendowe. Zapraszam Cię do obejrzenia wywiadu, a poniżej znajdziesz transkrypcję z odnośnikami do wszystkich elementów, o których wspomina Mateusz:

Więcej o ETF możesz przeczytać tutaj:

– Co to jest ETF? Podstawy.

– Jak kupić ETF-y do swojego portfela?

– Które ETF-y do portfela długoterminowego? [FFP05]

– Jak rozliczyć podatki z ETF-ów?

To dobry moment na krótkie przypomnienie: Pamiętaj, proszę, że wszystkie prezentowane na blogu materiały mają charakter wyłącznie edukacyjny i informacyjny i są wyrazem prywatnej opinii autorów. Zapoznaj się, proszę, z dokładną informacją prawną, którą znajdziesz na końcu tego artykułu.

Treść rozmowy:

Cześć, Mateusz!

Cześć, Marcin!

Mieliście już okazję poznać Mateusza w artykule: Jak rozliczyć podatki z ETF-ów, a ja tylko przypomnę, że prowadzi on jedno z najchętniej odwiedzanych przeze mnie miejsc w polskim internecie, czyli blog o nazwie Inwestomat.eu, w którym pisze o gospodarce, inwestowaniu i zarządzaniu własnymi finansami. Bardzo gorąco polecam Wam to miejsce. I dzisiaj porozmawiamy o ETF-ach dywidendowych, ale zaczniemy od spraw najbardziej podstawowych.

Inwestowanie dywidendowe – co to jest?

Mateusz, wyjaśnij na wstępie, czym właściwie jest inwestowanie dywidendowe.

Przede wszystkim najpierw wyjaśnijmy sobie pojęcie: dywidendy. W dywidendzie chodzi o to, że spółka dzieli się ze swoimi akcjonariuszami zyskiem z ubiegłego roku. To jest jeden ze sposobów na nagrodzenie akcjonariuszy za to, że posiadają akcje spółki. W inwestowaniu dywidendowym chodzi o to, że wybieramy tylko te spółki, które wypłacają dywidendy, czyli odsiewamy resztę rynku. Jeżeli spółki nie wypłacają dywidend, to ich nie kupujemy. I robimy taki mały behawioryzm, skupiając się tylko na tych, które wypłacają dywidendy.

Czyli tak naprawdę odcinamy sobie wszystkie spółki, np. wzrostowe, które nastawione są na reinwestowanie zysków we własny rozwój.

Dokładnie tak.

Inwestowanie dywidendowe – czy warto?

A jaki jest w ogóle sens inwestowania dywidendowego? Bo z jednej strony to, że spółka wypłaca nam dywidendę, jest fajne, bo dostajemy pieniądze, ale z drugiej – musimy zapłacić podatek od tej dywidendy. Potem pojawia się kolejny problem, bo te pieniądze trzeba zainwestować. I skoro trzeba je ponownie zainwestować, to musimy zapłacić prowizję za nabycie i za tego typu transakcje. Po co w ogóle inwestować w ten sposób?

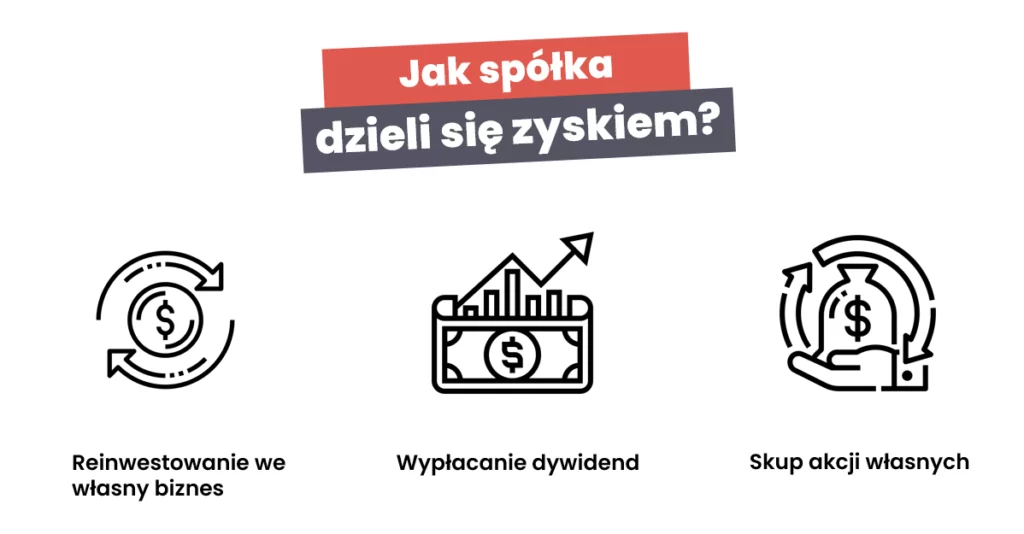

To jest bardzo dobry moment na to, żeby opowiedzieć Wam o trzech sposobach na dzielenie się zyskiem, które spółka może wykonać. Pierwszym z nich jest reinwestowanie we własny biznes – czyli to, o czym Marcin już powiedział. Jeżeli spółka reinwestuje we własny biznes, to liczy na wzrost, czyli inwestycje, powiększanie skali działalności itd. Drugim sposobem jest dywidenda, która – też tak jak Marcin powiedział – w pewnym sensie jest nieoptymalna podatkowo, ponieważ płacimy podatek w momencie wypłaty. Trzecim sposobem jest skup akcji własnych. Jest to trochę bardziej optymalna wersja dywidendy i polega na tym, że spółka sama skupuje swoje akcje i później je likwiduje. Czyli każdy akcjonariusz ma wtedy większy udział w spółce.

I dlaczego ten sposób polegający na wypłacie dywidendy jest tak popularny?

Odpowiedź jest dość prosta. Wyobraźcie sobie, że inwestujecie w mieszkanie na wynajem. Chcecie, żeby spływały do Was tzw. kupony, czyli ten czynsz z najmu, który wpada na Wasze konto i dzięki temu macie zyski. Może liczycie na wzrost wartości nieruchomości, ale przede wszystkim chodzi Wam o te comiesięczne wpłaty. Inwestując w spółki dywidendowe – mamy to samo. Czyli – poza zmianą cen, zazwyczaj do góry (mamy nadzieje, że te spółki będą rosły na giełdzie) – mamy jeszcze tę wypłatę. Czyli nie przejmujemy się tak bardzo, nawet jeżeli bardzo buja na rynkach, to mamy comiesięczne (jeżeli chodzi o Stany Zjednoczone), czasami cokwartalne albo coroczne wypłaty.

Inwestowanie w ETF-y dywidendowe w praktyce

I bardzo wiele osób z różnych względów, często behawioralnych, lubi po prostu czuć ten dochód z dywidend. Natomiast ja bardzo często słyszę, że najlepszym sposobem na inwestowanie jest inwestowanie dywidendowe – wystarczy wybrać sobie spółki, które płacą wysoką dywidendę i nie musimy się przejmować tym, co się dzieje na rynku. W teorii brzmi to bardzo zachęcająco, ale w praktyce takie tradycyjne inwestowanie dywidendowe jest tak naprawdę bardzo trudne. Z czego wynika ta trudność?

Zacznijmy od tego, że dywidendy wypłacają tylko niektóre spółki na giełdzie. Jeżeli spojrzymy na indeks WIG, czyli naszą rodzimą GPW, problem jest następujący: na ok. 350 spółek notowanych dzisiaj tylko 150 wypłaciło w tym roku dywidendę. Dlaczego „tylko”? Ponieważ jest to ok. 40%. Czyli wyobraźcie sobie, że sprawdzacie, które spółki wypłacają dywidendy i jak ciężko jest trafić na taką, która akurat to robi.

Jest też drugi problem. Nawet jeżeli wybierzemy spółkę, która wypłaca dywidendę, to jak mamy się upewnić, że ona w przyszłym roku znowu ją wypłaci? I później kolejny problem: czy ta dywidenda będzie rosła, czy pozostanie na tym samym poziomie albo będzie jeszcze obniżona? Ciężko, żeby polityka dywidendowa była stabilna. Więc jeżeli człowiek kupi obligacje: skarbowe czy korporacyjne, to może gdzieś liczyć, że wypłaty – te kupony – będą na podobnym poziomie. A w przypadku spółek dywidendowych, tak naprawdę nie mamy żadnych gwarancji: jak tylko nie będzie zysku w danym roku albo zmieni się polityka dywidendowa, to dywidendy nie otrzymamy.

Czym się różni amerykański rynek ETF-ów dywidendowych od polskiego?

Myślę, że to jest dobry moment, żeby rozróżnić rynek amerykański od rynku polskiego, bo na rynku amerykańskim w przypadku niektórych spółek jest jednak kilkudziesięcioletnia tradycja wypłacania dywidend i dość łatwo uznać, że dana spółka jest klasyczną spółką dywidendową. U nas w Polsce jest to dużo trudniejsze. Opowiedz troszkę o tych różnicach.

Zanim jednak przedstawię pojęcie dywidendowych arystokratów, najpierw spójrzmy szeroko na rynek amerykański. Przede wszystkim historia. To jest giełda, która istnieje od wielu, wielu lat, a nasza GPW w wersji nowożytnej – raptem od 30 lat. Nasz mały parkiet, NewConnect – od kilkunastu. Jesteśmy bardzo raczkującym rynkiem. Mamy 800 spółek na giełdzie, łącznie dywidendy wypłaca trochę ponad 200, więc już widać, jak trudno jest na taką spółkę trafić.

Dywidendowi arystokraci – co to takiego?

I teraz przyjrzyjmy się Stanom Zjednoczonym. Tam mamy tzw. dywidendowych arystokratów. Dywidendowi arystokraci to są spółki, które nie dość, że wypłacają dywidendy od przynajmniej 25 lat, to jeszcze te dywidendy są wzrastające, więc z roku na rok są coraz wyższe. Jeżeli teraz byśmy podobne założenia narzucili na naszą GPW, to biorąc pod uwagę, że jest bardzo mało spółek, które w ogóle wypłacają dywidendy, a do tego jeszcze istnieją od tych 25 lat (tym bardziej że sama giełda istnieje od 30) i jeszcze to ostatnie założenie – że one miałyby być wypłacane co roku i rosnąć – ten zestaw założeń jest u nas całkowicie niemożliwy do spełnienia.

Dochodzi do tego jeszcze kultura dywidend. W Stanach Zjednoczonych inwestorzy spodziewają się dywidend, czyli chcą je otrzymać. Dla nich to jest dowód na to, że posiadają papiery czegoś prawdziwego, czegoś, co zarabia pieniądze. Jeśli dywidendy nie ma, to oni nie są szczęśliwi. Jeżeli chodzi o polski parkiet, to nie ma takiego wymagania przez głównych akcjonariuszy, chyba nawet wolimy, gdy te dywidendy nie są wypłacane, lecz reinwestowane i spółka rośnie.

Tym bardziej dobrze jest ustalić sobie taką dywidendową strategię i już nie raz w historii były takie zmiany, w wyniku których spółka uznawana za dywidendową nagle zupełnie zmienia swoją politykę działania.

Bardzo mi zależy na tym, żeby osoby, które są zainteresowane takim typem inwestowania, brały pod uwagę różne elementy. Jak już wspomniałem o tym czasie, o trudności w selekcji spółki czy np. o tym, że mamy taką spółkę dywidendową, więc kiedy jej kurs spada, to my sobie możemy powiedzieć: A, spokojnie, będzie mi wypłacać dywidendę. Ale z drugiej strony, co zrobić, jak np. kurs takiej spółki wzrośnie kilkukrotnie: czy sprzedać, czy dalej liczyć na tę dywidendę? Takich sytuacji wyboru jest dosyć dużo.

Jak rozliczyć podatki z dywidend?

Warto powiedzieć o jeszcze jednej sprawie, szczególnie w przypadku spółek zagranicznych: o kwestii rozliczania podatków i pracochłonności z tym związanej. Czy możesz w kilku słowach nam o tym opowiedzieć?

Jeżeli chodzi o rozliczanie podatku: wyobraźcie sobie, że posiadacie spółki amerykańskie. Bardzo wiele z nich co miesiąc wypłaca dywidendę. Sprawdziłem przed naszą rozmową: jest ich sześćdziesiąt kilka. Posiadacie 10 z nich. Nie dość, że przed kwietniem kolejnego roku musicie w tym arkuszu sprawdzić kurs dolara w przeddzień tego, jak otrzymaliśmy te dywidendy, przeliczyć to na złote, dopiero wtedy policzyć, ile podatku musimy zapłacić, to jeszcze musimy zrobić to dla każdej spółki oddzielnie. To może być prawdziwy koszmar dla kogoś, kto nie jest biegły w Excelu.

Można nad tym spędzić ze dwa, trzy dni robocze i zamiast cieszyć się wiosną. Jeżeli ktoś myśli o inwestowaniu dywidendowym, a z drugiej strony chciałby mieć z tym trochę mniej pracy, to możemy zwrócić tu uwagę na ETF‑y dywidendowe.

ETF wypłacający dywidendę vs ETF akumulujący – na czym polega różnica?

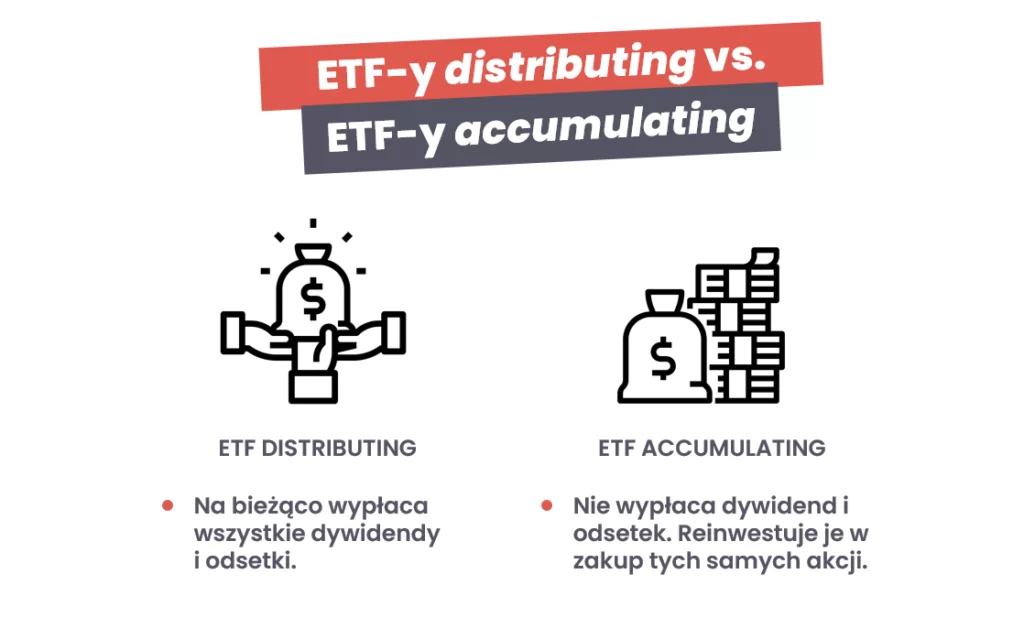

Zanim zaczniemy je omawiać, to może taka podstawa: wytłumacz różnicę pomiędzy ETF-ami, które wypłacają dywidendy, czyli ETF-y typu distributing, a ETF‑ami, które akumulują te dywidendy, czyli accumulating.

To jest bardzo ważna kwestia inwestowania w ETF-y. Myślę, że każdy powinien to rozróżniać, zwłaszcza że w Europie mamy sporo jednych i drugich. Może accumulating jest trochę więcej. ETF-y akumulujące mają spółki różnego typu, również te, które wypłacają dywidendy, i w momencie kiedy te spółki wypłacą im dywidendy, one je przetrzymują i jak najszybciej próbują je reinwestować w cały pakiet spółek. Nie obchodzi nas, co dzieje się z dywidendami, ETF-y je sobie akumulują i dzięki temu szybciej rosną.

Jeżeli chodzi o ETF-y typu distributing, to jest już zgoła inaczej. One są zobligowane, żeby dwa lub cztery razy w ciągu roku dywidendy otrzymywane ze spółek gromadzić i w pewnym momencie wypłacić akcjonariuszom. W tym przypadku: akcjonariuszom swoich jednostek. Zbierają te dywidendy z setek spółek i co jakiś czas wypłacają posiadaczom swoich jednostek. Więc różnica jest znaczna.

Czyli ETF distributing przerzuca na nas problem tego, co zrobić z tymi pieniędzmi, które wpłynęły z dywidend.

Stopa dywidendy – co to jest?

Stopa dywidendy to jest takie pojęcie, bez którego się nie obejdzie, gdy chcemy rozmawiać o inwestowaniu dywidendowym. Wyjaśnij, czym jest stopa dywidendy.

To są bardzo ważne podstawy inwestowania dywidendowego. Stopa dywidendy jest miarą wysokości wypłacanej dywidendy. Liczy się ją bardzo prosto. Bierzemy kwotę dywidendy np. z tego roku, czyli taką, jaką spółka lub ETF chce wypłacić, i później dzielimy to na średnią cenę z poprzednich czterech kwartałów albo z całego roku, czyli średnią cenę danego aktywa. Dam Wam przykład: jeżeli spółka wypłaci np. 5 dol. dywidendy, a średnia cena z danego roku to 100 dol., to stopa dywidendy wynosi 5% brutto – to jest ważne, bo dochodzi do tego podatek Belki.

Wiemy już, czym jest stopa dywidendy, więc teraz pytanie: mogę mieć ETF-y szerokiego rynku, czyli inwestuję, powiedzmy, w indeks S&P 500 albo mogę starać się wprowadzić w życie inwestowanie dywidendowe, koncentrować się na spółkach, które albo mają wysoką stopę dywidendy, albo ciągle te dywidendy zwiększają, w zależności od typu takiego ETF-u, to może różnie wyglądać.

ETF-y dywidendowe i ETF-y szerokiego rynku – czym się różnią?

Czym taki ETF dywidendowy różni się od klasycznego ETF-u szerokiego rynku?

ETF na szeroki rynek przede wszystkim nie selekcjonuje spółek. Wybiera indeks – to może być S&P 500 lub dowolny inny indeks. Jego zadaniem jest kupowanie spółek, tak jak w tym indeksie są one rozmieszczone. Nic więcej, nie ma tu jakiejś wielkiej filozofii. Chodzi o to, że niektóre spółki wtedy wypłacają dywidendy, inne – nie, ale ETF kupuje wszystkie spółki z tego indeksu.

Jeżeli chodzi o ETF-y dywidendowe, mamy tu do wyboru dwa warianty. Jeden z nich to high yield – wybiera spółki, które w danej chwili wypłacają najwyższe dywidendy. Zwykle w indeksie jest ich kilkadziesiąt, czasami kilkanaście.

Drugi typ: na dywidendowych arystokratów – on ma kupować te spółki, które wypłacają ciągle rosnące dywidendy i mają najbogatszą, najdłuższą historię. Czyli ten ETF dywidendowy zawsze będzie selekcjonował bardziej aktywnie. Wybierając takie ETF-y, możemy zapomnieć o inwestowaniu pasywnym.

Ile kosztuje zarządzanie ETF-ami dywidendowymi?

Tak jest, bo bardzo wiele osób myśli, że inwestowanie pasywne to synonim ETF-u. Nie, są też ETF-y, które w zupełnie inny sposób do tego podchodzą. A to wpływa na wyższe koszty zarządzania takim ETF‑em.

Tak, są wyższe koszty, ale nie jest tak źle. Wczoraj to sprawdzałem: dla europejskich ETF-ów koszt ETF-u dywidendowego średnio wynosi 0,34% rocznie, czyli to nie jest najdroższy z ETF-ów, natomiast niedywidendowego wynosi 0,16%, 0,17%, więc ok. dwukrotnie wyższy koszt, co w długim terminie bardzo pomniejsza nasz wynik z inwestycji.

No tak, ale cały czas mówimy o bardzo niewielkim koszcie w ujęciu procentowym, wielokrotnie niższym, niż ma to miejsce w przypadku funduszy zarządzanych aktywnie.

Zgadza się.

Więc jeśli myślimy o inwestowaniu dywidendowym, to koszt ETF-u wydaje się nie być dużą barierą, jeżeli chodzi o wejście w tego typu inwestycje.

Wiemy już, czym różnią się ETF-y dywidendowe versus ETF-y szerokiego rynku, to czy możemy się pokusić o jakieś ogólne wnioski na temat tego, jak one sobie radzą na tle ETF-ów szerokiego rynku?

Dwa typy ETF-ów dywidendowych

Ktoś staje przed dylematem: czy zainwestować w ETF-y szerokiego rynku czy w ETF-y dywidendowe. Jak to wygląda? Czy można pokusić się o to, które lepiej się zachowują, a które gorzej?

To jest bardzo dobry moment, żeby rozróżnić te dwa typy ETF-ów dywidendowych. Pierwszy z tych typów to na dywidendowych arystokratów. Tak jak już wcześniej mówiłem, dywidendowi arystokraci to spółki, które już od wielu, wielu lat wypłacają dywidendy, które z roku na rok rosną. W gruncie rzeczy, przez wiele lat, to są te same spółki. Więc jeżeli ten ETF tak działa, to jego dywidendy również rosną – i to jest ten dobry przypadek. Niestety mamy też zły przypadek: tzw. ETF-y typu high yield czy po prostu yield.

One nazywają się również high dividend yield.

Dokładnie. Słowo dividend się przewija, ale nie ma tych „arystokratów”.

Gdzie to dividend yield to jest właśnie ta wspomniana przez nas już stopa dywidendy.

Problem jest taki, że te ETF-y w każdym roku albo nawet co kilka miesięcy robią skan rynku, wybierając te spółki, które w danym momencie wobec swojej ceny wypłacą najwyższą dywidendę. Czasami są to wręcz przyszli bankruci, którzy wypłacają tę wysoką dywidendę ze sprzedaży majątku, albo spółki, które gorzej sobie radzą. I z faktu, że ich cena jest niska, czyli inwestorzy nie wierzą w te spółki, wynika, że wypłacą one wysoką dywidendę.

Jeżeli ETF będzie ciągle robił taką selekcję, czyli przebierał w tych spółkach, np. co roku zmieniał połowę portfela, to nie dość, że będzie miał wysokie koszty – z powodu wewnętrznych zmian spółek w portfelu – to jeszcze będzie kupował tak naprawdę nie najlepsze spółki dywidendowe, lecz te, które w danym roku obiecują np. 5% brutto dywidendy. To jest świetny wynik, ale co z tego, skoro przez lata ciągle mamy te 5% wobec ceny, po której kupiliśmy – czyli dywidenda nie rośnie!

Nie kieruj się tylko nazwą ETF-u!

Czyli mając do wyboru czy czytając gdzieś w nazwach ETF-ów określenia typu high yield, czy high dividend yield, czy dividend aristocrats, to większość osób myśli: O, super, to jest ETF dywidendowy. Jak Ty byś do tego podszedł, rozróżnił to i które, Twoim zdaniem, mają największy sens inwestycyjny?

Największy sens mają zdecydowanie te na dywidendowych arystokratów, ale amerykańskich. I tu właśnie wychodzimy od tej tradycji: czyli że tam jest wymóg czasowy 25 lat. Więc jeżeli ETF faktycznie wybierze te spółki – w tej chwili to jest tylko 65 firm, więc to jest bardzo mała część rynku amerykańskiego – jeżeli taki ETF trzyma te 65 firm w portfelu, to nie dość, że stopa dywidendy wobec ceny, po której kupiliśmy, siłą rzeczy będzie rosła, bo nominalnie one muszą rosnąć, bo inaczej wypadłyby z tego indeksu, to jeszcze z czasem nie występuje ten efekt zmiany spółek, czyli jeżeli to są duże firmy o uznanej renomie, to z czasem wartość, cena tego ETF-u rośnie.

Ale jeżeli wybralibyśmy ETF-y na brytyjskich dywidendowych arystokratów, to jest zupełnie coś innego. Jest mniej spółek, one mają częstsze rotacje, inne wymagania. Dywidenda nie rośnie tam nominalnie od kilku lat, więc musimy bardzo uważać, co kupujemy.

Jak zbudować portfel z ETF-ów dywidendowych?

Zawsze kiedy staramy się wprowadzić dodatkowy element komplikujący nasze inwestowanie, musimy się liczyć również z tym, że to będzie wymagało dodatkowych analiz. Nie wolno się tutaj kierować nazwą ETF-u, czy jakąś krótką historią.

Bardzo fajnie to wszystko przedstawiasz i opisujesz na swoim blogu. Tam również wymieniasz trzy sposoby na zbudowanie portfela dywidendowego z ETF-ów. Powiedz pokrótce, jakie to są sposoby.

Można to prosto opisać. Pierwszy sposób to wybieranie tylko ETF-ów na szeroki rynek, czyli wybieramy sobie ETF na światowy indeks – wszystkie spółki z całego świata, spróbujmy przynajmniej takie wybrać – typu distributing, czyli wypłacającego dywidendę. To działa w ten sposób, że otrzymując tę dywidendę, on co kwartał będzie nam je wypłacał. Minusem takiego rozwiązania jest to, że w tej chwili wypłaci nam dywidendę zbiorczą w wysokości ok. 1% brutto rocznie, czyli bardzo mało. To tak jakbyśmy bardzo drogo kupili mieszkanie na wynajem, mielibyśmy bardzo niską stopę zwrotu. Natomiast plusem jest to, że ten wzrost długoterminowy będzie wyższy i wzrost dywidendy będzie taki jak właśnie w tych spółkach – jak całego rynku.

Drugi sposób to wybieranie tylko ETF-ów typu yield albo high dividend czy dividend aristocrats. I tu problemem jest właśnie to, co powiedziałem: i co, że w tym roku będziemy mieli 4% lub 5% dywidendy brutto wobec ceny, po której kupiliśmy, jak ani cena tego ETF-u nie rośnie z czasem, ani ta stabilność dywidend. One potrafią być niższe, wyższe, ale raczej nie ma tego wzrostu długoterminowego. Czyli pozbawiamy się tego najważniejszego elementu inwestowania dywidendowego. Pytanie zatem brzmi: po co?

Trzeci sposób – mój ulubiony – to zmiksowanie obydwu sposobów. Czyli np. większość portfela ulokować w szerokim ETF-ie typu distributing na cały rynek, czyli otrzymywać niskie dywidendy, ale brać udział we wzroście całego rynku i do tego doważać ETF-ami dywidendowymi. Oczywiście mogą być też ETF-y na obligacje, na akcje, ale ważne, żeby w danym momencie wypłacały 3%, 4%, 5% dywidendy brutto.

Jak inwestuje Mateusz Samołyk z Inwestomat.eu?

Te wszystkie rzeczy, o których rozmawiamy, Mateusz z ogromną dbałością o szczegóły opisuje na swoim blogu inwestomat.eu. Zalinkujemy również do tego artykułu, w którym opisuje te trzy strategie. Podaje tam przykłady konkretnych ETF‑ów. To jest miejsce, do którego bardzo lubię zaglądać po takie informacje. Mateusz, powiedz, jak Ty inwestujesz i czy inwestowanie dywidendowe jest ważnym elementem Twojej ogólnej strategii inwestycyjnej.

Tak, u mnie zaczęło się od inwestowania dywidendowego. To jest bardzo istotne. Kiedy 10 lat temu zacząłem wybierać spółki z GPW, to skupiłem się na spółkach dywidendowych. I to był czysty behawioryzm, chciałem coś mieć z tego, że inwestuję w akcje. Z czasem coraz bardziej wychodziłem z tych spółek dywidendowych. Czyli dalej duża część mojego portfela to nadal są takie spółki, ponieważ mi się je łatwiej wycenia. I tak jak na początku powiedziałem – jeżeli spółka miała zysk, to będzie mogła wypłacić dywidendę, więc to jest taki dowód na to, że go miała.

Jeżeli spojrzeć na cały portfel, to w tej chwili połowa moich ETF-ów i spółek, które mam w portfelu jest dywidendowa, a połowa nie. Jak to robię? Robię to w ten sposób, że w IKE, IKZE skupiam się na dywidendowych, ponieważ ja to traktuję jako dodatkową roczną wpłatę. Jest jednak pewna skala portfela: na IKE jest powyżej 100 tys. zł, więc jak otrzymuję te dywidendy, dość łatwo się to inwestuje. Poza IKE, IKZE nie chcę mieć problemów, więc przede wszystkim inwestuję w polskie spółki dywidendowe, ponieważ wtedy dywidenda od razu jest rozliczana – podatek jest odprowadzany od razu. Natomiast stronię od tego, żeby ETF-y dywidendowe trzymać poza IKE i IKZE.

Jasne, bo wtedy jest dodatkowa uciążliwość z rozliczaniem tych dywidend z tymi kursami walut, o czym mówiliśmy już w naszym pierwszym filmie. Kiedyś bardzo przemawiała do mnie taka narracja, że faktycznie dywidendy są bardzo istotnym wskaźnikiem stopy zwrotu w długim terminie, że w zasadzie te spółki powinny mieć nieco niższą zmienność niż szeroki rynek, bo to są zwykle bardziej stabilne biznesy.

Zalety ETF-ów akumulacyjnych

Ale z czasem zacząłem dostrzegać więcej wad niż zalet. I teraz myślę sobie tak: kiedy inwestuję w ETF szerokiego rynku i do tego jeszcze taki ETF, który tę dywidendę akumuluje, czyli nie wypłaca mi jej teraz, to po pierwsze, oszczędzam mój czas, który jest jednak moim najcenniejszym aktywem, więc wyceniam go najwyżej. Po drugie, oszczędzam na podatkach i do tego nie muszę ich co roku rozliczać. Po trzecie, oszczędzam na prowizjach, bo nie muszę tych pieniędzy, które otrzymuję z ETF-u, reinwestować potem samodzielnie. I po czwarte, nie mam problemu z takim behawioralnym podejściem, że muszę dostawać co chwilę jakiś wpływ, bo przydadzą mi się te pieniądze na jakiś cel.

Jestem na etapie akumulowania, budowania portfela i cały czas mam z tyłu głowy sytuację, w której jeżeli bym potrzebował jakichkolwiek pieniędzy, to mogę po prostu proporcjonalnie część tego portfela sprzedać, zachowując cały czas jego strukturę. Abstrahując od tego, że mam poduszkę bezpieczeństwa, ale gdybym potrzebował nagle dużo pieniędzy, to mogę faktycznie to sprzedać. Ale mi zależy na tym, żeby cały czas konfrontować swoje podejście do inwestowania, słuchać i szukać innych argumentów.

Dla kogo jest inwestowanie dywidendowe?

Jakie luki widzisz w takim sposobie patrzenia na inwestowanie dywidendowe, jakie ja reprezentuję?

Nie ma tu żadnych luk, ponieważ zrobiłeś tu gruntowną analizę i rozumiesz, dlaczego w to nie inwestujesz. Natomiast są takie dwie sytuacje, w których warto jednak skupić się na dywidendach. Wyobraźcie sobie, że zaczynacie inwestować w akcje, w ETF-y na akcje na giełdzie – ale nigdy tego nie robiliście. Potrzebujecie jakiegoś bodźca, czyli tej zachęty do inwestowania. Wcześniej np. mogliście zajmować się mieszkaniami, obligacjami czy lokatami, mieliście różne aktywa, każde z nich co jakiś czas wypłacało te kupony, odsetki – mieliście z tego cashflow. Natomiast teraz inwestujecie w akcje. One są zmienne i tylko widzicie ten numerek na rachunku, i nigdy nic Wam to nie wypłaca, więc może to być dla Was mało motywujące do inwestowania i oszczędzania. Czyli to jest taka pierwsza sytuacja: początkujący, którzy chcą się zmotywować.

Druga grupa, chyba ważniejsza, to są przyszli emeryci – ludzie w wieku 50–60 lat. Dużo się mówi o fazie akumulacji i o tym, że właśnie wtedy można mieć ETF-y typu accumulating, ale bardzo mało mówi się o tym, że jeżeli na emeryturze chcemy to mieć wygodnie zrobione, to chcemy mieć coś, co samo wypłaca nam na nasz zwykły rachunek, a nie coś, co musimy sprzedać. I teraz dochodzi jeden ważny problem. Jeżeli przez 20 lat inwestowałeś w accumulating, to siłą rzeczy nagromadzisz tam dużo zysku. Jeżeli w pewnym momencie chciałbyś się przepiąć na ten ETF dystrybuujący, to płacisz wielki podatek Belki – oczywiście on szybciej narastał, natomiast możesz zapłacić pół miliona lub milion podatku Belki. Więc problem, jaki w tym widzę, to to, że jakbyś później kupił te ETF-y distributing, będzie ich po prostu mniej. Więc dywidendy z nich będą mniejsze, niż jakbyś od początku je kupował.

Jak zoptymalizować inwestowanie dywidendowe?

Tylko jeszcze musimy wziąć pod uwagę to, że te duże zyski po wypłaceniu podatku mogą okazać się wyższe niż łączne zyski z tych ETF-ów dystrybuujących, ponieważ one w takim tempie nie będą rosły. Po drugie: optymalizacja podatkowa, czyli IKE, IKZE. Kiedy opakujemy to w taki sposób, będzie to też prostsze i sensowniejsze podatkowo. Jak możemy sobie optymalizować to inwestowanie dywidendowe?

I to jest świetny moment, żeby sobie maksymalnie uprościć życie. Jeżeli już posiadacie IKE, IKZE lub obydwa konta, to wyobraźcie sobie, że od początku inwestujecie jedynie w ETF-y typu wypłacającego, czyli distributing. Niezależnie, czy to jest szeroki rynek, czy tylko ten, który wybiera część spółek, kupujecie jedynie takie ETF-y. Działa to w ten sposób, że np. cztery razy w ciągu roku wypłacą Wam dywidendy. Wtedy warto wybrać ETF rezydujący w Irlandii, czyli kod ISIN musi zaczynać się od tych dwóch literek: I, E. Tu nie chodzi o to, gdzie ETF jest notowany – on może być notowany w Niemczech czy w Wielkiej Brytanii.

Jeżeli to jest ETF rezydujący w Irlandii, pamiętajcie o tym, że wtedy na drugim i trzecim poziomie nie płacicie żadnego podatku od dywidendy, czyli jest maksymalne optymalnie podatkowo – bardziej już nie można. Jeżeli co roku kupujemy ten sam ETF, wpadnie nam kilka takich dywidend, portfel jest coraz większy i nie płacimy od nich żadnego podatku – przynajmniej mamy z głowy problem opodatkowania. Jeżeli chodzi o prowizje, to oczywiście ten problem na początku występuje, natomiast w taki sposób, w jaki opakuje się ETF-y dywidendowe na IKE lub IKZE, wielkim plusem jest to, że jak już dojdziemy do wieku emerytalnego – w przypadku IKE jest to 60 lat, IKZE: 65 lat – to możemy zlecić tzw. wypłatę ratalną. I jeżeli dywidendy spływają same, tzn. naszemu maklerowi powiemy: Co miesiąc spróbuj nam wypłacić 5 tys. zł, to on po prostu sprawdzi, czy z dywidend spłynęło tyle – jeżeli tak, to nam to wypłaci. Tak więc to jest bardzo komfortowe i wygodne.

Super, bardzo ci dziękuję. Staram się na moim blogu i na moim kanale na YouTubie pokazywać Wam różne sposoby inwestowania. Nie ma jednej najlepszej strategii, każdy musi strategię inwestycyjną dopasować do siebie.

I to, że ja robię to w taki czy inny sposób, nie musi być optymalną strategią i inwestowanie dywidendowe też dla wielu osób będzie właściwą strategią, tylko bardzo zależy mi na tym, żeby robić to po prostu świadomie, żebyście nie zatrzymywali się na analizie samej nazwy ETF-u czy nie patrzyli tylko na stopę dywidendy, lecz wzięli pod uwagę znacznie więcej kryteriów.

Co ciekawego znajdziesz na blogu Inwestomat.eu?

Naprawdę z czystym sumieniem mogę Wam polecić blog Mateusza: Inwestomat.eu. Mateusz, jestem naprawdę pod wrażeniem, jak fajnie tam drążysz do trzeciego miejsca po przecinku, żeby te decyzje były bardzo świadome. Powiedz, gdzie w związku z tym możemy znaleźć u Ciebie więcej takich materiałów na temat inwestowania dywidendowego.

Przede wszystkim dziękuję za ciepłe słowa, to niezwykle dużo dla mnie znaczy. Mam całą serię artykułów o inwestowaniu dywidendowym. Jedna odnoga dotyczy inwestowania w akcje spółek dywidendowych GPW. Jest kilka wpisów na ten temat, one są z tagiem „dywidendy”. Druga ścieżka to są właśnie te wpisy, o których rozmawialiśmy dzisiaj: Jak budować portfel dywidendowy z funduszy ETF? Czyli żeby nie wpadać w te pułapki, że albo nie mamy wzrostu dywidend, albo są one w pewnym momencie zbyt niskie.

Oczywiście nie chcemy mieć permanentnie jednego procenta dywidendy rocznie brutto, bo ani to nie motywuje, ani w niczym nie pomaga, nie daje wysokich wpłat. Na ten temat mam w tej chwili na moim blogu pięć artykułów. Natomiast za bardzo istotne uważam to, żeby nie fiksować się zbytnio na jednym podejściu, czyli nie być dogmatykiem inwestowania dywidendowego i nie mówić, że ono jest jakoś obiektywnie lepsze od innego rodzaju inwestowania, tylko otworzyć się na różne podejścia. I warto robić to tak jak Marcin, który w swojej sytuacji robi optymalnie, tak jak jest dla niego najlepiej, i właśnie o to chodzi w inwestowaniu.

Poza tym ja mam tam swój portfel ofensywny, w którym realizuję swoje pomysły czy odejścia od takiego bardzo podstawowego inwestowania, czy – tak jak ostatnio rozmawialiśmy z Maćkiem Pielokiem – takie podejście Core-Satellite, czyli że mamy jakąś zasadniczą część portfela i tam staramy się nie przekombinować, robić to w prosty sposób, żeby to nie pochłaniało naszego czasu i energii, bo wszystkie dane statystyczne pokazują, że trudno jest pokonać rynek.

A jeżeli chcemy się bawić czy odchylać w taką, czy inną stronę, to szczególnie na początku warto to zrobić gdzieś na obrzeżach swojego portfela, żeby zobaczyć, jak ta teoria, która nas zachwyciła, ma się do praktyki i jak te obrzeża portfela zachowują się na przestrzeni trzech, pięciu, siedmiu lat. Wydaje mi się, że to jest po prostu zdroworozsądkowe i nie stawiamy wtedy wszystkiego na jednego konia.

Dokładnie tak.

Dziękuję Ci bardzo serdecznie za rozmowę. Cieszę się przede wszystkim z tego, że możemy się wreszcie spotkać osobiście, bo od dość dawna się z Mateuszem mijaliśmy. Ten pierwszy film nagraliśmy zdalnie. Zachęcam Was bardzo serdecznie do odwiedzenia bloga: Inwestomat.eu i przekonania się, ile jest tam wartościowych treści, a my idziemy teraz na dobrą kawę.

Dzięki za uwagę, trzymajcie się.

Trzymajcie się, cześć.

To już wszystko na dziś. Mam wielką nadzieję, że wywiad z Mateuszem był dla Ciebie ciekawy i udało Ci się wyciągnąć z niego praktyczne wskazówki, które możesz zastosować, budując swój własny portfel. Daj koniecznie znać w komentarzu, czy inwestujesz w ETF-y dywidendowe i co myślisz o takich aktywach w portfelu długoterminowym.

Proszę zapoznaj się z poniższą informacją.

Jeżeli podobał Ci się ten artykuł, może zainteresuje Cię moja książka o inwestowaniu – „Finansowa Forteca”. W podobny sposób jak tutaj na blogu- prosto i merytorycznie – tłumaczę w niej, jak inwestować skutecznie i mieć święty spokój. Szczegóły poznasz TUTAJ.

PODOBAJĄ CI SIĘ ARTYKUŁY NA BLOGU?

Dołącz do ponad 45 513 osób, które otrzymują newsletter i korzystają z przygotowanych przeze mnie bezpłatnych narzędzi pomagających w skutecznym dbaniu o finanse.

KLIKNIJ W PONIŻSZY PRZYCISK.

PLANUJESZ ZACIĄGNĄĆ KREDYT HIPOTECZNY

I NIE WIESZ OD CZEGO ZACZĄĆ?

To zupełnie naturalne. Kredyt hipoteczny to ogromne zobowiązanie, które przygniata przez kilkadziesiąt lat. W dodatku mnóstwo osób bardzo za niego przepłaca. Przygotowałem kurs Kredyt Hipoteczny Krok po Kroku, aby uzbroić Cię w niezbędną wiedzę i dać narzędzia do wygodnego podjęcia najlepszych dla Ciebie decyzji. Chcę Ci pomóc w znalezieniu kredytu hipotecznego, który:

✅ w bezpieczny sposób pomoże Ci zrealizować marzenie o własnym mieszkaniu czy domu,

✅ nie obciąży nadmiernie budżetu Twojej rodziny,

✅ będzie Cię kosztował tak mało, jak to tylko możliwe,

✅ szybko przestanie być Twoim zobowiązaniem, bo sprawnie go spłacisz.