Niezapłacone faktury. Co robić, by nie zatopiły Twojego biznesu?

Co roku do grona przedsiębiorców w Polsce dołącza ćwierć miliona osób … I niemal tyle samo zamyka działalność. Liczby są nieubłagane: po dwóch latach od założenia firmy na placu boju zostaje 2/3 z nich, a po czterech latach już mniej niż połowa. Co robić, by przetrwać?

Internet i książki są pełne historii o ludziach sukcesu, którzy po założeniu firmy w garażu dorobili się fortun. Jest jednak jeszcze więcej historii, które nigdy nie zostaną opublikowane…

To historie tych przedsiębiorców, którzy z hurraoptymizmem rozpoczynali biznes, ale pomimo tego, że mieli świetny pomysł, talent, że ciężko pracowali, że mieli mnóstwo determinacji i inne niezbędne „składniki sukcesu” – nigdy go nie odnieśli. Dlaczego? Bo najzwyczajniej zabrakło im kasy.

Pieniądze są dla biznesu niczym krew dla naszego organizmu. W tym artykule zebrałem dla Ciebie 19 praktycznych sposobów na to, aby Twój biznes się nie wykrwawił. Dwudziesty podpowiesz mi sam ?

Biznes to nie ciasteczka

Własna działalność to nie tylko rzeczy przyjemne, dla których być może rzuciłeś etat, lecz także konieczność zadbania o wszystkie obszary funkcjonowania firmy. Sprzedaż, negocjowanie umów, marketing, windykacja, administracja – w małym biznesie musisz ogarnąć wszystko. Innymi słowy, jeśli interesuje Cię wyłącznie pieczenie ciastek, to zatrudnij się jako cukiernik. Natomiast cukiernię otwórz tylko wtedy, gdy jesteś gotowy zająć się także zarządzaniem zespołem, zamówieniami, płynnością finansową, itp.

Problemów, o których pewnie nie myślałeś zakładając firmę, jest wiele. Dzisiaj opiszę ten, który może położyć nawet najlepszy biznes: niezapłacone faktury.

Spis treści:

W tym artykule opisałem trzy etapy radzenia sobie z problemem niezapłaconych faktur, doprecyzowując poszczególne kroki, które warto jest podjąć na każdym z etapów:

Partnerem tej publikacji jest Biuro Informacji Kredytowej (BIK)

Praca wykonana, faktura wystawiona, a pieniędzy brak… Niezapłacona faktura to zmora przedsiębiorcy

Kończysz pracę nad ważnym zleceniem, wystawiasz fakturę i gratulujesz sobie dobrze wykonanej roboty. Wkrótce na Twój rachunek wpłyną kolejne pieniądze! Zakładasz oczywiście, że płatność to czysta formalność. I w wielu przypadkach na szczęście tak jest. Niestety – nie we wszystkich.

Według badania „Skaner MŚP 4Q2018„, aż 54 % przedsiębiorców skarży się, że ich kontrahenci opóźniają zapłatę faktur o ponad 60 dni od daty wymagalności. Możesz oczywiście być optymistą i liczyć na to, że Tobie wszyscy zapłacą w terminie. Jednak rozsądniej być realistą i przyjąć założenie, że prawa rynku dotyczą też Ciebie. Wcześniej czy później niezapłacone faktury pojawią się też w Twojej firmie. Co możesz zrobić, aby nie były dla Ciebie groźne?

ETAP I – Zanim wykonasz zlecenie. Jak zminimalizować ryzyko niezapłaconych faktur?

Jak nie utonąć w bagnie? Omijać je szerokim łukiem! Jak nie mieć niezapłaconych faktur? Omijać kontrahentów, którzy nie płacą. Być może brzmi to naiwnie, lecz stare hasło „lepiej zapobiegać, niż leczyć” sprawdza się dobrze także w biznesie.

Początkujący przedsiębiorcy mogą uważać, że największym problemem w ich firmie jest brak zleceń. Jednak ci, którzy prowadzą swój biznes od dłuższego czasu, wiedzą, że może być znacznie gorzej. Od braku zleceń o wiele gorsze są wykonane zlecenia, na które poszło dużo wysiłku, pieniędzy i czasu, a za które nie otrzymaliśmy wynagrodzenia. Koszty poniesione, faktura wystawiona, VAT zapłacony z własnej kieszeni – a konto puste!

Powody, dla których kontrahent nie zapłacił faktury, mogą być różne. Może zapomniał? Może wyjechał na urlop i chwilowo nie ma z nim kontaktu? Może ma tylko przejściowe problemy z płynnością? A może po prostu nie ma w zwyczaju płacić w terminie, zalega z wieloma innymi płatnościami, oszukuje albo w ogóle nie zamierza Ci płacić, bo jest spłukany?

Kontrahentów z ostatniej grupy najlepiej omijać szerokim łukiem i w ogóle nie wchodzić w relacje z nimi. Dlatego podstawowym „elementem higieny” prowadzenia własnego biznesu powinno być solidne prześwietlenie naszego kontrahenta, zanim przyjmiemy od niego jakiekolwiek zlecenie. Jak to robić?

-

Sprawdź opinie o kontrahencie w sieci

Każdy nowy klient to powód do wielkiej radości, ale część entuzjazmu najlepiej zachować na później. Aby zminimalizować ryzyko niezapłaconych faktur, każdego nowego kontrahenta postaraj się dobrze prześwietlić. Zacznij od spraw najprostszych: poszperaj w Googlu i na Facebooku. Wpisz w przeglądarce nazwę tej firmy, NIP, KRS a także inne informacje, które od niej otrzymałeś (np. imię i nazwisko przedstawiciela czy właściciela). Pewnie wydaje Ci się to oczywiste, ale zdziwiłbyś się, jak wiele osób pomija ten krok, bo przecież Pan Marek wyglądał na porządnego gościa. Na pewno wszystko będzie w porządku!

Tymczasem może się okazać, że Pan Marek naciągnął już wielu podwykonawców, fora internetowe są pełne ostrzeżeń o jego działalności, w Googlu pod opiniami widnieją dwie gwiazdki, a jego firma króluje na listach przebojów internetowych giełd długów.

Przy okazji przepraszam wszystkich „Marków” – zbieżność imion jest zupełnie przypadkowa ?

ostatnia aktualizacja:

Najlepsze lokaty bankowesprawdź

Najlepsze konta osobiste za 0 zł

Promocje bankowe do 900 zł premii

Najtańsze kredyty hipoteczne aż 10 banków

-

Zweryfikuj, czy taka firma w ogóle istnieje i jak długo działa

Ten krok powinien być dla Ciebie odruchem bezwarunkowym już na samym początku współpracy z nową firmą. Świat pełen jest amatorów szybkich pieniędzy, którzy zakładają „firmy-krzaki”. Nie daj się złapać na tę prostą sztuczkę i zweryfikuj, zupełnie za darmo, czy opowieści o „wieloletnim rodzinnym biznesie” znajdują potwierdzenie w oficjalnych dokumentach. Możesz to sprawdzić bez wychodzenia z domu w oficjalnych rejestrach dostępnych online:

- Centralna Ewidencja i Informacja o Działalności Gospodarczej (CEIDG)

- Wyszukiwarka KRS

-

Zorientuj się, czy kontrahent płaci w terminie

– No, super ta rada, cwaniaczku. Ale jak mam to niby zrobić? Spojrzeć „Panu Markowi” w oczy i spytać, czy płaci w terminie? – pomyślałeś zapewne czytając ten punkt. I wcale Ci się nie dziwię, bo też tak bym zareagował. Pana Marka zapytać warto, lecz to niczego nie zmieni.

Inną opcją jest dotarcie do Twoich znajomych, z którymi współpracował i zapytanie ich krótko: – A ten Marek to płaci w terminie? Ale to z definicji dotyczyć będzie jedynie wyjątkowych przypadków, więc z taką „radą” Cię nie zostawię.

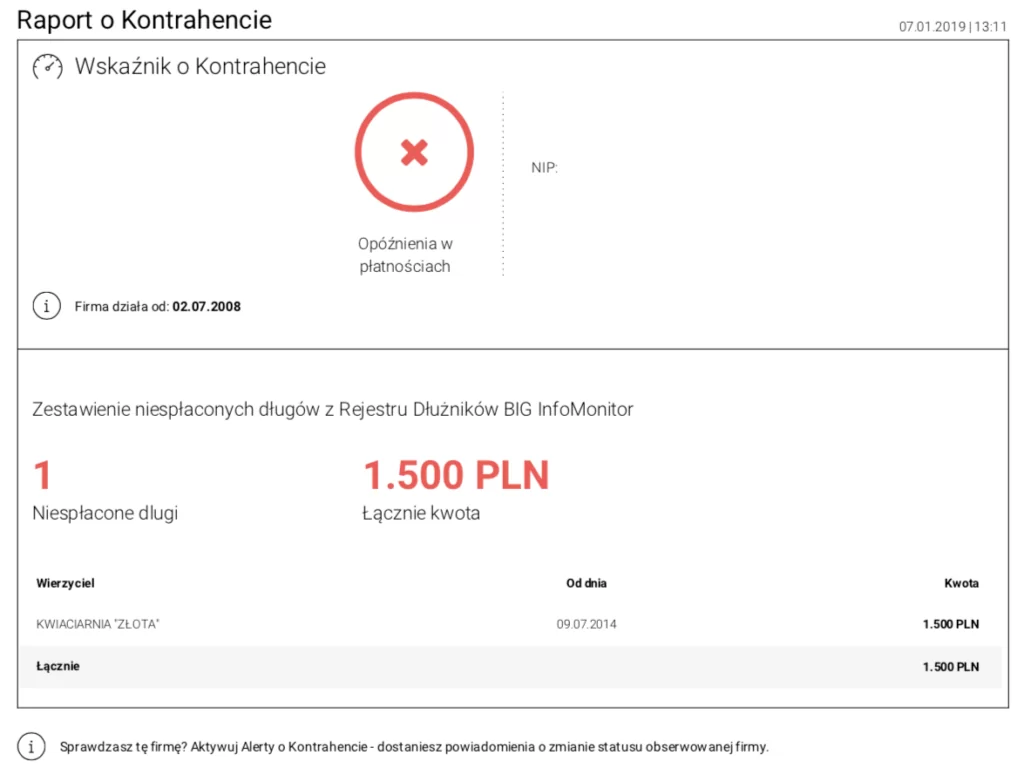

Możesz to jednak zrobić w zdecydowanie bardziej skuteczny sposób – pobierając tzw. „Raport o Kontrahencie” w BIK. Jeśli Pan Marek nie płaci, zobaczysz tam wielki czerwony X:

Raport przedstawia prosty wskaźnik wypłacalności firmy:

– zielony – oznacza, że kontrahent opłaca zobowiązania w terminie,

– czerwony – że zalega z płatnościami.

Jeśli firma figuruje jako dłużnik, możesz zweryfikować szczegóły tego długu: czy to pojedyncza faktura na niską kwotę, czy liczne niezapłacone faktury na rzecz różnych wierzycieli. Raport oparty jest o dane z Biura Informacji Gospodarczej BIG InfoMonitor, a pojedynczy kosztuje 24 zł netto.

Więcej informacji na ten temat uzyskasz na stronach BIK. Ja dopytałem o kilka rzeczy i odpowiedzi zebrałem dla Ciebie w tym pliku pdf.

-

Zawrzyj dobrą pisemną umowę, najlepiej na własnym wzorze

Podobno Warren Buffett przeprowadził część swoich wielomilionowych transakcji w oparciu o zwykły uścisk dłoni. Na taki luksus mogą sobie jednak pozwolić tylko miliarderzy, otoczeni sztabem prawników, znających sposoby na alternatywne „dopięcie transakcji”. Jeśli Twój majątek nie przekracza miliarda dolarów, proponuję Ci jednak podpisać staroświecką umowę.

Gdy współpraca i płatności przebiegają bez problemów – umowa może wydawać się zbędną biurokracją. Jest ona jednak najlepszym zabezpieczeniem „na trudne czasy” – kiedy relacje z partnerem z jakichś powodów ulegną pogorszeniu. Dodatkowo pozwala ona wyjaśnić i doprecyzować wszelkie ewentualne niejasności, uzgodnić szczegóły, o których w czasie spotkania nie pomyślano i skonfrontować faktyczne oczekiwania – zanim którakolwiek ze stron zbyt mocno zaangażuje się we współpracę.

A dlaczego zachęcam, aby spisać umowę na własnym wzorze? Pozwoli Ci to umieścić w niej szereg zapisów, które będą dla Ciebie korzystne, a które dla drugiej strony mogą nie mieć większego znaczenia. To Twój kontrahent będzie musiał wskazać te miejsca, na które nie bardzo się godzi. I zwykle machnie ręką na mniej istotne zapisy. To nie jest wcale mój wymysł, tylko znana taktyka stosowana w negocjacjach, którą podejrzałem u dużych kancelarii prawniczych, gdy zajmowałem się finansowaniem nieruchomości komercyjnych.

Poza szczegółowym opisaniem zakresu umowy oraz specyfikacją techniczną (co, jak i na kiedy wykonasz) – wprowadź do umowy szczegółowe zapisy na temat zasad płatności za wykonaną pracę. W tej części warto trzymać się takich zasad:

- dokładnie zapisz, kiedy będzie wiadomo, że wykonałeś swą pracę lub dany jej etap (zdefiniuj formalny odbiór przedmiotu umowy);

- ile, kiedy i w jakiej formie klient będzie zobowiązany zapłacić;

- co będzie się działo, jeżeli klient nie dokona płatności w terminie (np. w przypadku częściowych płatności, zastrzeż sobie, że brak zapłaty danej faktury upoważnia Cię do wstrzymania dalszych prac, do momentu otrzymania zapłaty, itp.);

- zapisz także, że prawo własności do rzeczy czy usług, które zafakturowałeś, przechodzi na klienta dopiero po zapłacie. Przykładowo, jeśli pracujesz jako grafik, zapisz, że prawa autorskie przekazujesz dopiero, gdy na Twoje konto wpłynie kompletna płatność.

Z czasem wzór Twojej umowy będzie ewoluował i przybierał coraz bardziej przyjazną dla Ciebie formę.

ETAP II – Kiedy już czas na płatność. Jak zmniejszyć liczbę niezapłaconych faktur?

Pierwszy etap skutecznie pomoże Ci odsiać najbardziej oczywiste przypadki kontrahentów, z którymi współpraca może być ryzykowna. Wciąż jednak nie powinieneś tracić czujności, bo pierwsze sito ma zwykle największe oka i część nierzetelnych firm z pewnością się przez nie „przeciśnie”.

Na szczęście istnieje kilka sposobów na to, by zamiast siwieć z powodu niezapłaconych faktur, spoglądać z radością na rosnące saldo swojego konta. Oto wybrane z nich:

-

Stosuj przedpłaty

– Nikt się na to nie zgodzi! – być może odpowiesz. A ile razy wprowadziłeś taki zapis w swojej propozycji umowy? Tutaj obowiązuje złota zasada: Nie negocjuj sam ze sobą! Nie bój się! Zaproponuj przedpłatę, a jeśli kontrahent się na nią nie zgodzi, wyjaśnij mu spokojnie, z czego to wynika. Napisz, że jeszcze nie mieliście okazji współpracować, że musisz zaangażować ogromną ilość czasu i innych zasobów, że to jest duże ryzyko po Twojej stronie, że po kilku terminowych płatnościach warunki mogą się zmienić. Zrób to w miły sposób, a niczym nie ryzykujesz. Jeżeli jednak kontrahent odpisze, że na przedpłatę nie może wyrazić zgody, to wyjdź mu naprzeciw i zaproponuj kolejny punkt:

-

Wymagaj zaliczki lub zadatku

– Z ciężkim sercem przyjąłem do wiadomości fakt, że nie zaakceptowaliście Państwo współpracy na zasadach przedpłaty. Zależy mi jednak na naszej współpracy, więc w tej sytuacji możemy ustalić rozliczenia w oparciu o tradycyjne zaliczkowanie… Ha, widziałeś, co się stało? Proponując przedpłatę masz szansę, że część kontrahentów po prostu się zgodzi. A jeśli nie – to zyskujesz konkretny punkt w negocjacjach. Oto robisz ustępstwo z „przedpłaty” na „zaliczki” – więc teraz pora na elastyczność z ich strony!

Już kilkukrotnie zastanawiałem się, jak ustalić z kontrahentem wynagrodzenie w oparciu o zaliczkę. Dzięki zaproponowaniu przedpłaty niejednokrotnie otrzymywałem odpowiedź: Przedpłata niestety nie wchodzi w grę – polityka naszej firmy nie przewiduje takiego modelu płatności. Możemy zaproponować co najwyżej rozliczenie w oparciu o zaliczki…

Cóż począć? Musiałem się zgodzić ?

Pamiętaj tylko o różnicy pomiędzy zaliczką, a zadatkiem:

- Zaliczka – jeśli nie wykonasz zamówienia, zwracasz po prostu kwotę zaliczki.

- Zadatek – jeśli nie wykonasz zamówienia, zwracasz cały zadatek i dodatkowo drugie tyle od siebie. Zaliczka jest więc dla Ciebie bardziej korzystna.

-

Podziel pracę na osobno rozliczane etapy

Jeśli zlecenie jest większe, koniecznie podziel pracę na łatwo weryfikowalne etapy, abyś po każdym z nich mógł klientowi wystawić fakturę. Zapisz to wyraźnie w umowie i uzależnij kontynuowanie kolejnego etapu od otrzymania pełnej płatności za etap poprzedni.

Co ciekawe – przy takim sposobie rozliczenia łatwiej uzyskać jest płatność z góry za każdy etap, bo kwoty płatności są znacznie niższe. Ponosisz zdecydowanie niższe ryzyko „popłynięcia” na dużej, nieopłaconej fakturze.

-

Pobieraj kaucje

Pobieraj od klientów kaucje, szczególnie jeśli wypożyczasz majątek np. mieszkanie, maszyny, zastawę stołową (przy usługach cateringowych). Kaucja ograniczy Twoje straty, gdy klient odda majątek w złym stanie lub gdy zalega z płatnościami. Zagwarantuj sobie, że możesz potrącić nieopłaconą fakturę z kaucji.

-

Wszelkie dodatkowe ustalenia potwierdzaj mailowo

Niektórzy kontrahenci stosują taktykę „salami”. Ustalają z Tobą pewien zakres prac oraz łączne wynagrodzenie, a później kroją Cię plasterek po plasterku. Dorzucają z pozoru nieistotne zadania, przejadające Twój czas i zasoby. Gdy Klient zwraca się z taką „wrzutką” zbyt często, napisz do niego takiego maila:

Serdecznie dziękuję za dzisiejsze spotkanie. Dla pełnej jasności, że zrozumiałem, o co Pan prosi, poniżej zapisałem najważniejsze ustalenia: (i tu opisujesz, o co dokładnie Cię poprosił). Ponieważ te dodatkowe zadania w znaczący sposób wykraczają poza ustalony zakres współpracy, pozwoliłem sobie wstępnie oszacować dodatkowy budżet na takie zadania. Dodatkowe wynagrodzenie z tytułu w/w zadań wyniosłoby normalnie 5000 zł, ale z racji naszej trwającej już współpracy proponuje Państwu stawkę 4000 zł. Uprzejmie proszę o zaakceptowanie w/w budżetu, a niezwłocznie podeślę aneks do umowy.

Co w ten sposób uzyskasz?

Gdy Klient zaakceptuje – otrzymasz należne Ci dodatkowe wynagrodzenie za pracę.

Gdy nie zaakceptuje – zaoszczędzisz mnóstwo czasu i w przyszłości Klient nie będzie próbował pokroić Cię na plasterki ?

-

Uzyskaj jednoznaczne potwierdzenie wykonanej pracy

– Panie Marku, dlaczego Pan jeszcze nie opłacił faktury?

– Panie Marcinie kochany, ależ zapłacę bardzo chętnie, jak tylko skończy Pan to, na co się umawialiśmy…

Brzmi znajomo? Cóż, wymagania niektórych kontrahentów rosną wprost proporcjonalnie do czasu, jaki upłynął od daty płatności. Im dłużej się opóźniają, tym mniej podoba im się to, za co powinni byli zapłacić. Dlatego od razu, gdy wykonałeś swoją część umowy, poproś klienta o potwierdzenie odbioru prac. Wystarczy zwykły mail lub kartka papieru, na której klient potwierdzi, że otrzymał dostawę lub że usługa została wykonana.

Takie potwierdzenie jest jednym z najbardziej efektywnych narzędzi, które pomoże Ci uzyskać zapłatę. Po pierwsze – pozwoli wykryć problem już na etapie dostawy, bo jeśli klient ociąga się z potwierdzeniem, to ewidentnie coś jest na rzeczy. Może nie odpowiada mu jakość, ilość, kolor, itp. Masz możliwość porozmawiania z klientem i wyjaśnienia rozbieżności. Po drugie – jeśli klient dokona potwierdzenia, a później nie będzie chciał zapłacić, takie potwierdzenie będzie bezcenne w sądzie.

-

Wystaw „łatwą do opłacenia” fakturę i mądrze ją „opakuj”

To teraz coś dla księgowych ? Czym jest faktura „łatwa do opłacenia”? To taka, której zapłata wymaga od Twojego klienta minimum wysiłku i czasu. Dlatego trzymaj się takich zasad:

- Nie popełniaj błędów. Błąd na fakturze oznacza, że poczekasz na pieniądze dłużej. Klienci, szczególnie większe firmy, mają wewnętrzne procedury pozwalające księgowości płacić tylko wtedy, gdy faktura jest prawidłowa. Błąd w nazwie klienta, NIP, opisie transakcji czy kwocie – spowoduje odesłanie błędnej faktury lub prośbę o wystawienie korekty. I mijają kolejne dni… Co więcej – jeśli trafisz na nierzetelnego klienta, to wykorzysta on nawet drobny błąd na fakturze, by jak najdłużej opóźnić płatność. Dowiesz się o błędzie dopiero, gdy zapytasz go, gdzie są pieniądze.

- Fakturę wystaw szybko. Masz pewnie tyle spraw na głowie, że do wystawiania faktur siadasz raz czy dwa razy w miesiącu. Tymczasem – im szybciej wystawisz fakturę, tym większe szanse na zapłatę. Dlatego wyślij fakturę klientowi w dniu, w którym wykonałeś wszystko, co do Ciebie należało.

- Wysyłaj faktury mailem. Elektroniczne faktury to dzisiaj standard, więc ustal, że będziesz faktury wysyłać mailem. To tani i szybki sposób na jej dostarczenie, a przy okazji na uniknięcie problemów z serii: „Poczta się opóźniła”, „Faktura nie dotarła”, itp. Ponadto masz większą kontrolę nad tym, czy faktura trafi do właściwej osoby, bo sam wybierasz adresatów maila. No właśnie:

- Skieruj fakturę do właściwej osoby. Zadbaj, by było jasne, do kogo faktura ma dotrzeć. Opisz, czego dotyczy, powołaj się na numer umowy i zamówienia. Nie chcesz przecież czekać dłużej na pieniądze tylko dlatego, że faktura krąży po biurze klienta.

- Ułatw klientom płatność. W fakturach elektronicznych możesz stworzyć możliwość zapłaty przez systemem płatności internetowych (PayU, PayPal, Przelewy 24). To wprawdzie wiąże się z dodatkowym kosztem ok. 2% wartości faktury (dla Ciebie lub klienta), lecz w pewnych okolicznościach gra warta jest świeczki.

- Zapisz wyraźnie numer rachunku bankowego, w sposób ułatwiający jego odczytanie i łatwe kopiowanie. Zadbaj, by numer rachunku na fakturze był taki sam, jak w umowie.

No dobra, mamy już piękna fakturkę, to teraz trzeba ją elegancko „opakować”. Najlepiej w formie miłego maila, w którym podsuniesz klientowi najważniejsze informacje:

Dzień dobry,

w załączeniu przesyłam fakturę, za wykonane zdjęcia. By zaoszczędzić Państwa cenny czas, zebrałem tu najważniejsze dane, które pomogą Państwu w dokonaniu wygodnej i terminowej płatności:

- numer umowy: …

- kwota faktury: 1500 zł

- data płatności 31 stycznia 2019

- numer rachunku bankowego to: …

Będę wdzięczny za potwierdzenie otrzymania faktury i z góry dziękuję za terminowe jej opłacenie. W razie jakichkolwiek pytań jestem do Państwa dyspozycji. Serdecznie pozdrawiam i życzę miłego dnia!

Podaj w takim mailu wszystkie niezbędne informacje, by jedyne, co klientowi zostało, to jak najszybciej zapłacić. Do faktury możesz dołączyć także podziękowanie za współpracę lub zadzwonić z takim podziękowaniem i przy okazji dopytać, czy faktura na pewno dotarła.

-

Skrupulatnie monitoruj terminy płatności

To już ostatni, niezwykle prosty, lecz często zaniedbywany punkt drugiego etapu. Kto musi wiedzieć, czy wszystkie Twoje faktury są opłacone w terminie? Księgowy? Kontrahent?

A komu najbardziej powinno zależeć, aby pieniądze były w terminie na Twoim koncie? Zautomatyzuj to, ustaw przypomnienia i zawsze trzymaj tu rękę na pulsie.

ETAP III – Gdy trzeba odzyskać należne pieniądze. Jak windykować niezapłacone faktury?

Powyższe dwa etapy miały na celu uchronić Cię przed sytuacją, w której choć jeden kontrahent zalega z płatnością. I chciałbym napisać, że to wystarczy, ale – niestety – w realnym świecie trudno o zjawiska perfekcyjne (może z wyjątkiem Perfekcyjnej Pani Domu). Jeśli prewencja się nie powiodła, kolej na miękką, a ostatecznie na twardą windykację. Najpierw do boju o Twoje pieniądze ruszają siły szybkiego reagowania:

-

Zadzwoń i napisz maila 2 dni po terminie

48 godzin to aż nadto czasu, aby zlecony w terminie przelew przypełznął na Twoje konto. Nawet jeśli wędrował do Warszawy z Katowic przez Szczecin, powinien już być u Ciebie. Nie ma go jeszcze? To pora na dwa szybkie kroki:

- Telefon: Dzień dobry, Pani Aniu! Co u Pani słychać? Jak mija dzień? Jak urlop? Jak tam dzieci? Jak pies? Jak moja faktura?

- Po telefonie mail: Pani Aniu, dziękuję serdecznie za miłą rozmowę. W załączniku raz jeszcze podsyłam fakturę, by nie musiała jej Pani szukać w archiwum maili. Serdecznie pozdrawiam!

W 9 na 10 przypadków okaże się pewnie, że brak płatności to zwykłe przeoczenie.

-

Zadzwoń i napisz maila 7 dni po terminie

Tydzień to już szmat czasu i jeśli Pani Ania jeszcze nie zleciła przelewu, możesz zacząć się martwić, że leży w szpitalu. Albo robi Cię w balona… Nie ma wyjścia – trzeba powtórzyć natarcie:

- Telefon: Dzień dobry, Pani Aniu! Co u Pani słychać? Martwiłem się, że może się Pani rozchorowała. Jak moja faktura? Przelew ciągle nie dotarł i pod siedzibą mojej firmy za chwilę zaczną się zamieszki głodnych pracowników…

- Po telefonie mail: Pani Aniu, dziękuję serdecznie za potwierdzenie, że płatność niezwłocznie zostanie zrealizowana. Jesteśmy już 7 dni po terminie, więc będę bardzo zobowiązany za dotrzymanie naszych telefonicznych ustaleń.

-

Bądź uciążliwy jak komar w sierpniu

Nie pomogło? Cóż, nadeszła pora na włączenie procedury „kąsania”. Nikt nie lubi komarów i robi wszystko, by się ich pozbyć. Jeśli termin płatności dawno minął, a Ty ciągle nie otrzymałeś pieniędzy, nie musisz już dłużej być bardzo miły. Bardzo regularnie i konsekwentnie – najlepiej codziennie lub kilka razy dziennie – nękaj kontrahenta mailami i telefonami. Możesz nawet ustawić automat, który będzie te maile wysyłał za Ciebie. W rozmowach telefonicznych nie musisz już pytać Pani Ani, co u niej słychać. Wystarczy, że będziesz powtarzać: Jak moja faktura? Jak moja faktura? Jak moja faktura?

Trochę żartuję sobie z poważnych spraw, ale wierzę, że dobrze wiesz, o co mi chodzi. Nie dopuść, by klient zaklasyfikował Cię jako „10-tą kategorię odśnieżania” i źródło darmowej pożyczki. Uprzykrzaj mu się na tyle, by chciał Cię mieć z głowy w pierwszej kolejności. Przy okazji ugrasz coś jeszcze. Przy każdej kolejnej fakturze – jeśli zdecydujesz się kontynuować taką współpracę – Pani Ania pobiegnie do Pana Marka i powie: – Szefie kochany, zapłaćmy najpierw temu wariatowi, bo gość mnie zadręczy!

-

Wystaw notę odsetkową i zgarnij 40 euro

No dobra. Pogadałeś sobie przez telefon, wysłałeś parę maili, a konto ciągle jest puste. Pora zatem spoważnieć i sięgnąć po twardsze argumenty. Masz pełne prawo obciążyć klienta odsetkami za nieterminową płatność, nawet jeśli w umowie nie zapisałeś takiej możliwości.

Wprawdzie odsetki kwotowo będą niewielkie, lecz na tym etapie celem noty odsetkowej jest nie tyle uzyskanie odsetek, co wyegzekwowanie zapłaty, pokazanie Twojej determinacji oraz faktu, że traktujesz tę sprawę z pełną powagą.

Wysokość odsetek zależy od rodzaju transakcji oraz od tego, czy masz do czynienia z przedsiębiorcą czy z konsumentem. Za opóźnienie w transakcjach handlowych, gdy Twoim klientem jest inny przedsiębiorca, a sprzedaż jest związana z jego działalnością gospodarczą – odsetki wynoszą obecnie 9,5% w skali roku i wynikają z Ustawy z 8 marca 2013 r. o terminach zapłaty w transakcjach handlowych.

Z kolei gdy twoim klientem jest konsument, zastosujesz odsetki ustawowe za opóźnienie, które wynoszą obecnie 7% w skali roku i wynikają z Kodeksu Cywilnego (dane aktualne w styczniu 2019 r.).

To nie wszystko. Od przedsiębiorcy – poza odsetkami – możesz również żądać rekompensaty o równowartości 40 euro, z tytułu kosztów poniesionych w związku z odzyskiwaniem przeterminowanych należności (Ustawa z 8 marca 2013 r. o terminach zapłaty w transakcjach handlowych).

-

Wyślij wezwanie do zapłaty

Gdy to nie pomaga – pora na wytoczenie dział większego kalibru. W tym miejscu musisz rozpocząć już twardszą windykację, której pierwszym krokiem jest tzw. przedsądowe lub ostateczne wezwanie do zapłaty. Co prawda nie masz prawnego obowiązku jego wysyłania, lecz warto to zrobić z kilku powodów.

Po pierwsze – dłużnik może wreszcie zapłacić.

Po drugie – pozwoli Ci to zgłosić dłużnika do Biura Informacji Gospodarczej (jednym z nich jest BIG InfoMonitor).

Po trzecie – jeśli będziesz zmuszony dochodzić należności w sądzie, wezwanie będzie stanowić dla sądu dowód, że próbowałeś załatwić sprawę polubownie.

W wezwaniu do zapłaty powinny znaleźć się takie informacje:

- dane Twoje i Twojego klienta,

- data i miejsce wystawienia wezwania,

- kwota długu wraz z odsetkami,

- podstawa naliczenia długu (np. umowa sprzedaży z dnia…),

- termin spłaty,

- nr rachunku, na który należy dokonać spłaty,

- konsekwencje braku zapłaty – czyli np. informacja, że zgłosisz dłużnika do Biura Informacji Gospodarczej i wystąpisz na drogę sądową.

Wezwanie wyślij listem poleconym i zachowaj potwierdzenie nadania. Może się zdarzyć, że Twój klient nie odbierze wezwania (nie będziesz miał potwierdzenia odbioru), lecz potwierdzenie nadania listu będzie świadczyć, że upominałeś się o zapłatę. Wezwanie możesz również wysłać e-mailem, o ile zostało to zawarte w umowie.

-

Wpisz niepłacącego kontrahenta do Rejestru Dłużników

Życie dłużnika na czarnej liście nie jest usłane różami. Co zyskasz, gdy wpiszesz nierzetelnego klienta do jednego z Biur Informacji Gospodarczej np. BIG InfoMonitor?

– banki mogą odmówić mu kredytu lub zaproponują gorsze warunki finansowania;

– firmy telekomunikacyjne dadzą telefon tylko w opcji „prepaid”;

– wzięcie auta w leasingu może okazać się niemożliwe;

– inni kontrahenci mogą uzyskać informację o jego nierzetelności i odmówić współpracy, itp.

Takie niedogodności skutecznie mobilizują do spłaty zaległych faktur. Do Rejestru Dłużników możesz wpisać niepłacącego kontrahenta, jeżeli:

- zaległość jest przeterminowana powyżej 30 dni,

- opiewa na kwotę minimum 200 zł w przypadku konsumenta lub minimum 500 zł w przypadku przedsiębiorcy,

- przynajmniej 30 dni przed dokonaniem wpisu wysłałeś dłużnikowi wezwanie do zapłaty.

Te zasady wynikają z Ustawy o udostępnianiu informacji gospodarczych i wymianie danych gospodarczych z dnia 9 kwietnia 2010 r.

Ile kosztuje „taka impreza?” Tyle, co nic. Założenie konta w BIG InfoMonitor jest bezpłatne, a wpisanie pierwszego dłużnika kosztuje tylko 1 zł, gdy dług nie przekracza 10 000 zł.

-

Zatrudnij prawnika i wyślij pozdrowienia od niego

Mam wielką nadzieję, że po wykonaniu poprzednich kroków liczba niezapłaconych faktur w Twojej firmie spadła do zera, a kontrahenci zaczynają każdy dzień od sprawdzenia, czy Tobie już zapłacili. Jeżeli jednak to nie pomogło, pora zadzwonić do speca od prawa.

Możesz zatrudnić go bezpośrednio albo nawiązać współpracę z firmą windykacyjną. Tak czy inaczej – polubowne działania dobiegły końca i teraz liczy się szybkość. Na nic zda ci się wyrok sądowy czy tytuł egzekucyjny, jeżeli dłużnik utraci majątek lub się go pozbędzie przed windykacją.

Twoim zadaniem jest rozwijanie własnego biznesu, a nie studiowanie zawiłych przepisów! Postępowanie zwykłe, postępowanie nakazowe, postępowanie upominawcze, postępowanie uproszczone, elektroniczne postępowanie upominawcze – na pewno chcesz się w to bawić?

Zatrudnij prawnika i zajmij się Tym, w czym jesteś najlepszy!

Mam wielką nadzieję, że powyższy przewodnik będzie dla Ciebie pomocny. A jeśli znasz inne sposoby na niezapłacone faktury, będę Ci bardzo wdzięczny, jeśli się nimi podzielisz w komentarzu. Życzę Ci wspaniałego dnia i samych płacących w terminie klientów ?

INFOGRAFIKA Niezapłacona faktura co robić?

Może Cię zainteresować

- Jak krok po kroku budować swój biznes? Rozmowa z Maciejem Woźniakiem z Whites

- Aktualny ranking kont firmowych

- Niezapłacone faktury. Co robić, by nie zatopiły Twojego biznesu?

- Jak uśmiercić firmę. 10 najczęstszych błędów początkującego przedsiębiorcy - (anty) poradnik

- Budżet domowy i własna firma. Jak to okiełznać?

- Etat, własna działalność i wreszcie 24 mln zł przychodów. Jak to się robi? - Piotr Bucki z J-LABS

- Samochód i działalność gospodarcza - leasing, kredyt czy gotówka?

- Jakich rad udzielił nam przedsiębiorca z majątkiem wartym 1,4 mld zł? Inspirująca rozmowa ze Zbigniewem Jakubasem

- Ucz się od najlepszych. Miliarder Zbigniew Jakubas dla społeczności FBO

- Jak rzucić etat i przejść na swoje?

Jeżeli podobał Ci się ten artykuł, może zainteresuje Cię moja książka o inwestowaniu – „Finansowa Forteca”. W podobny sposób jak tutaj na blogu- prosto i merytorycznie – tłumaczę w niej, jak inwestować skutecznie i mieć święty spokój. Szczegóły poznasz TUTAJ.

PODOBAJĄ CI SIĘ ARTYKUŁY NA BLOGU?

Dołącz do ponad 45 513 osób, które otrzymują newsletter i korzystają z przygotowanych przeze mnie bezpłatnych narzędzi pomagających w skutecznym dbaniu o finanse.

KLIKNIJ W PONIŻSZY PRZYCISK.

PLANUJESZ ZACIĄGNĄĆ KREDYT HIPOTECZNY

I NIE WIESZ OD CZEGO ZACZĄĆ?

To zupełnie naturalne. Kredyt hipoteczny to ogromne zobowiązanie, które przygniata przez kilkadziesiąt lat. W dodatku mnóstwo osób bardzo za niego przepłaca. Przygotowałem kurs Kredyt Hipoteczny Krok po Kroku, aby uzbroić Cię w niezbędną wiedzę i dać narzędzia do wygodnego podjęcia najlepszych dla Ciebie decyzji. Chcę Ci pomóc w znalezieniu kredytu hipotecznego, który:

✅ w bezpieczny sposób pomoże Ci zrealizować marzenie o własnym mieszkaniu czy domu,

✅ nie obciąży nadmiernie budżetu Twojej rodziny,

✅ będzie Cię kosztował tak mało, jak to tylko możliwe,

✅ szybko przestanie być Twoim zobowiązaniem, bo sprawnie go spłacisz.