5 kroków, dzięki którym rozliczenie podatków będzie proste

Podcast: Odtwarzaj w nowym oknie | Pobierz (Czas trwania: 17:58 — 34.0MB) | Umieść link

Subskrybuj: Apple Podcasts | Spotify | Android | RSS

Podatki to dla Ciebie koszmar i na samo wspomnienie o Urzędzie Skarbowym czujesz ten niepokojący dreszcz na plecach? A może nie jest aż tak źle, ale po prostu chcesz legalnie obniżyć podatki o kilka/kilkanaście tysięcy złotych i rozliczać się z fiskusem z godnością, nie tracąc na to zbyt dużo czasu? Jeśli tak – ten artykuł jest dla Ciebie. Omówimy w nim podatkowe podstawy – czyli to, kiedy trzeba się rozliczać, zdradzę Ci też sposób na prawie gwarantowany zwrot podatku od fiskusa. Na koniec naszkicuję mapę podatkowych pułapek, które warto omijać przy inwestowaniu.

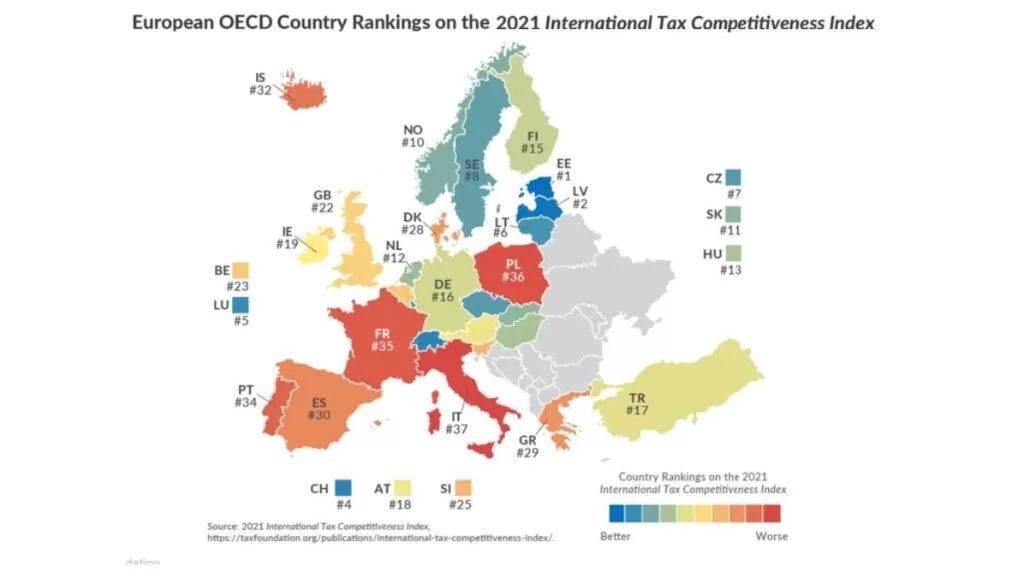

Podobno nazwa: „PIT” jest skrótem od Personal Income Tax… ale ja nie skreślałbym teorii, że to skrót od Hell Pit, czyli piekielnej dziury. Zresztą to nie tylko moje zdanie – według raportu International Tax Competitiveness Index Polska w 2021 r. była na przedostatnim miejscu wśród 37 państw OECD pod względem stopnia skomplikowania systemu podatkowego. Gorzej od nas wypadli tylko Włosi:

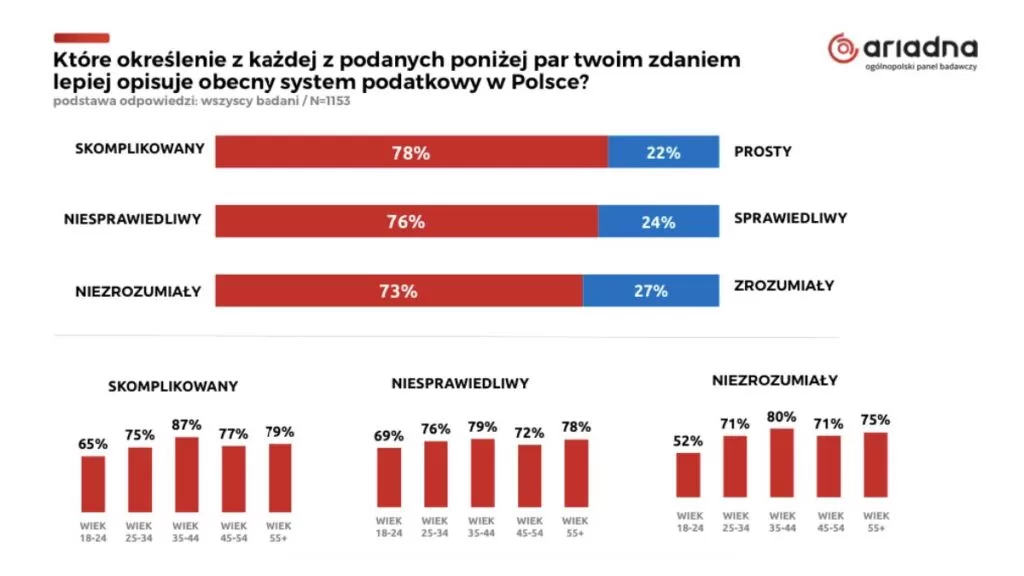

Z kolei badania prof. Dominiki Maison w panelu Ariadna pokazują, że sami Polacy oceniają obowiązujący system podatkowy jako:

1) skomplikowany

2) niesprawiedliwy i

3) niezrozumiały.

Trudno się dziwić – wystarczy rzucić okiem na ustawę o podatku dochodowym od osób fizycznych – 417 stron i tyle modyfikacji, że można złapać się za głowę. Jak to zwykle bywa, w praktyce diabeł nie jest tak straszny, jak go malują. Jeśli tylko świadomie rozplanujesz swoje podatkowe działania, z corocznym rozliczaniem PIT-ów poradzisz sobie bez problemu. W dalszej części artykułu znajdziesz 5 kroków, które pomogą Ci to ogarnąć.

To dobry moment, żeby przypomnieć Ci o tym, że nie jestem doradcą podatkowym. Choć przygotowałem ten artykuł najdokładniej, jak mogę, by przybliżyć Ci tematykę podatków, w żadnym wypadku nie traktuj tego jako doradztwa podatkowego.

Jeśli masz jakiekolwiek wątpliwości w tej dziedzinie – skonsultuj je, proszę, z ekspertem podatkowym. Przejdźmy teraz do pierwszego kroku, dzięki któremu ogarniesz swoje podatki.

KROK 1: Nie daj się zaskoczyć obowiązkowi składania zeznania podatkowego

Generalna zasada brzmi: jeśli otrzymujesz wynagrodzenie, musisz złożyć PIT. Ale ponieważ we wstępie do tego artykułu uprzedzałem Cię, że Polskie podatki należą do jednych z najbardziej skomplikowanych w Europie, mamy od tej zasady ponad 150 wyjątków. Na szczęście dotyczą bardzo specyficznych sytuacji – np. rent czy odszkodowań. Nie będę ich tutaj wszystkich wymieniać, ale zachęcam Cię do tego, żeby na wszelki wypadek choć pobieżnie zapoznać się z ich pełną listą. Znajdziesz je w artykule 21 ustawy o podatku dochodowym od osób fizycznych. W tym artykule chciałbym Ci wspomnieć o jednym ważnym i dość powszechnym wyjątku, który może dotyczyć Czytelników tego bloga lub kogoś w ich rodzinie.

Ulga dla młodych

Chodzi oczywiście o ulgę dla młodych. Polega ona na zwolnieniu z podatku dochodowego od osób fizycznych podatników do ukończenia 26. roku życia. Młodzi pracusie – czyli pracujące osoby, które mają mniej niż 26 lat, mogą nie rozliczać PIT-ów. Zebrałem dla Ciebie najważniejsze rzeczy, które warto zapamiętać na temat ulgi dla młodych:

- Ulga dotyczy każdego podatnika, który uzyskał przychody z pracy i w momencie uzyskania tych przychodów nie ukończył 26. roku życia.

- Nie każdy przychód jest objęty ulgą. Dotyczy ona: należności z pracy, ze zlecenia, praktyki absolwenckiej lub stażu uczniowskiego, do których stosuje się ogólne zasady opodatkowania według skali podatkowej.

- Zwolnienie dotyczy przychodów otrzymanych do wysokości 85 528 zł w danym roku podatkowym (dane z 2024 r.).

- Bardzo ważny wyjątek: Jeśli jesteś młodym przedsiębiorcą – masz działalność gospodarczą i nie ukończyłeś 26 lat – MUSISZ OBOWIĄZKOWO rozliczyć PIT. Ulga dla młodych Cię nie dotyczy.

- Warto też pamiętać, że podatkowa sielanka nie jest wieczna – wyznacza ją data urodzin. Jeśli w ubiegłym roku otrzymałeś, choć grosz wynagrodzenia po 26. urodzinach – MUSISZ złożyć deklarację podatkową.

Jeśli chcesz się dowiedzieć więcej na temat ulgi dla młodych, zajrzyj do tej broszury Ministerstwa Finansów, a my przejdźmy do kolejnego kroku.

KROK 2: Ułatw sobie życie, korzystając z gotowego narzędzia do składania zeznań podatkowych

Oczywiście bez problemu znajdziesz solidne, komercyjne programy do wypełniania PIT-ów, ale muszę Ci się przyznać, że osobiście z nich nie korzystam. Dlaczego? Może to nieracjonalne, ale – jeśli tylko mogę – wolę ograniczać grono podmiotów, które mają dostęp do moich danych podatkowych. Na szczęście w tym wypadku spokojnie mogę to zrobić, ponieważ wystarczająco dobrym narzędziem do rozliczenia podatków jest oficjalny, rządowy portal: e-Urząd Skarbowy.

Wystarczy, że zalogujesz się pod adresem: podatki.gov.pl i od razu możesz działać na automatycznie wygenerowanym zeznaniu w funkcji Twój e-PIT. Najczęściej będzie to PIT-37, zawierający już dane dostarczone przez Twojego pracodawcę (lub pracodawców) i uwzględniający zaliczki na podatek, potrącone wcześniej z Twojego wynagrodzenia. Złożenie zeznania elektronicznie ma dodatkową zaletę – dzięki wybraniu tego rozwiązania, szybciej trafi do Ciebie zwrot podatku. Jeśli składasz old-schoolowe papierowe zeznania podatkowe tu Urząd Skarbowy ma 3 miesiące na zwrot nadpłaconego podatku. Przy PITach złożonych elektronicznie to już tylko 45 dni, a z mojej praktyki kilka dni po złożeniu zeznania elektronicznie.

Jeśli czujesz obawę przed samodzielnym używaniem portalu, chciałbym Cię trochę uspokoić – w przeciwieństwie do naszych podatków, sam serwis jest bardzo intuicyjny. W dosłownie kilku ruchach możesz sprawdzić, zatwierdzić i wysłać swoje zeznanie podatkowe. Ministerstwo finansów przygotowało nawet tutorial na YouTube, który przeprowadzi Cię krok po kroku. Choć jest to łatwe i może Cię kusić, żeby przeklikać wszystko jak najszybciej, nie spiesz się – na spokojnie sprawdź całe zeznanie, wprowadź przysługujące Ci ulgi i odliczenia podatkowe.

KROK 3: Zoptymalizuj swój podatek dochodowy

Zdziwisz się, jak wiele jest sposobów na to, by legalnie obniżyć swoje podatki. W tym punkcie opowiem Ci o dwóch, które subiektywnie oceniam jako najbardziej uniwersalne:

- Wspólne rozliczenie małżonków oraz

- Ulga IKZE.

Już tłumaczę, o co chodzi.

Wspólne rozliczenie małżonków

Złośliwcy, którzy twierdzą, że nic tak nie spaja związku jak wspólny kredyt…mylą się. Wspólne rozliczenie podatkowe małżonków – TO jest dopiero afrodyzjak! W skrajnych przypadkach (dużych dysproporcji w dochodach małżonków) dzięki temu rozwiązaniu możemy zaoszczędzić nawet kilkanaście tysięcy złotych podatku. Zaraz pokażę Ci to na przykładzie, ale najpierw kilka ważnych faktów o wspólnym rozliczeniu małżonków:

- Dotyczy osób, które były w związku małżeńskim przez cały rok podatkowy (i miały wspólność majątkową), oraz osób, które zawarły związek małżeński w trakcie roku i pozostały w nim (oraz we wspólności majątkowej) do ostatniego dnia roku podatkowego.

- Wspólne rozliczenie polega na tym, że podlegacie opodatkowaniu łącznie od sumy swoich dochodów (po dokonaniu odliczeń od dochodu, które przysługują każdemu z was osobno). Pokażę to zaraz w praktyce na obiecanym przykładzie.

- Ta zasada obliczania podatku obowiązuje także w sytuacji, gdy jedno z Was nie uzyskało przychodów w danym roku podatkowym.

- Wniosek o wspólne rozliczenie mogą także złożyć osoby, które były w związku małżeńskim i wspólności majątkowej, a ich małżonek zmarł w trakcie roku podatkowego, lub po jego upływie (przed złożeniem zeznania podatkowego za ten rok).

Więcej informacji na temat wspólnego rozliczenia znajdziecie na TEJ stronie, a my przejdźmy do obiecanego przykładu, żeby zobaczyć potencjalne oszczędności na konkretnych liczbach.

PRZYKŁAD 1 – Duża dysproporcja dochodów pomiędzy małżonkami, rozliczanie ODDZIELNE:

- Żona zarobiła na etacie 200 tys. zł.

- Mąż na zleceniu 20 tys. zł.

- Jeśli rozliczaliby się ODDZIELNIE to:

a. Mąż nie zapłaciłby podatku, ponieważ jego zarobki były niższe od kwoty wolnej od podatku, tj. za 2023 r. 30 tysięcy zł.

b. Za to żona boleśnie odczułaby skalę podatkową:

- Do 30 tys. zł jej dochody są zwolnione z podatku.

- Od 30 tys. do 120 tys. zł przychodu zapłaciłaby 12% podatek w tzw. pierwszym progu podatkowym:

12% x 90 tys. zł = 10 800 zł. - Cała nadwyżka jej dochodu (ponad kwotę 120 tys.), czyli 80 tys. zł wpada w tzw. drugi próg podatkowy i jest opodatkowana stawką 32%.

32% x 80 tys. zł = 25 600 zł.

W sumie, rozliczając się oddzielnie, zapłacą 36 400 zł podatku.

Sprawdźmy teraz, jak będzie wyglądał ich podatek przy wspólnym rozliczeniu.

PRZYKŁAD 2 – Duża dysproporcja dochodów pomiędzy małżonkami, rozliczanie WSPÓLNE:

- Ponownie – żona zarobiła na etacie 200 tys. zł, a mąż na zleceniu 20 tys. zł (w sumie – 220 tys. wspólnego dochodu)

- Przy WSPÓLNYM rozliczeniu:

a. Do rozliczenia wspólnego dochodu 220 tys. zł mają do dyspozycji podwójną kwotę wolną od podatku (czyli 60 tys. zł) i dwukrotnie wyższy pułap kwotowy (czyli 240 tys. zł) drugiego progu podatkowego. A to oznacza, że:

- Do 60 tys. zł ich dochody są zwolnione z podatku.

- Od 60 do 220 tys. zł muszą odprowadzić 12% podatek, czyli:

160 tys. zł x 12% = 19 200 zł. - Nie przekroczą pułapu 240 tys. zł, więc uniknęliby 32% stawki podatku.

W sumie, rozliczając się wspólnie, zapłacą 19 200 zł podatku.

36 400 zł podatku (przy rozliczeniu oddzielnym) versus 19 200 zł (przy rozliczeniu wspólnym) – to ponad 17 tys. złotych, które zamiast zasilić konto fiskusa, zostają w naszej kieszeni. Po kilku takich latach zwróciłoby się wesele… Wróćmy jednak do tematu. Kolejny sposób na zmniejszenie podatków, który dla Ciebie przygotowałem, dotyczy zarówno singli, jak i małżeństw.

Ulga IKZE

IKZE, czyli Indywidualne Konto Zabezpieczenia Emerytalnego to specjalny rodzaj rachunku, który odkładanie pieniędzy na przyszłość nagradza bieżącym obniżeniem podatku dochodowego. Jeśli w rozliczanym roku wpłaciłeś oszczędności na IKZE, możesz o tę kwotę pomniejszyć swój dochód do opodatkowania i efektywnie obniżyć podatek.

Za chwilę podam przykład, który pokaże Ci, ile potencjalnie możesz na tym skorzystać, ale najpierw rzuć okiem na najważniejsze informacje na temat ulgi IKZE:

- Wpłaty na IKZE możesz dokonać maksymalnie do wysokości limitu, który odpowiada: 1,2-krotności lub 1,8-krotności (jeśli prowadzisz pozarolniczą działalność gospodarczą) przeciętnego prognozowanego wynagrodzenia w danym roku.

- Ponieważ przeciętne prognozowane wynagrodzenie się zmienia, co roku limit IKZE jest trochę inny. Więcej na ten temat przeczytasz tutaj: Ranking IKE i IKZE 2023. IKE i IKZE z rachunkiem maklerskim, BOSSA vs mBank, które będzie najlepsze dla Ciebie?

- Ulgę możesz odliczyć od dochodu, który jest opodatkowany według skali podatkowej, podatkiem liniowym (19%) lub od przychodu, który jest opodatkowany ryczałtem od przychodów ewidencjonowanych.

- Prawo do ulgi potwierdzi każdy dokument, z którego wynika poniesienie wydatku na IKZE (np. przelew bankowy). Powinien zawierać dane, które identyfikują wpłacającego, odbiorcę wpłaty, tytuł i kwotę wpłaty.

- Żeby jednak nie było zbyt cukierkowo, IKZE ma też swoje wady – wyciąganie pieniędzy przed 65. rokiem życia może być nieopłacalne, a nawet po 65. roku życia musisz zapłacić 10% podatek od całości wypłacanej sumy. Dlatego, zanim sięgniesz po IKZE, to koniecznie sprawdź, czy będzie się opłacać w Twojej sytuacji podatkowej. Pomoże Ci w tym ten artykuł: Wszystko o IKZE + KALKULATOR opłacalności

Przejdźmy teraz do obiecanego przykładu:

PRZYKŁAD – Ulga IKZE

Sprawdźmy, o ile zmniejszy dziś podatek osoba, która w 2023 r. wpłaciła na IKZE maksymalną dopuszczalną kwotę, tj. 8322 zł:

- Jeśli dochody podatnika mieściły się w pierwszym progu podatkowym ze stawką 12%, to może pomniejszyć bieżący podatek o 998,64 zł.

- Jeśli dochody podatnika były głęboko w drugim progu podatkowym, ze stawką 32%, to bieżąca oszczędność podatkowa wyniesie 2 663,04 zł.

- Zwycięska kombinacja dotyczyła natomiast podatników, których zarobki na etacie wpadały w drugi próg, a jednocześnie prowadziły działalność gospodarczą uprawniającą do wyższego limitu wpłat na IKZE. W takim kombo możliwe jest zmniejszenie podatku o 3 994,56 zł.

Zaryzykuję stwierdzenie, że wpłatami na IKZE można sobie praktycznie zagwarantować zwrot podatku dochodowego od fiskusa i jak widzisz, są to imponujące kwoty. Nic więc dziwnego, że wpłaty na IKZE są reglamentowane, a roczne limity nie kumulują się, tylko przepadają z końcem grudnia. Jeśli ten temat jest dla Ciebie interesujący, bardzo serdecznie polecam Ci cały cykl materiałów o IKE i IKZE.

Co jeszcze można odliczyć od podatku?

Wspólne rozliczenie oraz ulga IKZE to nie jedyne opcje, dzięki którym możesz obniżyć podatek. Wymienię Ci kilka – ulga po powrocie z zagranicy, ulga na dzieci, ulga na rodzinę 4+, darowizny, ulga termomodernizacyjna, ulga dla młodych – jak widzisz, lista jest długa i zachęcam Cię do tego, żeby samodzielnie zgłębić temat, które możliwości będą Cię dotyczyć. Mogę Ci polecić 3 źródła, z których sam korzystam:

- Broszury Ministerstwa Finansów

- Baza wiedzy e-Pity.pl (nie korzystam z ich programu do rozliczania PIT-ów, jak już wspomniałem ograniczam udostępnianie moich danych podatkowych dodatkowym podmiotom)

- Baza wiedzy Pitax.pl (ponownie – nie korzystam z programu).

Dla pełnej jasności – ten materiał jest zupełnie niezależny i nie mamy żadnej współpracy z tymi źródłami. Po prostu korzystałem z nich podczas tworzenia tego artykułu.

Przejdziemy teraz do kroku czwartego. Do tej pory omówiliśmy podstawy, teraz natomiast, wejdziemy wgłąb podatkowego lasu – przejdziemy do tematu rozliczenia podatków od oszczędności i inwestycji.

Krok 4: W inwestowaniu świadomie wybierz poziom podatkowej trudności

W tym kroku waży się nie tylko to, czy spędzisz na rozliczeniu podatku tytułowy kwadrans, czy kilka dni, ale też to, jak bardzo podatki podgryzą Twoje zyski i jak bardzo wystawiasz się na kontrolę z urzędu skarbowego. Pomyśl o opodatkowaniu inwestycji, jak o grze komputerowej, w której tę samą przygodę możesz przechodzić na różnych poziomach trudności. Swoją strategię inwestowania możesz uprościć lub utrudnić podatkowo. Jak wygląda taka skala trudności podatkowej?

Łatwy poziom trudności podatkowej

Na łatwym poziomie trudności podatek od zysków kapitałowych jest albo odroczony, albo odprowadzony już za Ciebie, a Ty NIC nie musisz rozliczać z Urzędem Skarbowym. Masz do czynienia z taką sytuacją, jeśli całość swoich działań inwestycyjnych prowadzisz „pod” czymś, co w zespole FBO ochrzciliśmy antypodatkowym pokrowcem. O jednym już dzisiaj wspominałem – chodzi o konto IKZE. W żadnym razie nie jest to Twoja jedyna opcja. Inne pokrowce oferują np. wyższe limity wpłat, dopłaty pracodawcy, czy większą elastyczność korzystania ze środków. Są to:

- Indywidualne Konto Emerytalne (IKE),

- Pracownicze Programy Emerytalne (PPE),

- Pracownicze Plany Kapitałowe (PPK) oraz najmłodszy

- Ogólnoeuropejski Indywidualny Produkt Emerytalny (OIPE).

Wszystkie są specjalnymi rodzajami kont, które oferują bardzo namacalne korzyści podatkowe. Możesz kupować i sprzedawać akcje, obligacje, ETF-y, klasyczne fundusze inwestycyjne, wymieniać waluty, dostawać kupony, odsetki bankowe, dywidendy… i DOPÓKI dzieje się to w ramach tych pokrowców, dopóty nie musisz się przejmować rozliczeniem podatkowym. Jeśli będziesz cierpliwy i wytrzymasz z inwestycją do spełnienia warunków wieku i stażu, wówczas możesz w ogóle nie zapłacić podatku od zysków kapitałowych. Ale jeśli będziesz potrzebować pieniędzy wcześniej – żaden problem, możesz je wyciągnąć, a podatki rozliczy za Ciebie instytucja prowadząca antypodatkowy pokrowiec. Wyjątkiem jest wspomniane już wyżej IKZE, przy którym wcześniejsze wyciąganie pieniędzy może być nieopłacalne i na pewno jest uciążliwe w rozliczeniu.

Do łatwego poziomu trudności zaliczają się też niebędące pod antypodatkowym pokrowcem:

- Lokaty bankowe

- Konta oszczędnościowe

- Detaliczne obligacje skarbowe

- Okazjonalne kupowanie złota i srebra inwestycyjnego i ich sprzedaż po minimum 6 miesiącach od zakupu

- Odsetki od środków na rachunku

- Dywidendy z polskich spółek i

- Kupony z notowanych obligacji polskich emitentów, JEŚLI otrzymujesz je na regularnym koncie w POLSKIM domu maklerskim.

Średni poziom trudności podatkowej

Na tym poziomie rozliczenie inwestycji z fiskusem staje się konieczne, ale nie jest szczególnie uciążliwe. Kiedy wkroczysz na ten poziom? Gdy NIE używasz antypodatkowego pokrowca i handlujesz na różnych giełdach przez POLSKI dom maklerski. Najważniejsza rzecz, którą musisz zapamiętać:

- Samo kupowanie notowanych instrumentów np. akcji, czy ETFów nie ma skutku podatkowego, ale już ich sprzedaż jest zdarzeniem podatkowym.

Na szczęście zarejestrowane w Polsce domy maklerskie pomagają Ci w takim rozliczeniu. Jak to wygląda w praktyce?

Ty musisz złożyć zeznanie PIT-38, ale na tym poziomie trudności będzie ono czekać w e-Urzędzie Skarbowym w “Twoim e-Picie”. Zostanie automatycznie wygenerowane w oparciu o informacje wysłane do urzędu skarbowego przez dom maklerski na druku PIT-8C. Ty możesz ewentualnie rozliczyć stratę z lat ubiegłych, żeby pomniejszyć należny podatek. Od 2024 r. na ten średni poziom trudności wskoczyły też klasyczne fundusze inwestycyjne oferowane przez Towarzystwa Funduszy Inwestycyjnych, które od 2025 r. też będą wysyłać PIT-8C, by ich inwestorzy samodzielnie rozliczyli się na PIT-38. W tegorocznym rozliczeniu podatku za 2023 Klientów klasycznych funduszy po raz ostatni wyręczą w rozliczeniu Towarzystwa Funduszy Inwestycyjnych. Średni poziom mamy omówiony, przejdźmy teraz do tego najtrudniejszego.

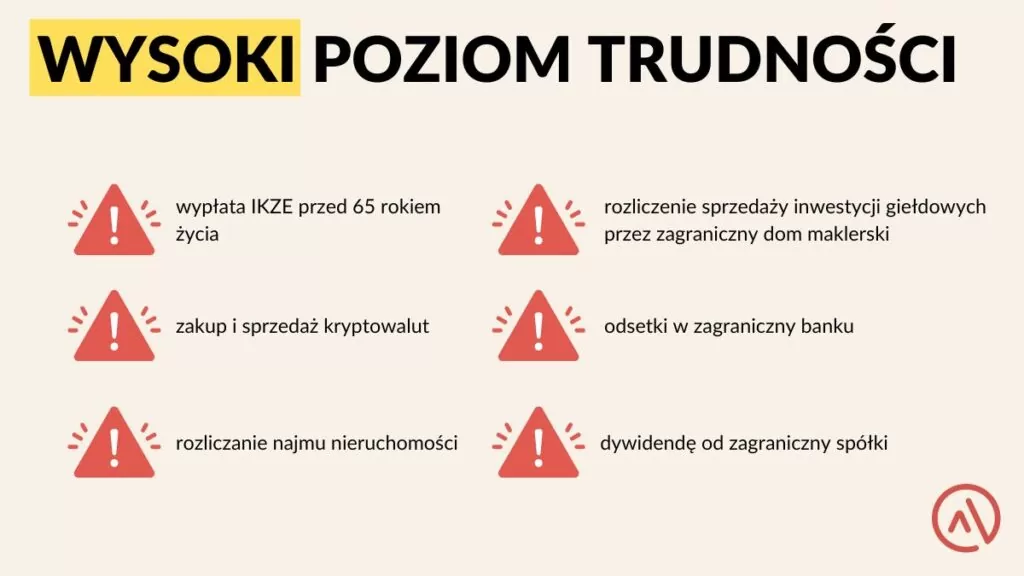

Najwyższy poziom trudności podatkowej

Ostatni, najwyższy szczebel trudności osiągają inwestycje, które są najbardziej uciążliwe w rozliczeniu z urzędem skarbowym. W dużym skrócie – nie ma antypodatkowych pokrowców, a cała odpowiedzialność za obliczenia podatkowe spada na Ciebie. Bez odpowiedniej wiedzy można władować się w podatkową pułapkę i znacznie pogorszyć rentowność swojej inwestycji. Do tej kategorii zaliczamy:

- Wyciągnięcie pieniędzy z IKZE przed 65. rokiem życia.

- Zakup i sprzedaż kryptowalut.

- Rozliczenie najmu nieruchomości.

- Rozliczenie sprzedaży inwestycji giełdowych przez zagraniczny dom maklerski.

- Odsetki w zagranicznym banku.

- Dywidendę od zagranicznej spółki.

Im więcej takich operacji tym bardziej komplikuje się zadanie. Zdradzę Ci, że razem z FinCraftersami spędziliśmy kilka dobrych godzin, by ze wsparciem eksperta podatkowego krok po kroku rozkminić poprawne rozliczanie podatków na tym poziomie trudności. Szczególnie uciążliwe i naszpikowane pułapkami jest rozliczenie zagranicznych dywidend, odsetek i kuponów. Warto to wziąć pod uwagę, zanim “łykniesz jak pelikan” opowieści o dochodzie pasywnym inwestowania dywidendowego. I jeszcze jedna ważna przestroga – nie łudź się, że fiskus nie zobaczy Twoich inwestycji za granicą. Polski fiskus ma coraz lepsze narzędzia i coraz bliżej współpracuje z zagranicznymi odpowiednikami, by móc wyłapać zarówno tych, którzy zagapili się przy zagranicznych przychodach, jak i tych, którzy myśleli, że przechytrzą system.

Oczywiście każda forma inwestowania ma swoje wady i zalety, a ja tutaj skupiam się tylko na jednym aspekcie – podatkowym. To zdecydowanie za mało, by w pełni ocenić atrakcyjność danej formy inwestowania. Samodzielnie musisz ocenić jak dany rodzaj inwestycji pasuje do Twojej strategii, a ja dziś tylko zachęcam Cię, by w tych rozważaniach uwzględnić też hierarchię podatkowej trudności.

Akurat ja bardzo cenię sobie podatkowy spokój, więc tam, gdzie mogę, trzymam się antypodatkowych pokrowców, wybieram inwestycje akumulujące dywidendy oraz kupony, i staram się jak najmniej handlować na giełdzie. Świadomie, tam gdzie mogę, gram na łatwym poziomie trudności i unikam labiryntów pełnych pułapek. Zaoszczędzony czas przeznaczam na inne „gry”, np. zwiększanie zarobków. Skoro mamy to wyjaśnione, przejdźmy do ostatniego kroku na naszej liście.

Krok 5: Trzymaj terminy, zbieraj kwity i sprawdzaj dane

Ostatni krok, dzięki któremu rozliczenie podatków będzie dla Ciebie proste, dotyczy tak naprawdę Twojego podejścia do tematu podatku i pewnej higieny całego procesu. Chciałbym Ci gorąco polecić podejście człowieka skrupulatnego i dobrze przygotowanego. W myśl zasady – lepiej zapobiegać, niż leczyć:

- Nie przekraczaj terminu rozliczenia z urzędem skarbowym. Co roku masz czas do końca kwietnia. Szkoda potem pary na wyliczanie odsetek za spóźnienie.

- Zawsze zbieraj dokumenty – PITy 11, PITy 8C, historie transakcji na rachunkach maklerskich – i trzymaj je przez długi czas (a najlepiej załóż, że na wieczność).

- Sprawdź, czy Twoje dane na zeznaniu podatkowym są aktualne, szczególnie numer konta do zwrotu podatku.

- Jeśli czegoś nie wiesz, lub nie jesteś pewny – skonsultuj się z doradcą podatkowym, albo uzyskaj podatkową interpretację indywidualną.

Dobrnęliśmy do końca! Mam nadzieję, że moje 5 kroków będzie dla Ciebie impulsem do samodzielnego pogłębienia sposobów na optymalizację i uproszczenie swoich podatków. Do końca kwietnia zostało jeszcze kilka dni, dlatego jeśli jeszcze tego nie masz za sobą, to życzę Ci, żeby w tym roku ogarnięcie rozliczenia było dla Ciebie łatwe, szybkie, a nawet (gdy okaże się, że należy Ci się duży zwrot podatku) – przyjemne. Bardzo mocno trzymam kciuki za Twoje poszukiwania ulg i odliczeń, pomocnych w optymalizowaniu podatków w kolejnym roku. Na koniec mam do Ciebie prośbę – podziel się, proszę, w komentarzu swoimi sposobami na optymalizację i uproszczenie podatków. Co się sprawdza u Ciebie? Pomoże to innym czytelnikom bloga, którzy mają ten temat na tapecie.

Proszę zapoznaj się z poniższą informacją.

Jeżeli podobał Ci się ten artykuł, może zainteresuje Cię moja książka o inwestowaniu – „Finansowa Forteca”. W podobny sposób jak tutaj na blogu- prosto i merytorycznie – tłumaczę w niej, jak inwestować skutecznie i mieć święty spokój. Szczegóły poznasz TUTAJ.

PODOBAJĄ CI SIĘ ARTYKUŁY NA BLOGU?

Dołącz do ponad 45 513 osób, które otrzymują newsletter i korzystają z przygotowanych przeze mnie bezpłatnych narzędzi pomagających w skutecznym dbaniu o finanse.

KLIKNIJ W PONIŻSZY PRZYCISK.

PLANUJESZ ZACIĄGNĄĆ KREDYT HIPOTECZNY

I NIE WIESZ OD CZEGO ZACZĄĆ?

To zupełnie naturalne. Kredyt hipoteczny to ogromne zobowiązanie, które przygniata przez kilkadziesiąt lat. W dodatku mnóstwo osób bardzo za niego przepłaca. Przygotowałem kurs Kredyt Hipoteczny Krok po Kroku, aby uzbroić Cię w niezbędną wiedzę i dać narzędzia do wygodnego podjęcia najlepszych dla Ciebie decyzji. Chcę Ci pomóc w znalezieniu kredytu hipotecznego, który:

✅ w bezpieczny sposób pomoże Ci zrealizować marzenie o własnym mieszkaniu czy domu,

✅ nie obciąży nadmiernie budżetu Twojej rodziny,

✅ będzie Cię kosztował tak mało, jak to tylko możliwe,

✅ szybko przestanie być Twoim zobowiązaniem, bo sprawnie go spłacisz.