Poduszka bezpieczeństwa czy wkład własny na zakup nieruchomości?

Podcast: Odtwarzaj w nowym oknie | Pobierz (Czas trwania: 31:03 — 28.8MB) | Umieść link

Subskrybuj: Apple Podcasts | Spotify | Android | RSS

Co jest lepsze na drodze do finansowego bezpieczeństwa – uzbierana najpierw solidna poduszka finansowa, czy może wkład własny na zakup mieszkania? To pytanie zadaje sobie wiele osób planujących zakup nieruchomości. Dziś pokażę Wam, jak podejść do tematu i podjąć dobrą dla siebie decyzję.

Poduszka bezpieczeństwa to odłożona równowartość naszych (przynajmniej) 6-miesięcznych wydatków. To „finansowa tarcza”, która z zasady ma nas chronić przed dużymi niespodziewanymi wydatkami lub utratą pracy. Zdecydowanie każdy powinien ją posiadać i uzbierać jak najszybciej.

Jednak kwota sześciomiesięcznych wydatków jest niebagatelna, a przecież wiele osób marzy też o zakupie własnego mieszkania, co wiąże się z uzbieraniem wkładu własnego. Odkładanie środków na poduszkę finansową może zatem oddalić w czasie zakup mieszkania. Co robić w takiej sytuacji? Czy takie dwa cele można pogodzić?

Możesz także obejrzeć na YouTube 🙂

To dobry moment na krótkie przypomnienie: Pamiętaj, proszę, że wszystkie prezentowane na blogu materiały mają charakter wyłącznie edukacyjny i informacyjny i są wyrazem prywatnej opinii autorów. Zapoznaj się, proszę, z dokładną informacją prawną, którą znajdziesz na końcu tego artykułu.

Bardzo częste pytanie

Ponieważ tego typu pytanie dość często przewija się w mailach, które do mnie wysyłacie, postaram się dziś nie tylko udzielić odpowiedzi, ale przede wszystkim zilustrować, w jaki sposób podchodzę do analizowania podobnych tematów. A do podjęcia tego tematu zainspirowała mnie Justyna, która wysłała mi na Facebooku taką wiadomość:

Witam Panie Marcinie,

od niedawna jestem subskrybentką Pańskiego kanału na yt. Oglądam wszystkie podcasty z naprawdę dużym entuzjazmem. Nie natrafiłam natomiast jednoznacznie na odpowiedz na pytanie, które nurtuje mnie od dłuższego czasu.Jestem osobą, która od niedawna znajduje się na rynku pracy i dopiero zaczyna kumulować swoje oszczędności. Głównym ich celem na ten moment jest oczywiście zakup nieruchomości. W tym celu niezbędne jest uzyskanie przeze mnie wkładu własnego. Moje pytanie dotyczy konfliktu pomiędzy uzbieranym wkładem własnym a posiadaniem 6-miesięcznej poduszki finansowej. Każdy miesiąc zwłoki przed zakupem własnego m4 odbija się na moim budżecie kosztem, chociażby wysokich kosztów ponoszonych na wynajem obecnego mieszkania.

Czy powinnam wyzerować konto oszczędnościowe i jak najszybciej zakupić mieszkanie, czy powinnam odłożyć pieniądze najpierw na poduszkę finansową, a następnie zakup mieszkania.? Biorąc oczywiście pod uwagę fakt ciągłego wzrostu cen na rynku nieruchomości (dzisiaj potrzebuje na wkład własny 50 tys. zł, za rok półtora – okres potrzebny na uzbieranie poduszki finansowej- będę potrzebowała 70 tys., stale oddalając się od założonego celu).

Jeśli będzie mi Pan w stanie pomóc, będę niezmiernie wdzięczna. Wykonuje Pan niesamowicie dobrą robotę 😉

Justyna

Ważny jest cały kontekst

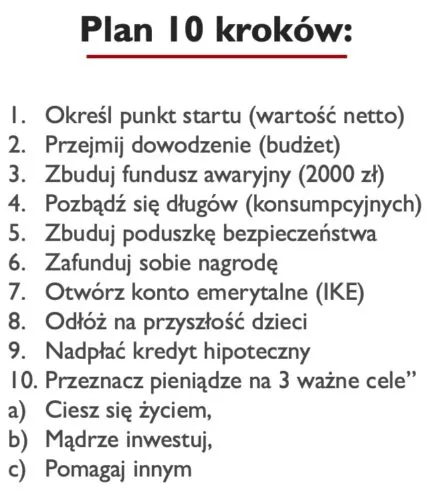

Próbując odpowiedzieć na pytanie Justyny, przypomnę na chwilę Plan 10 kroków do finansowego bezpieczeństwa, który przedstawiłem w mojej książce “Jak zadbać o własne finanse”:

Jak widzisz, na piątym miejscu listy znajduje się poduszka bezpieczeństwa. Ten ważny krok pozwoli Ci zabezpieczyć się przed niespodziewanymi wypadkami losu – przede wszystkim utratą pracy lub kosztowną awarią np. samochodu. Na liście nie pojawia się natomiast odłożenie wkładu własnego. Gdybym teraz miał umiejscowić ten krok, zdecydowanie umieściłbym go po zbudowaniu poduszki bezpieczeństwa. Mógłby to być podpunkt 5 “A”. Dla mnie taka kolejność jest najrozsądniejsza i najbezpieczniejsza.

Pamiętaj jednak, że to tylko moja sugestia. Dzielę się moją opinia na temat tego, co robić, w oparciu o moją najlepszą wiedzę i doświadczenie. Ważne jednak, żebyś nie podejmował decyzji jedynie w oparciu o czyjeś opinie. Sytuacja finansowa i życiowa każdej osoby jest inna, dlatego zanim podejmiesz jakiś krok, przemyśl tę sprawę bardzo dokładnie i rozpisz różne scenariusze. Poniżej podpowiem Ci, jak to zrobić.

Przeanalizuj, czy to właściwy czas na zakup mieszkania.

Wcale nie chodzi mi tutaj o sytuację rynkową i ceny. Zdecydowanie ważniejsze jest coś innego: Twój osobisty moment życiowy.

Zwróciłem uwagę, że Justyna napisała tak: „głównym celem odkładania pieniędzy jest oczywiście zakup nieruchomości”. Hmm… dla mnie taki cel wcale nie jest oczywisty. Justyna dopiero rozpoczęła pracę i zaczyna swoją przygodę z akumulowaniem kapitału. Nie jestem więc przekonany, czy oczywistym kolejnym krokiem jest pakowanie się w kredyt o wartości kilkuset tysięcy złotych na kilkadziesiąt lat!

Taki kredyt zdecydowanie zmniejszy mobilność i może zamknąć Justynie wiele dróg na scieżce rozwoju zawodowego. Nie rzuci ona z dnia na dzień pracy, gdy przyjaciółka zaproponuje jej wspólne budowanie super firmy, bo będzie miała na głowie kredyt hipoteczny i comiesięczne raty. Decyzja o zaciągnięciu takiego kredytu ma swoją cenę – zarówno finansową, jak również emocjonalną.

Kredyt hipoteczny tak, ale…

Żebyśmy mieli pełną jasność – jestem zdecydowanym zwolennikiem zakupu mieszkania na własne potrzeby – co dokładnie uargumentowałem w 9 odcinku „Wtorkuzfinansami” pt „Czy własne mieszkanie to dobra inwestycja?”. Ale takie zakupy, jak mieszkanie na własne potrzeby, warto zrobić wtedy, gdy: mamy już konkretny pomysł na swój rozwój zawodowy, gdy wiemy, że miasto, w którym chcemy dokonać zakupu, to jest właśnie to miasto, w którym chcemy przez dłuższy czas zamieszkać, itp.

Oczywiście, mieszkanie można potem wynająć, sprzedać, itp. -ale w praktyce wcale nie jest to tak banalnie proste, jak twierdzą niektórzy. Szczególnie w trudnej sytuacji ekonomicznej. A trudne sytuacje ekonomiczne oznaczają też większe ryzyko utraty dochodów i pracy.

Takich kilkaset złotych kredytu hipotecznego na karku potrafi skutecznie zmienić przedsiębiorczego i pełnego marzeń absolwenta w karnego pracownika kiepskiej korporacji, który jedynie z konieczności spłacania rat musi odłożyć marzenia na później. Wiem o czym mówię, bo swego czasu część moich marzeń również musiała z tego powodu poczekać…

Zostawmy to jednak i załóżmy, że decyzja Justyny o zakupie mieszkania jest świetnie przemyślana, że moment życiowy, w którym Justyna teraz się znajduje, jest jak najbardziej właściwy do takich zakupów, a jedyny dylemat to decyzja, czy zrobić to teraz – przeznaczając na to wszystkie oszczędności – w tym poduchę finansową, czy lepiej odczekać i dokonać zakupu za rok.

Justyna pisze, że jest na początku drogi, ale wnioskuję, że dobrze zarabia, skoro na uzbieranie kilkudziesięciu tysięcy wystarczy jej rok. To dobra wiadomość. Z tej wiadomości wynika jednak też pośpiech związany z obawą o rosnące ceny nieruchomości.

Więc jak tu rozwiązać tę sprawę? Ryzykować czy nie? Gdy mam do rozważenia podobne decyzje, najpierw solidnie się wysypiam, a potem – mając przed sobą piękny poranek – biorę do ręki kartkę papieru i kalkulator – i zaczynam spisywać na papierze możliwe scenariusze, dylematy i ewentualne konsekwencje, które wiążą się z każdą z podjętych decyzji.

Czego obawia się Justyna?

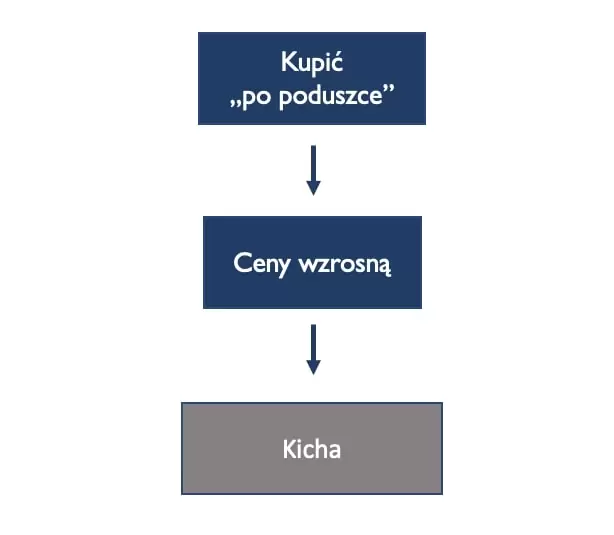

Scenariusz, którego najbardziej obawia się Justyna, wygląda tak:

Jeżeli poczeka z zakupem, najpierw odłoży pieniądze na poduszkę bezpieczeństwa, a w tym czasie ceny mieszkań wzrosną, to poniesie “stratę”. Strata nie będzie oczywiście oznaczać “wypływu pieniędzy” z jej kieszeni. Będzie to jednak koszt utraconych korzyści. Justyna będzie spoglądać na rosnące ceny nieruchomości z uczuciem, że popełniła błąd i mogła jednak zaryzykować…. To takie klasyczne FOMO – czyli Fear Of Missing Out.

Rozważ na chłodno różne scenariusze

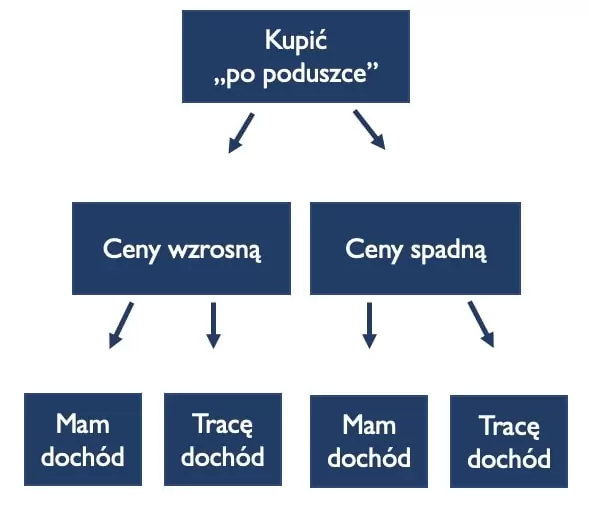

Ale to przecież nie jest jedyny możliwy scenariusz! Ceny mieszkań mogą wzrosnąć, ale mogą przecież też spaść. A przy takim obrocie spraw, na swojej cierpliwości Justyna może wiele zyskać. Co więcej, weźmy pod uwagę także drugi ważny czynnik w tym równaniu, o którym wiele osób zapomina. Aby spłacać kredyt, musimy mieć dochód! Utrata pracy często przychodzi nagle i niespodziewanie, pozbawiając nas środków do życia i spłaty kredytu.

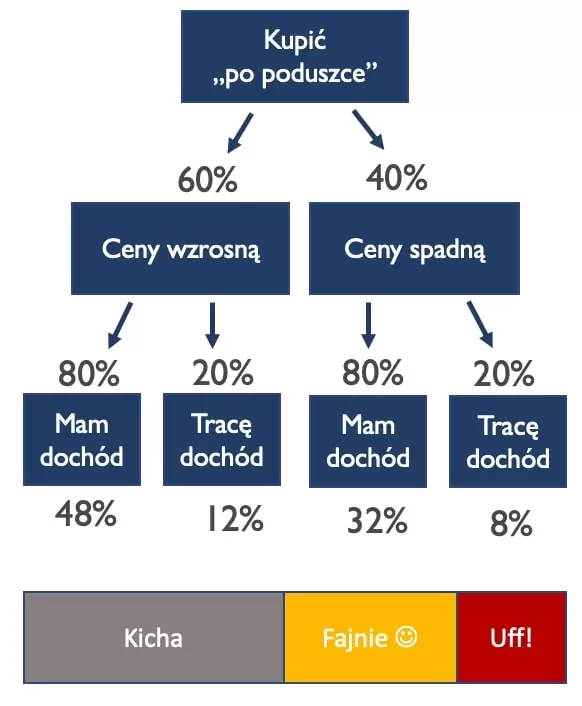

Nasze drzewko decyzyjne jest zatem nieco bardziej złożone:

Rozważając każdy z potencjalnych scenariuszy, możemy przypisać im prawdopodobieństwo występowania. Ja zrobiłem to “na czuja”, ale można oczywiście postarać się takie prawdopodobieństwa jakoś zobiektywizować, czytając np. Raporty na temat rynku nieruchomości (choć oczywiście przyszłości i tak nikt nie zna). Na potrzeby naszego przykładu przyjmijmy takie wartości: wzrost cen mieszkań mamy 60% szans, na spadek 40%. Załóżmy też, że prawdopodobieństwo utrzymania pracy i dochodu wynosi 80%, a prawdopodobieństwo jej utraty 20%. Jak te założenia wpłyną na naszą decyzję?

Jeśli utrzymamy dochód, ceny faktycznie wzrosną, a my zwlekaliśmy z zakupem, aby odłożyć poduszkę, to wyjdzie “kicha”. Jeżeli jednak ceny spadną – to w takiej samej sytuacji będziemy zadowoleni. Są jednak jeszcze dwie opcje – gdy stracimy dochód. W takiej sytuacji będziemy bardzo zadowoleni z faktu posiadania poduszki, bo uratuje nas ona przed finansową katastrofą.

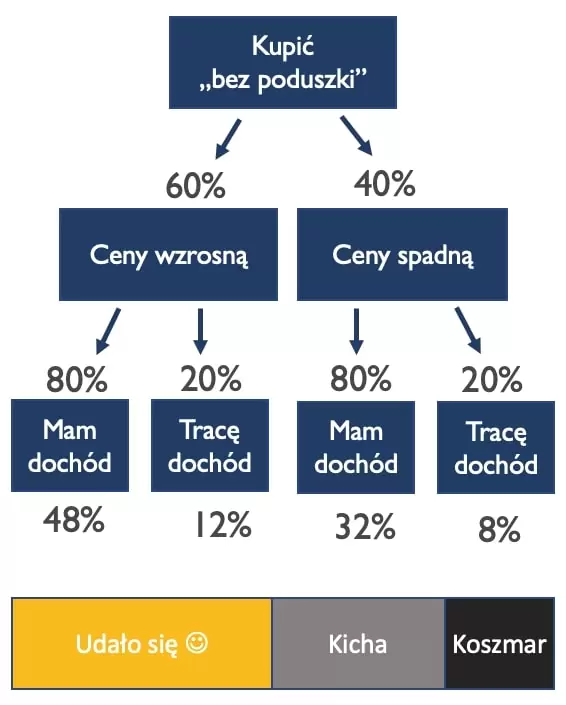

Zakup mieszkania bez poduszki finansowej

A jak to wygląda w sytuacji, gdy zdecydujemy się na zakup mieszkania bez poduszki bezpieczeństwa? Nasze drzewko decyzyjne będzie wyglądać bardzo podobnie, ale nieco inaczej ukształtują się rezultaty:

Nie będę omawiał wszystkich opcji, ale spójrz na najgorszy możliwy scenariusz – kupiłeś mieszkanie, nie masz poduszki bezpieczeństwa i straciłeś pracę. Bez funduszu awaryjnego możesz znaleźć się w małym koszmarze – z wielkim kredytem na głowie i brakiem pieniędzy na jego obsługę.

Musisz mieć dobry plan działania na wypadek “czarnego scenariusza”

I teraz najważniejszy moment całej analizy. Wiesz już, jak mogą skończyć się różne scenariusze. Widzisz mniej więcej, jakie jest ich prawdopodobieństwo. Teraz pytanie brzmi: czy możesz sobie pozwolić na ryzyko wystąpienia tego najgorszego scenariusza- koszmaru?

Tak jak pisałem – sytuacja każdej osoby może być inna. Justyna może odpowiedzieć np. w taki sposób:

(1) Nie będzie tragedii – wystarczy jeden telefon do zamożnych rodziców i wszystko będzie dobrze.

(2) Kupujemy razem z partnerem, który świetnie zarabia – więc prawdopodobieństwo, że oboje stracimy pracę jest niższe.

(3) Dam radę – policzyłam, że w razie czego wynajmę to mieszkanie, wprowadzę się do koleżanki lub do rodziców i żyjąc przez rok na ryżu i fasoli mój budżet jakoś się zepnie.

(4) Spokojnie – nie napisałam, że mam w sejfie srebra rodowe, więc w razie czego mogę je sprzedać i wystarczy pieniędzy na kilka rat kredytowych.

Im lepszy, im bardziej przemyślany, im bardziej wykonalny i realny jest taki plan, tym śmielej można myśleć o zakupie mieszkania bez poduchy finansowej. Ale gdy tylko takiego zakupu dokonamy – natychmiast trzeba zapomnieć o kupnie mebli do mieszkania i 100% energii puścić w odbudowanie takiej poduchy.

Przy takiej decyzji trzeba jednak pamiętać o tym, że każdy człowiek zadłużony po uszy brał kredyty mając w głowie optymistyczny plan.

Ważna jest też indywidualna skłonność do ryzyka. Bazując na własnych doświadczeniach i historiach osób, które walczą z długami, nie wyobrażam sobie postawienia mojej rodziny w sytuacji, w której nie mamy poduszki bezpieczeństwa.

ostatnia aktualizacja:

Najlepsze lokaty bankowesprawdź

Najlepsze konta osobiste za 0 zł

Promocje bankowe do 900 zł premii

Najtańsze kredyty hipoteczne aż 10 banków

Są także opcje pośrednie

Ale istnieją też opcje pośrednie. Jeśli uzbieranie poduszki ma zająć rok – uzbieraj ją na 3 miesiące i zabierz się za kupno mieszkania za pół roku. To da Ci większy margines błędu i w razie utraty pracy będziesz mieć 90 dni na znalezienie kolejnej. A może pora upomnieć się o podwyżkę i dzięki zwiększeniu zarobków przyspieszyć sprawę o kolejny miesiąc? …

Wniosek?

Odpowiadając Justyna na Twoje pytanie – wiele zależy od Twojej indywidualnej sytuacji. Jeśli masz dobre wyjście w razie utraty dochodu – np. bogatych rodziców, którzy Ci chętnie pomogą – ryzyko jest akceptowalne. Jeżeli jednak nie masz żadnych sensownych opcji wyjścia z takiej sytuacji, to będąc na Twoim miejscu nie podejmowałbym takiego ryzyka.

Mówi się wprawdzie, że do odważnych świat należy, ale istnieje ogromna różnica między odwagą a życzeniowym myśleniem. Istnieje również ogromna różnica pomiędzy podejmowaniem skalkulowanego, przemyślanego ryzyka, a wykonywaniem „skoku wiary” w nadziei, że wszystko będzie dobrze. Jestem optymistą, ale życie nauczyło mnie, że nie zawsze „wszystko będzie dobrze”.

Dlatego właśnie – gdy mam podobne dylematy – najpierw otwieram swój notatnik, biorę do ręki kalkulator i gruntownie analizuję konsekwencje różnych opcji. W przypadku inwestycji liczę sobie nawet w Excelu 3 scenariusze: bazowy i dwa pesymistyczne. Tylko gdy mam pewność, że sobie poradzę, nawet gdy zmaterializują się największe ryzyka – dopiero wtedy podejmuję takie ryzyko.

Życzę Ci zatem Justyna owocnych przemyśleń i bez względu na to, co zdecydujesz, trzymam z całych siły kciuki, aby efekty podjętej w ten sposób decyzji były jak najlepsze dla Ciebie i twoich najbliższych. Bardzo dziękuję Ci za pytanie i inspirację do przygotowania tego odcinka.

A co Wy o tym myślicie? Jak Wy podeszlibyście do takiego dylematu? Dajcie znać w komentarzu i podpowiedzcie Justynie 🙂

Linki do materiałów wymienionych w audycji:

- Jak kupić ETF-y do swojego portfela? Cykl o ETF – część 2

- Poduszka bezpieczeństwa.

- Finansowa poduszka bezpieczeństwa – Q&A.

- Książka „Jak zadbać o własne finanse”.

- Plan 10 kroków do finansowego bezpieczeństwa.

- Obligacje skarbowe – praktyczny i kompletny przewodnik.

- Lepiej kupić czy wynająć mieszkanie?

- Czy własne mieszkanie to dobra inwestycja?

- Kredyt konsolidacyjny – świetne rozwiązanie czy bomba z opóźnionym zapłonem?

- Testament, spadek i dziedziczenie. 67 najważniejszych pytań i odpowiedzi.

Jak słuchać podcastu?

Dzisiejszy odcinek znajdziesz na górze tego wpisu, a w ciągu kilku godzin po publikacji na blogu podcast będzie również dostępny w aplikacjach do odsłuchiwania podcastów, w tym m.in.:

za pośrednictwem iTunes

za pośrednictwem aplikacji Stitcher

za pośrednictwem Spotify

za pośrednictwem YouTube

poprzez RSS

Jestem bardzo ciekaw Twoich wrażeń z tego odcinka i będę Ci bardzo wdzięczny, jeśli podzielisz się swoją opinią.

A jeśli korzystasz z iTunes i masz 20 sekund, będę Ci bardzo wdzięczny za ocenienie podcastu w tej aplikacji:

Proszę zapoznaj się z poniższą informacją.

Jeżeli podobał Ci się ten artykuł, może zainteresuje Cię moja książka o inwestowaniu – „Finansowa Forteca”. W podobny sposób jak tutaj na blogu- prosto i merytorycznie – tłumaczę w niej, jak inwestować skutecznie i mieć święty spokój. Szczegóły poznasz TUTAJ.

PODOBAJĄ CI SIĘ ARTYKUŁY NA BLOGU?

Dołącz do ponad 45 513 osób, które otrzymują newsletter i korzystają z przygotowanych przeze mnie bezpłatnych narzędzi pomagających w skutecznym dbaniu o finanse.

KLIKNIJ W PONIŻSZY PRZYCISK.

PLANUJESZ ZACIĄGNĄĆ KREDYT HIPOTECZNY

I NIE WIESZ OD CZEGO ZACZĄĆ?

To zupełnie naturalne. Kredyt hipoteczny to ogromne zobowiązanie, które przygniata przez kilkadziesiąt lat. W dodatku mnóstwo osób bardzo za niego przepłaca. Przygotowałem kurs Kredyt Hipoteczny Krok po Kroku, aby uzbroić Cię w niezbędną wiedzę i dać narzędzia do wygodnego podjęcia najlepszych dla Ciebie decyzji. Chcę Ci pomóc w znalezieniu kredytu hipotecznego, który:

✅ w bezpieczny sposób pomoże Ci zrealizować marzenie o własnym mieszkaniu czy domu,

✅ nie obciąży nadmiernie budżetu Twojej rodziny,

✅ będzie Cię kosztował tak mało, jak to tylko możliwe,

✅ szybko przestanie być Twoim zobowiązaniem, bo sprawnie go spłacisz.