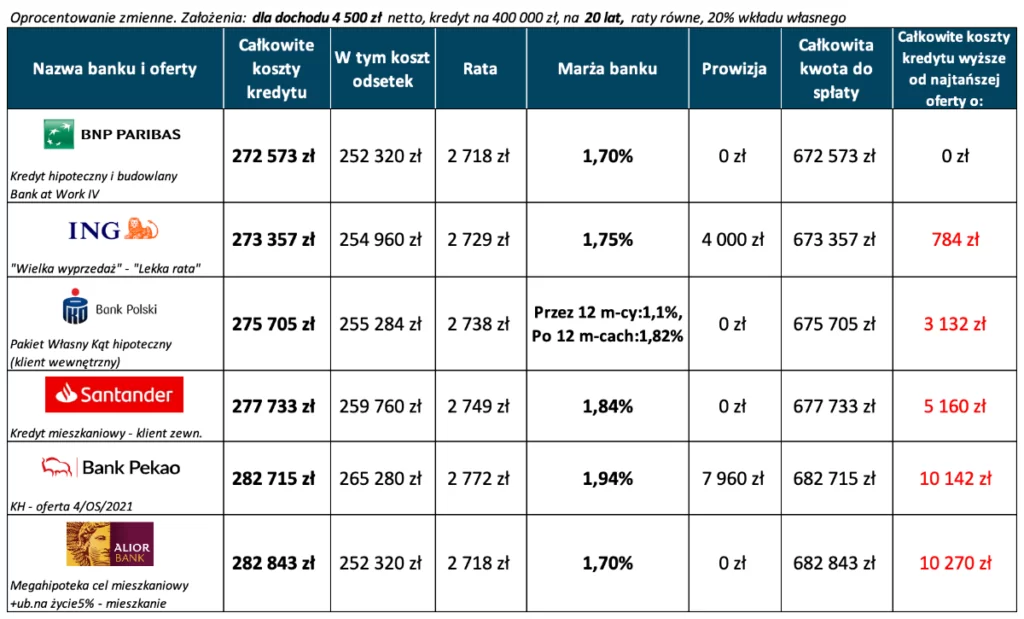

Ranking kredytów hipotecznych marzec 2022

Który kredyt hipoteczny jest najlepszy w marcu 2022? Sprawdź, w których bankach kredyty są najtańsze, a w których najdroższe. Oto rzetelny ranking kredytów hipotecznych, zawierający szczegółowy wykaz najważniejszych parametrów. Pobierz plik PDF z zestawieniem najlepszych ofert oraz informacjami na temat wymagań banków oferujących najbardziej opłacalne kredyty hipoteczne. Oto ranking kredytów hipotecznych marzec 2022.

Ranking kredytów hipotecznych – kryteria

Nasz ranking kredytów hipotecznych powstaje w oparciu o ponad 82 oferty z 10 ogólnopolskich banków:

6 ofert |

|

|

|

|

|

|

8 ofert |

|

|

Oto najnowszy ranking kredytów hipotecznych MARZEC 2022

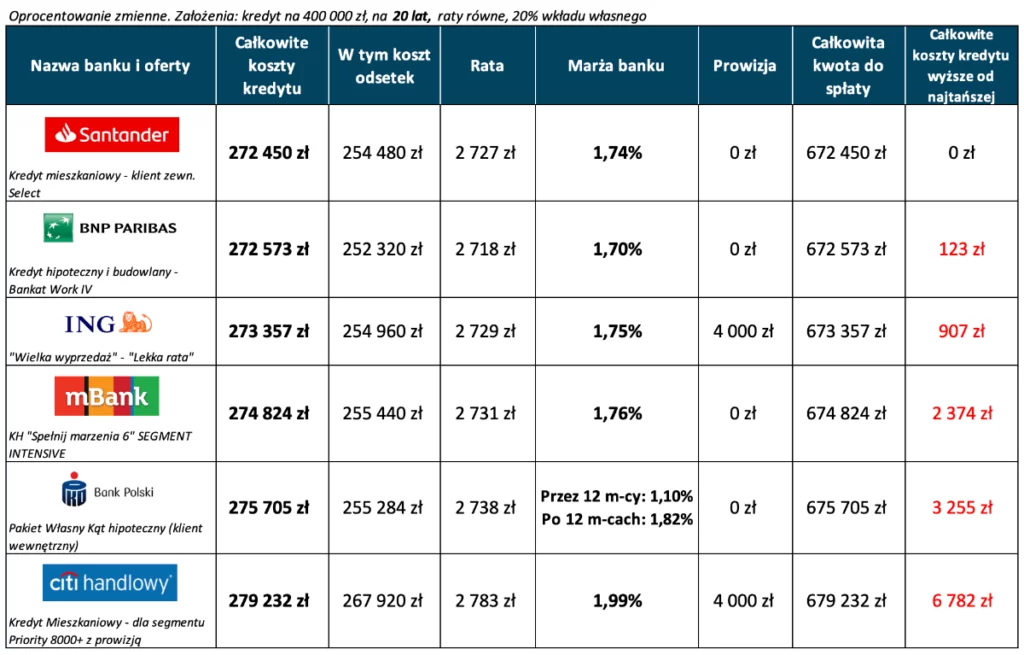

Aby ułatwić Wam porównanie ofert różnych banków, ten ranking kredytów hipotecznych przygotowuję w oparciu o parametry kredytu, zbliżone do tych, które są najczęściej wybierane.

PARAMETRY RANKINGU kredytów hipotecznych

– Kwota kredytu: 400 000 zł

– Okres kredytowania: 20 lat

– Raty: równe

– Wkład własny: 20%

– Oprocentowanie: zmienne

Dodatkowo poniżej znajdziecie rankingi analogicznych kredytów:

Możecie też sprawdzić, gdzie uzyskacie kredyt najszybciej:

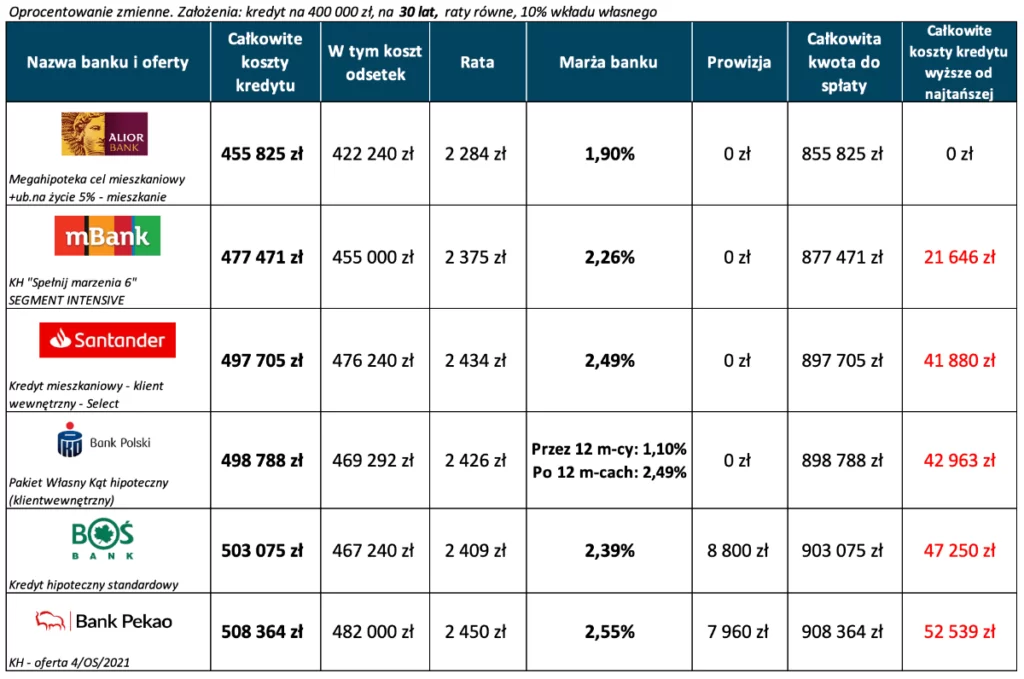

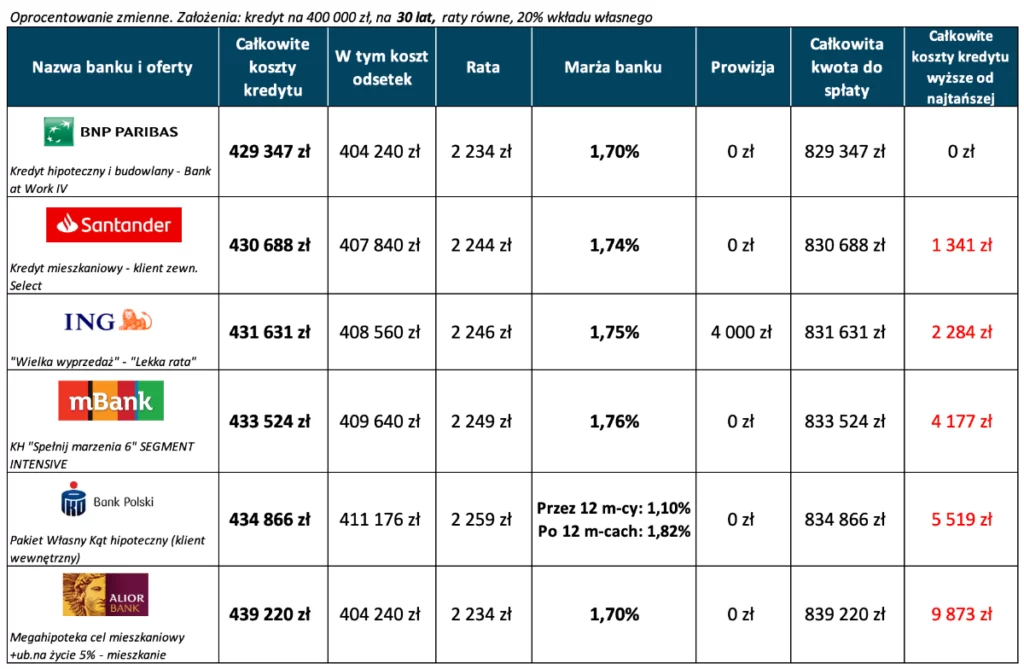

Jeżeli mieliście jednak okazję skorzystać z mojego kursu Kredyt hipoteczny krok po kroku, to znacie z pewnością promowaną przeze mnie regułę 30/20/20. Chciałbym bardzo wyraźnie podkreślić, że reguła jest jak najbardziej aktualna, a to, że pokazuję ranking z kredytami na 30 lat, a dziś nawet dodatkowo pokażę kredyty z wkładem własnym na 10%, w żaden sposób nie oznacza odejścia od tej reguły!!! Zaciągając kredyt na 30 lat lub z wkładem własnym tylko 10% zapłacisz znacząco więcej.

Podkreślę, że JEDYNYM KRYTERIUM, które powoduje, że dany bank jest wyżej lub niżej w rankingu jest SUMA KOSZTÓW. Im mniej oddamy pieniędzy do banku, tym wyżej dana oferta znajduje się w rankingu.

Pamiętaj, że Twoja indywidualna sytuacja kredytowa może być inna. Dlatego jeżeli chcesz otrzymać swój indywidualny ranking kredytów hipotecznych – napisz do Sebastiana. Bezpłatnie przygotuje dla Ciebie zestawienie kredytów mieszkaniowych skrojonych na miarę Twoich potrzeb. Otrzymanie takiego rankingu nic nie kosztuje i nie stanowi żadnego zobowiązania z Twojej strony.

O założeniach rankingu przeczytasz więcej tutaj.

Gdzie najszybciej uzyskasz kredyt hipoteczny?

Gdzie najszybciej uzyskamy kredyt hipoteczny? W niektórych przypadkach liczyć może się nie tylko sama cena kredytu hipotecznego, ale też tempo rozpatrywania naszego wniosku przez bank. No bo co z tego, że znajdziemy jakąś nieruchomość w okazyjnej cenie, jeżeli za chwilę zniknie nam ona sprzed nosa, bo bank rozpatruje nasz wniosek przez kilka miesięcy. I nie chodzi mi absolutnie o to aby namawiać na szybkie branie kredytu bez właściwej analizy. Na takie ustępstwo nigdy się nie zgodzę, ale mimo wszystko – warto wiedzieć jak długo czeka się teraz na rozpatrzenie wniosku i przyznie kredytu. Ten ranking jest sporządzony w oparciu o wnioski składane przez zespół Sebastiana. Pamiętaj, że sytuacja kilka dni później może się różnić bo np. bank, który długo rozpatruje wnioski wprowadzi usprawnienia.

Sprawdź, który kredyt hipoteczny najtańszy w Twojej sytuacji?

Ranking kredytów hipotecznych, który tutaj prezentujemy, przygotowujemy bardzo rzetelnie. Aby był on obiektywny, kierujemy się wyłącznie sumą kosztów kredytu, by jak najmniej pieniędzy wyszło z Twojej kieszeni do banku. Nie promujemy żadnego konkretnego banku. Sprawa jest prosta: im niższy koszt kredytu, tym lepsze miejsce w rankingu.

Ale w Twojej konkretnej sytuacji ranking może wyglądać trochę inaczej. Dlaczego? Bo zmiana pewnych kluczowych parametrów może istotnie zmieniać kolejność poszczególnych ofert. Np. niektóre oferty dostępne są wyłącznie dla osób posiadających umowę o pracę, zarabiających więcej niż 10 tys zł czy będących klientami banku przez wiele miesięcy. Dlatego jeżeli chcesz otrzymać swój indywidualny ranking kredytów hipotecznych – napisz do Sebastiana, korzystając z poniższego formularza. Sebastian przygotuje dla Ciebie zestawienie kredytów mieszkaniowych, skrojonych na miarę Twojej indywidualnej sytuacji. Za taką kalkulację Sebastian nie pobiera żadnego wynagrodzenia, a otrzymanie indywidualnego rankingu nie stanowi żadnego zobowiązania z Twojej strony, aby korzystać z usług Sebastiana.

Kredyt hipoteczny w niepewnych czasach

W związku z inwazją Rosji na Ukrainę osoby, które chciały zaciągnąć kredyt hipoteczny, mają sporo rozterek:

- Czy w ogóle warto obecnie zaciągać kredyt hipoteczny?

- Jak teraz wygląda wyliczanie zdolności kredytowej?

- Czy kredyt ze stałą stopą jest dobrym pomysłem?

Na wszystkie te pytania postaramy się z Sebastianem odpowiedzieć.

Sebastian, patrząc na to, ile zapytań przychodzi teraz do Ciebie z naszego formularza kontaktowego – jak oceniasz sytuację? Czy rynek kredytów hipotecznych umarł?

Myślę, że nie umarł, ale obserwujemy znaczący spadek zainteresowania tym tematem. Sprawdziłem i w przypadku naszej firmy zaobserwowaliśmy 58% mniejsze zainteresowanie kredytami. Mamy mniej zapytań, ale klienci, którzy się teraz zgłaszają, są bardziej konkretni – chcą podjąć faktyczne działania w temacie kredytu.

Czy warto teraz zaciągać kredyt hipoteczny?

Bardzo często przewija się dziś pytanie o to, czy zaciągać kredyt hipoteczny. Mamy marzenie o mieszkaniu, spory wkład własny i – póki co – stałą pracę ze stabilnym wynagrodzeniem. Czy w takiej sytuacji warto teraz brać kredyt? Sebastian – czy Ty brałbyś teraz kredyt?

Jeżeli mam być szczery, to ja dzisiaj nie wziąłbym pewnie kredytu hipotecznego, ale to dlatego, że nie mam takiej potrzeby. Niedawno wziąłem kredyt, zmieniłem mieszkanie, więc na dziś nie mam takiej potrzeby. Myślę, że teraz warto zwrócić szczególną uwagę właśnie na ten aspekt potrzeby. Wielu klientów, którzy się do nas zgłaszają, po prostu potrzebuje mieszkania. I wtedy moim zadaniem jest ich jak najlepiej wesprzeć w tym procesie.

W takim razie zadam Ci jeszcze trudniejsze pytanie. Ja bardzo często trzymam się takiej zasady, że zanim coś komuś polecę, mam takie pytanie sprawdzające: czy poleciłbym to mojej najbliższej rodzinie i moim przyjaciołom? No więc wyobraźmy sobie taką sytuację, że przychodzi do Ciebie Twoja siostra, która chce zaciągnąć kredyt właśnie teraz. Co byś jej odpowiedział?

Na pewno bym powiedział, żeby się mocno zastanowiła, czy to jest dobry moment i czy powód, dla którego ona chce kupić mieszkanie, jest wystarczająco ważny, żeby teraz podjąć taką decyzję. Zasugerowałbym jej, żeby rozpisała na kartce wszystkie plusy i minusy, z którą decyzją lepiej by się czuła. Weź też pod uwagę, że akurat moja siostra ma chłopaka – więc to też nie byłaby całkowicie jej decyzja. Są dwie strony i różne motywacje, w którym kierunku pójść. Czy wynajem, który może być drogi, czy mieszkanie z rodzicami, czy właśnie – pójście na swoje. A Ty Marcin? Co Ty byś odpowiedział?

Wiesz, na pewno nie zaciągałbym dzisiaj kredytu w celach inwestycyjnych, chociaż wiadomo – jak jest duży strach na rynku, to rodzą się największe fortuny. Teraz jeszcze ceny mieszkań nie są sprzyjające i przede wszystkim jest bardzo dużo niepewności na temat rozwoju sytuacji, która jest za granicą.

Gdybym nie miał swojego mieszkania, gdybym miał odłożone środki na wkład własny i wynajmował gdzieś inne mieszkanie, ale miałbym w planach zakup swojego – to myślę, że bardzo poważnie bym to rozważył. Kilka ważnych kwestii to na przykład to, na ile stabilna jest moja praca, jak rozwinie się sytuacja za granicą itd. Ale prawdopodobnie na takich warunkach jak dziś bym nie wziął.

Ale też pewnie poszedłbym do doradcy kredytowego. Podałbym Ci moje dane finansowe i zapytał, na co mogę w danej chwili liczyć. Szykowałbym wszystko pod ewentualny wniosek kredytowy – bo sytuacja zmienia się bardzo dynamicznie i może się okazać, że za dwa, trzy lub cztery tygodnie będzie w zupełnie innym miejscu. Na pewno rozpocząłbym sam proces, ale z ostateczną decyzją czekałbym, aż niepewność będzie mniejsza.

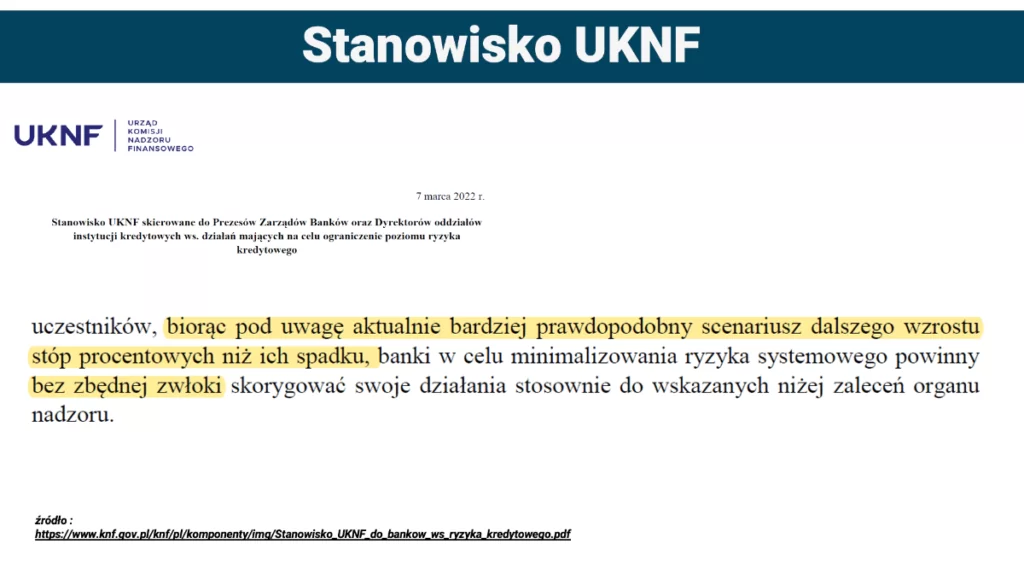

Jak stanowisko UKNF zmieni sposób wyliczania zdolności kredytowej?

Przejdźmy teraz do kwestii obniżenia zdolności kredytowej – Urząd Komisji Nadzoru Finansowego wydał na początku marca specjalne stanowisko:

Biorąc pod uwagę aktualnie bardziej prawdopodobny scenariusz dalszego wzrostu stóp procentowych, niż ich spadków, banki powinny bez zbędnej zwłoki skorygować swoje działania, żeby zminimalizować ryzyko systemowe.

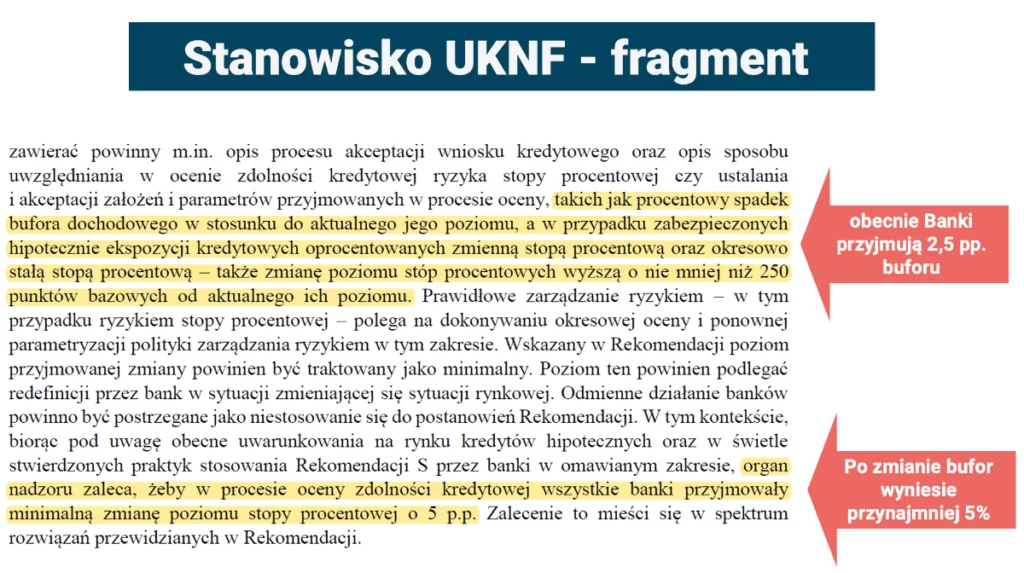

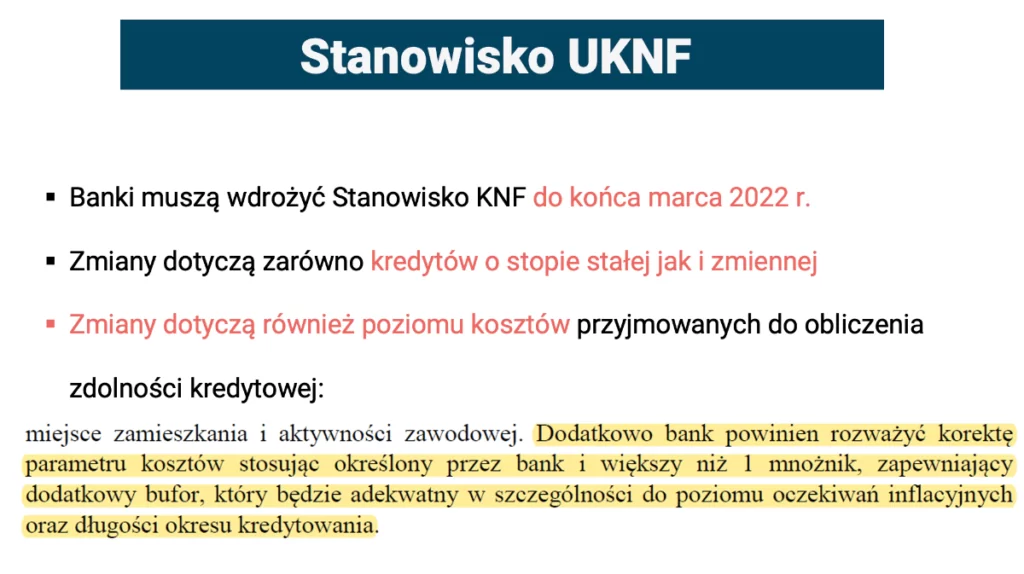

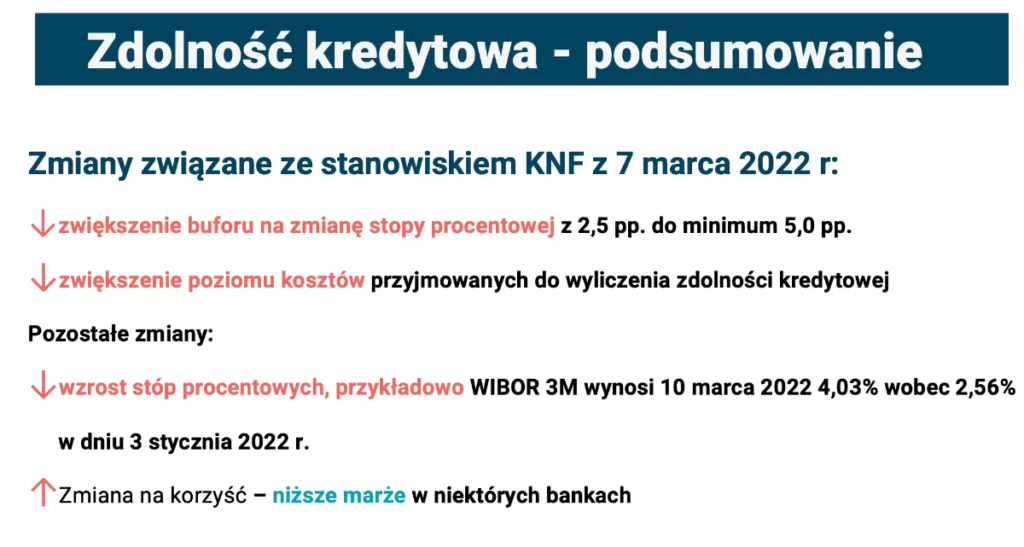

Korekta działań banków miałoby polegać na kilku rzeczach. Pierwsza sprawa: zgodnie z Rekomendacją S, banki obecnie wyliczając zdolność kredytową, przyjmują minimalną zmianę stopy procentowej o 2,5 pp. Teraz Urząd Komisji Nadzoru Finansowego sugeruje, żeby było to przynajmniej 5 pp. Wiemy, na jakim poziomie dzisiaj są stopy procentowe. Do ich obecnego poziomu należałoby dodać jeszcze 5 pp. żeby policzyć ratę i zobaczyć, jak oprocentowany miałby być taki kredyt.

Co więcej, banki muszą wdrożyć te zmiany do końca marca 2022 r. Dotyczy to zarówno kredytów o stopie stałej, jak i tych o stopie zmiennej. Zmiany dotyczą także poziomów kosztów, które banki przyjmują do obliczania zdolności kredytowej. Ze względu na wysokie oczekiwania inflacyjne bank powinien uwzględnić, że te koszty w przyszłości będą wyższe – i to znacząco wyższe – niż są dzisiaj.

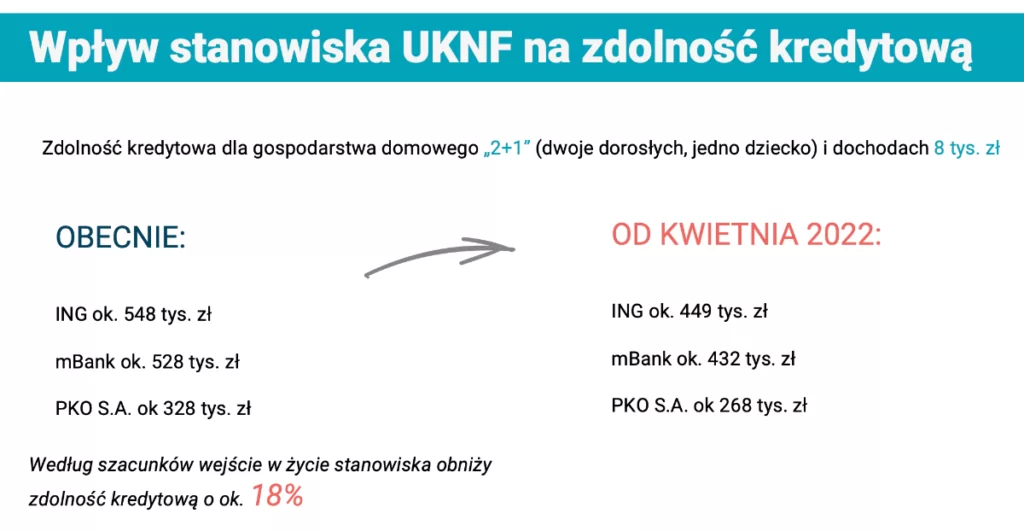

Zrobiliśmy z Sebastianem takie krótkie wyliczenia. Według szacunków wejście w życie stanowiska UKNF spowoduje obniżenie zdolności kredytowej mniej więcej o 18%. Konkretniej, dla rodziny 2+1 o dochodach 8 tys. zł w banku ING obecnie zdolność kredytowa wynosi ok. 548 tys. zł. Od kwietnia 2022 r. spadnie do około 449 tys. zł. W mBanku z 528 tys. zł do 432 tys. zł. W Pekao S.A. – gdzie już mamy bardzo konserwatywne warunki – zdolność spadnie z 328 tys. zł do 268 tys. zł.

Co wpływa na sposób liczenia zdolności kredytowej?

A to nie jedyna sprawa, która powoduje, że banki wyliczają zdolność kredytową na poziomie niższym niż do tej pory. Wcześniej, w lipcu zeszłego roku, wyszła Rekomendacja S, która nakazywała bankom liczenie zdolności kredytowej w okresie 25 lat. Dodatkowo mamy wzrost stóp procentowych i stawek WIBOR. Przez ostatnie trzy miesiące WIBOR zmienił się o 4%. Jeszcze w październiku zeszłego roku był na poziomie 0,2%, a dzisiaj WIBOR 6-miesięczny to 4,38%. To wszystko nie wpływa pozytywnie na zdolność kredytową.

Jeżeli ktoś ma zdolność kredytową na granicy swoich możliwości i nie weźmie tego kredytu w marcu, to najprawdopodobniej w kwietniu już go nie otrzyma. I co gorsza, nie wiadomo kiedy go otrzyma, bo regulacje się zmieniają. I czy to nie zablokuje na przykład mojej siostry w perspektywie pół roku, może roku albo nawet – może przez okres dwóch lat. Taka sytuacja może ją zmusić do wynajmu.

Jest to na pewno taki jasny sygnał, że UKNF spodziewa się niekorzystnych trendów na rynku kredytów hipotecznych. Spodziewa się dalszych wzrostów stóp, wysokiej inflacji i dlatego stosuje takie wymogi w stosunku do banków.

Czy warto teraz przejść na stopę stałą?

Bardzo dużo pytacie też o stopę stałą versus zmienną. Tutaj konsekwentnie od wielu miesięcy odpowiadamy, że nikt nie wie, jak ten scenariusz może się rozegrać i jak może się potoczyć. Kiedy stopy były bardzo niskie, wtedy mówiłem wprost, że w takiej sytuacji ja bym się zdecydował na stałą stopę. Ale już miesiąc temu mówiłem wyraźnie, że bardzo bym się wahał zamrażać stopę przy obecnych poziomach oprocentowania, takich jak 6%. Ale wydarzyło się kilka dodatkowych rzeczy – przede wszystkim wojna za naszą granicą.

Dlatego podejdźmy jeszcze raz do próby odpowiedzi na pytanie: czy warto zamrażać oprocentowanie kredytu w banku, czy jednak liczyć na cud, że jakoś to będzie? Odpowiedź to pewnie: to zależy. Ale od czego zależy?

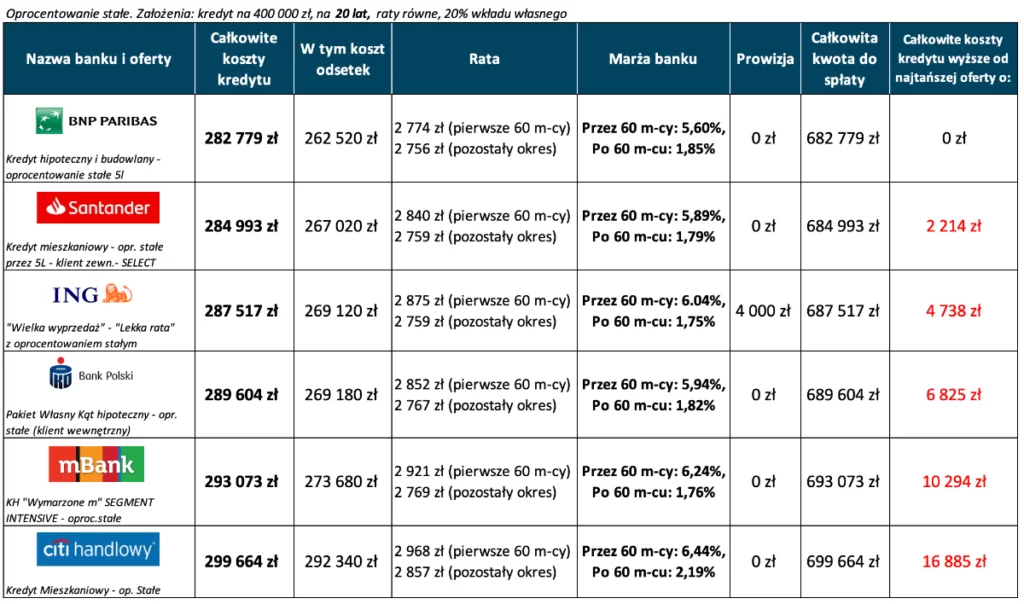

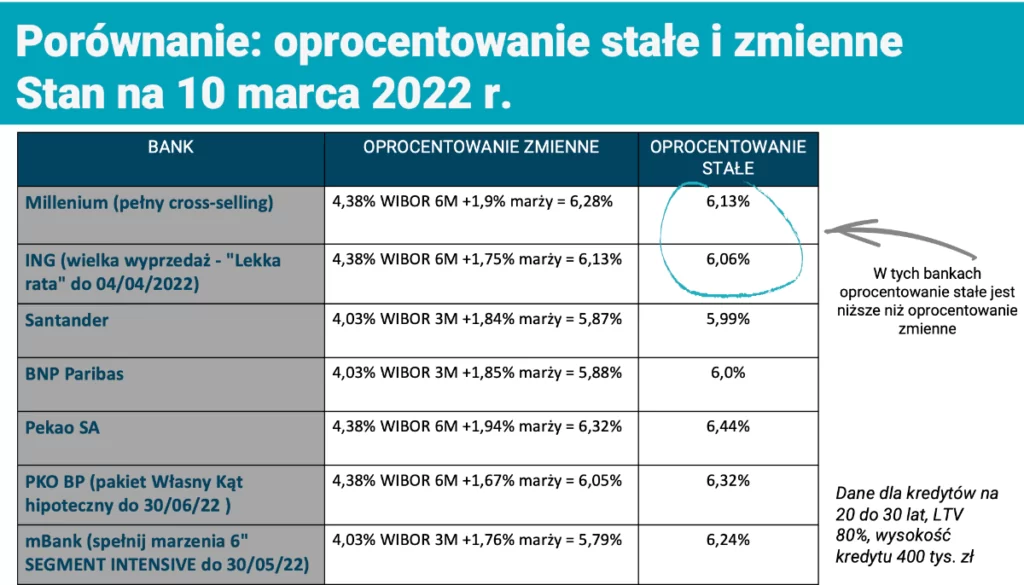

W kontekście tej nowej rzeczywistości kredyty z oprocentowaniem stałym wydają się bardzo ciekawą opcją. Tym bardziej że w tej chwili mamy taką sytuację, której nie mieliśmy pół roku temu, a mianowicie – są banki, w których kredyty z oprocentowaniem stałym są tańsze niż kredyty z oprocentowaniem zmiennym, albo są na granicy. Pamiętam, że jak rozmawialiśmy parę miesięcy temu, to różnica między zmiennym a stałym wynosiła 0,8% i więcej. A teraz wygląda to następująco:

Zaryzykuję stwierdzenie, że grzechem byłoby nie wziąć kredytu z oprocentowaniem stałym, które jest tańsze i przede wszystkim daje nam stabilizację w okresie 5 lat. Jeżeli ktoś weźmie dzisiaj kredyt z oprocentowaniem stałym i stać go na tę ratę, to wydaje mi się, że sytuacja jest względnie bezpieczna. Jeśli oczywiście można użyć takiego określenia, bo wtedy rata nie zaskoczy takiego kredytobiorcę w przeciągu najbliższych 5 lat.

To, że oprocentowanie się zmieni, jest pewne. Nie wiemy tylko jak szybko i o ile. I ta szybkość i wysokość spowodowała obecnie na rynku zamieszanie. O ile wzrosła Ci rata kredytu, jest pierwszym pytaniem, które wymienia się przy spotkaniu ze znajomymi. A ci, którzy wzięli kredyt z oprocentowaniem stałym wtedy, gdy Ty mówiłeś, że skorzystałbyś z takiej oferty, dzisiaj mają względny spokój. Mówię: względny, bo znowu nie wiemy, co się wydarzy za pół roku, za rok, za dwa, za trzy. Tego nie wiemy – dopiero po pięciu latach będzie można sprawdzić, który scenariusz okazał się lepszym rozwiązaniem.

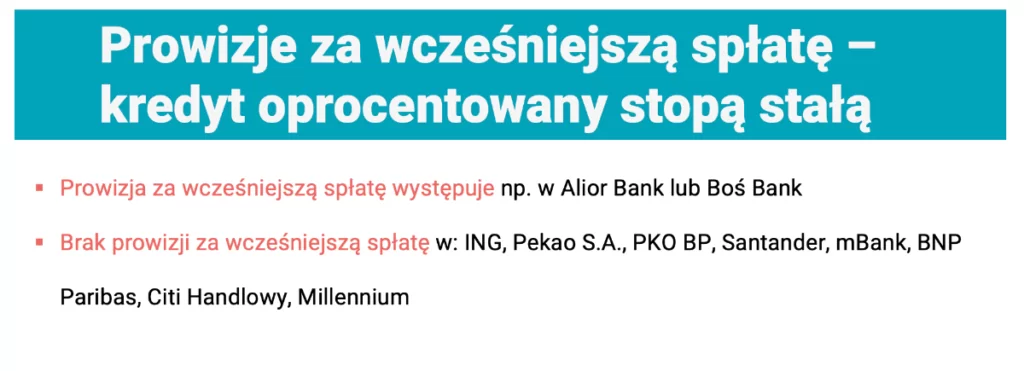

Warto jeszcze wspomnieć w przypadku kredytów z oprocentowaniem stałym, że w znakomitej większości ofert, gdyby sytuacja się odwróciła i kredyt z oprocentowaniem stałym okazał się wybitnie nierynkowy – można zrefinansować kredyt do innego banku bez prowizji. Wydaje mi się, że to bardzo sensowne i na pewno warto ten wariant rozważyć i dokładnie przeliczyć.

Tak – w ostatnich tygodniach oprocentowanie kredytów ze stopą stałą i zmienną w zasadzie się wyrównało, a w niektórych bankach – np. Banku Millenium czy w ING – wręcz to oprocentowanie stałe jest delikatnie niższe od oprocentowania zmiennego. Więc znikły tak naprawdę argumenty za tym, żeby brać tańszy przez jakiś czas kredyt z oprocentowaniem zmiennym. Druga sprawa – wszystko wskazuje na to, że jednak te stopy mogą pójść w górę znacznie mocniej, niż do tej pory wszyscy się spodziewali. W związku z tym ten kredyt z oprocentowaniem stałym daje nam jednak poczucie spokojnego snu przez kolejnych 5-7 lat.

Ważne jest też to, że jeżeliby się okazało, że za dwa lata bardzo mocno spadną stopy procentowe i zamiast mieć kredyt oprocentowany na 6, czy 6,5% będziemy chcieli mieć kredyt oprocentowany na 3% w skali roku (jeśli tak mocno spadną stopy) – to jest możliwość refinansowania takiego kredytu drugim, z innego banku.

Dlatego że bardzo wiele banków wprowadziło brak prowizji za wcześniejszą spłatę – wprawdzie Alior i BOŚ Bank mają te prowizje, ale w przypadku ING, Pekao S.A., Pekao BP, Santandera, mBanku, BNP Paribas – nie ma prowizji za wcześniejszą spłatę kredytu, więc możemy dokonać wtedy za jakiś czas refinansowania. Uważam, że w tak niepewnej sytuacji jak dziś, ważniejsze od tego, czy mniej wydamy na raty, jest zarządzanie ryzykiem.

Czy można zmienić oprocentowanie kredytu na stopę stałą bez specjalnej straty?

Są dwie opcje. Możesz przejść na stałą stopę w swoim banku – czyli w tym, w którym masz kredyt z oprocentowaniem zmiennym. Bank ma obowiązek umożliwić Ci taką opcję. Druga opcja to przeniesienie kredytu do innego banku i przejście na stopę stałą – być może otrzymasz wtedy lepszą marżę, która będzie obowiązywać w okresie pięcioletnim. Samo oprocentowanie takiego kredytu może być korzystniejsze. Ale pamiętaj, że przejście do innego banku wiąże się z kosztami związanymi z całą procedurą kredytową.

Podsumowując – to jest możliwe, ale trzeba to dobrze przeliczyć, np. korzystając z kalkulatora dołączonego do mojego kursu: Kredyt hipoteczny krok po kroku.

Kredyt hipoteczny a inflacja

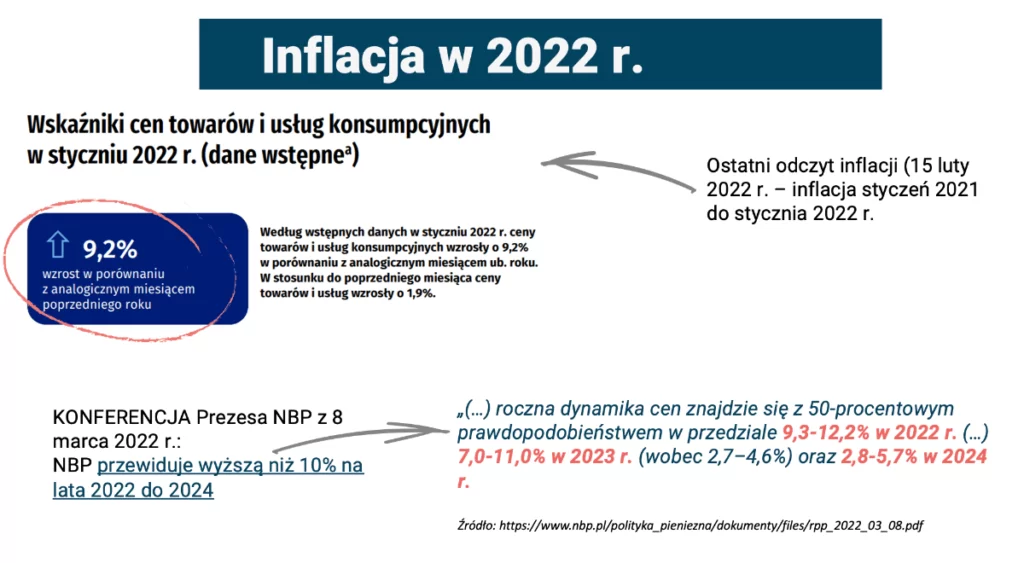

Inflacja w Polsce mierzona styczeń do stycznia wzrosła do 9,2%, ale mieliśmy 8 marca konferencję prezesa NBP po posiedzeniu Rady Polityki Pieniężnej i zobaczcie, jakie są projekcje inflacji z 50% prawdopodobieństwem wystąpienia:

Czyli w tym roku inflacja miałaby się kształtować w przedziale 9,3-12,2%. Zdaniem NBP w takim przedziale zamknie się inflacja w tym roku. 9,3 % praktycznie mamy teraz, więc są oczekiwania, że inflacja może być jeszcze wyższa. Ciągle wysoką inflację prognozuje się na przyszły rok – pomiędzy 7-11% i dopiero w 2024 r. ma być spadek do poziomu 2,8-5,7%.

To rodzi naturalne pytanie: jak inflacja wpływa na kredyt hipoteczny? Czy w długim okresie inflacja jest korzystna, czy niekorzystna dla kredytobiorców? Jeśli mamy kredyt z oprocentowaniem stałym, to inflacja jest naszym sprzymierzeńcem. Z jednej strony obniża realną wartość naszego kredytu, a z drugiej – powoduje wzrost nominalnej wartości nieruchomości, którą kupiliśmy. W Polsce problem jest taki, że stopy możemy zamrozić tylko na 5-7 lat.

A druga sprawa, że bardzo dużo kredytów jest z oprocentowaniem zmiennym i w przypadku zmiennego oprocentowania pojawia się spore wyzwanie. Gdy rośnie inflacja, to rosną stopy procentowe. A wzrost stóp procentowych powoduje, że rosną nasze raty i one rosną szybciej niż inflacja.

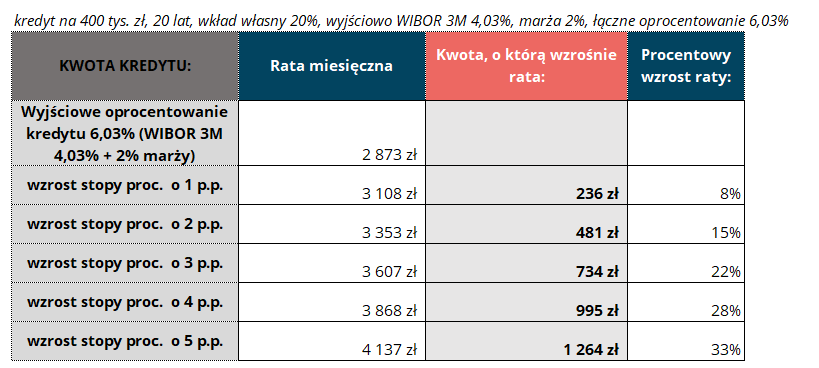

W tabeli poniżej możecie zobaczyć, co się stanie z ratami kredytu przy wzroście stóp:

Jeżeli kredyt jest na 400 tysięcy i na 20 lat, przy wzroście stóp procentowych o 1 pp. rata wzrośnie o 8%. Wzrost o 2 pp. podniesie ratę o 15%, a gdyby stopy wzrosły o 5 pp., rata wzrosłaby aż o 33%. Żeby skorzystać na pozytywnym wpływie inflacji na kredyt w długim terminie, musimy być w stanie krótkoterminowo przetrzymać duży wzrost raty.

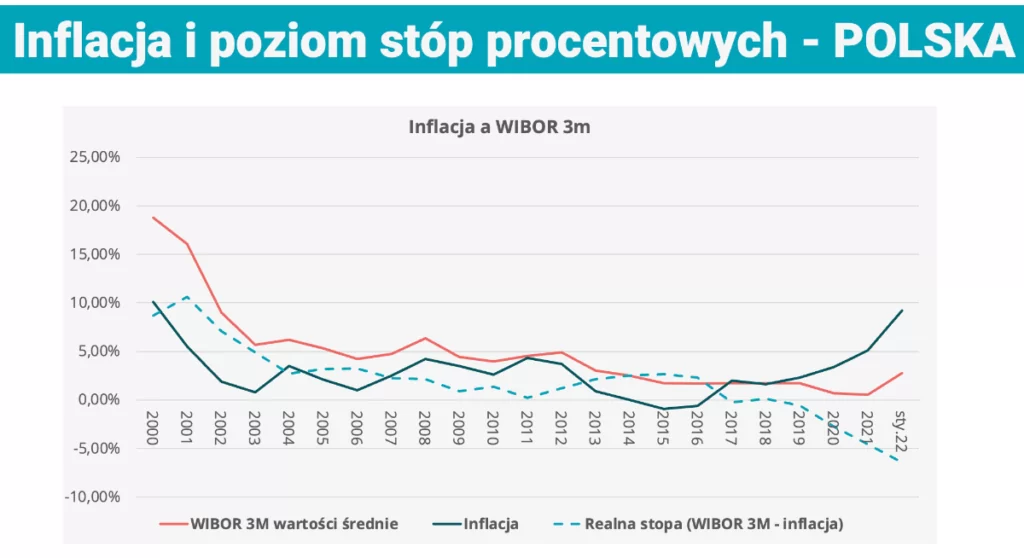

Na wykresie poniżej możecie zobaczyć jak WIBOR wyglądał historycznie na tle inflacji. Rynek kredytowy w Polsce wystartował ok. 2002 r. i zwróćcie uwagę, że przez większość czasu WIBOR trzymiesięczny był wyższy od inflacji. Czyli gdy dodamy marżę, to oprocentowanie kredytu również było wyższe od inflacji.

Ale zobaczycie – tak mniej więcej od 2017 r. to się wyrównało i teraz mamy dość nietypową sytuację, gdzie WIBOR jest niższy od inflacji. Dodatkowo inflacja będzie dalej rosła. Stopy procentowe też idą w górę, ale dużo wolniej niż inflacja.

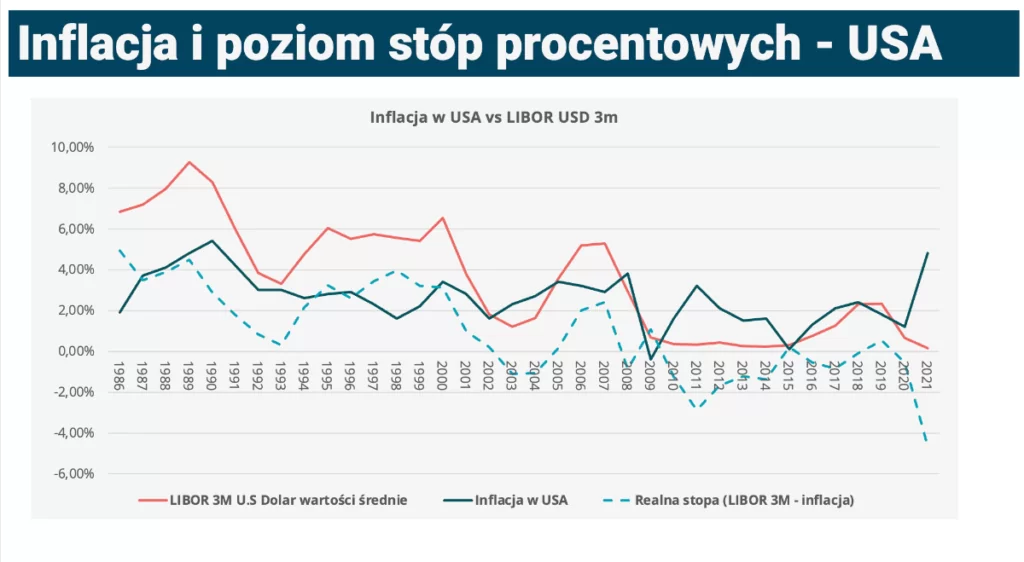

Nie warto się do tego przyzwyczajać, bo tak nie będzie przez cały okres kredytowania. Widać to wyraźnie na przykładzie Stanów Zjednoczonych. Spójrzcie na wykres z danymi od 1986 r. – i tam także stopy zwykle były wyższe od inflacji, ale jak pokazuje dalsza część wykresu, sytuacja zmienia się dynamicznie:

Czy przy obecnym poziomie stóp procentowych warto refinansować kredyt?

Na pewno warto się nad tym zastanowić. Z dwóch powodów: po pierwsze, stawka WIBOR-u się zmieniła, ale z kolei marże w bankach wyraźnie spadły. Dla przykładu – w ING marża jest możliwa na poziomie 1,75%, w Millennium 1,9%. Podczas gdy jeszcze jakiś czas temu te marże były powyżej 2%. Po drugie, przy refinansowaniu można wybrać kredyt z oprocentowaniem czasowo stałym. Już wspominaliśmy, że to może być ciekawa opcja.

Od strony technicznej, żeby podjąć taką decyzję, trzeba sobie przygotować, jakie mamy założenia i to po prostu policzyć. W pierwszej kolejności warto przeliczyć, jakie koszty poniesiemy jeszcze w naszej obecnej umowie kredytowej. W drugiej – scenariusz refinansowania. Proces refinansowania polega na tym, że zaciągamy nowy kredyt w drugim banku – w związku z tym, możemy ponieść dodatkowe koszty (np. prowizja, opłata za wycenę, ubezpieczenie pomostowe itd.). Przeliczamy wszystkie koszty w tym drugim scenariuszu – i dopiero wtedy można ocenić, jak to wygląda.

Skontaktuj się z Sebastianem

» Przewiń do formularza kontaktowego| poprzedni ranking – luty 2022 | następny ranking – kwiecień 2022 |

Jeżeli podobał Ci się ten artykuł, może zainteresuje Cię moja książka o inwestowaniu – „Finansowa Forteca”. W podobny sposób jak tutaj na blogu- prosto i merytorycznie – tłumaczę w niej, jak inwestować skutecznie i mieć święty spokój. Szczegóły poznasz TUTAJ.

PODOBAJĄ CI SIĘ ARTYKUŁY NA BLOGU?

Dołącz do ponad 45 513 osób, które otrzymują newsletter i korzystają z przygotowanych przeze mnie bezpłatnych narzędzi pomagających w skutecznym dbaniu o finanse.

KLIKNIJ W PONIŻSZY PRZYCISK.

PLANUJESZ ZACIĄGNĄĆ KREDYT HIPOTECZNY

I NIE WIESZ OD CZEGO ZACZĄĆ?

To zupełnie naturalne. Kredyt hipoteczny to ogromne zobowiązanie, które przygniata przez kilkadziesiąt lat. W dodatku mnóstwo osób bardzo za niego przepłaca. Przygotowałem kurs Kredyt Hipoteczny Krok po Kroku, aby uzbroić Cię w niezbędną wiedzę i dać narzędzia do wygodnego podjęcia najlepszych dla Ciebie decyzji. Chcę Ci pomóc w znalezieniu kredytu hipotecznego, który:

✅ w bezpieczny sposób pomoże Ci zrealizować marzenie o własnym mieszkaniu czy domu,

✅ nie obciąży nadmiernie budżetu Twojej rodziny,

✅ będzie Cię kosztował tak mało, jak to tylko możliwe,

✅ szybko przestanie być Twoim zobowiązaniem, bo sprawnie go spłacisz.