Ranking kredytów hipotecznych luty 2022

Który kredyt hipoteczny jest najlepszy w lutym 2022? Sprawdź, w których bankach kredyty są najtańsze, a w których najdroższe. Oto rzetelny ranking kredytów hipotecznych, zawierający szczegółowy wykaz najważniejszych parametrów. Pobierz plik PDF z zestawieniem najlepszych ofert oraz informacjami na temat wymagań banków oferujących najbardziej opłacalne kredyty hipoteczne. Oto ranking kredytów hipotecznych luty 2022.

Ranking kredytów hipotecznych – kryteria

Nasz ranking kredytów hipotecznych powstaje w oparciu o ponad 67 ofert z 10 ogólnopolskich banków:

6 ofert |

|

|

|

|

|

|

8 ofert |

|

|

Oto najnowszy ranking kredytów hipotecznych LUTY 2022

Aby ułatwić Wam porównanie ofert różnych banków, ten ranking kredytów hipotecznych przygotowuję w oparciu o parametry kredytu, zbliżone do tych, które są najczęściej wybierane.

PARAMETRY RANKINGU kredytów hipotecznych

– Kwota kredytu: 400 000 zł

– Okres kredytowania: 20 lat

– Raty: równe

– Wkład własny: 20%

– Oprocentowanie: zmienne

Dodatkowo poniżej znajdziecie rankingi analogicznych kredytów:

Możecie też sprawdzić, gdzie uzyskacie kredyt najszybciej:

Jeżeli mieliście jednak okazję skorzystać z mojego kursu Kredyt hipoteczny krok po kroku, to znacie z pewnością promowaną przeze mnie regułę 30/20/20. Chciałbym bardzo wyraźnie podkreślić, że reguła jest jak najbardziej aktualna, a to, że pokazuję ranking z kredytami na 30 lat, a dziś nawet dodatkowo pokażę kredyty z wkładem własnym na 10%, w żaden sposób nie oznacza odejścia od tej reguły!!! Zaciągając kredyt na 30 lat lub z wkładem własnym tylko 10% zapłacisz znacząco więcej.

Podkreślę, że JEDYNYM KRYTERIUM, które powoduje, że dany bank jest wyżej lub niżej w rankingu jest SUMA KOSZTÓW. Im mniej oddamy pieniędzy do banku, tym wyżej dana oferta znajduje się w rankingu.

Kredyt hipoteczny na 20 lat – najtańsze oferty – wkład własny 20%, oprocentowanie zmienne

Pamiętaj, że Twoja indywidualna sytuacja kredytowa może być inna. Dlatego jeżeli chcesz otrzymać swój indywidualny ranking kredytów hipotecznych – napisz do Sebastiana. Bezpłatnie przygotuje dla Ciebie zestawienie kredytów mieszkaniowych skrojonych na miarę Twoich potrzeb. Otrzymanie takiego rankingu nic nie kosztuje i nie stanowi żadnego zobowiązania z Twojej strony.

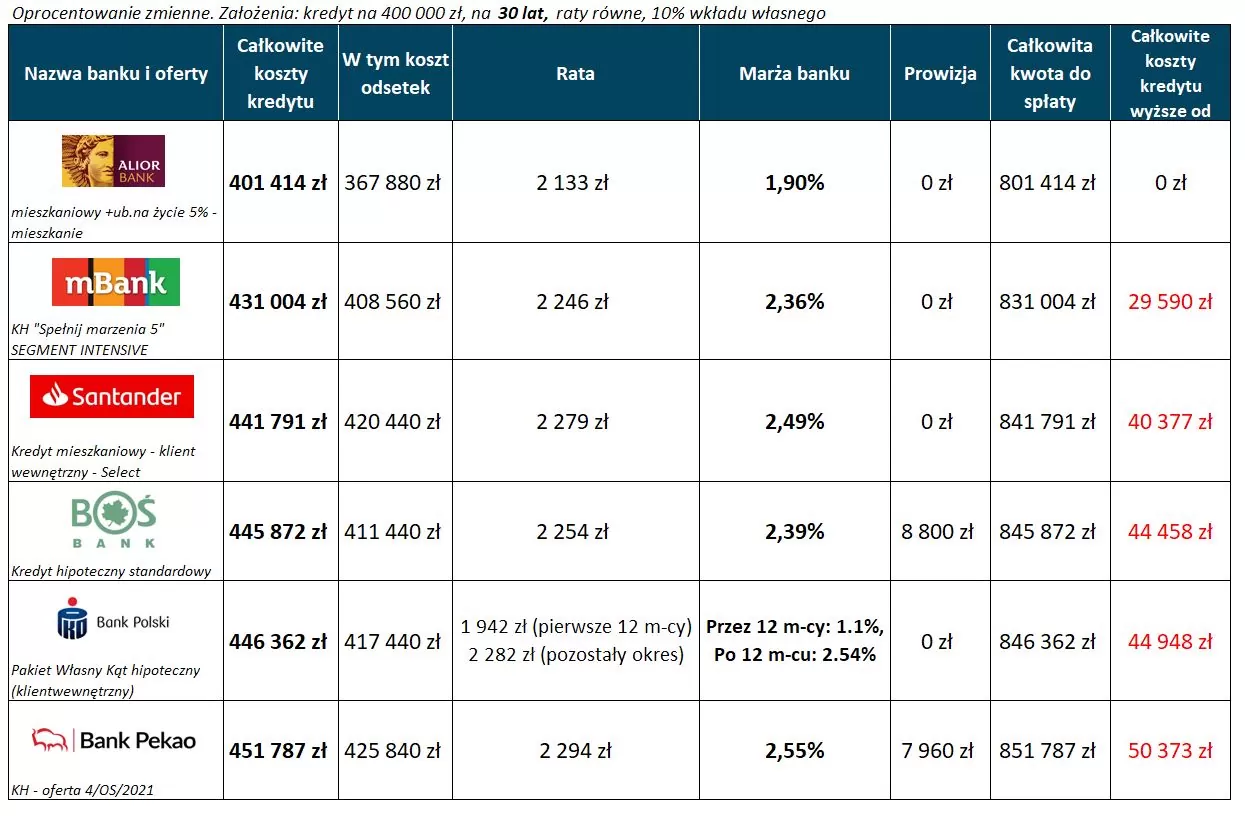

Kredyt hipoteczny na 30 lat – najtańsze oferty – wkład własny 10%, oprocentowanie zmienne

Kredyt hipoteczny na 30 lat – najtańsze oferty – wkład własny 20%, oprocentowanie zmienne

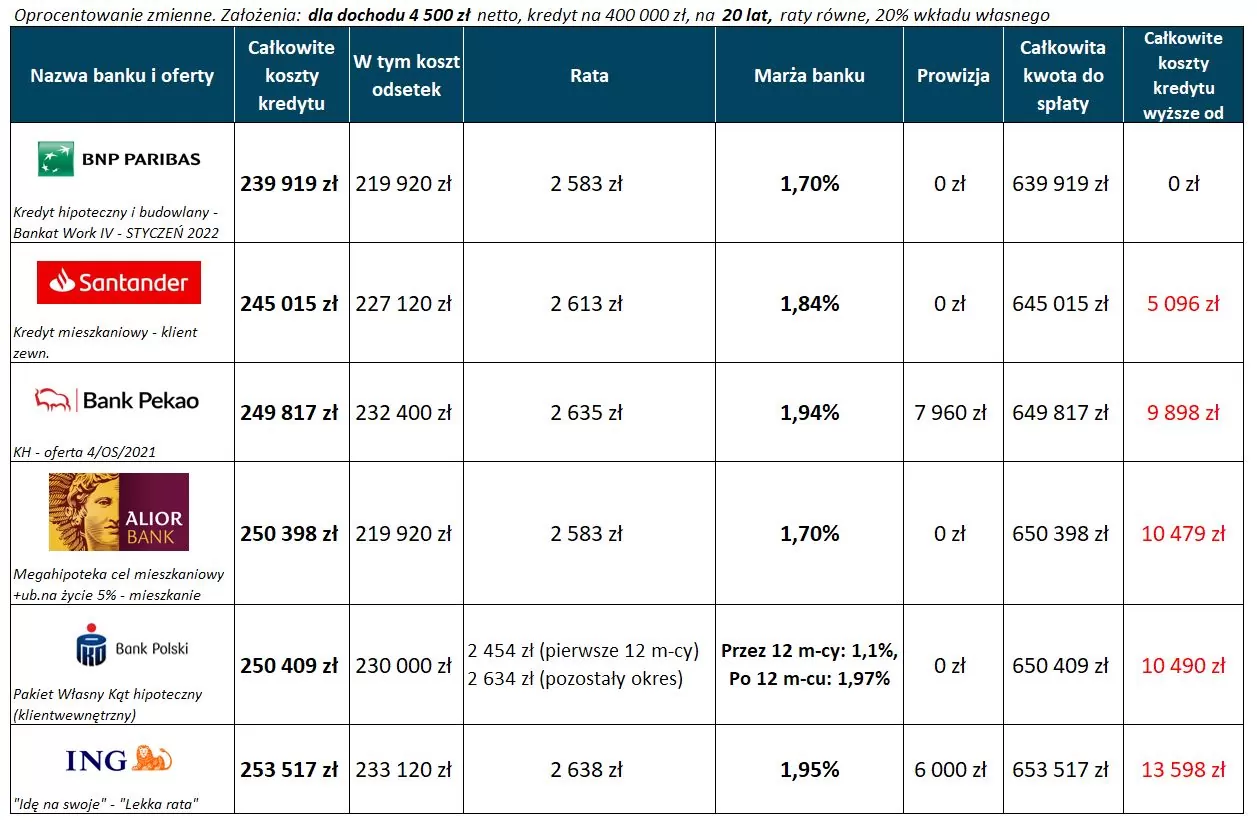

Kredyt hipoteczny na 20 lat – najtańsze oferty – dochody 4 500 zł netto, wkład własny 20%, oprocentowanie zmienne

O założeniach rankingu przeczytasz więcej tutaj.

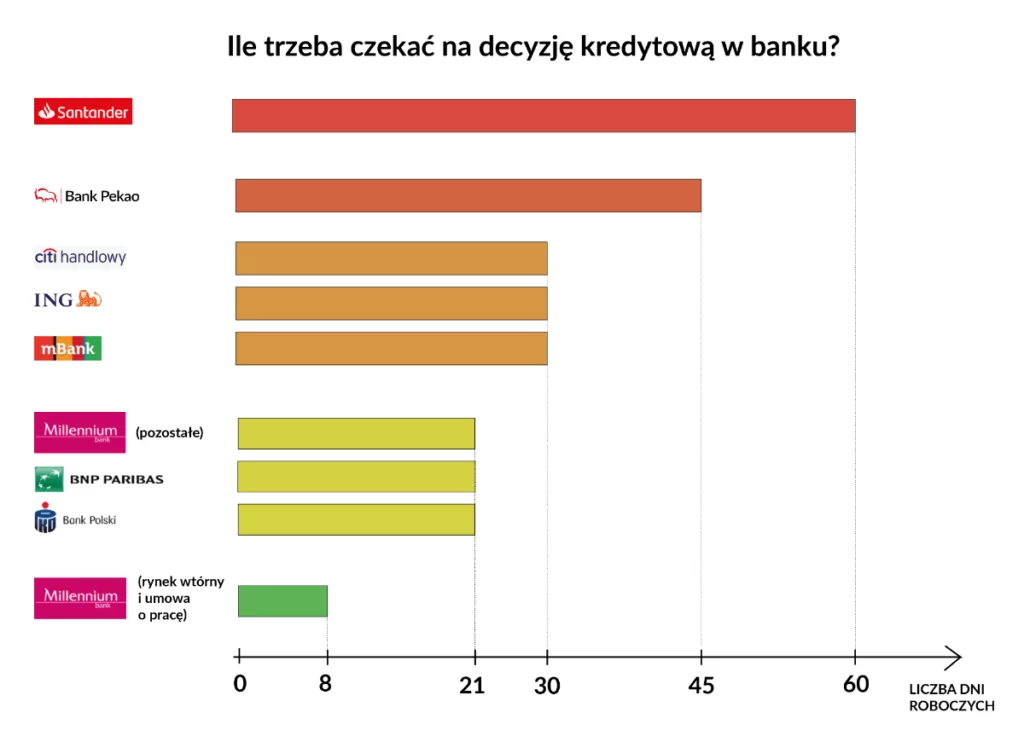

Gdzie najszybciej uzyskasz kredyt hipoteczny?

Gdzie najszybciej uzyskamy kredyt hipoteczny? W niektórych przypadkach liczyć może się nie tylko sama cena kredytu hipotecznego, ale też tempo rozpatrywania naszego wniosku przez bank. No bo co z tego, że znajdziemy jakąś nieruchomość w okazyjnej cenie, jeżeli za chwilę zniknie nam ona sprzed nosa, bo bank rozpatruje nasz wniosek przez kilka miesięcy. I nie chodzi mi absolutnie o to aby namawiać na szybkie branie kredytu bez właściwej analizy. Na takie ustępstwo nigdy się nie zgodzę, ale mimo wszystko – warto wiedzieć jak długo czeka się teraz na rozpatrzenie wniosku i przyznie kredytu. Ten ranking jest sporządzony w oparciu o wnioski składane przez zespół Sebastiana. Pamiętaj, że sytuacja kilka dni później może się różnić bo np. bank, który długo rozpatruje wnioski wprowadzi usprawnienia.

Sprawdź, który kredyt hipoteczny najtańszy w Twojej sytuacji?

Ranking kredytów hipotecznych, który tutaj prezentujemy, przygotowujemy bardzo rzetelnie. Aby był on obiektywny, kierujemy się wyłącznie sumą kosztów kredytu, by jak najmniej pieniędzy wyszło z Twojej kieszeni do banku. Nie promujemy żadnego konkretnego banku. Sprawa jest prosta: im niższy koszt kredytu, tym lepsze miejsce w rankingu.

Ale w Twojej konkretnej sytuacji ranking może wyglądać trochę inaczej. Dlaczego? Bo zmiana pewnych kluczowych parametrów może istotnie zmieniać kolejność poszczególnych ofert. Np. niektóre oferty dostępne są wyłącznie dla osób posiadających umowę o pracę, zarabiających więcej niż 10 tys zł czy będących klientami banku przez wiele miesięcy. Dlatego jeżeli chcesz otrzymać swój indywidualny ranking kredytów hipotecznych – napisz do Sebastiana, korzystając z poniższego formularza. Sebastian przygotuje dla Ciebie zestawienie kredytów mieszkaniowych, skrojonych na miarę Twojej indywidualnej sytuacji. Za taką kalkulację Sebastian nie pobiera żadnego wynagrodzenia, a otrzymanie indywidualnego rankingu nie stanowi żadnego zobowiązania z Twojej strony, aby korzystać z usług Sebastiana.

Aktualności z rynku kredytów hipotecznych

Jak donoszą media, Polacy masowo tracą zdolność kredytową, i mają coraz większe problemy z zaciągnięciem kredytów hipotecznych. WIBOR w ciągu zaledwie pięciu miesięcy podskoczył z 0,23% do 3,04% – czyli do poziomu, który ostatnio oglądaliśmy 9 lat temu. A to wcale nie koniec! Już we wtorek – 8 lutego – kolejne posiedzenie Rady Polityki Pieniężnej. W obliczu rosnącej inflacji analitycy rynkowi oczekują podwyżki stopy referencyjnej o co najmniej kolejnych pół punktu procentowego. Do końca roku mają być jeszcze następne podwyżki.

Jak wobec tych danych wygląda sytuacja na pierwszej linii frontu starania się o kredyt hipoteczny? Właśnie o tym opowie nam dzisiaj Sebastian Bilski.

Cześć Marcin, witam serdecznie!

Jak ten początek roku wygląda w porównaniu z poprzednim rokiem?

Myślę, że warto podkreślić, że 2021 rok był jednym z najlepszych lat w branży kredytów hipotecznych. Ja i moich blisko 80. współpracowników obsłużyliśmy największą liczbę klientów jak do tej pory – to był bardzo dobry rok pod względem kredytów. Co przyniesie 2022 – trudno powiedzieć.

Problemy ze zdolnością kredytową

Zaczął się na pewno bardzo ciekawie. Zanim przejdziemy do omówienia dostępnych dziś ofert kredytów, powiedz, proszę, czy widzisz znamiona tego, że wiele osób nie może zaciągnąć kredytu, bo po prostu nie wychodzi im zdolność kredytowa.

Nie chciałbym tutaj używać stwierdzenia: wiele osób – z całą pewnością dla części osób jest to pewnego rodzaju nowa sytuacja związana z realiami kredytowymi, które na chwilę obecną występują. Tak jak powiedziałeś: wzrost WIBOR-u spowodował wzrost miesięcznej raty, a wzrost miesięcznej raty spowodował obniżkę relatywnej zdolności kredytowej. I tutaj nawet zaryzykowałbym takie stwierdzenie, że im mniejsza miejscowość, tym większy jest problem ze zdolnością kredytową. A im większa miejscowość, tym większy problem jest z wyborem nieruchomości, czy z kupnem tej nieruchomości – a nie samą zdolnością kredytową.

Oczywiście kwestie zdolności kredytowej każdy bank trochę inaczej liczy. To jest wypadkowa wielu czynników – kwestii dochodów, akceptacji tych dochodów, ilości osób w rodzinie, długości okresu kredytowania, wysokości stopy procentowej – itd. Wiele tych czynników wpływa na zdolność kredytową i ona w każdym banku jest trochę inna. Natomiast z całą pewnością część klientów ma obniżoną zdolność.

Nie zadłużaj się pod korek!

Pytanie jest tylko takie – czy ta zdolność była liczona „pod korek”? Czyli – czy klient był na styku swoich możliwości finansowych i w tej chwili może się okazać, że po prostu nie dostanie wystarczającej kwoty, żeby zrealizować zakup nieruchomości, czy budowę domu. I co teraz? Albo musi się wstrzymać, albo musi zaczekać i dozbierać jeszcze własnych środków. Tutaj – ilu klientów, tyle możliwości.

No właśnie – bardzo ważna sprawa. Pamiętajcie, aby nigdy – pod żadnym pozorem – nie zadłużać się „pod korek”. Jeśli kilka banków mówi Wam, że nie macie obecnie zdolności kredytowej na wymaganą kwotę, to może faktycznie po prostu Was nie stać. W takiej sytuacji, zamiast naciągać swój budżet domowy jak strunę, warto rozważyć niższą kwotę kredytu, może zakup mniejszego mieszkania, a nawet po prostu wstrzymać się z decyzją do czasu, gdy będzie Was na to stać.

Moim zdaniem jeśli rata kredytu miałaby przekroczyć 30% waszych dochodów netto – to jest już ważny sygnał alarmowy. Podpowiadamy Wam z Sebastianem, które banki oferują najtańsze kredyty w danym momencie, bo część osób jest w świetnej sytuacji finansowej i mogą sobie pozwolić na kredyt praktycznie w dowolnym czasie. Ale jeśli Was na kredyt nie stać, to Was nie stać. Nie zadłużajcie się „pod korek”, bo sen o pięknym mieszkaniu zmieni się w koszmar z komornikiem w roli głównej – a tego bardzo chcielibyśmy uniknąć. Kredyt hipoteczny należy zaciągać z głową i bardzo uczulamy na to w naszym kursie: Kredyt hipoteczny krok po kroku.

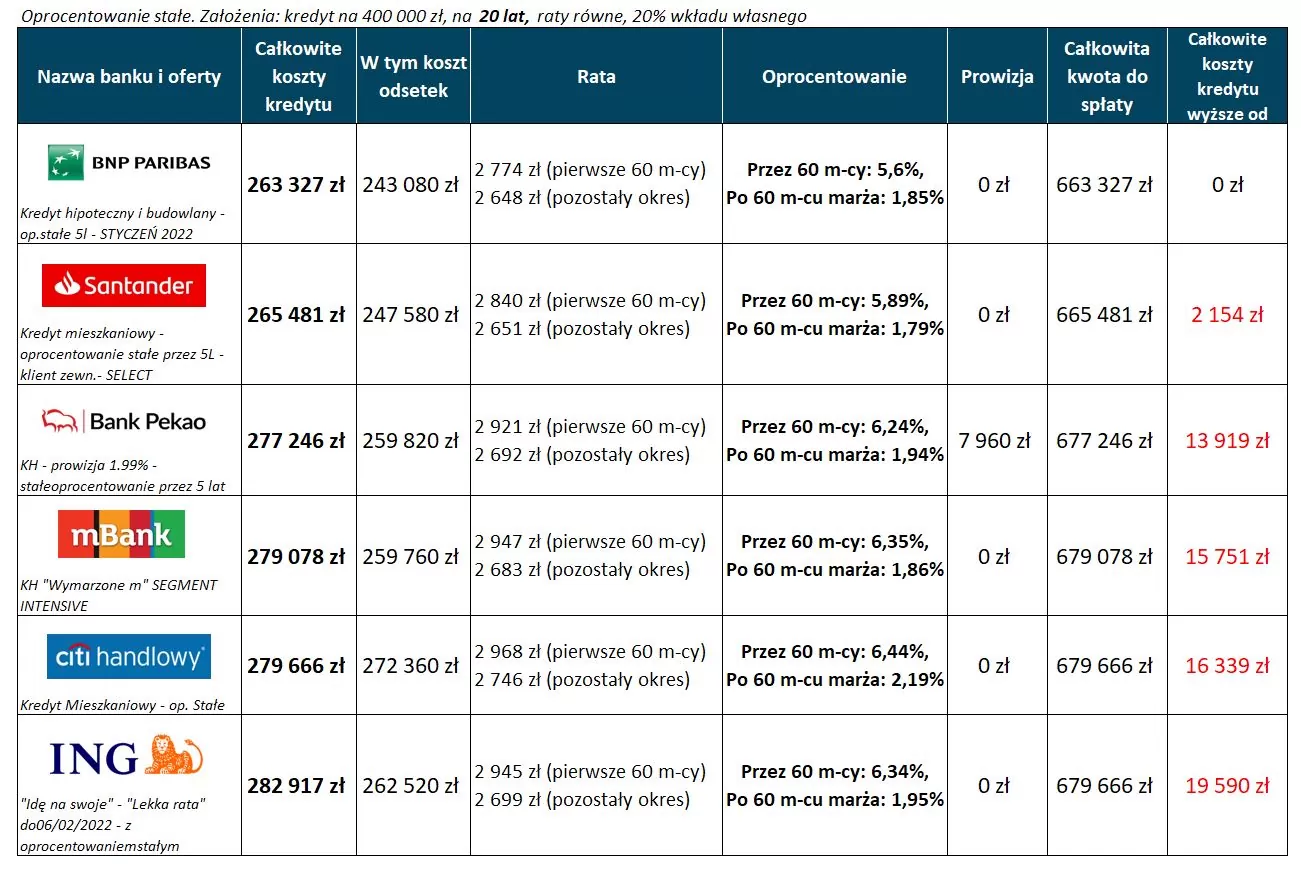

Kredyty ze stałym oprocentowaniem

Sebastian, a w związku z tymi wzrostami WIBOR-u – na jakim poziomie jest dziś oprocentowanie kredytów z okresowo stałą stopą procentową i o ile jest ono wyższe od ofert z oprocentowaniem zmiennym?

Jeżeli chodzi o kwestię oprocentowania stałego, to jedną z najlepszych ofert w tej chwili jest w tym segmencie oferta BNP Paribas. Oprocentowanie stałe wynosi w niej na dzień 2 lutego 2022 r. – 5,6% i to oprocentowanie jest o niecały 1% droższe, niż gdybyśmy wybrali w tym samym banku oprocentowanie zmienne. To wygląda analogicznie również w innych bankach. Różnica wynosi około jednego punktu procentowego, bądź więcej – bo wiele zależy od oferty samego banku i od cross-sellingu dodatkowych produktów.

Czyli co najmniej jeden punkt procentowy więcej musimy dzisiaj zapłacić za kredyt z oprocentowaniem stałym w porównaniu z kredytem z oprocentowaniem zmiennym. Dzisiaj – czyli w momencie zaciągnięcia kredytu, bo oczywiście później ta różnica może się zmieniać w jedną lub w drugą stronę, w zależności od tego, jak zachowa się WIBOR.

Czy warto wybrać kredyt ze stałym oprocentowaniem?

Gdy WIBOR był na poziomie ok. 0,23%, zachęcaliśmy do zainteresowania się ofertami ze stałą stopą. Natomiast ja nie ukrywam, że dzisiaj miałbym niemały dylemat, czy brać taki kredyt z oprocentowaniem – powiedzmy – na poziomie powyżej 6% – jak proponują niektóre banki. Dzisiaj stopa referencyjna NBP to jest 2,25%. WIBOR jest od niej wyższy o jakieś 0,8 punktu procentowego i większość prognoz, które ja śledzę – są to oczywiście prognozy analityków i ekonomistów – wskazuje na to, że stopy w tym cyklu nie powinny wzrosnąć powyżej 3,5%.

Te najbardziej pesymistyczne, na które trafiłem to przewidywania podwyżki do 4,25% – czyli, powiedzmy, o kolejne 2 punkty procentowe do końca roku, w porównaniu z tym co mamy teraz. To by oznaczało WIBOR na poziomie około 5%. Jak dodamy do tego marżę, to około 7,7% byłby oprocentowany nasz kredyt. Wydaje się też mało prawdopodobne, że tak wysokie stopy utrzymają się przez 5 czy 7 lat.

Dlatego dylemat – czy wziąć kredyt z oprocentowaniem stałym, czy zmiennym – jest dzisiaj z pewnością dużo większy, niż były jeszcze kilka miesięcy temu. Poza tym – no cóż – może dojść do sytuacji, gdzie rząd straci kontrolę nad inflacją i stopy procentowe wtedy musiałyby zostać bardzo mocno podniesione, żeby ją stłumić. W takiej sytuacji wszyscy Ci, którzy zaciągnęli kredyt z oprocentowaniem stałym, wyjdą na tym do przodu. To jest zawsze forma ubezpieczenia.

Jak wzrost WIBOR-u przekłada się na wysokość rat kredytów?

A w jaki sposób wzrost WIBOR-u konkretnie przekłada się na wzrost rat kredytu? O ile te raty są wyższe?

Posłużyłem się kalkulatorem dostępnym w kursie Kredyt hipoteczny krok po kroku, żeby sprawdzić, jak to dokładnie będzie wyglądać. I jeśli przyjmiemy dzisiejsze założenia – czyli WIBOR na poziomie 3,04% i marża wyjściowa 2%, to jeżeli WIBOR wzrośnie o 1 punkt procentowy, to w naszym modelowym kredycie zaciąganym na 400 tysięcy, rata wzrosłaby o 226 zł. Natomiast jeżeli WIBOR wzrośnie o 2 punkty procentowe, to rata miesięczna takiego kredytu wzrosłaby o 434 zł. Oczywiście wszystkie inne koszty kredytu i inne symulacje możecie zrobić w kalkulatorze kursu.

Czyli można się pokusić o takie ogólne stwierdzenie, że przy tych założeniach rata rośnie o około 57 złotych na każde 100 tysięcy złotych zaciągniętego kredytu.

Skontaktuj się z Sebastianem

» Przewiń do formularza kontaktowego

| poprzedni ranking – styczeń 2022 | następny ranking – marzec 2022 |

Jeżeli podobał Ci się ten artykuł, może zainteresuje Cię moja książka o inwestowaniu – „Finansowa Forteca”. W podobny sposób jak tutaj na blogu- prosto i merytorycznie – tłumaczę w niej, jak inwestować skutecznie i mieć święty spokój. Szczegóły poznasz TUTAJ.

PODOBAJĄ CI SIĘ ARTYKUŁY NA BLOGU?

Dołącz do ponad 45 513 osób, które otrzymują newsletter i korzystają z przygotowanych przeze mnie bezpłatnych narzędzi pomagających w skutecznym dbaniu o finanse.

KLIKNIJ W PONIŻSZY PRZYCISK.

PLANUJESZ ZACIĄGNĄĆ KREDYT HIPOTECZNY

I NIE WIESZ OD CZEGO ZACZĄĆ?

To zupełnie naturalne. Kredyt hipoteczny to ogromne zobowiązanie, które przygniata przez kilkadziesiąt lat. W dodatku mnóstwo osób bardzo za niego przepłaca. Przygotowałem kurs Kredyt Hipoteczny Krok po Kroku, aby uzbroić Cię w niezbędną wiedzę i dać narzędzia do wygodnego podjęcia najlepszych dla Ciebie decyzji. Chcę Ci pomóc w znalezieniu kredytu hipotecznego, który:

✅ w bezpieczny sposób pomoże Ci zrealizować marzenie o własnym mieszkaniu czy domu,

✅ nie obciąży nadmiernie budżetu Twojej rodziny,

✅ będzie Cię kosztował tak mało, jak to tylko możliwe,

✅ szybko przestanie być Twoim zobowiązaniem, bo sprawnie go spłacisz.