Ranking kredytów hipotecznych – marzec 2019

15 banków i 65 ofert kredytów hipotecznych – tyle zostało przeanalizowanych, aby przygotować ranking w marcu 2019 . Które banki mają najlepsze oferty, a które najgorsze? Jak co miesiąc – zapraszam Cię bardzo serdecznie do zapoznania się z najnowszym zestawieniem warunków kredytów hipotecznych oferowanych przez banki.

Przed każdym rankingiem umieszczam zawsze mój krótki wstęp. Bardzo szanuję czas moich Czytelników, więc jeśli wpadłeś jedynie po dane kredytów hipotecznych, przewiń po prostu pierwszą część wpisu klikając tutaj:

>> Przejdź od razu do rankingu kredytów hipotecznych marzec 2019lub

Większość osób, z którymi rozmawiam w sprawie kredytów hipotecznych, wychodzi od pośrednika z propozycją 3 różnych ofert – bo takie jest minimum wymagane przez ustawę. A dlaczego nie odwrócić po prostu monitora w stronę klienta i powiedzieć: To są wszystkie oferty, które spełniają zadane przez Pana kryteria. Jest ich w sumie 25. Pokażę teraz Panu, w jaki sposób szukam takiej, która pomoże zrealizować Pana cel w najtańszy sposób. Razem wybierzemy te najciekawsze.

Dokładnie tak współpracuję z Sebastianem Bilskim, który co miesiąc pomaga mi w przygotowaniu rankingu kredytów hipotecznych. Sebastian udostępnia mi ekran na Skypie i wszystko widzę jak na dłoni. Moim zdaniem taka wspólna selekcja ofert jest najbardziej przejrzystym sposobem pracy z klientem.

Nie popełniaj tego błędu

Nawet jeśli trafisz na eksperta kredytowego, który gra z Tobą w otwarte karty, niewiele skorzystasz, gdy nie będziesz rozumiał, co tak naprawdę decyduje o atrakcyjności kredytu hipotecznego i jak porównać jego faktyczne koszty. Dlatego musisz się przygotować i zdobyć najważniejszą wiedzę. Przecież to jedna z największych decyzji finansowych, jakie podejmiesz w życiu.

Tymczasem bardzo wiele osób bierze kredyt hipoteczny po prostu w tym banku, który najszybciej lub najłatwiej im tego kredytu udzieli. A to może być fatalny błąd! Różnice w kosztach kredytów hipotecznych są takie, że lekką ręką wyrzucasz kilkadziesiąt tysięcy złotych w błoto, nie przykładając się do wyboru najlepszego kredytu hipotecznego dla Ciebie. Całe miesiące a nawet lata oszczędzania i zaciskania pasa biorą w łeb tylko dlatego, że teraz ci się spieszy. Wybrałbyś “szybką kasę” w supermarkecie, gdybyś musiał zapłacić w niej za pełny koszyk zakupów kilkaset złotych więcej? Większość osób powie: Nie! To głupie! To jakimi słowami określić przepłacanie kilkudziesięciu tysięcy złotych za kredyt hipoteczny?…

Niektóre decyzje finansowe w życiu mają ogromny wpływ na stan naszych finansów. Jeśli poszukujesz kredytu hipotecznego i nie chcesz tracić w bezsensowny sposób pieniędzy, mam dla Ciebie dobrą wiadomość. W ciągu kilku godzin możesz świetnie się do tego przygotować, korzystając z przygotowanego przeze mnie kursu Kredyt Hipoteczny Krok po Kroku. Robisz sobie kawkę, siadasz przed komputerem lub smart TV i w zaciszu swojego domu zdobywasz niezbędną wiedzę. Dołącz do 1020 zadowolonych absolwentów kursu, a potem policz, ile zaoszczędziłeś dzięki temu pieniędzy 🙂 Więcej o kursie przeczytasz tutaj.

Drobne zmiany w rankingu kredytów hipotecznych

Na zakończenie wstępu 😉 chciałem Wam bardzo podziękować za spostrzeżenia jakie zgłaszacie, aby ranking był jeszcze bardziej użyteczny. Dzięki sugestiom Bożeny pod poprzednim rankingiem, postanowiliśmy wprowadzić trochę zmian:

– Raiffeisen Bank wycofanie oferty od 8 marca – więc nie uwzględniliśmy jej w zestawieniu,

– BOŚ Bank oferta “niszowa” na eko kredyt została wycięta z zestawienia,

– Pekao BH – wycięty z zestawienia. Bank nie kredytuje spółdzielczego własnościowego prawa do lokalu mieszkalnego, zakupu nieruchomości od dewelopera w trakcie budowy bez przedłożenia zgłoszenia o zakończeniu budowy z klauzulą braku sprzeciwu,

– Mbank – wyrzucona z zestawienia oferta w wariancie: Kredyt hipoteczny na nabycie/budowę spółdzielczego własnościowego prawa do lokalu/domu oraz dla wniosków gdzie zabezpieczeniem będzie spółdzielcze własnościowe prawo do lokalu.

A teraz zobaczmy, jak wyglądają oferty kredytów hipotecznych w marcu 2019! O założeniach rankingu przeczytasz więcej tutaj.

Ranking kredytów hipotecznych – 8 najtańszych banków w marcu 2019

W jakim banku najlepiej wziąć kredyt hipoteczny? Nasz ranking powstaje w oparciu o około 65 ofert z 15 banków:

- Alior Bank

- BGŻ BNP Paribas

- BOŚ Bank

- Citi Handlowy

- Credit Agricole

- Eurobank

- ING Bank Śląski

- mBank

- Millennium

- Pekao S.A.

- Pekao BH

- PKO BP

- Pocztowy

- Raiffeisen

- Santander

Gdybyście znaleźli lepsze oferty kredytu hipotecznego (np. w banku, którego nie ma na powyższej liście) – bardzo serdecznie zachęcam, abyście umieszczali te informacje w komentarzach pod dzisiejszym wpisem. Nie promuję żadnego z banków – po prostu staram się Wam pomóc, byście byli zorientowani, jak dziś wygląda rynek kredytów hipotecznych.

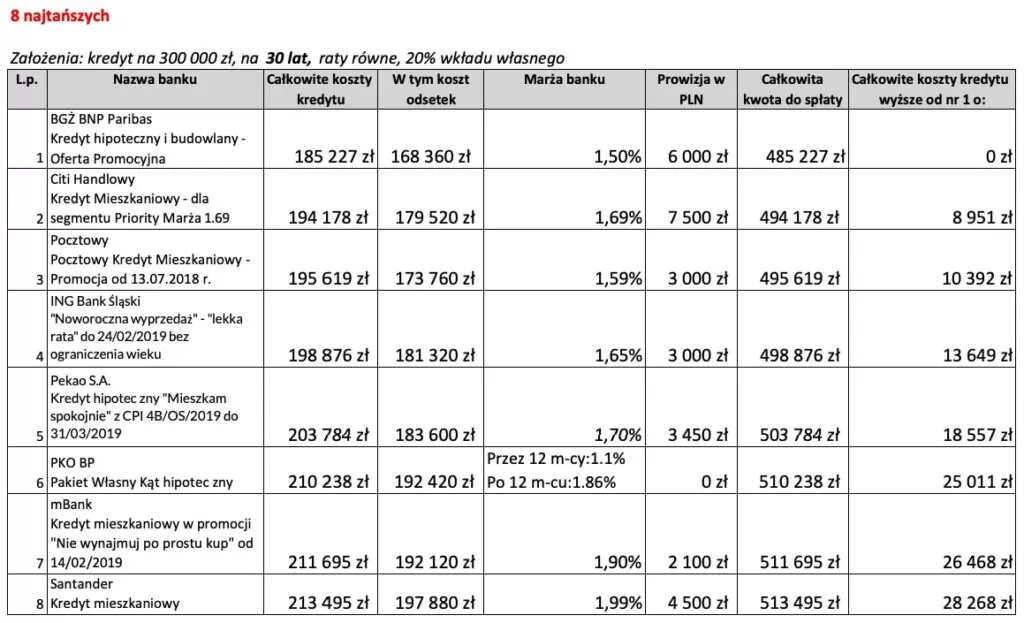

Kredyt hipoteczny na 30 lat – najtańsze oferty

Poniższa tabela pokazuje jedynie podsumowanie rankingu, abyś mógł szybko zorientować się w kolejności. Natomiast pod tabelą znajdziesz PLIK PDF z KOMPLETEM INFORMACJI dotyczących każdej z ofert. Dlatego koniecznie pobierz sobie plik pdf i nie poprzestawaj na samej tabeli.

Pobierz

Pobierz

Ranking kredytów hipotecznych – 8 najtańszych, 30 lat, marzec 2019.pdf

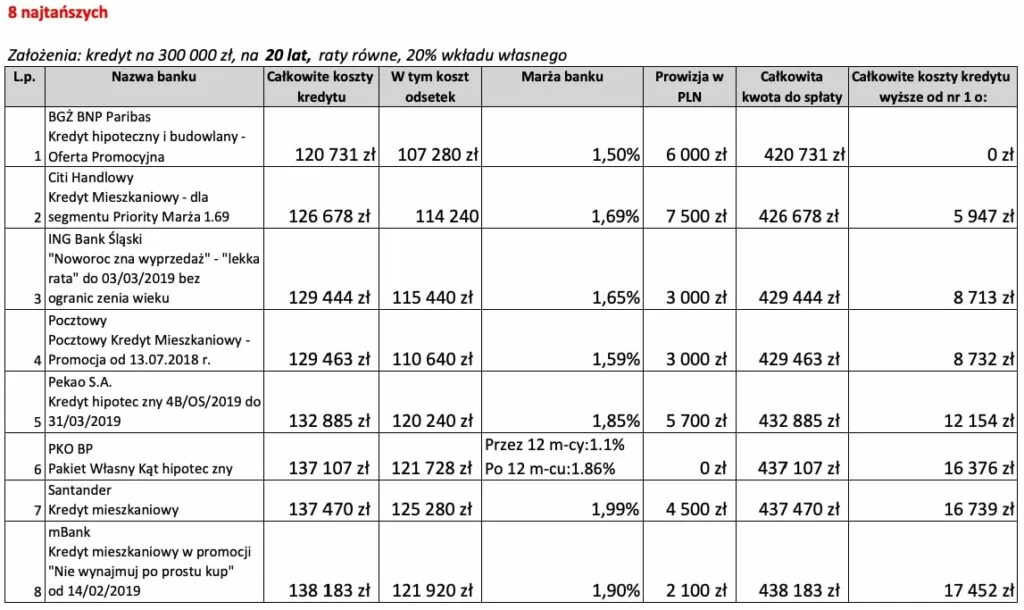

Kredyt hipoteczny na 20 lat – najtańsze oferty

Pobierz

Ranking kredytów hipotecznych – 8 najtańszych, 20 lat, marzec 2019.pdf

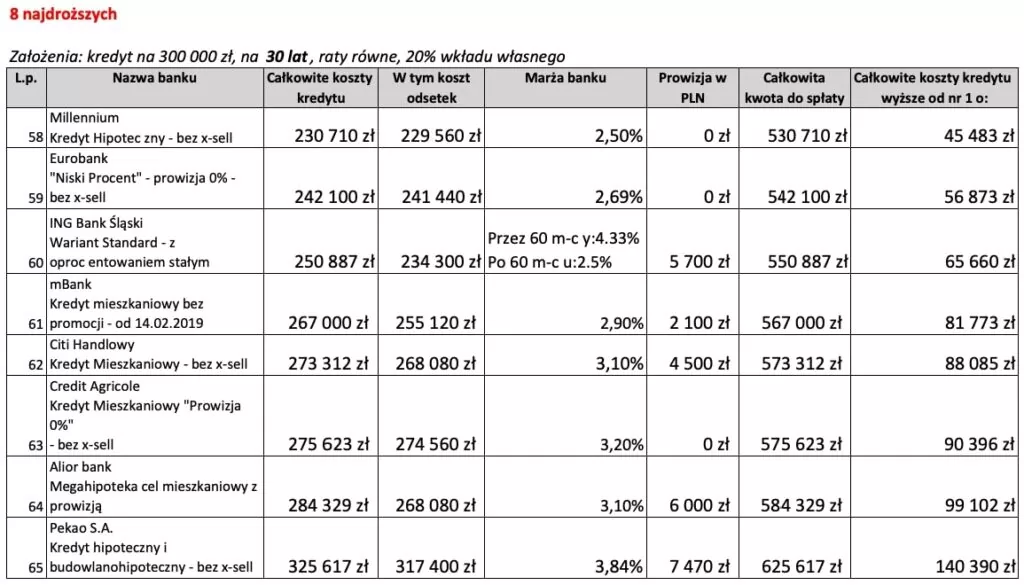

Kredyt hipoteczny na 30 lat – najdroższe oferty

Pobierz

Ranking kredytów hipotecznych – 8 najdroższych, 30 lat, marzec 2019.pdf

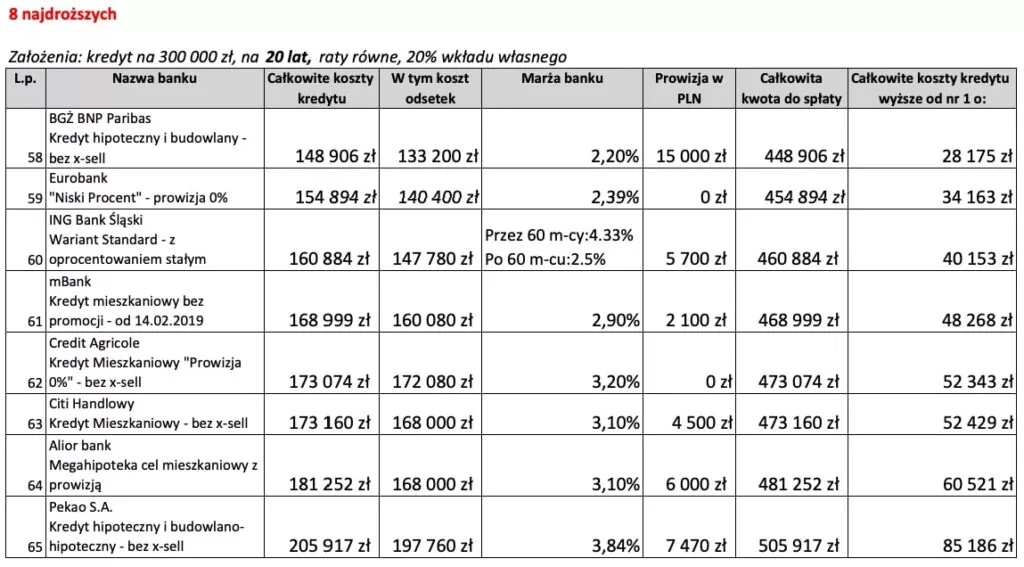

Kredyt hipoteczny na 20 lat – najdroższe oferty

Pobierz

Ranking kredytów hipotecznych – 8 najdroższych, 20 lat, marzec 2019.pdf

Skontaktuj się z Sebastianem

| poprzedni ranking – luty 2019 | następny ranking – kwiecień 2019 |

Jeżeli podobał Ci się ten artykuł, może zainteresuje Cię moja książka o inwestowaniu – „Finansowa Forteca”. W podobny sposób jak tutaj na blogu- prosto i merytorycznie – tłumaczę w niej, jak inwestować skutecznie i mieć święty spokój. Szczegóły poznasz TUTAJ.

PODOBAJĄ CI SIĘ ARTYKUŁY NA BLOGU?

Dołącz do ponad 45 513 osób, które otrzymują newsletter i korzystają z przygotowanych przeze mnie bezpłatnych narzędzi pomagających w skutecznym dbaniu o finanse.

KLIKNIJ W PONIŻSZY PRZYCISK.

PLANUJESZ ZACIĄGNĄĆ KREDYT HIPOTECZNY

I NIE WIESZ OD CZEGO ZACZĄĆ?

To zupełnie naturalne. Kredyt hipoteczny to ogromne zobowiązanie, które przygniata przez kilkadziesiąt lat. W dodatku mnóstwo osób bardzo za niego przepłaca. Przygotowałem kurs Kredyt Hipoteczny Krok po Kroku, aby uzbroić Cię w niezbędną wiedzę i dać narzędzia do wygodnego podjęcia najlepszych dla Ciebie decyzji. Chcę Ci pomóc w znalezieniu kredytu hipotecznego, który:

✅ w bezpieczny sposób pomoże Ci zrealizować marzenie o własnym mieszkaniu czy domu,

✅ nie obciąży nadmiernie budżetu Twojej rodziny,

✅ będzie Cię kosztował tak mało, jak to tylko możliwe,

✅ szybko przestanie być Twoim zobowiązaniem, bo sprawnie go spłacisz.