2,5 mln na celowniku – co dalej z portfelem? Wyniki portfela po 1Q2023 [FFP18]

Podcast: Odtwarzaj w nowym oknie | Pobierz (Czas trwania: 1:01:52 — 88.0MB) | Umieść link

Subskrybuj: Apple Podcasts | Spotify | Android | RSS

To był pełen emocji kwartał na rynkach finansowych. Najpierw rajd w styczniu, potem mała panika spowodowana upadkiem banków i wreszcie kolejne odbicie. A ja, w związku z uruchomieniem społeczności FinCrafters, stałem z boku i nic nie robiłem. Jak w takim razie zachował się mój portfel w 1 kwartale 2023 roku? Zdradzę Ci szczegóły w tym artykule.

Nie wiem jak Tobie, ale mnie ten kwartał minął błyskawicznie. Nie mogłem uwierzyć, że to już najwyższy czas, by podliczyć wyniki inwestycyjne mojego portfela po 1Q2023. Na początku, jak zwykle, zapraszam Cię do obejrzenia filmu:

To dobry moment na krótkie przypomnienie: Pamiętaj, proszę, że wszystkie prezentowane na blogu materiały mają charakter wyłącznie edukacyjny i informacyjny i są wyrazem prywatnej opinii autorów. Zapoznaj się, proszę, z dokładną informacją prawną, którą znajdziesz na końcu tego artykułu.

Zanim pokażę Ci dokładne wyniki portfela, chciałbym zachęcić Cię do stosowania w inwestowaniu księgowania mentalnego. Co to jest?

Poprzednie odcinki cyklu Finansowa Forteca w Praktyce znajdziesz tutaj:

https://marciniwuc.com/finansowa-forteca-w-praktyce/

Księgowanie mentalne w inwestowaniu

Księgowanie mentalne to naturalna skłonność naszych mózgów do traktowania pieniędzy pochodzących z różnych źródeł/przeznaczonych na różne cele w różny sposób. Jak to działa w praktyce? Na przykład: łatwiej wydajemy pieniądze, które wygramy w kasynie lub znajdziemy na ulicy, niż te, które zarobiliśmy ciężką pracą. Podobnie działa to w inwestowaniu:

- Inwestorzy mają tendencję do różnicowania swojego podejścia do różnych rodzajów pieniędzy.

- Na przykład, pieniądze przeznaczone na edukację naszych dzieci mogą być traktowane inaczej niż pieniądze przeznaczone na wakacje.

Możesz wykorzystać tę skłonność naszych mózgów do tego, by lepiej zarządzać swoimi inwestycjami. Jak to zrobić? Wydziel różne „kieszonki” na swoje pieniądze.

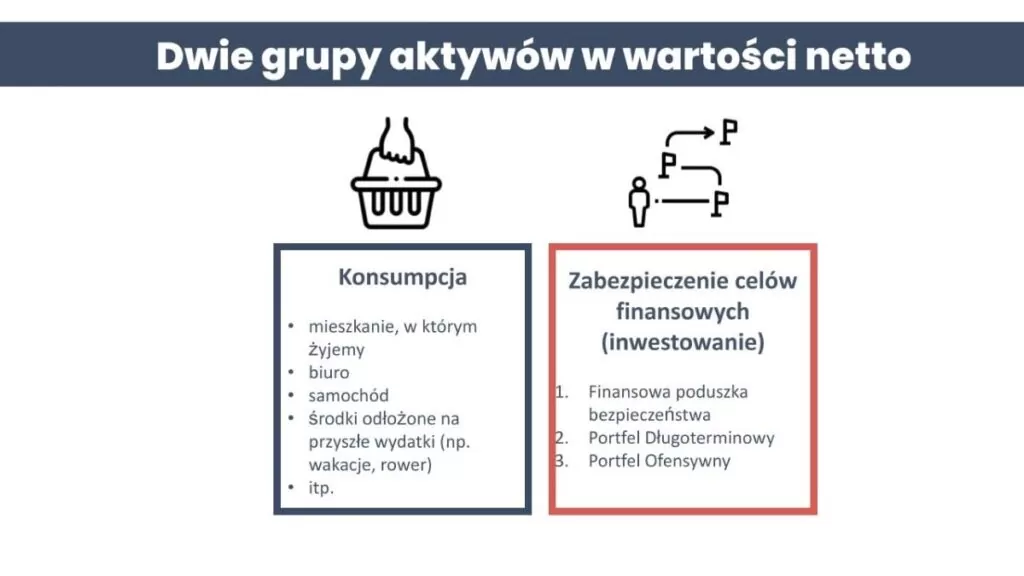

Możesz na przykład wyodrębnić aktywa związane z konsumpcją i życiem (takie jak mieszkanie, biuro, samochód, wakacje) od tych, które są inwestycją (w tej grupie możemy wymienić np. obligacje, akcje, nieruchomości. Oddzielając te aktywa, możesz zacząć świadomie zarządzać swoimi inwestycjami i lepiej kontrolować swoje wydatki.

Aktywa konsumpcyjne a strategia trzech portfeli

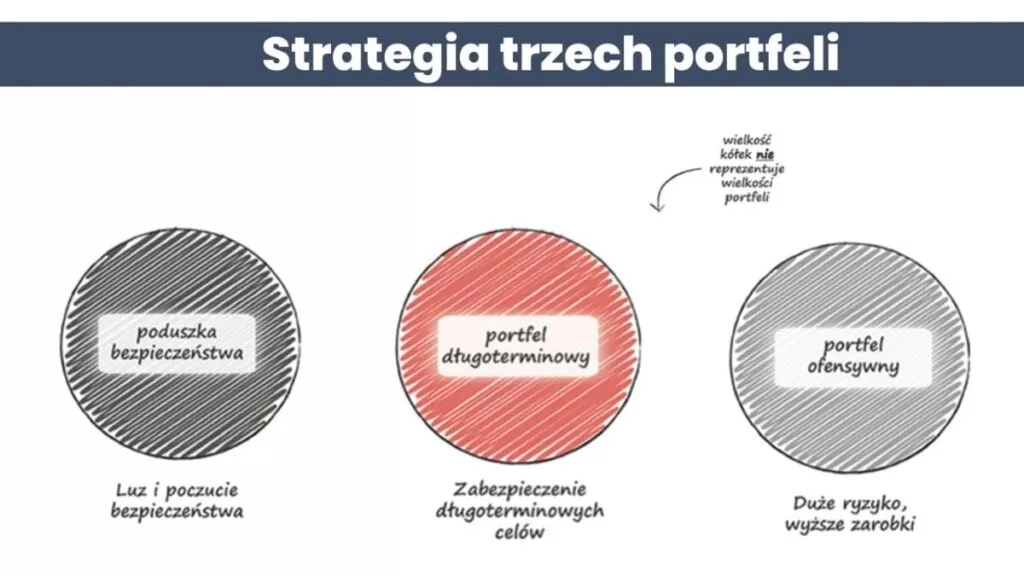

Aktywa konsumpcyjne (czyli np. gotówka na rachunku bankowym, którą wydaję na związane z codziennym życiem wydatki) nie są częścią moich portfeli inwestycyjnych. Przypomnę Ci tylko krótko, o jakich portfelach tutaj mówimy. W mojej strategii inwestycyjnej mam 3 takie portfele:

- Poduszkę bezpieczeństwa, która jest moją ochroną przed niespodziewanymi wydarzeniami w życiu.

- Portfel długoterminowy, który zabezpiecza moje cele w dłuższym terminie, takie jak np. emerytura.

- Portfel ofensywny – w którym pozwalam sobie na inwestycyjne eksperymenty i podejmuję w nim większe ryzyko.

Jeśli chcesz przeczytać więcej o tym, jak dokładnie stworzyłem te portfele i w jaki sposób Ty możesz zbudować własny portfel i swoją strategię – polecam Ci moją książkę, „Finansową Fortecę”.

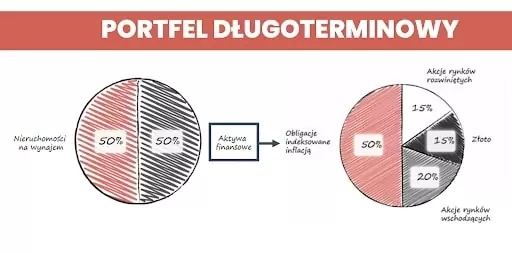

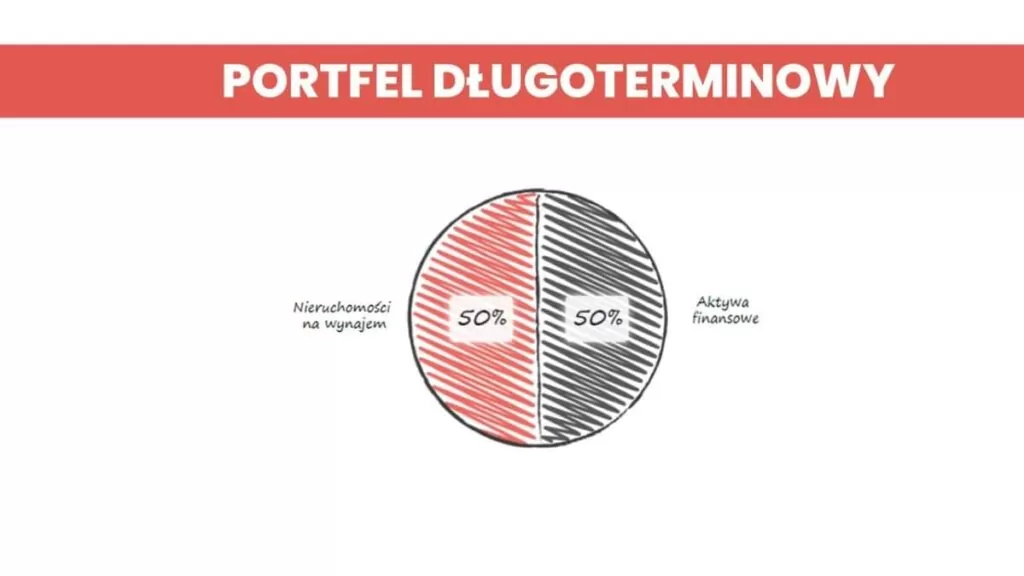

Mój portfel długoterminowy

W ramach tego cyklu – Finansowa Forteca w praktyce – dzielę się z Tobą moim podejściem do portfela długoterminowego. Dlaczego właśnie tym? Bo myślę, że długoterminowe cele, takie jak np. emerytura, dotyczą każdego z nas. Osobiście mój portfel długoterminowy oparłem o dwa filary – nieruchomości na wynajem i aktywa finansowe:

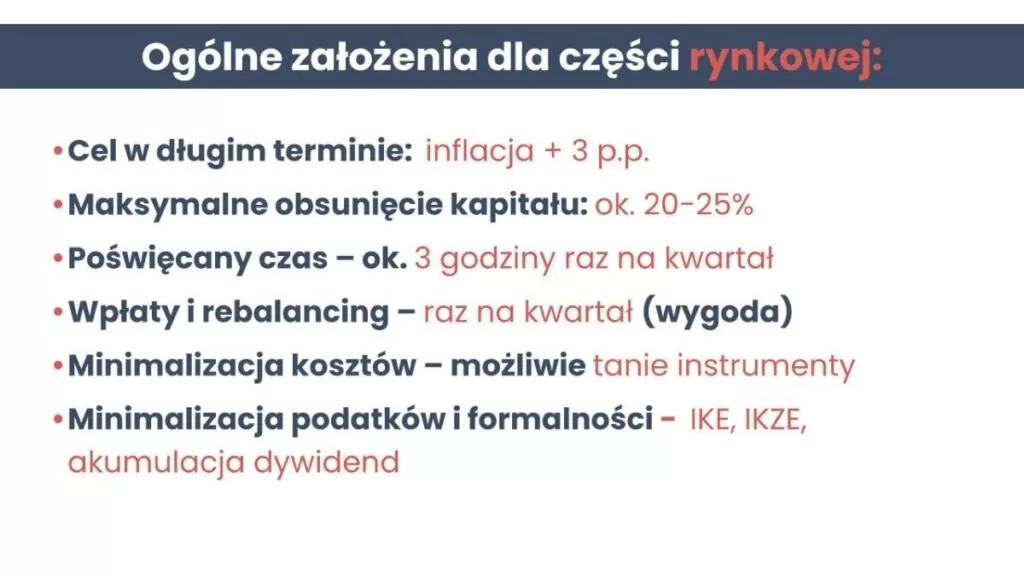

I właśnie aktywa finansowe nazywam częścią rynkową mojego portfela długoterminowego. Moje najważniejsze założenia dla części rynkowej portfela wyglądają następująco:

- W długim terminie mam cel pobić inflację o 3 p.p.

- Dopuszczam maksymalne obsunięcie kapitału na poziomie ok. 25%.

- Chcę, żeby obsługa portfela zajęła mi maksymalnie 3 godziny raz na kwartał. I dokładnie raz na kwartał planuję rebalancing.

- Stawiam także na minimalizację kosztów, dlatego wybieram tanie instrumenty.

- A ponieważ zakładam też minimalizację podatków i formalności, w miarę możliwości chcę opakować aktywa w IKE i IKZE oraz wybieram akumulację dywidend.

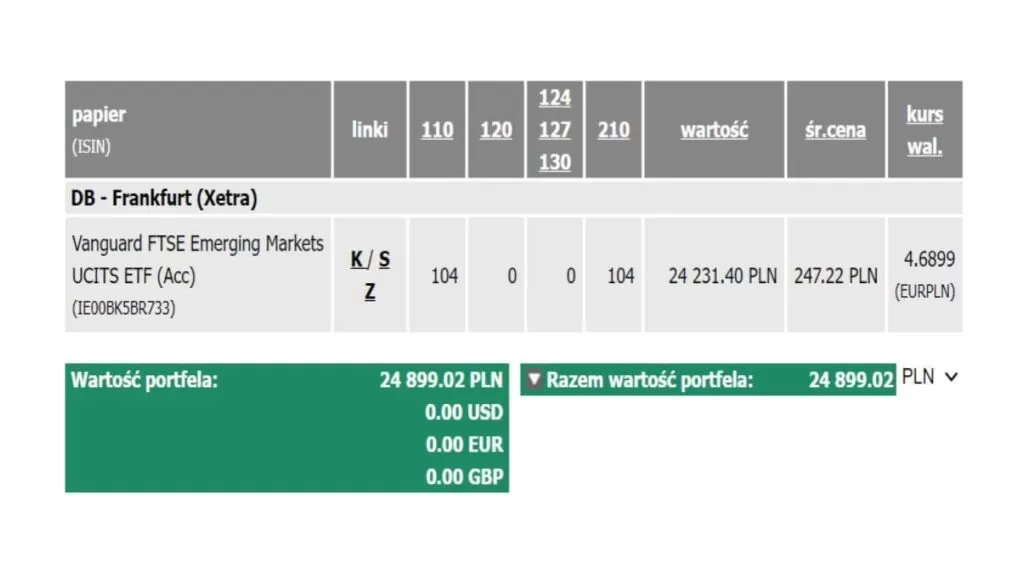

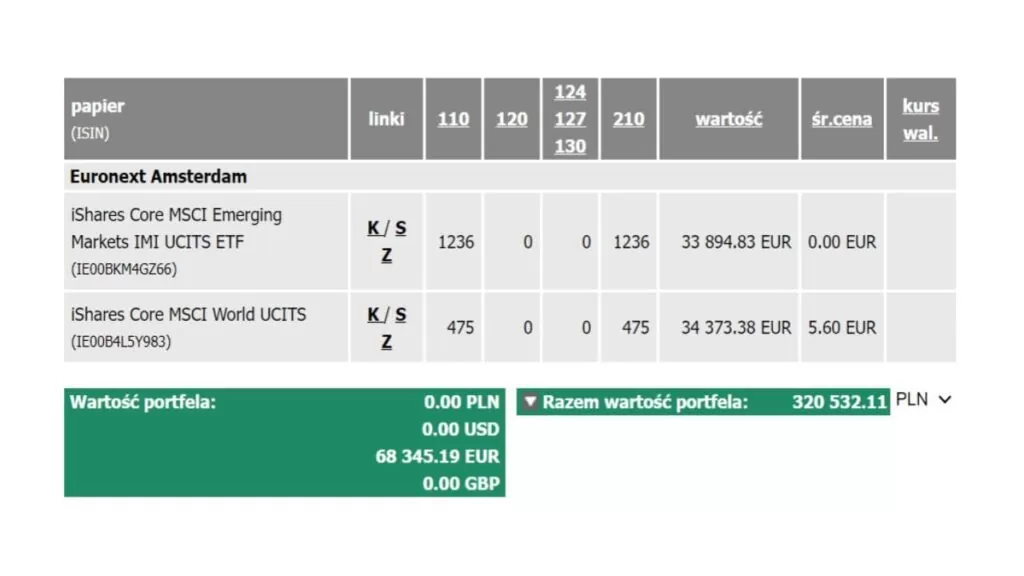

Opierając się na tych założeniach, mój portfel długoterminowy w części rynkowej zawiera takie aktywa:

- obligacje indeksowane inflacją,

- akcje rynków rozwiniętych,

- złoto,

- akcje rynków wschodzących.

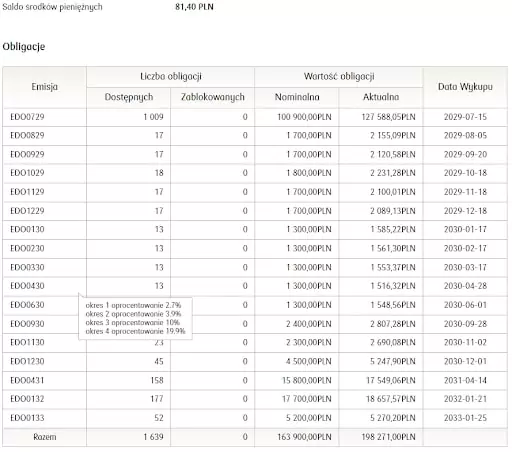

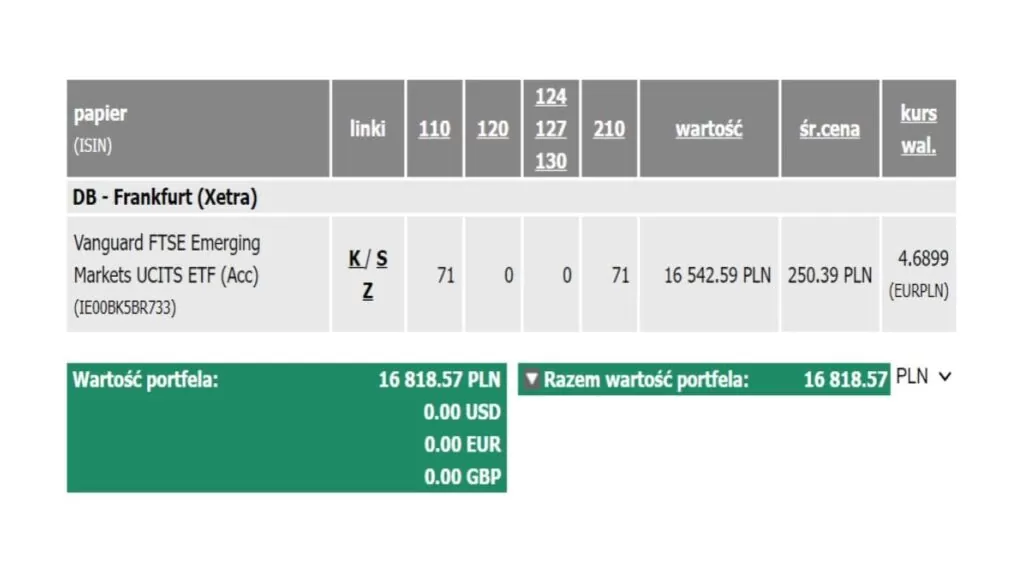

Poniżej możesz zobaczyć screenshoty z moich rachunków.

Co się działo na rynkach w I kwartale 2023 r.

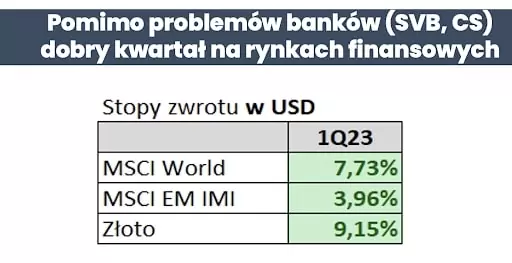

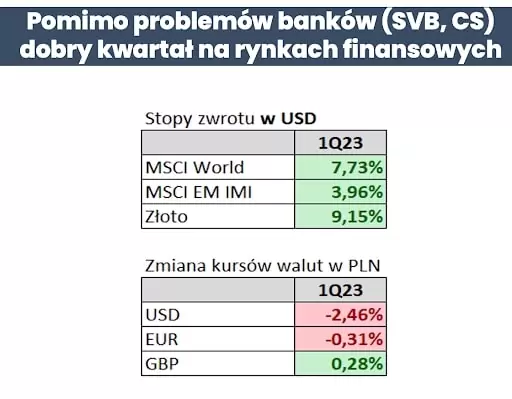

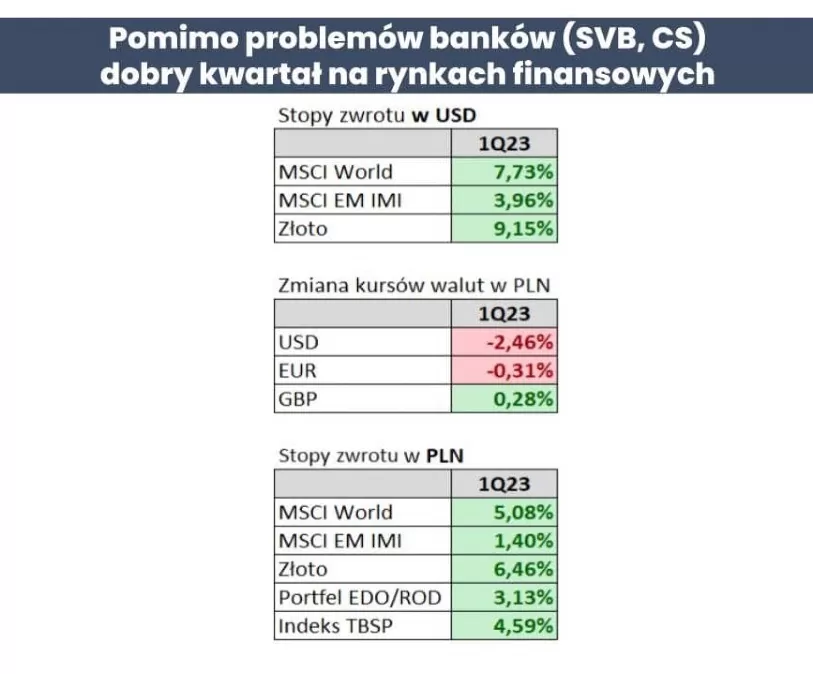

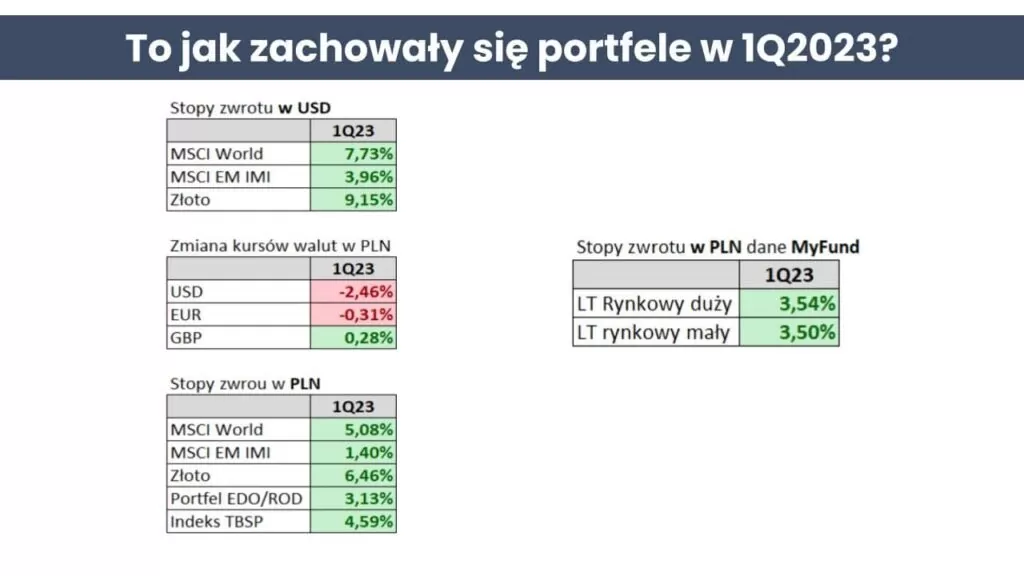

Przejdźmy do wyników portfela w pierwszym kwartale 2023 roku. Pomimo problemów banków był to bardzo dobry kwartał na rynkach finansowych. Indeks akcji rynków rozwiniętych wzrósł o 7,73%, a indeks rynków wschodzących poszedł w górę o prawie 4%. Złoto również się dobrze zachowało, zyskując 9,15% w ciągu jednego kwartału. Dlaczego? Ponieważ w okresie paniki, kiedy obawiamy się o upadek banków, złoto jest postrzegane przez niektórych uczestników rynku jako bezpieczna przystań, a więc stanowi dobrą ochronę dla naszego portfela. Jako ciekawostkę warto zauważyć, że złoto to aktywo, które teoretycznie nie generuje żadnych przychodów czy dywidend, a mimo to cena może rosnąć w długim terminie. Dlatego osobiście lubię mieć złoto w swoim portfelu.

Ale oczywiście nas interesuje stopa zwrotu w polskich złotych, a więc patrzymy na kursy walutowe. Dolar osłabił się o 2,46%, co oznacza, że dla nas, Polaków, wszystkie wyniki oparte na dolarach będą pomniejszone o tę kwotę. Jak widzisz w tabeli poniżej, euro także się osłabiło, a funt brytyjski jest na nieznacznym plusie.

Co to dokładnie oznacza dla portfela? W ujęciu złotówkowym rynki rozwinięte zanotowały wzrost o 5,08%, rynki wschodzące o 1,4%, a złoto osiągnęło wynik 6,46%. Portfel obligacji indeksowanych inflacją wygenerował 3,13% zysku. W ciągu tego kwartału indeks polskich obligacji notowanych na rynku wzrósł o 4,59%.

Nie stosuj timingu rynkowego

Zauważ, że w tym okresie mieliśmy wiele trudnych sytuacji, takich jak upadek SVB czy zamieszanie z Credit Suisse, które budziły wśród wielu inwestorów strach. Mimo to, rynki finansowe w ujęciu dolarowym znacznie wzrosły, co pokazuje, że nie warto polegać na przewidywaniach i próbach timingu rynkowego. Stosowanie takiej strategii zwykle prowadzi do strat finansowych. Ostrzega przed tym prawie każdy inwestor, który działa na rynku od dłuższego czasu. Jak wiesz, bardzo lubię takie powiedzenie: Na rynkach są inwestorzy starzy i odważni inwestorzy, ale nie ma inwestorów jednocześnie starych i odważnych. Miej to na uwadze i wystrzegaj się ryzykownych posunięć, takich jak timing rynkowy.

Wyniki portfeli I kwartał 2023 r.

No dobrze, przejdźmy teraz do obiecanych wyników portfeli. Jeśli śledzisz cykl Finansowa Forteca w Praktyce, na pewno wiesz, że publikuję tutaj wyniki dwóch portfeli – mojego prywatnego portfela długoterminowego oraz „małego” portfela inwestycyjnego, który stworzyłem na potrzeby tego cyklu. Zaczynałem w nim inwestować od kwoty 10 tys. zł, żeby pokazać, że nawet przy takim relatywnie „małym” kapitale na start można zbudować sensowny portfel. W pierwszym kwartale 2023 r. duży portfel zarobił 3,54%, portfel mały – 3,5%.

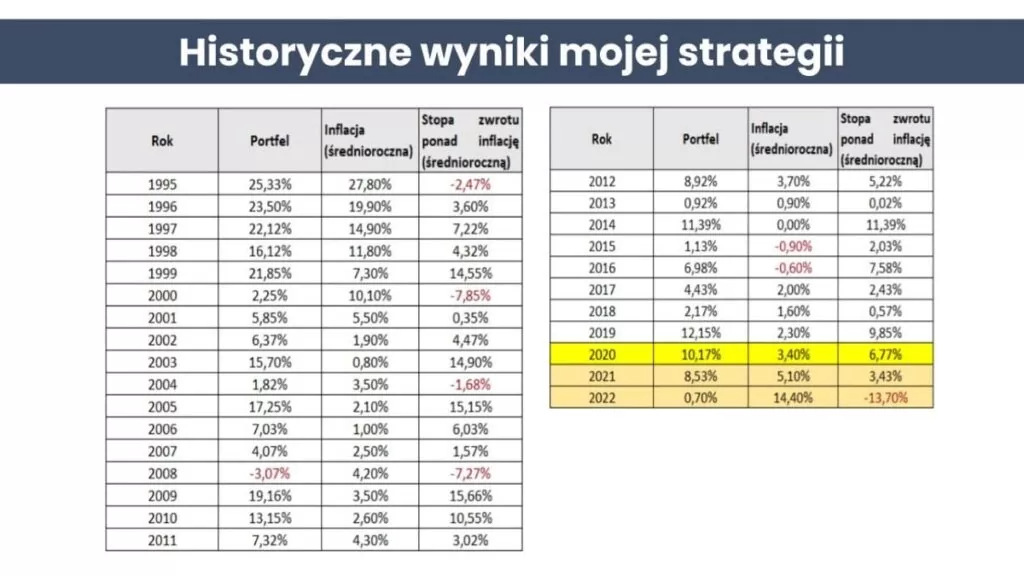

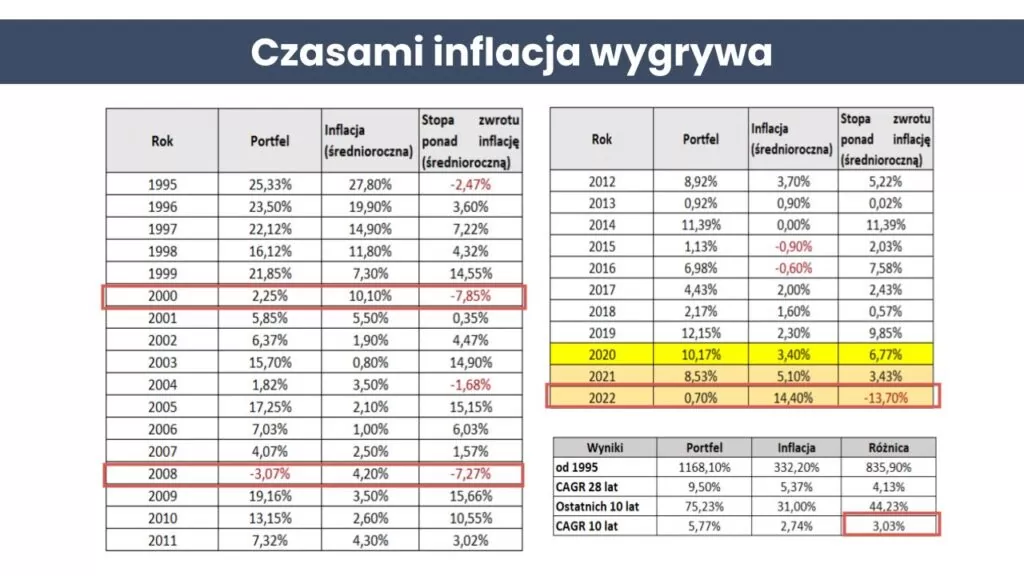

Pamiętaj jednak, że to wyniki kwartalne – to stosunkowo krótki okres, dlatego zachęcam Cię, żeby nie traktować ich w żaden szczególny sposób. W tak krótkim czasie na rynku rządzą emocje, a nie fundamenty. Dlatego spójrzmy na wyniki w dłuższej perspektywie. Jak widzisz w tabeli poniżej, w 2022 r. mój portfel był lekko na plusie – 0,7%, co przy średniorocznej inflacji na poziomie 14,40% dało stopę zwrotu -13,70% poniżej inflacji:

Przejściowe straty są nieuniknione

Wiele osób szuka sposobu na pokonanie inflacji w krótkim terminie, ale nie ma takiego aktywa, które byłoby w stanie zapewnić takie zyski. Przy tak dużym wyskoku inflacji jak w ostatnich kilkunastu miesiącach, większość aktywów jej nie pokona. To całkowicie normalne. Patrzymy na inflację jako na spadek wartości pieniądza, którego jest coraz więcej w stosunku do innych aktywów. Właśnie dlatego portfel dobrze dobranych aktywów z czasem będzie inflację gonił. Zwróć uwagę, że zeszłoroczne minusy to nie jedyne linijki na czerwono w mojej tabeli stóp zwrotu:

To pokazuje, że straty są nieuniknione i zawsze będą lata, w których wynik będzie znacząco poniżej inflacji. Oswój się z tym. Nie bój się tego, że Twój portfel teraz, w trudnych czasach, nie dogonił inflacji. Nie zmieniaj na siłę strategii, żeby wycisnąć dodatkowy procent.

Upewnij się po prostu, że masz swoją strategię dobrze opracowaną. Pomoże Ci w tym ten artykuł:

Jak zbudować własną strategię inwestycyjną – przewodnik krok po kroku

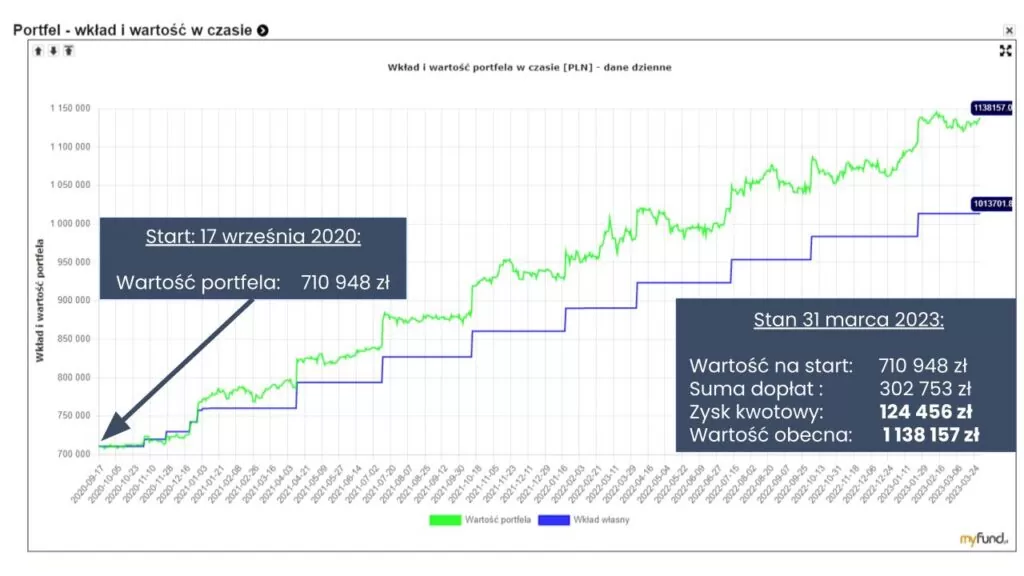

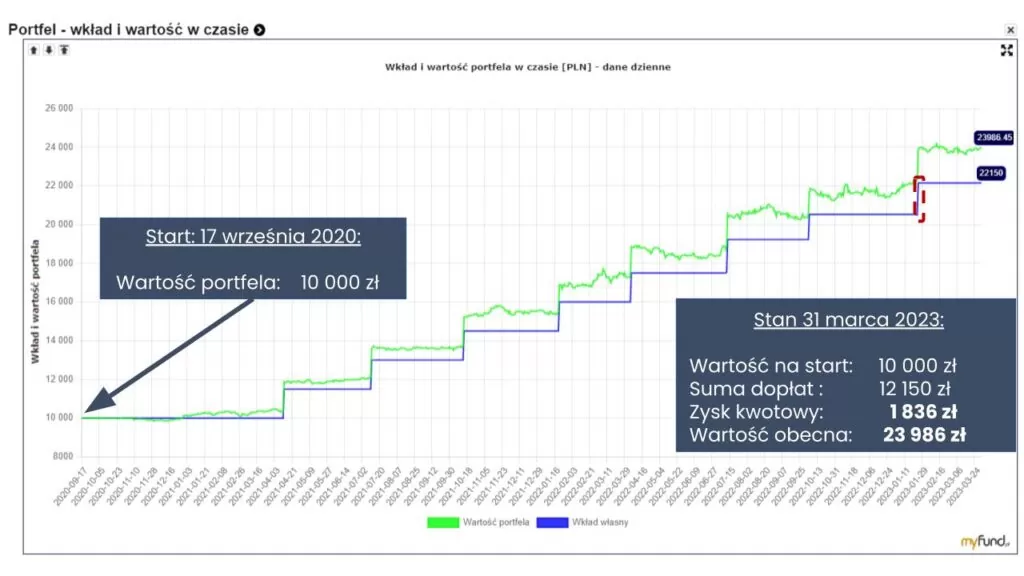

Na wykresie poniżej możesz zobaczyć dwa portfele, które prowadzę w ramach cyklu Finansowa Forteca w Praktyce. To nie jest żaden portfel wirtualny, tylko prawdziwe pieniądze. Wykresy, które widzisz, są generowane z aplikacji My Fund (link afiliacyjny) i prezentują dane dzienne. Od 17 września 2020, czyli od dnia, kiedy ruszyliśmy z naszym cyklem, portfel duży ma 14,99% zysku, a portfel mały 13,2% zysku.

Duży portfel – wpłaty

Kolejny wykres pokazuje nam, jak wyglądały wpłaty do dużego portfela. Jak widzisz, co

kwartał wpłacamy tam 30 tys. złotych. Wartość na start wynosiła 710 948 złotych. Jak to wygląda dzisiaj? Suma dokonanych dopłat to 302 753 zł. Portfel wygenerował zysk w wysokości 124 456 złotych i dzisiaj ma wartość 1 138 157 złotych.

Mały portfel – wpłaty

Spójrzmy teraz na podobne zestawienie dla małego portfela. Zaczynaliśmy od 10 tys. zł i dopłacaliśmy co miesiąc 500 zł, a od stycznia tego roku zwiększyliśmy te wpłaty do 650 zł. Jak widzisz, na małym portfelu zaczynają się już tworzyć „rozszerzające się nożyce”, czyli ta luka między wpłatami na koniec danego okresu a wartością portfela. Ta luka była mała na początku, ale teraz rośnie. Nazywam to takimi naszymi schodami do finansowej wolności:

I pokazuję Ci te wykresy z jednego ważnego powodu. Chcę, żebyś zobaczył na własne oczy, jak ogromne znaczenie ma to, żeby do tych swoich portfeli dopłacać. Czas robi swoje, ale tylko wtedy, kiedy Ty robisz swoje. Jeśli tylko możesz, warto co roku zwiększać wartość wpłat o wartość inflacji, ponieważ to pomoże Ci na koniec inwestycji osiągnąć kwotę, na której Ci zależy, przy znacznie mniejszym ryzyku inwestycyjnym lub przy takim ryzyku, które jesteś w stanie wytrzymać.

Dywersyfikacja pomoże Ci przetrwać trudne okresy

Mam dla Ciebie jeszcze wykres przedstawiający obsunięcie kapitału w moim portfelu w ujęciu dziennym. Największy spadek od najwyższej wyceny mojego portfela do następującego po niej najgłębszego dołka wyniósł minus 5,7%. Określając maksymalne obniżenie kapitału na poziomie 20-25%, myślałem w kontekście danych miesięcznych, ale zobacz – nawet na danych dziennych nie zbliżyliśmy się do tego poziomu.

Płynie z tego ważny wniosek – odpowiednia dywersyfikacja portfela to klucz do przetrwania trudnych okresów. Warto na to patrzeć nie jako na coś, co pozwoli nam podkręcić stopy zwrotu w krótkim terminie, ale jak na sposób na to, żeby ze swoim portfelem wytrzymać w każdą pogodę. Dobranie aktywów do naszego apetytu na ryzyko i możliwości jest kluczowe – dlatego zachęcam Cię do mądrej i dopasowanej do siebie dywersyfikacji.

Całkowity wynik portfela długoterminowego

Gdy patrzę na część rynkową mojego portfela, i na duże rozbieżności w stosunku do inflacji, które zanotował w I kwartale mimo wszystko jestem spokojny. Dlaczego? Bo druga część portfela to mury – czyli dwa mieszkania na wynajem. Oba znajdują się w Warszawie – jedno na ulicy Grzybowskiej, a drugie na Siennej. Po uwzględnieniu wartości tych dwóch nieruchomości łączna wartość moich portfeli wynosi 2 569 239 złotych. W pierwszym kwartale tego roku wygenerowaliśmy z tych mieszkań 19 tys. złotych gotówki, a z tego 15 tys. przeleję do części rynkowej, ponieważ waga nieruchomości jest obecnie trochę większa.

Na koniec zebrałem dla Ciebie w jednym miejscu wszystkie wnioski:

Tyle w temacie portfela – jestem bardzo ciekawy, jak ten pierwszy kwartał wyglądał u Ciebie. Daj znać w komentarzu, jak Twój portfel poradził sobie z wysoką inflacją i zawirowaniami na rynkach.

Proszę zapoznaj się z poniższą informacją.

Jeżeli podobał Ci się ten artykuł, może zainteresuje Cię moja książka o inwestowaniu – „Finansowa Forteca”. W podobny sposób jak tutaj na blogu- prosto i merytorycznie – tłumaczę w niej, jak inwestować skutecznie i mieć święty spokój. Szczegóły poznasz TUTAJ.

PODOBAJĄ CI SIĘ ARTYKUŁY NA BLOGU?

Dołącz do ponad 45 513 osób, które otrzymują newsletter i korzystają z przygotowanych przeze mnie bezpłatnych narzędzi pomagających w skutecznym dbaniu o finanse.

KLIKNIJ W PONIŻSZY PRZYCISK.

PLANUJESZ ZACIĄGNĄĆ KREDYT HIPOTECZNY

I NIE WIESZ OD CZEGO ZACZĄĆ?

To zupełnie naturalne. Kredyt hipoteczny to ogromne zobowiązanie, które przygniata przez kilkadziesiąt lat. W dodatku mnóstwo osób bardzo za niego przepłaca. Przygotowałem kurs Kredyt Hipoteczny Krok po Kroku, aby uzbroić Cię w niezbędną wiedzę i dać narzędzia do wygodnego podjęcia najlepszych dla Ciebie decyzji. Chcę Ci pomóc w znalezieniu kredytu hipotecznego, który:

✅ w bezpieczny sposób pomoże Ci zrealizować marzenie o własnym mieszkaniu czy domu,

✅ nie obciąży nadmiernie budżetu Twojej rodziny,

✅ będzie Cię kosztował tak mało, jak to tylko możliwe,

✅ szybko przestanie być Twoim zobowiązaniem, bo sprawnie go spłacisz.