Nowe obligacje skarbowe czerwiec 2022 – czy warto w nie zainwestować?

Rząd kusi nowymi antyinflacyjnymi obligacjami skarbowymi. Roczne i dwuletnie detaliczne obligacje skarbu państwa mają chronić przed inflacją i przynosić większy zysk niż lokaty bankowe. Czy faktycznie warto w nie inwestować? Czy będą skuteczną bronią przeciwko inflacji? Zamiast snuć przypuszczenia, sprawdźmy to na konkretnych liczbach.

W detaliczne obligacje skarbowe inwestujemy z Marcinem od 2009 r. Stanowią one ważną część naszego portfela długoterminowego oraz większość finansowej poduszki bezpieczeństwa. Kiedy więc pojawiły się nowe rodzaje obligacji, postanowiłam sprawdzić, jak działają i czy warto je kupić.

Do tej pory kupowaliśmy przede wszystkim obligacje 12-letnie (ROS) oraz 10-letnie (EDO). Dlatego w tym artykule sprawdzę, czy na nowych obligacjach – ROR (obligacja roczna) i DOR (nowa obligacja 2-letnia) – można zarobić więcej. Pokażemy, jakie są warunki nowych obligacji i porównamy je na tle pozostałych typów.

Zacznijmy od tego, jak działają nowe obligacje skarbowe.

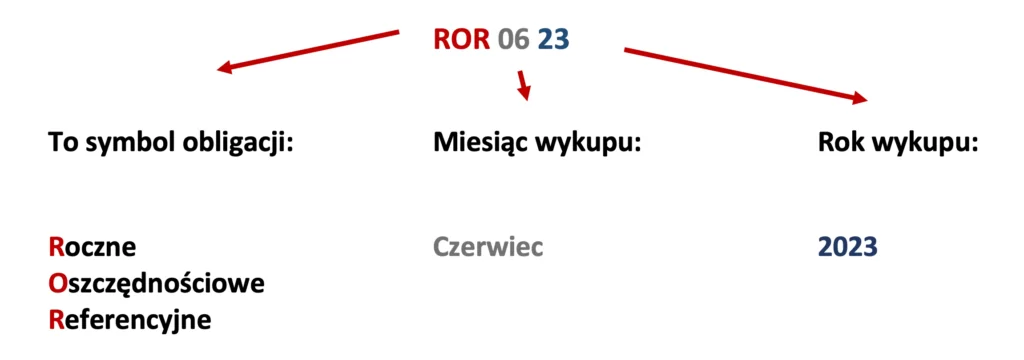

Obligacje skarbowe roczne ROR – roczne oszczędnościowe obligacje skarbowe o zmiennej stopie procentowej

Roczne oszczędnościowe obligacje skarbowe o zmiennej stopie procentowej można kupować od czerwca 2022 r. Będą miały numer: ROR0623. To znaczy, że jeśli zainwestujemy w taką obligację, to będzie ona wykupiona w czerwcu 2023 r. – czyli za rok od zakupu.

Roczne obligacje skarbowe – oprocentowanie

Oprocentowanie obligacji jednorocznych wynosi 5,25 % w skali roku, w pierwszym miesięcznym okresie odsetkowym. W kolejnych okresach odsetkowych oprocentowanie określa stopa referencyjna NBP. Jestem ciekawa, czy każda kolejna zmiana wysokości stopy referencyjnej będzie oznaczać zmianę oprocentowania w pierwszym miesiącu. Zobaczymy.

Oznacza to, że na dzień zakupu obligacji znamy tylko oprocentowanie za pierwszy miesiąc. W przypadku obligacji, którą kupujemy w czerwcu, jest to 0,44 zł (100 zł x 5,25%/12 miesięcy). W kolejnych miesiącach oprocentowanie będzie zależało od poziomu stopy referencyjnej NBP, a dokładnie od tego, jaka będzie jej wysokość w „dziesiątym dniu roboczym przed pierwszym dniem miesiąca kalendarzowego, w którym rozpoczyna się okres odsetkowy” (źródło list emisyjny obligacji) .

To oznacza, że dla obligacji kupionej w czerwcu 2022 r., oprocentowanie za lipiec wyniesie około 1/12 stopy referencyjnej NBP z dnia 14 czerwca 2022 r. Dlaczego 14 czerwca? Bo 10. dzień roboczy wypada właśnie w ten dzień. Piszę: około 1/12, a nie: dokładnie 1/12, ponieważ przy wyliczaniu oprocentowania bierze się pod uwagę dokładną liczbę dni w miesiącu. Dla naszych wyliczeń takie uproszczenie nie ma jednak wielkiego znaczenia. Analogicznie oprocentowanie w sierpniu będzie równe 1/12 stopy referencyjnej NBP z 14 lipca 2022, itd.

Roczne obligacje – odsetki

W przypadku obligacji rocznej odsetki są wypłacane co miesiąc. Trzeba jednak pamiętać, że na konto wpłynie nam kwota pomniejszona o podatek od zysków kapitałowych. Dla przykładu, na koniec czerwca otrzymamy nie 0,44 zł, lecz 0,36 zł (0,44 zł minus 19% z 0,44 zł) od każdych zainwestowanych 100 zł..

Roczne obligacje – wcześniejszy wykup obligacji

Na koniec jedna przykra niespodzianka, czyli zasady przedstawienia obligacji do wykupu, gdybyśmy jednak potrzebowali pieniędzy wcześniej niż za rok. W pierwszym okresie odsetkowym (czyli przez około jeden miesiąc), za przedterminowe zakończenie oszczędzania zapłacimy maksymalnie kwotę narosłych odsetek, lecz nie więcej niż 0,5 zł od każdej obligacji. Czyli gdy zrezygnujemy z obligacji w pierwszym miesiącu, to w najgorszym razie wyjdziemy na zero. Odzyskamy nasze 100 zł i po sprawie. Natomiast w każdym kolejnym okresie odsetkowym opłata za wcześniejszy wykup obligacji wynosi 0,5 zł – niezależnie od tego, ile obligacja zarobiła.

Roczne obligacje – ile stracisz na wcześniejszym wykupie

Zobaczmy to na przykładzie:

W lipcu 2022 r. (drugi okres odsetkowy) rezygnujemy z obligacji zakupionej 1 czerwca.

- Odsetki w pierwszym okresie odsetkowym wynoszą 0,44 zł. Od tego musimy zapłacić 19% podatku Belki. Aby obliczyć kwotę podatku, mnożymy 0,44 zł razy 0,19, co da nam 0,08 zł. To oznacza, że nasze 0,44 zł odsetek musimy pomniejszyć o 0,08 podatku (0,44-0,08). W czerwcu otrzymamy więc na konto 0,36 zł.

- Gdy przedstawimy obligację do wykupu w lipcu, zostanie pobrana pełna opłata za wcześniejszy wykup. Tym sposobem otrzymamy 99,5 zł (100 zł minus 0,50 zł opłaty)

- W ostatecznym rozrachunku na rękę zostanie nam 99,86 zł. (99,5 plus 0,36 odsetek za czerwiec)

Dlatego obligacje roczne (ROR) raczej nie będą rozwiązaniem dla osób, które chcą zainwestować pieniądze tylko na kilka miesięcy.

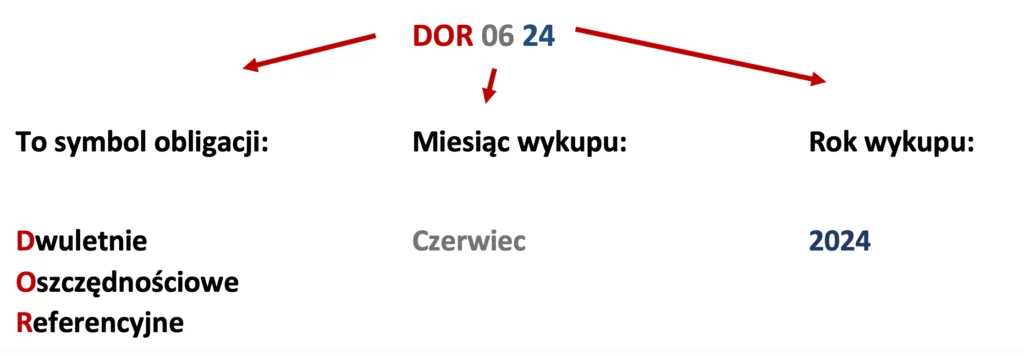

Obligacje 2-letnie DOR – dwuletnie oszczędnościowe obligacje skarbowe, o zmiennej stopie procentowej

Pierwsze dwuletnie oszczędnościowe obligacje skarbowe, o zmiennej stopie procentowej można kupić już w czerwcu 2022 r. Otrzymają one numer: DOR0624. To znaczy, że jeśli kupimy taką obligację, to zostanie wykupiona w czerwcu 2024 r. – dwa lata od zakupu.

Oprocentowanie obligacji 2 letnich

Oprocentowanie 2-letnich obligacji wynosi: 5,50% w skali roku, w pierwszym miesięcznym okresie odsetkowym. W kolejnych okresach odsetkowych oprocentowanie określa stopa referencyjna NBP + 0,25%. Pomniejszone o podatek od zysków kapitałowych odsetki, będą wpływać na nasze konto co miesiąc.

Podobnie jak w przypadku obligacji rocznych, dokładna wysokość odsetek, jakie obligacja nam wypłaci, w kolejnych miesiącach będzie uzależniona od stawki referencyjnej NBP w 10. dniu roboczym w poprzednim miesiącu. A w 24. miesiącu na nasze konto wpłynie 100 zł powiększone o odsetki za ostatni, 24. miesiąc.

2-letnie nowe obligacje skarbowe – opłata za wcześniejszy wykup

Jak w tym wypadku wyglądają opłaty za wcześniejszy wykup? Jeśli chcemy zakończyć oszczędzanie wcześniej, od każdej wykupywanej obligacji zostanie pobrana opłata w wysokości 0,70 zł. W pierwszym miesiącu maksymalna wysokość opłaty została ograniczona do kwoty narosłych odsetek, a w kolejnych – opłata będzie pobierana w całości.

Nowe obligacje antyinflacyjne – czy faktycznie chronią przed inflacją

Czy roczne lub 2-letnie obligacje skarbowe mają szansę pobić inflację? Cóż, jedno spojrzenie na odczyty inflacji w 2022 r. w zasadzie pozbawia nas złudzeń w tym temacie:

A najnowszy, szybki odczyt inflacji za maj wskazał aż 13.9%.

Przy stopie referencyjnej na poziomie 5,25% i inflacji 12,4% tracimy blisko 8 zł z każdych 100 zł zainwestowanych w ROR. Obligacja musiałaby dać nam około 15,30 zł odsetek, aby ochronić naszą siłę nabywczą (15,30 zł x (1 minus 19% podatku) = 12,4 zł).

Liczby nie kłamią i wniosek może być tylko jeden – przy dzisiejszych poziomach inflacji i stopy referencyjnej, krótkoterminowe obligacje oszczędnościowe raczej się nie sprawdzą do skutecznej ochrony kapitału. Z pewnością będą jednak lepszym rozwiązaniem od niżej oprocentowanych lokat bankowych.

To dobry moment na krótkie przypomnienie: Pamiętaj, proszę, że wszystkie prezentowane na blogu materiały mają charakter wyłącznie edukacyjny i informacyjny i są wyrazem prywatnej opinii autorów. Zapoznaj się, proszę, z dokładną informacją prawną, którą znajdziesz na końcu tego artykułu.

Jakie obligacje skarbowe warto kupić w 2022 r.?

Przyjrzyjmy się teraz, które obligacje najlepiej ochronią nasz majątek. Weźmiemy pod lupę różne horyzonty inwestycyjne, żeby zobaczyć, jak wpłynie to na opłacalność obligacji. Dla przypomnienia: standardowo z Marcinem inwestujemy poduchę finansową w obligacje 10-letnie EDO. Kupujemy też, jeszcze lepiej oprocentowane obligacje 12-letnie ROD. Te zakupy są jednak ograniczone do wysokości wpływów z programu 500+, dlatego ostatecznie, najwięcej mamy zainwestowane w 10-latki.

Od czerwca możemy kupić 10-letnie EDO z lepszym niż do tej pory oprocentowaniem: 5,75% w pierwszym roku, i od drugiego roku odsetki naliczane są według wzoru inflacja + 1,25%. Chociaż już na pierwszy rzut oka widać, że 10-letnie EDO są znacznie bardziej atrakcyjne niż roczne ROR czy 2-letnie DOR, dla absolutnej pewności przeliczę to w kalkulatorze obligacji, który przygotowaliśmy razem z Marcinem Kluczkiem.

Kalkulator możesz pobrać zupełnie za darmo w artykule:Obligacje indeksowane inflacją – kalkulator

Opłacalność obligacji po roku

Przy założeniach, które możesz zobaczyć na grafice powyżej tego akapitu (popatrz na żółte pola), jeśli chciałabym zainwestować pieniądze tylko na jeden rok, obligacje roczne ROR dają zarobić prawie najlepiej:

Wyprzedzają je tylko obligacje 3-letnie (TOZ). Dlaczego roczne obligacje są w takim scenariuszu najbardziej opłacalne? Dlatego, że mają termin zapadalności na rok. To oznacza, że po roku inwestowania po prostu zakończymy naszą inwestycję i nie musimy ponosić kosztów wcześniejszego wykupu. W pozostałych obligacjach, jeśli zakończymy inwestowanie po roku, koszt wykupu wyniesie od 0,70 zł dla obligacji 2-letniej i do nawet 2 zł w przypadku obligacji 10-letniej.

Oczywiście, jeżeli stopy procentowe będą dalej podnoszone (co, przy obecnych odczytach inflacji jest bardzo prawdopodobne), oprocentowanie ROR oraz DOR w kolejnych miesiącach będzie bardziej atrakcyjne. Zatem przy oszczędzaniu na najbliższy rok – obligacje ROR faktycznie będą najlepszą opcją. Chyba że… Na przykład za pół roku presja inflacyjna spadnie, stopy procentowe będą obniżane, a wraz z nimi obniżane będzie oprocentowanie obligacji ROR. Ale o tym napiszę w dalszej części artykułu.

Opłacalność obligacji po 2 latach

Jeśli popatrzymy na inwestycję o nieco dłuższym terminie – np. dwóch lat, to obligacja roczna wypada najgorzej. Obligacje o dłuższym terminie np. czterolatki (COI), dziesięciolatki (EDO), sześciolatki (ROS) i dwunastolatki (ROD) mają znacznie wyższe oprocentowanie, które rekompensuje koszty opłaty za wcześniejsze zakończenie inwestowania (oczywiście przy zachowaniu założeń z arkusza).

W takim scenariuszu trochę lepiej od obligacji rocznej (ROR) zachowa się także obligacja 2-letnia (DOR), ponieważ oferuje nieco wyższe oprocentowanie (o 0,25% w skali roku). W jej przypadku, na koniec drugiego roku, również nie płacimy kosztów wcześniejszego zakończenia inwestowania.

Opłacalność obligacji po 10 latach

Im dłuższy nasz horyzont inwestycyjny, tym gorzej wypadają obligacje o krótszym terminie, i tym lepiej prezentują się obligacje długoterminowe – 12-letnie (ROD), 10-letnie (EDO) czy 6-letnie (ROS). Po dziesięciu latach, przy inflacji 12,4%, żadne obligacje nie pozwolą nam jej pobić (kwota 3218,57 zł), ale EDO i ROD będą najbliżej tego celu (EDO 2899,51 zł, ROD 2999,16 zł). Inwestując przez 10 lat w obligacje jednoroczne (rolując je), straciłabym ponad połowę siły nabywczej naszych pieniędzy.

Czy widzę w naszym portfelu jakiekolwiek miejsce dla nowych obligacji?

Biorąc pod uwagę naszą strategię inwestycyjną, raczej nie skusimy się na nowe obligacje. Inwestujemy raczej długoterminowo i przy obecnym stanie naszego portfela, prawdopodobieństwo, że uda nam się dotrzymać terminu wykupu oceniam jako bardzo wysokie. Zwróć uwagę, że każdy kolejny rok inwestycji działa na korzyść obligacji indeksowanych inflacją (COI, EDO itp.) i na niekorzyść obligacji indeksowanych stopą referencyjną:

Im dłużej potrwa moja inwestycja, tym bardziej powiększy się dystans pomiędzy obligacjami o krótkim terminie (ROR i DOR), a obligacjami długoterminowymi (EDO, ROS i ROD).

>>POBIERZ Obligacje Skarbowe kalkulator<<

Aktualny kalkulator znajdziesz we wpisie: Obligacje indeksowane inflacją – kalkulator

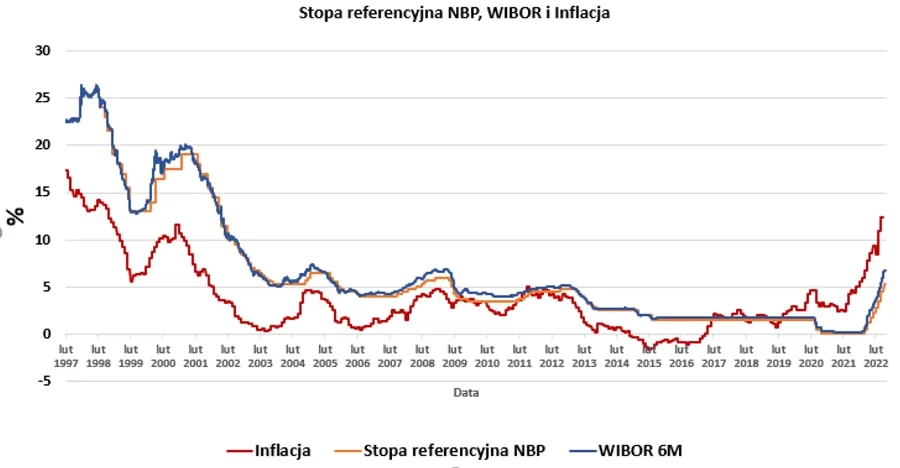

W analizowanym scenariuszu przyjęłam, że inflacja, stopa referencyjna, WIBOR – pozostaną na obecnym poziomie. Tak oczywiście nie będzie 😊. Wystarczy spojrzeć na poniższy wykres, na którym zestawiłam wartości tych wskaźników za ostatnie 25 lat:

Przez te ćwierć wieku mieliśmy zarówno okres gdy inflacja znacznie przewyższała stopy procentowe (na przykład ostatnie dwa lata) jak i taki, w którym była znacznie poniżej tego poziomu, lub wręcz przyjmowała wartości ujemne (spójrz na lata 2015-2016).

Kiedy nowe obligacje skarbowe będą bardziej opłacalne?

Wzrost wysokości stopy referencyjnej, przy niezmienionej lub wręcz spadającej inflacji, będzie działał na korzyść obligacji rocznych i 2-letnich. Sprawdźmy, co się stanie, jeśli założę, że stopa referencyjna wzrośnie do 8% (jak zakładają niektóre prognozy ekonomistów).

W takim scenariuszu inwestycja w obligację roczną da nam po 12. miesiącach najlepszy wynik ze wszystkich dostępnych obecnie obligacji: 1064,79 zł. Spójrz na tabelkę poniżej – przewaga nad obligacjami o dłuższym terminie będzie w takim scenariuszu znacząca:

To oczywiście tylko kilka wyliczeń. Zachęcam Cię do wykonania własnych – zajrzyj do tego artykułu, pobierz kalkulator i zrób symulację dla swoich własnych scenariuszy.

Obligacje czy lokaty? Czy nowe obligacje skarbowe to dobra alternatywa dla lokat?

Choć w naszym portfelu widzę dość ograniczone zastosowanie dla nowych propozycji rządowych, mogłyby się sprawdzić jako alternatywa dla lokat bankowych. Przyznam jednak szczerze, że trochę rozczarowuje mnie opłata za wcześniejsze zakończenie inwestowania, którą już od drugiego miesiąca inwestycji ponosimy w pełnej wysokości.

Nowe obligacje skarbowe – zalety

Zaletą nowych obligacji jest dla mnie to, że można w nich ulokować dowolną, nawet bardzo dużą kwotę na krótki termin. Atrakcyjnie oprocentowane lokaty i konta oszczędnościowe często są ograniczone czasowo i mają górny limit wpłat. Załapanie się na najlepsze okazje wymaga bieżącego sprawdzania rankingów i uważnego czytania warunków promocji. Oczywiście można to robić, ale w kontekście moich inwestycji, wolę mniej pracochłonne rozwiązania.

ostatnia aktualizacja:

Najlepsze lokaty bankowesprawdź

Najlepsze konta osobiste za 0 zł

Promocje bankowe do 900 zł premii

Najtańsze kredyty hipoteczne aż 10 banków

Obligacje roczne mogą się sprawdzić, jeśli będę miała potrzebę ulokowania pieniędzy konkretnie na jeden rok, lub będę miała do zainwestowania na krotki okres znaczną kwotę. Sama jednak rzadko jestem w sytuacji, w której wiem kiedy dokładnie będę potrzebować pieniędzy. Obligacje długoterminowe np. EDO, w mojej ocenie dają mi większą elastyczność:

- Jeśli potrzymam je krócej niż rok – zarobię niewiele mniej, niż przy obligacjach rocznych lub dwuletnich.

- Jeśli jednak okaże się, że moja inwestycja potrwa kilka lat (a to mój osobisty scenariusz bazowy) – zarobię znacznie więcej, nawet po uiszczeniu opłaty za przedterminowy wykup. To założenie będzie prawdziwe, o ile inflacja pozostanie na wyższym poziomie niż stopy procentowe, jak ma to miejsce w ostatnich latach

Takie są moje przemyślenia na temat inwestycji w nowe obligacje antyinflacyjne. Zachęcam Cię do tego, żeby pobawić się naszym kalkulatorem i przekonać się osobiście, czy w Twoim wypadku ta inwestycja się sprawdzi.

A jakie jest Twoje zdanie na temat tego produktu?

Proszę zapoznaj się z poniższą informacją.

Jeżeli podobał Ci się ten artykuł, może zainteresuje Cię moja książka o inwestowaniu – „Finansowa Forteca”. W podobny sposób jak tutaj na blogu- prosto i merytorycznie – tłumaczę w niej, jak inwestować skutecznie i mieć święty spokój. Szczegóły poznasz TUTAJ.

PODOBAJĄ CI SIĘ ARTYKUŁY NA BLOGU?

Dołącz do ponad 45 513 osób, które otrzymują newsletter i korzystają z przygotowanych przeze mnie bezpłatnych narzędzi pomagających w skutecznym dbaniu o finanse.

KLIKNIJ W PONIŻSZY PRZYCISK.

PLANUJESZ ZACIĄGNĄĆ KREDYT HIPOTECZNY

I NIE WIESZ OD CZEGO ZACZĄĆ?

To zupełnie naturalne. Kredyt hipoteczny to ogromne zobowiązanie, które przygniata przez kilkadziesiąt lat. W dodatku mnóstwo osób bardzo za niego przepłaca. Przygotowałem kurs Kredyt Hipoteczny Krok po Kroku, aby uzbroić Cię w niezbędną wiedzę i dać narzędzia do wygodnego podjęcia najlepszych dla Ciebie decyzji. Chcę Ci pomóc w znalezieniu kredytu hipotecznego, który:

✅ w bezpieczny sposób pomoże Ci zrealizować marzenie o własnym mieszkaniu czy domu,

✅ nie obciąży nadmiernie budżetu Twojej rodziny,

✅ będzie Cię kosztował tak mało, jak to tylko możliwe,

✅ szybko przestanie być Twoim zobowiązaniem, bo sprawnie go spłacisz.