Jak są inwestowane Twoje pieniądze w PPK? Zobacz, jak to wygląda “od kuchni”

Podcast: Odtwarzaj w nowym oknie | Pobierz (Czas trwania: 50:52 — 70.2MB) | Umieść link

Subskrybuj: Apple Podcasts | Spotify | Android | RSS

Pracownicze Plany Kapitałowe wciąż budzą wiele kontrowersji. Osoby, które jeszcze nie podjęły decyzji, czy pozostać w programie, często zastanawiają się, co dokładnie stanie się z ich pieniędzmi. W dzisiejszym artykule szczegółowo omawiam, jak są inwestowane pieniądze w ramach PPK. Zobaczymy, co przewiduje ustawa oraz jak to inwestowanie wygląda w praktyce.

Ogólne zasady pomnażania środków w ramach PPK określone są w Ustawie. To ona definiuje, w co mogą być lokowane nasze pieniądze, jakie klasy aktywów mogą trafić do portfela funduszy działających w ramach PPK oraz jak te fundusze muszą zmieniać się w czasie.

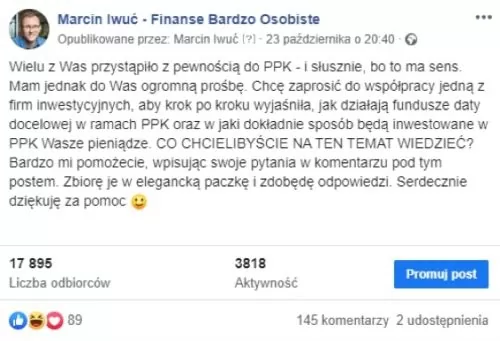

Jednak ustawa to tylko ogólne wytyczne, a diabeł – jak zwykle – tkwi w szczegółach. Aby pomóc Wam dobrze zrozumieć inwestowanie w ramach PPK od strony praktycznej, zaprosiłem do współpracy jedną z firm, która zarządza takim funduszem. Wspólnie z moim gościem pokazujemy, jak inwestowanie środków w PPK wygląda “od kuchni”, tłumaczymy, jak działa fundusz zdefiniowanej daty oraz odpowiadamy na pytania, które zadaliście mi w tym temacie. Było z czego wybierać, bo na Facebooku pojawiło się aż 145 komentarzy:

Materiał ten powstał w wyniku mojej współpracy komercyjnej z Generali Investments TFI, firmy zarządzającej ponad 15 mld złotych aktywów. Ponieważ firma ta przeszła “rebranding” (do niedawna znana Wam była pod marką Union Investment TFI) – pomyślałem, że może być zainteresowana takim tematem i przyjmie zaproszenie do współpracy. Nie pomyliłem się 🙂

Jest mi bardzo miło poinformować, że moim dzisiejszym gościem jest Robert Burdach, związany z Generali Investments TFI od 2008 roku i zarządzający częścią akcyjną funduszu Generali Korona Zrównoważony, częścią akcyjną funduszu Generali Stabilny Wzrost oraz funduszem Generali Akcje Turcja.

Serdecznie zachęcam do lektury artykułu, a jeśli wolisz obejrzeć skrót zawartych tu informacji w formie filmu video, to możesz to zrobić tutaj:

To dobry moment na krótkie przypomnienie: Pamiętaj, proszę, że wszystkie prezentowane na blogu materiały mają charakter wyłącznie edukacyjny i informacyjny i są wyrazem prywatnej opinii autorów. Zapoznaj się, proszę, z dokładną informacją prawną, którą znajdziesz na końcu tego artykułu.

Zanim zanurzymy się jednak w inwestycyjne tajniki PPK, dwa zdania dla tych, których jakimś cudem ominęła informacja, czym są Pracownicze Plany Kapitałowe.

Co to są PPK?

PPK, czyli Pracownicze Plany Kapitałowe, to wspierany przez Państwo system długoterminowego oszczędzania, głównie na cele emerytalne. To system powszechny i dobrowolny. Powszechny, ponieważ udział w PPK musi być zapewniony przez każdego pracodawcę, który zatrudnia co najmniej jedną osobę, podlegającą obowiązkowo emerytalnemu i rentowemu ubezpieczeniu w ZUS. Dobrowolny, ponieważ w każdym momencie możesz zrezygnować z uczestnictwa w nim.

Do programu zostaniesz zapisany automatycznie i rezygnacja wymaga od Ciebie złożenia stosownej deklaracji. Środki gromadzone w PPK stanowią Twoją prywatną własność. Podlegają dziedziczeniu, możesz je także w każdej chwili wycofać (ponosząc konsekwencje wcześniejszej wypłaty, jeżeli zrobisz to przed ukończeniem 60 roku życia).

Skąd pochodzą środki na Twoim PPK?

Wpłaty na PPK pochodzą z trzech źródeł:

1) wpłaty pracownika,

2) wpłaty pracodawcy,

3) dopłaty Państwa.

Wariant podstawowy zakłada, że na swoje indywidualne konto w PPK będziesz przekazywać co miesiąc 2% wynagrodzenia brutto. Pracodawca wpłaci kwotę równą 1,5% Twojego wynagrodzenia brutto (są to dodatkowe środki od pracodawcy, nie zostaną potrącone z Twojej wypłaty). Dodatkowo co roku państwo dopłaci do tej puli 240 zł. Ponadto możesz otrzymać jednorazowo 250 zł od Państwa w formie tzw. opłaty powitalnej, gdy rozpoczniesz gromadzenie środków w PPK.

W ogólnym zarysie wygląda to tak:

Pełne kompendium wiedzy na temat PPK znajdziesz w poniższym artykule:

Pracownicze Plany Kapitałowe – wszystko, co musisz wiedzieć o PPK

A teraz przejdźmy już do części stricte inwestycyjnej.

Inwestowanie pieniędzy w ramach PPK – co przewiduje ustawa?

Środki wpłacane do PPK są inwestowane na rynkach kapitałowych. To pracodawca wybiera, jaka instytucja będzie prowadzić PPK dla pracowników jego firmy. W zależności od tego, co wybierze, Twoje pieniądze będą opakowane w:

- fundusz inwestycyjny – gdy pracodawca podpisze umowę o prowadzenie PPK z Towarzystwem Funduszy Inwestycyjnych (TFI),

- fundusz emerytalny – gdy pracodawca podpisze umowę o prowadzenie PPK z Powszechnym Towarzystwem Emerytalnym (PTE) lub Pracowniczym Towarzystwem Emerytalnym (choć ze względu na zbliżającą się likwidację OFE, docelowo będzie to również fundusz inwestycyjny zarządzany przez TFI)

- ubezpieczeniowy fundusz kapitałowy (UFK) – gdy pracodawca podpisze umowę o prowadzenie PPK z zakładem ubezpieczeń.

Wszystkie trzy rodzaje funduszy działają w podobny sposób. Mogą inwestować środki z PPK w następujące klasy aktywów:

- instrumenty udziałowe (część udziałowa portfela inwestycyjnego) – czyli głównie w akcje. To bardziej ryzykowna część portfela, która potencjalnie może przynieść większe zyski.

- instrumenty dłużne (część dłużna portfela inwestycyjnego)– czyli w ogromnej większość po prostu obligacje.

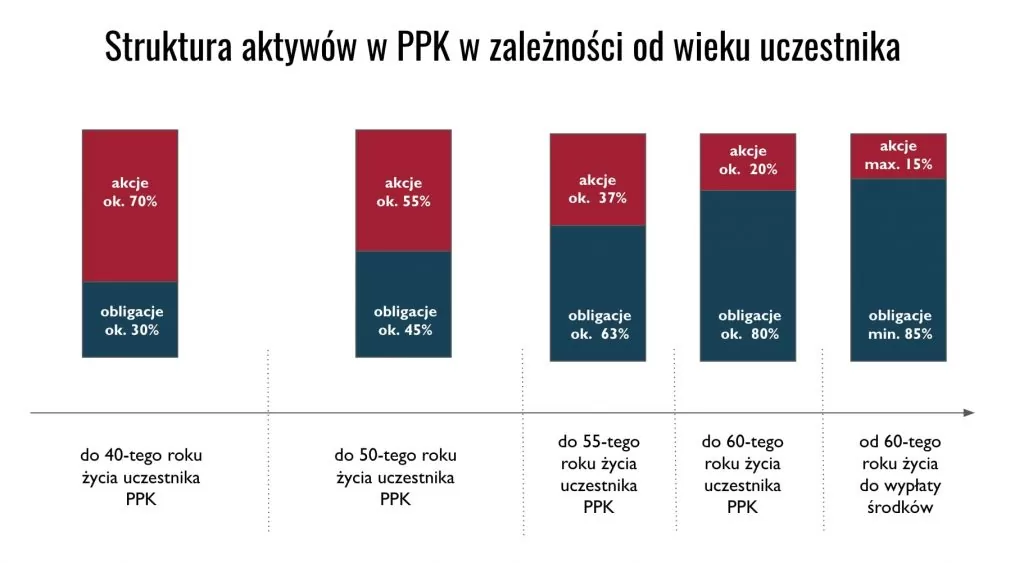

Bez względu na to, jaką formę prawna będą miały fundusze pomnażające środki w PPK, od strony inwestycyjnej będą to fundusze zdefiniowanej daty. Oznacza to, że poziom ryzyka inwestycji, uzależniony będzie od wieku uczestnika programu. Czyli im bliżej do osiągnięcia przez nas wieku emerytalnego, tym bardziej bezpieczne i zachowawcze staną się inwestycje funduszu:

To teraz zobaczmy, jakie ograniczenia zostały narzucone przez Ustawodawcę w każdej z części portfela.

Część dłużna portfela

Ustawa określa, że w ramach części dłużnej naszego portfela PPK, fundusze mogą inwestować w następujące aktywa:

- instrumenty rynku pieniężnego,

- obligacje, bony skarbowe, listy zastawne, certyfikaty depozytowe,

- depozyty bankowe, itp.

Aby zapewnić odpowiednie bezpieczeństwo tej części portfela, ustawodawca wprowadził kilka limitów inwestycyjnych.

Przynajmniej 70% wartości aktywów części dłużnej portfela ma być inwestowane w:

- papiery wartościowe emitowane, poręczone lub gwarantowane przez Skarb Państwa, Narodowy Bank Polski, jednostkę samorządu terytorialnego,

- papiery wartościowe poręczone lub gwarantowane przez centralne władze publiczne lub bank centralny państwa członkowskiego, Europejski Bank Centralny, Unię Europejską lub Europejski Bank Inwestycyjny albo przez organizacje międzynarodowe,

- depozyty o terminie zapadalności nie dłuższym niż 180 dni w bankach krajowych lub instytucjach kredytowych, pod warunkiem że te instytucje kredytowe posiadają rating na poziomie inwestycyjnym nadany przez agencję ratingową uznaną przez Europejski Bank Centralny w swoich operacjach.

Natomiast w instrumenty finansowe, które nie posiadają ratingu inwestycyjnego nadanego przez agencję ratingową uznaną przez Europejski Bank Centralny może być lokowane tylko 10% części dłużnej portfela PPK.

Część udziałowa portfela

W ramach części udziałowej naszego portfela PPK, środki mogą być inwestowane w:

- akcje, prawa poboru, prawa do akcji, warranty subskrypcyjne, kwity depozytowe,

- inne zbywalne papiery wartościowe inkorporujące prawa majątkowe odpowiadające prawom wynikającym z akcji, itp.

Ustawodawca również w tej części portfela przewidział limity inwestycyjne:

- Nie mniej niż 40% – ma być inwestowane w spółki z WIG20

- Nie mniej niż 20% – ma być inwestowane w spółki zagraniczne publiczne (notowane na jednym z rynków OECD – innych niż Polska)

Jednocześnie górny limit wszystkich inwestycji denominowanych w walutach obcych nie może przekroczyć 30% wartości aktywów funduszu. Ustawodawca zastrzega także, że akcje mWIG40 (i inne instrumenty oparte o te akcje) mogą stanowić nie więcej niż 20% części udziałowej PPK. Natomiast akcje innych spółek notowanych na GPW mogą stanowić nie więcej niż kolejne 10%.

Tyle jeżeli chodzi o założenia ustawy. A teraz zobaczmy, jak to dokładnie wygląda w praktyce. Poniżej znajdziecie transkrypcję mojej rozmowy z Robertem Burdachem:

I Robert jest właśnie przedstawicielem TFI Generali Investments, znanego Wam na pewno do niedawna pod nazwą Union Investment TFI. Teraz oddam głos Robertowi, żeby opowiedział o tym, co dzieje się z tymi pieniędzmi po tym, jak już zostaną wpłacone. Robercie, oddaję Ci głos, a tu mamy taki mały pomocniczy slajd.

Na tym slajdzie (patrz wyżej) możecie zobaczyć, jaki jest z grubsza pomysł ustawodawcy na nasze fundusze PPK. Pierwsze, co musimy wiedzieć, to to, że będą to tzw. fundusze mieszane, czyli praktycznie w każdym funduszu, oprócz tego ostatniego, kiedy będziemy już bardzo blisko emerytury, będą się znajdowały zarówno akcje, jak i instrumenty bezpieczniejsze, czyli obligacje i instrumenty rynku pieniężnego.

Druga kwestia to to, że polityka inwestycyjna tych produktów, tych funduszy będzie się powoli, ale zmieniać w czasie. Czyli im bliżej będziemy 60 r.ż., tym profil inwestycyjny tych funduszy będzie coraz bezpieczniejszy. Krótko mówiąc: będzie relatywnie zwiększał się udział tych instrumentów bezpiecznych, czyli obligacji i instrumentów pieniężnych, a będą malały udziały akcji.

Jak lokowane będą pieniądze w PPK w zależności od wieku?

I to, co widzicie na tej grafice, pokazuje, licząc mniej więcej od 60 r.ż. wstecz, jak będzie zmieniała się struktura tego portfela. To modelowo pokazuje, że gdy ktoś ma teraz 40 lat, czyli 20 lat do emerytury, to mniej więcej między 60% a 80% środków będzie w akcjach, czyli tu pokazaliśmy słupek, że przeciętnie to będzie ok. 70%. I im bliżej, tym tych akcji będzie mniej. W tym ostatnim funduszu nawet ich może nie być w ogóle, bo tam jest maksymalny limit, czyli, że maksymalnie może ich być 15%. Czyli te fundusze, wszystko jedno, czy będzie zarządzało nimi TFI, czy PTE (jeśli przetrwa), czy zakład ubezpieczeń, to każdy będzie realizował politykę inwestycyjną w oparciu o te limity, które są tutaj, i każdy będzie zarządzał takim funduszem daty docelowej.

Za chwilę powiemy jeszcze więcej o tych funduszach, ale na razie zrobiliśmy taki ogólny podział na akcje i obligacje. Oprócz tego są jeszcze limity w ramach tych poszczególnych części. Ustawa przewiduje, co dokładnie można robić w ramach akcji i w ramach obligacji. Opowiedz trochę o tym.

Tak jak wspomniałeś, są limity ogólne dedykowane do całego produktu, całego funduszu, ale są też limity dedykowane do części udziałowej, czyli krótko mówiąc tej akcyjnej i obligacyjnej. Jeżeli chodzi o taki główny limit dotyczący całego funduszu, to maksymalnie 30% aktywów funduszu może być inwestowane w instrumenty denominowane w innej walucie niż złoty. Jeśli chodzi o limity odnoszące się do stricte części udziałowej, to podstawowy limit jest taki, że minimum 40% tej części udziałowej musi być zainwestowany w akcje wchodzące w skład indeksu WIG 20. Maksimum 20% części udziałowej może być zainwestowane w akcje wchodzące w skład MIDWIG-u, czyli popularnie nazywanych średnich spółek. I trzeci limit dotyczący polskich inwestycji akcyjnych – maksymalnie 10% aktywów części udziałowej może być zainwestowane w pozostałe spółki, czyli możemy przyjąć, że to będą spółki z sWIG-u, czyli spółki małe. I ostatni limit – minimum 20% części udziałowej musi być zainwestowane w akcje zagraniczne.

Czy wszystkie firmy będą zarządzać pieniędzmi w identyczny sposób?

Czyli mamy tutaj taką jasną na pierwszy rzut oka sytuację, że w każdym funduszu i część akcyjna, i część obligacyjna też ma pewne limity. Natomiast pierwsze pytanie brzmi: to wszyscy będą zarządzać w identyczny sposób?

Te limity są, ale ich ramy są szerokie. To nie jest coś tak bardzo szczegółowego, żeby obawiać się, że wyniki wszystkich produktów dostarczanych przez różne instytucje finansowe były bardzo zbliżone. Myślę, że po kilku miesiącach, a już na pewno po kilku latach będzie można gołym okiem zobaczyć duże różnice liczone w punktach procentowych, w stopach zwrotu między różnymi rozwiązaniami.

Przejdźmy teraz do pytań. Prosiłem Was, abyście je zadawali. Pierwsze pytanie: Robert, jak Ty jako zarządzający oceniasz te wszystkie limity? Czy nie wolałbyś mieć większej swobody w decydowaniu, jak te pieniądze są inwestowane?

Pewnie wolałbym mieć całkowitą swobodę w inwestowaniu, aczkolwiek ja postrzegam te limity jako takie ramy inwestycyjne. Rozumiem, że zostały one zaproponowane, bo jednak w ten sposób ustawodawca minimalizuje ryzyko, że jakaś instytucja lub jacyś konkretni ludzie przesadzą z brawurowością i w zbyt ryzykowny sposób będą inwestowali środki, które bądź co bądź mają pomóc w sfinansowaniu naszej emerytury.

A czy ma sens narzucanie takiego limitu jak ten, że minimum 40% tej części akcyjnej powinno być w spółkach WIG-u 20? Czyli WIG 20, 20 największych spółek, spośród których 11 to są duże państwowe molochy. Jak to oceniasz? Bo gdy zbieram te pytania od ludzi, i sam sobie je też zadaję, to zastanawiam się, dlaczego jest akurat aż tak duża ekspozycja na największe polskie spółki.

Można o tym długo dyskutować. Są argumenty przemawiające za tym, że to mogłoby być więcej niż 40%, a są takie, że mniej. Można to krótko podsumować w ten sposób, że te 40 jest OK. Jest tych dziewięć spółek prywatnych, więc jeżeli ktoś się uprze, to te 40% może zainwestować w same prywatne spółki.

Bo to nie znaczy, że Ty musisz kupić 20 spółek. Po prostu możesz kupić dowolną kombinację, ale z tego konkretnego indeksu.

Na tym polega praca zarządzających czy zespołu zarządzającego, aby tak dobierać spółki do portfela, żeby one performowały w jak najlepszy sposób. Ale to jest ważka kwestia, jaką podniosłeś, bo nawet dzisiaj to sprawdziłem i siedem najlepszych spółek z WIG-u 20 to są spółki prywatne, więc te obawy są poniekąd uzasadnione.

Skoro powiedziałeś o selekcji spółek, czy możesz w paru zdaniach powiedzieć, jak wygląda Wasz proces inwestycyjny? W jaki sposób, tak od strony praktycznej, od kuchni wygląda dobór spółek do portfela?

Proces i organizacja pracy. Zespół akcyjny składa się z pięciu osób. Zespół obligacyjny w Generali Investments składa się z siedmiu osób, więc jest to dość duża grupa ludzi. Jeśli chodzi o zespół akcyjny, to każda z tych pięciu osób ma co najmniej 10 lat doświadczenia. Szef zespołu ma już prawie 20 lat doświadczenia na polskim rynku kapitałowym. Do każdego produktu jest oddelegowana jedna osoba, ale pomagamy też sobie w obrębie zespołów. Każdy ma pogłębioną wiedzę, specjalizuje się w kilku sektorach giełdowych. Ja np. zajmuję się spółkami – producentami gier, spółkami surowcowymi, spółkami paliwowymi i spółkami IT.

Ale wracając do meritum, czyli do procesu inwestycyjnego, w Generali Investments postrzegamy siebie jako specjalistów od selekcji spółek. Czyli w idealnym świecie, jeżeli dobrze wyselekcjonujemy spółkę, to ona może być w naszym portfelu przez wiele, wiele miesięcy, a tak naprawdę nawet lat. I w tym procesie selekcji spółek najbardziej skupiamy się zarówno na tych czynnikach jakościowych, jak i ilościowych. Bardzo ważna jest analiza jakości zarządu, tego, jaką on ma historię, jak często mijał się z prawdą w przeszłości bądź nie, kolokwialnie mówiąc: jak dowozi swoje prognozy i obietnice. Bardzo ważną częścią analizy jest analiza produktu, czy usługi, którą świadczy spółka, czy jest liderem, czy jest goniącym w swojej branży. I oczywiście bardzo ważne są aspekty analizy finansowej, czy spółka ma zdrowy bilans, czy ma zdolność wypłaty dywidendy, czy może przeprowadzić buy back (skup własnych akcji), czy wyniki księgowe mają pokrycie w wynikach gotówkowych. I ostatecznie coś, co decyduje o konkretnym momencie kupna bądź sprzedaży, czyli jak wyceniona jest spółka względem konkurentów czy szerokiego rynku.

Czyli z tego, co mówisz, pomimo ogólnych limitów narzuconych przez ustawę, to tak naprawdę każda firma, która będzie zarządzała PPK, ma swój zespół. Ten zespół ma swój proces, swoją metodologię dobierania tych spółek do portfela, swoją metodologię ważenia ich. W związku z tym rozumiem, że spodziewasz się, że jednak różnice w wynikach tych poszczególnych funduszy będą z czasem widoczne.

Jestem o tym przekonany. Jeśli weźmiemy pod analizę w miarę spójną grupę funduszy, np. funduszy mieszanych typu Zrównoważonego Wzrostu, to najlepsze fundusze mają stopę zwrotu od początku roku kilka, kilkanaście procent, a najgorsze fundusze minus kilka procent. Czyli w perspektywie tych niecałych 11 miesięcy widać tak duże różnice, a tutaj jednak to spektrum inwestycyjne będzie dużo, dużo większe, bo będziemy mieli możliwość po pierwsze dokonywania decyzji alokacyjnej pomiędzy część udziałową a część dłużną, a po drugie, już w obrębie całej części udziałowej będziemy musieli podjąć decyzję, czy minimalnie inwestujemy w WIG20 te 40%, czy może więcej. Czy minimalnie inwestujemy w instrumenty zagraniczne, w akcje zagraniczne te 20% lub więcej, czyli im większe pole do popisu, tym większe będą różnice w stopach zwrotu.

Ile pieniędzy wpłaconych do PPK będzie inwestowane na giełdzie?

Teraz przejdę do pytań, które zadawały konkretne osoby pod tym postem na Facebooku. Rafał zadał takie pytanie: Bardzo mnie ciekawi, ile dokładnie naszych pieniędzy będzie inwestowane na giełdzie? Na to już odpowiedzieliśmy, myślę, że to widać na slajdzie. Ale druga, bardzo ciekawa część pytania to: Czy istnieje szansa na to, że będziemy mieli mniej, niż wpłaciliśmy razem z pracodawcą?

Powiedziałbym, że nie szansa, tylko ryzyko. Musiałbym skłamać, gdybym powiedział, że nie ma takiego ryzyka, bo ryzyko jest zaszyte w każdą inwestycję, jaką rozpoczynamy. Aczkolwiek, biorąc pod uwagę, że to będą produkty o bardzo długim horyzoncie czasowym, czyli w niektórych przypadkach nawet 40-letnim horyzoncie czasowym, to to ryzyko jest bardzo zmitygowane. Nawet dzisiaj, zanim udałem się tutaj do Was, przeanalizowałem najgorszy 10-letni okres indeksu WIG, czyli jeśli zaczęlibyśmy inwestycje na końcu 2006 r. albo 2007 r., czyli w przededniu największego od lat 20. kryzysu finansowego, to przez dekadę minimalnie, ale jednak byśmy zarobili. To były jakieś ułamki procent – 2–3%. Oczywiście fatalny wynik w skali dekady.

Mówisz teraz o indeksie?

O indeksie WIG, o części akcyjnej. O indeksie WIG w perspektywie 10 lat. A trzeba pamiętać, że część udziałowa, akcyjna, stanowi tylko część portfela. W tej nawet najgorszej dekadzie na polskim rynku kapitałowym, polskim rynku akcji, obligacje dały bardzo dobrze zarobić. I one by ten całościowy wynik funduszu mocno ciągnęły w górę. Zatem ryzyko jest. Nie można powiedzieć, że go nie ma, bo zawsze tam, gdzie jest zmienność, a zmienność jest głęboko zaszyta w cenach akcji, ale też i instrumentach bezpieczniejszych obligacji, instrumentach pieniężnych, ryzyko jest. Ale myślę, że w długiej perspektywie prawdopodobieństwo, że te fundusze przyniosą ujemne stopy zwrotu, jest bardzo, bardzo niskie.

Jakie opłaty są pobierane w ramach PPK

Przejdźmy do pytania od Gosi: Są zyski, ale są też opłaty. Mnie interesują opłaty ujęte w art. 50 ustawy. Jak uczestnicy PPK to odczują? Bo słyszałam, że opłaty mogą sięgać aż 6%, a więc więcej niż w OFE. Jak to będzie ujęte w podsumowaniu rocznym? Robert, wyjaśnij, jakie tak naprawdę są opłaty, w jaki sposób są pobierane, jak one wyglądają na tle takich zwykłych funduszy inwestycyjnych.

Nie wiem, skąd wzięło się to 6%, bo już któryś raz spotykam się z tą liczbą. Więc to się gdzieś tam zaczęło w postaci jakiejś plotki, urban legend i żyje własnym życiem. Należy to mocno zdementować, ponieważ akurat fundusze PPK są bodajże najbardziej efektywnym kosztowo rozwiązaniem oszczędnościowym czy inwestycyjnym, bo maksymalna opłata, jaką firmy inwestycyjne mogą pobrać za zarządzanie tymi produktami, wynosi 0,6%. Z czego maksymalnie 0,5% to jest opłata stała za zarządzanie, a to 0,1% to jest tzw. potencjalna opłata za sukces, kiedy konkretne rozwiązanie prowadzone przez konkretną firmę osiągnie określone cele. Krótko mówiąc: stopa zwrotu w skali roku będzie większa od zera, fundusz będzie co najmniej w trzecim kwartylu grupy porównawczej. I wynik tego konkretnego funduszu zdefiniowanej daty będzie wyższy niż rentowność obligacji pięcioletnich, powiększony o pewien niewielki wskaźnik ujęty w punktach procentowych.

Czyli opłaty w porównaniu z tym, ile wynoszą opłaty w takich zwykłych funduszach inwestycyjnych teraz w Polsce, są na poziomie takich zachodnich funduszy inwestujących w akcje. Powyżej ETF-ów, ale to są takie opłaty, jakie pobierane są przez aktywnie zarządzane fundusze za granicą. I rzeczywiście z punktu widzenia polskiego inwestora możliwość zbudowania sobie ekspozycji na akcje i na obligacje czy na tego typu mieszany fundusz będzie najtańsza. Więc dementujemy: Gosiu, żadne 6%.

Czy mogę sam wybrać, w który koszyk inwestuję, bez względu na mój wiek?

Kamil pyta: Czy mogę sam wybrać, w który koszyk inwestuję, bez względu na mój wiek? Co wchodzi w skład koszyka, gdzie pieniądze są inwestowane najbezpieczniej?

Kamil, możesz wybrać, w który konkretny fundusz, w który horyzont, który plan zdefiniowanej daty chcesz zainwestować. Propozycja ustawodawcy jest taka, jak wcześniej opisaliśmy, ale jeżeli złożysz, zdaje się, pisemną deklarację u firmy, która w Twoim imieniu, w imieniu Twojego pracodawcy prowadzi, inwestuje w konkretne PPK, możesz zmienić swój profil inwestycyjny na bardziej konserwatywny bądź bardziej agresywny.

Czyli domyślnie trafisz do tego funduszu, który odpowiada Twojemu wiekowi. Możesz to w każdej chwili zmienić, możesz sobie podzielić nawet środki pomiędzy kilka tych funduszy, choć zakładam, że i część akcyjna, i dłużna pewnie będą zarządzane w podobny sposób.

Jak tylko limity pozwolą, to tak. Problematycznym limitem jest ten limit, od którego zacząłem, czyli te maksymalnie 30% aktywów całego funduszu zainwestowanych w instrumenty denominowane w walutach obcych.

Czyli możesz sobie nawet podzielić te oszczędności pomiędzy wszystkie dostępne fundusze. Jest tylko ograniczenie, że nie mniej niż 10% środków zgromadzonych na PPK musi znaleźć się w konkretnym funduszu. Więc tu jest duża elastyczność. Można spokojnie dostosować ten portfel do swojej osobistej awersji do ryzyka czy też swojego apetytu na ryzyko.

Czy opłaca się dywersyfikacja środków wraz ze zmianą pracodawców?

Pytanie od Sebastiana: Czy opłaca się dywersyfikacja środków wraz ze zmianą pracodawców? Bo z tego, co wiem, to PPK można zostawić w starej instytucji i po zmianie pracodawcy otworzyć drugie PPK np. w innej instytucji.

Odpowiem na tę część techniczną: tak, jest. Masz taką możliwość. Jak kończysz pracę w jednej firmie, to możesz zostawić sobie to PPK, przejść do drugiej firmy i tam pracodawca otworzy dla Ciebie drugi PPK. Wtedy rzeczywiście na to pierwsze nie będą wpływać nowe środki. Ono będzie zarządzane tak jak do tej pory, a tutaj zaczniesz od nowa te środki otwierać w kolejnym funduszu, np. zarządzanym przez inną instytucję. Możesz też wydać dyspozycję, żeby zrobić wypłatę transferową, czyli przenieść całe swoje odłożone środki PPK z poprzedniej firmy do tej nowej, w której teraz będą te środki pomnażane. Więc tu elastyczność jest i wszystko jest pozostawione Twojej decyzji. Pytanie do Ciebie, Robert, czy to się opłaca?

Myślę, że trzeba będzie przeprowadzać okresową analizę tego, jak nasze PPK prezentuje się w tabelach w stosunku do produktów oferowanych przez konkurencję. Myślę, że np. Marcin raz na jakiś czas zrobi podsumowanie wyników inwestycyjnych tego typu produktów i wtedy każdy będzie mógł sobie odpowiedzieć na pytanie, czy to PPK, które mogę wybrać u obecnego bądź u poprzedniego pracodawcy, jest lepsze bądź gorsze, i podjąć odpowiednią decyzję.

A nie jest to proste. Bo np. krótkoterminowe, słabe wyniki wcale nie muszą znaczyć, że PPK jest słabe. To może oznaczać, że aktywnie inwestują z innym horyzontem.

Myślę, że zawsze możemy się podeprzeć tym, aby zerknąć na inne produkty inwestycyjne oferowane przez daną firmę inwestycyjną, czyli na fundusze w jakiś sposób analogiczne, np. na fundusze mieszane oferowane przez różne towarzystwa inwestycyjne, bo w funduszach mieszanych mamy zarówno ten komponent bezpieczny, obligacyjny, jak i ten bardziej ryzykowny, akcyjny. I jeżeli fundusze oferowane przez dane towarzystwo mają relatywnie dobre wyniki w średnich, długich terminach, to można chyba założyć, że to się powinno powtarzać zarówno w przypadku PPK, jak i w przyszłych okresach.

Moim zdaniem kluczowa jest powtarzalność wyników w długim terminie.

Unikanie słabych okresów, bo jeden słaby kwartał czy rok może zaprzepaścić dobry wynik inwestycyjny w takim średnim czy długim terminie.

Zresztą sam Buffett zawsze mówił, że kluczem do jego sukcesu nie jest to, że inwestuje agresywnie, tylko to, że traci relatywnie mało, gdy na rynku są spadki.

Przejdziemy teraz do pytania złożonego z trzech podpunktów. Piotr pyta: Czy inwestowanie będzie tylko w polski rynek, czy także w atrakcyjniejsze rynki jak giełda USA lub inne, np. tureckie lub azjatyckie, co w przypadku tych ostatnich może wiązać się z dużymi zyskami lub stratami naszych pieniędzy?

Jaką mamy gwarancję, że wypracują więcej niż procent inflacji albo nie będą plajtować? Czy nie lepiej zamiast PPK byłoby kupować obligacje skarbowe indeksowane inflacją? Jak zamierzacie budować tę ekspozycję zagraniczną w funduszach, bo wiemy, że można to robić.

Ciężko dziś odpowiedzieć, jak będziemy zarabiać przez następne 40 lat. Ale gdybyśmy na dzisiaj hipotetycznie zaczęli budować taki produkt, to pewnie maksymalnie wykorzystalibyśmy ten możliwy udział inwestycji zagranicznych, czyli tych akcji zagranicznych pewnie byłoby blisko 60%, a tych z WIG-u 20, WIG-u 40 niewiele ponad 40%. Jeśli chodzi o rynki, to dzisiaj na pewno byśmy kierowali się w stronę tych rynków rozwiniętych, czyli USA i Europy Zachodniej. O rynkach typu Turcja akurat mogę sporo powiedzieć, bo już od wielu, wielu lat zajmuję się tym funduszem. Na tę chwilę byśmy ich unikali. Postrzegamy je jako za bardzo ryzykowne w stosunku do potencjału wzrostu, który mają w sobie zawarty.

Stany drogie, Turcja tania – nie kusiło by Cię takie podejście?

Zawsze może coś takiego kusić, tylko Stany drogie były też dwa, trzy lata temu, rok temu, a Turcja była tania w każdym z tych okresów i te nożyce raczej się rozwierały, niż zawężały. Kwestia drogie-tanie to jeden aspekt, przede wszystkim na rynku amerykańskim są spółki o zasięgu globalnym. One są drogie zazwyczaj z jakichś konkretnych powodów. Zazwyczaj mają bardzo silny profil wzrostowy, zaszyty swój business model. Podczas gdy spółki z rynku tureckiego, czy też duża część spółek z rynku polskiego działa raczej na rynku lokalnym, który w pewnych okresach ma swoje ograniczenia. Tu spółki amerykańskie jednak atakują cały świat.

Z punktu widzenia międzynarodowych inwestorów nasze wielkie spółki z WIG-u 20 są po prostu małymi spółkami.

Ale na szczęście mamy spółki o zasięgu globalnym.

Tak, PKO BP, CD Projekt.

Piotr pyta się odnośnie gwarancji: Jaką mam gwarancję, że te fundusze wypracują więcej niż procent inflacji, że nie będą plajtować?

Gwarancji nie ma. Wcześniej już adresowałem tę kwestię przy okazji ryzyka strat. Gwarancji nigdy nie ma. Natomiast jeśli chodzi o pobicie inflacji, wydaje mi się, że w tych dłuższych okresach kilkuletnich, dziesięcioletnich, jeśli te fundusze będą dobrze zarządzane, to powinny inflację pobijać, szczególnie, że inflacja w Polsce jest z biegiem czasu coraz niższa i tendencja pewnie będzie się pogłębiać.

Czy taki fundusz może splajtować?

Fundusz nie może splajtować. Ma swoją osobowość prawną. Teoretycznie splajtować może albo pracodawca, ale środki, które mamy w tych funduszach, są nasze prywatne. Są oddzielone, więc nie ma tu ryzyka. Teoretycznie splajtować mogłaby firma, która zarządza tymi środkami, ale wtedy w zarządzanie przejęłaby je inna firma. Pieczę nad tym sprawuje KNF i inne urzędy państwowe. Więc z tego punktu widzenia nie ma się czego obawiać.

Pytanie Pawła:

Czy można podejrzeć, jakich zakupów za moje pieniądze dokonuje TFI? Jakie spółki i jakie obligacje?

Myślę, że cyklicznie będzie można bardzo szczegółowo przeglądać całe sprawozdania funduszy, gdzie zawarte są całe tabele z wszystkimi pozycjami, w które poszczególne fundusze inwestują. Istnieje takie sprawozdanie finansowe, które publikowane jest w okresach półrocznych. Ale np. firma, w której ja pracuję, Generali Investments, pokazuje bardzo szczegółowe dane już w okresach kwartalnych, a część z nich w okresach miesięcznych. Więc tak samo będzie w przypadku tych produktów.

Czyli będzie można sobie to dokładnie zobaczyć, nawet porównać w poszczególnych firmach.

Tak. Jakieś top 10, struktura sektorowa portfela, pozycja walutowa czy pogłębione top 10, top 20. To będzie można oglądać nawet w tych okresach miesięcznych, dwumiesięcznych.

I pewnie też w serwisie Analizy Online, który porównuje ze sobą fundusze. Jestem przekonany, że wezmą na warsztat sprawozdania z poszczególnych PPK. Będą je między sobą porównywać. Więc taka przejrzystość do pewnego stopnia będzie zapewniona.

Czy TFI PPK będą inwestowały w ETF-y?

Jest jeszcze takie pytanie: Czy TFI PPK będą inwestowały w ETF-y? Czy to nie będą fundusze funduszy z opłatą za zarządzanie 0,6?

Teoretycznie jest taka możliwość, że fundusze typu ETF są w palecie dostępnych produktów, w które fundusze PPK mogą inwestować. Limit to 10%. Tam jest jakieś ograniczenie odnośnie kosztów efektywności kosztowej tych produktów. Jeśli chodzi o nas, to my nie zamierzamy inwestować w ETF-y, zamierzamy bezpośrednio inwestować na rynkach akcyjnych w tych krajach, gdzie zobaczymy atrakcyjne spółki.

Czy PPK będą mogły inwestować na rynku pierwotnym IPO, czy tylko na wtórnym?

Kolejne pytanie: Czy PPK będą mogły inwestować na rynku pierwotnym IPO, czy tylko na wtórnym? Z punktu widzenia pobudzania gospodarki znacznie ważniejsze jest tworzenie popytu na rynku pierwotnym, czyli kapitału, który trafia bezpośrednio do firm. Pozwoliłoby to też pobudzić giełdę, bo więcej firm by debiutowało, mając perspektywę, że PPK się dorzucą na IPO.

Fundusze PPK będą mogły inwestować zarówno na rynku wtórnym, jak i pierwotnym. I OK. Jeśli to przysłuży się przy okazji gospodarce, to nawet i lepiej. Aczkolwiek rolą funduszy PPK nie jest stymulownie gospodarki. Stymulować gospodarkę powinni politycy i rządzący, i my pośrednio swoją pracą. Fundusze PPK mają nam przynieść jak najlepsze korzyści na emeryturze.

Mamy pytanie od Pawła: Czy w długim terminie ten portfel akcyjny będzie zarabiał jak WIG czy WIG 20? Co jest benchmarkiem? Załóżmy, że odkładam przez 30 lat. Jakiego średniego rocznego zwrotu z akcji się spodziewać?

Benchmarku nie ma. Ale skoro są te limity inwestycyjne, które wcześniej opisywaliśmy, min. 40% WIG-u 20, to możemy sobie roboczo przyjąć, że większość środków w tej części zagranicznej będzie inwestowane na rynkach rozwiniętych, czyli możemy sobie wziąć S&P 500, jakieś indeksy europejskie, więc jakiś tam roboczy benchmark możemy sobie stworzyć. I my oczywiście będziemy robili wszystko, żeby poprzez selekcję spółek te benchmarki, wyniki prezentowane przez te ogólne indeksy pobijać.

Dodam tylko, że będzie jakiś punkt odniesienia, do którego będzie wypłacana ta premia, te dodatkowe 0,1% wynagrodzenia. To nie będzie jakimś takim benchmarkiem.

No właśnie, to będzie tylko punkt odniesienia, bo on jednak jest troszeczkę oderwany od tego, co w bebechach tych funduszy będzie się znajdować. Bo punktem odniesienia jest rentowność obligacji pięcioletniej, powiększona o jakiś tam drobny procent. A jednak fundusze będą w dużej części inwestowały w akcje bądź w inne obligacje, nie tylko pięcioletnie, ale też zaczepione o inflacje, obligacje innych krajów, obligacje korporacyjne. Więc to jest tylko taki punkt odniesienia. Ale założenie jest takie, żeby pobijać rentowność tych obligacji skarbowych.

Paweł dopytuje o Twoją wróżbę: Jaki będzie średnioroczny zwrot z akcji? Czego tutaj byś się spodziewał?

Właśnie dzisiaj, specjalnie przygotowując się do tego spotkania, zrobiłem takie dwa ćwiczenia. Pierwsze to o tej najgorszej dekadzie z serii polskiej giełdy WIG-u, gdzie w dekadę WIG był na płasko, drobne 1%, 2% czy 3% dał zarobić, licząc od końca do końca roku. Ale gdybyśmy wzięli całą historię rynku kapitałowego w Polsce, czyli od 1991 r. do końca 2018 r., to ta średnioroczna stopa zwrotu już była wysoka, 16% czy 17%. Więc jeśli chodzi o część akcyjną, to powinniśmy to wypośrodkować, szczególnie, że będziemy mieli instrumenty z rynków zagranicznych. Więc spodziewałbym się kilku wysokich procent w skali roku.

Oczywiście średnioroczna stopa zwrotu oznacza, że będą lata, kiedy będą straty, i lata, kiedy będą zyski. Średnioroczna stopa daje niewiele informacji.

Wspomnieliśmy, że drogo w Stanach, tanio w Turcji, a jak ty w obecnej sytuacji patrzysz się na wycenę polskich spółek? Czy jest drogo, czy tanio w ujęciu historycznym czy też relatywnym do innych rynków?

Możemy odnosić się do historii, aczkolwiek historia się już nie powtórzy, bo w przeszłości szereg polskich spółek było notowanych z dużą premią do swoich peers’ów, czyli spółek porównywalnych z regionu. Przez to, że bardzo silnym graczem na polskim rynku było OFE, które miesiąc w miesiąc wpuszczało zastrzyk kapitału w spółki, nie zawsze będące dobrymi i płynnymi itd.

Czy w takim razie PPK tego nie powtórzy?

Bo to jest ten plus tego, że jednak większość, jeśli chodzi o polskie akcje, zostanie zainwestowane w duże spółki. Czyli nie spodziewałbym się już takiej bańki przeszacowania wartości praktycznie większości spółek małych czy średnich. Bo tu mamy tę możliwość wychodzenia za granicę w poszukiwaniu alternatywy do spółek polskich czy WIG-u 20, kiedy OFE takiej alternatywy nie miało. Przez większą część czasu właściwie nie mogło inwestować za granicą. Więc alternatywą było: czy te spółki molochowate z udziałem Skarbu Państwa, czy może jakieś małe, średnie spółki? Co w dłuższym terminie powodowało to, że właściwie płynność zamierała na tych małych, średnich spółkach i one były często sztucznie wyceniane. Więc myślę, że tym razem będzie dużo lepiej.

Pytanie od Krzysztofa: Inwestowanie w nasz parkiet uważam za trefne.

Czy nie lepiej jest dla młodego pracownika przerzucić kapitał do bardziej bezpiecznego funduszu, żeby nasz kapitał powoli rósł, i ograniczyć ryzyko utraty środków?

Jest to jakiś pomysł. Nie mówię już tylko o PPK, tylko o każdym produkcie inwestycyjnym. Powinniśmy mieć taki produkt inwestycyjny, który pasuje do naszej osobowości, do naszego profilu ryzyka. Są ludzie, którzy mając 3% akcji, mają nieprzespane noce, jak tylko widzą, że są jakieś spadki indeksów, to rwą włosy z głowy. I odwrotnie: są ludzie, którzy potrafią się do tego zdystansować, nie patrzeć albo po prostu się nie stresować i czekać na poprawę. Więc jeżeli ty Krzysztofie będziesz się lepiej z tym czuł, będziesz z tym spokojniejszy, to przenieś się do bardziej konserwatywnego funduszu PPK. I też dobrze na tym wyjdziesz.

Myślę, że dobre podejście do PPK będzie takie, jak większość osób miało w przypadku OFE. Czyli de facto nikt tam specjalnie nie zaglądał. Okazało się, że długoterminowe wyniki były bardzo dobre, powyżej 300% w większości przypadków, więc nie ma co się za bardzo kierować jakimś timingiem, ale tak jak powiedziałeś, trzeba to dopasować do swojego własnego apetytu na ryzyko.

Czy PPK będzie inwestować na rynku nieruchomości?

Michał zadaje takie pytanie: Ostatnio modne jest nie trzymać pieniędzy na koncie, tylko kupić i wynajmować mieszkanie. Czy PPK też ma w planie taki sposób inwestowania?

Nie. Inwestycje bezpośrednie w nieruchomości czy w inne aktywa niezwiązane z rynkiem kapitałowym nie będą możliwe. Czyli akcje, obligacje, instrumenty pieniężne, ewentualnie jakieś fundusze.

Pytanie od Marka:

Kto decyduje, w jakie fundusze i w jakie konkretnie aktywa są inwestowane środki w ramach PPK?

Jeśli chodzi o to, w jakie fundusze, to po części pracodawca wybiera firmę inwestycyjną, która będzie to PPK świadczyć dla swoich pracowników. Jeśli chodzi o konkretny fundusz, to wybór macie Wy. Możecie zostać w tym funduszu, który został dla Was zaproponowany przez ustawodawcę. Ma to związek z wiekiem i ilością lat do emerytury. A jeśli chodzi o konkretne inwestycje, które będą się znajdowały w środku poszczególnych funduszy, to zespoły inwestycyjne tych firm inwestycyjnych, które dla państwa będą prowadziły PPK.

Pytanie od Sebastiana:

Co w przypadku, gdy instytucja finansowa wykona coś niezgodnie z prawem, zasadami PPK, ale na swoją korzyść, a na niekorzyść oszczędzającego?

Myślę, że spotkają ją srogie kary. Ostatnio KNF się uaktywnił i za kary, błędy, za różnego rodzaju przestępstwa popełnione w przeszłości zaczął agresywnie karać. W ostatnich miesiącach bodajże trzy TFI straciły licencje i zostały nałożone na nie wysokie kary finansowe. Myślę, że podobnie byłoby i w tych kwestiach.

Krzysztof pyta: Jak często dokonywane będą korekty w Generali TFI? Czy można zakładać, że inne TFI również będą dokonywać korekt w najbliższym horyzoncie czasowym, np. pięć lat?

Korekty w polityce inwestycyjnej będą bardzo często dokonywane. Nie chcę teraz rzucać konkretnymi okresami czasowymi, bo okres okresowi nierówny. Proszę mi wierzyć, że te ostatnie kilka lat, kiedy weszliśmy w erę twittową Donalda Trumpa, wpływ mediów społecznościowych na rynki finansowe jest silny, wymaga większej dynamiki i większej elastyczności w tych decyzjach alokacyjnych. Ale jeszcze kilka lat temu można było spokojnie próbować zagrać na dłuższych trendach. Więc te decyzje alokacyjne, inwestycyjne będą na pewno dużo częściej podejmowane niż raz na pięć lat. Ale to, na czym my się skupiamy w Generali Investments, to selekcja spółek. Wydaje nam się, że tu jest więcej do ugrania niż nawet w przypadku decyzji alokacyjnych i można to zrobić w bardziej powtarzalny sposób. Bo wychodzimy z założenia, że dobra spółka obroni się zarówno na słabszym, jak i na lepszym rynku.

Adam zadaje pytanie o opłaty: Marcinie, 0,6%, ale czego? Wartości portfela?

Tak, opłaty za zarządzanie w funduszach i w zasadzie w ETF-ach, i we wszystkich tego typu produktach są pobierane od wartości wszystkich aktywów w danym funduszu. Tutaj to 0,1% już dodałeś, normalnie jest 0,5%. I pobierane są w taki sposób, że ta opłata jest dzielona przez 365 dni, codziennie jedna trzysta sześćdziesiąta piąta tej wartości jest odciągana z aktywów funduszu. Natomiast wyniki są publikowane już po odciągnięciu tej opłaty, czyli ten wynik funduszu, który widzisz, to jest już po pobraniu wszystkich opłat obciążających aktywa.

Iwa zadaje pytanie:

Czy otrzymam na koniec roku jakieś zestawienie i informacje o tym, jak wzrosło moje PPK i ile tam uzbierałam?

Myślę, że nie tylko na koniec roku, tylko w dużo częstszych okresach. Myślę, że każdy z nas będzie mógł zalogować się na swój quasi-portfel, gdzie będzie mógł na bieżąco, a właściwie w okresach dziennych obserwować poziom wycen tych funduszy, skumulowaną wartość tej inwestycji. A jeśli chodzi o taką głębszą analizę, tak jak wcześniej już wspominaliśmy, sprawozdania finansowe w okresach półrocznych bądź tzw. karty funduszy w okresach miesięcznych.

Pytanie od Jakuba:

Czy można po pewnym czasie zmieniać operatora PPK, nie zmieniając zakładu pracy?

Zdaje się, że nie. Tak długo, jak pracodawca w naszym imieniu nie zmieni operatora, jesteśmy skazani na tę konkretną firmę inwestycyjną, którą wybrał dla nas/za nas nasz pracodawca.

Wszystko, co dotyczy PPK, z takich rzeczy stricte dotyczące formalności niezwiązanych bezpośrednio z zarządzaniem portfelem, znajdziecie w artykule:

Pracownicze Plany Kapitałowe – wszystko, co musisz wiedzieć o PPK

Grzegorz pyta: Czy pracodawca może dopłacać różny procent pracownikom w zależności od zajmowanego przez nich stanowiska?

Te 1,5% musi wypłacić wszystkim. Ale ma prawo dopłacić jeszcze dodatkowo 2,5% i to już może różnicować. Wszelkie tego typu kwestie są poruszone w tym artykule, więc zachęcam Was, zajrzyjcie tam sobie.

Czy transfer środków ze starego PPK do nowego PPK – zmiana pracy – jest związany z dodatkową opłatą? Żadnych informacji na temat takich opłat ani w ustawie, ani nigdzie indziej nie było.

Robert, a Ty przystąpiłeś do PPK?

Moja firma akurat u siebie zorganizowała alternatywny plan PPE, więc nie miałem szansy podjąć takiej decyzji. Niemniej jednak na pewno bym przystąpił, gdybym miał przed sobą taką decyzję, głównie dlatego, że dostajemy coś za darmo. To są te procenty, które pokazywałeś na początku prezentacji. Za nasze 2%, pobieranych z naszego wynagrodzenia, pracodawca jest zobowiązany dopłacić nam co najmniej 1,5% procent, więc już na starcie jesteśmy w relacji do tych naszych środków 70% do przodu. I możemy wypłacić te środki w każdym momencie. Więc to jest duży plus, nie musimy czekać do 60 r. życia. Możemy zrobić to szybciej. Wtedy OK, musimy zapłacić podatek Belki, musimy oddać część tych pieniędzy, które pracodawca nam podarował, ale wciąż jesteśmy bardzo, bardzo do przodu. Więc zdecydowanie tak.

Patrząc się na PPK, widząc to, co teraz Wy widzicie na tym slajdzie, gdybym pracował na etacie, nie miałbym żadnych wątpliwości, że warto z tego skorzystać. I teraz możemy sobie dyskutować, co się działo z OFE, jak to wyglądało. Ale to jest taki sposób na zainwestowanie w konkretne klasy aktywów, takich, gdzie na starcie otrzymujemy niemalże podwojenie pieniędzy, które wpłacamy. Kokosów z tego nie będzie, bo to jest tylko 2% wynagrodzenia brutto. Nie ma co martwić się tym, że płyną tam jakieś duże pieniądze. Ale czy warto? Moim zdaniem z punktu widzenia pracownika zdecydowanie tak. Jestem pewny, że osoby, które teraz zrezygnowały z PPK, jak będą w każdym kolejnym roku porównywać sobie stan swojego konta, swoich oszczędności na PPK z tym, co mają ich znajomi, to pewnie jednak przy następnym zapisie – bo za cztery lata będziecie automatycznie do tego PPK zapisywani – nie będziecie mieli żadnych wątpliwości, że warto było z tego skorzystać.

A ja na zakończenie tradycyjnie chciałem bardzo podziękować za wszystkie wiadomości, które do mnie przesyłacie. I dzisiaj świetny e-mail od Przemka, który napisał tak:

Pracuję w branży budowlanej na stanowisku kierowniczym z zarobkami zdecydowanie powyżej średniej. Jednak do tej pory, mimo corocznych podwyżek wynagrodzenia, odkładałem tyle samo oszczędności. Wielu moich znajomych nazywa to naturalną koleją w życiu: lepiej zarabiamy, więcej wydajemy, więcej nam potrzeba. Natomiast ja czułem powoli, że coś jest nie tak. Standard życia się poprawił, ale żeby mieć coraz większe miesięczne oszczędności, trzeba robić coś innego – i tu Przemek opisuje po kolei, jakich prostych, zdroworozsądkowych zmian dokonał. Przygotował sobie budżet na przyszły miesiąc i czeka tylko na to, żeby go zrealizować. Wprowadził w życie poświęcanie 30 min dziennie na finanse. I dalej napisał, że znacznie lepiej czuje się ze sobą i w swojej skórze. Czuje, że się rozwija, że to nie tylko telewizor na kanapie, zakupy czy jedzenie na mieście, ale też ważne są dla niego również coraz większe rosnące oszczędności, bo stworzył poduszkę bezpieczeństwa, która spokojnie starczy mu na 10, 12 miesięcy bez pracy. Życzę Wam również takiego spokoju.

Ty też się pewnie uspokajasz, jak patrzysz na oszczędności. Mnie to też zawsze uspokaja.

Trzeba to robić systematycznie, z głową i z jakimś planem, który sobie wytyczyliśmy. Więc słuchajcie Marcina.

Robert, dziękuję Ci bardzo serdecznie za poświęcony czas, za wszystkie odpowiedzi. Rozumiem, że jeśli będzie taka potrzeba, to w przyszłości też będzie można skorzystać z Twojej wiedzy.

Tak.

Super! Pozdrawiam Was bardzo serdecznie. Życzę Wam wspaniałego tygodnia. Trzymajcie się i do zobaczenia za tydzień. Cześć!

Do zobaczenia.

—

Koniecznie daj znać w komentarzu, co myślisz o takim sposobie inwestowania pieniędzy w ramach PPK. Czy strategie w ramach limitów narzucanych przez ustawę zagwarantują bezpieczeństwo pieniędzy uczestników?

Będzie mi też bardzo miło, jeżeli podzielisz się tym artykułem z kimś, kto może na nim skorzystać. Jeżeli znasz kogoś, kto jeszcze zastanawia się nad PPK – podeślij proszę tej osobie linka do tego artykułu. Mam nadzieję, że dzięki lekturze podjęcie decyzji stanie się łatwiejsze.

Jak słuchać podcastu?

Dzisiejszy odcinek znajdziesz na górze tego wpisu, a w ciągu kilku godzin po publikacji na blogu podcast będzie również dostępny w aplikacjach do odsłuchiwania podcastów, w tym m.in.:

za pośrednictwem iTunes

za pośrednictwem aplikacji Stitcher

za pośrednictwem Spotify

za pośrednictwem YouTube

poprzez RSS

Jestem bardzo ciekaw Twoich wrażeń z tego odcinka i będę Ci bardzo wdzięczny, jeśli podzielisz się swoją opinią.

A jeśli korzystasz z iTunes i masz 20 sekund, będę Ci bardzo wdzięczny za ocenienie podcastu w tej aplikacji:

Proszę zapoznaj się z poniższą informacją.

Jeżeli podobał Ci się ten artykuł, może zainteresuje Cię moja książka o inwestowaniu – „Finansowa Forteca”. W podobny sposób jak tutaj na blogu- prosto i merytorycznie – tłumaczę w niej, jak inwestować skutecznie i mieć święty spokój. Szczegóły poznasz TUTAJ.

PODOBAJĄ CI SIĘ ARTYKUŁY NA BLOGU?

Dołącz do ponad 45 513 osób, które otrzymują newsletter i korzystają z przygotowanych przeze mnie bezpłatnych narzędzi pomagających w skutecznym dbaniu o finanse.

KLIKNIJ W PONIŻSZY PRZYCISK.

PLANUJESZ ZACIĄGNĄĆ KREDYT HIPOTECZNY

I NIE WIESZ OD CZEGO ZACZĄĆ?

To zupełnie naturalne. Kredyt hipoteczny to ogromne zobowiązanie, które przygniata przez kilkadziesiąt lat. W dodatku mnóstwo osób bardzo za niego przepłaca. Przygotowałem kurs Kredyt Hipoteczny Krok po Kroku, aby uzbroić Cię w niezbędną wiedzę i dać narzędzia do wygodnego podjęcia najlepszych dla Ciebie decyzji. Chcę Ci pomóc w znalezieniu kredytu hipotecznego, który:

✅ w bezpieczny sposób pomoże Ci zrealizować marzenie o własnym mieszkaniu czy domu,

✅ nie obciąży nadmiernie budżetu Twojej rodziny,

✅ będzie Cię kosztował tak mało, jak to tylko możliwe,

✅ szybko przestanie być Twoim zobowiązaniem, bo sprawnie go spłacisz.