NOWE Wakacje kredytowe 2024. SPRAWDŹ czy się załapiesz + KALKULATOR

Podcast: Odtwarzaj w nowym oknie | Pobierz (Czas trwania: 14:52 — 28.2MB) | Umieść link

Subskrybuj: Apple Podcasts | Spotify | Android | RSS

4 miesiące wolności od kredytu hipotecznego jeszcze w tym 2024 r. Już od CZERWCA można bezkosztowo zawiesić spłatę kredytu hipotecznego. Ustawa weszła w życie i JUŻ DZISIAJ możesz złożyć wniosek o zawieszenie spłat.

O ile jednak wcześniejsze wakacje kredytowe były niemal dla wszystkich, w 2024 trzeba spełnić kilka warunków. Z tego artykułu dowiesz się:

I. Czy załapiesz się na nowe wakacje kredytowe (warunki programu)

II. Ile możesz zyskać jeśli zaoszczędzone kwoty przeznaczysz na inwestycje lub nadpłaty kredytu? Jeśli dobrze je wykorzystasz, możesz przyspieszyć spłatę kredytu nawet o półtora roku (!) i obniżyć kwotę odsetek do banku o kilkanaście lub nawet kilkadziesiąt tysięcy.

III. A na końcu czeka na Ciebie KALKULATOR, dzięki któremu możesz wszystko przeliczyć przy swoich założeniach.

Uwaga: ten artykuł jest aktualizacją wpisu z 2022 r. o wakacjach kredytowych. Wpis został przebudowany i zaktualizowany o nowe informacje i założenia, które wprowadzono w Ustawie o zmianie ustawy o wsparciu kredytobiorców, którzy zaciągnęli kredyt mieszkaniowy i znajdują się w trudnej sytuacji finansowej oraz ustawy o finansowaniu społecznościowym dla przedsięwzięć gospodarczych i pomocy kredytobiorcom.

Wakacje kredytowe – o co chodzi?

Na czym polegają wakacje kredytowe? Jest to bezpłatne zawieszenie spłaty kredytu hipotecznego. Możemy zawiesić spłatę:

- od czerwca do sierpnia 2024 r. – 2 raty kredytu

- od września do grudnia 2024 r. – 2 raty kredytu

To oznacza, że w 2024 r., zamiast 7 rat kredytu, jakie przypadają do spłaty od czerwca do grudnia, zapłacimy tylko 3. W sumie w 2024 r., zamiast 12 rat, zapłacimy tylko 8.

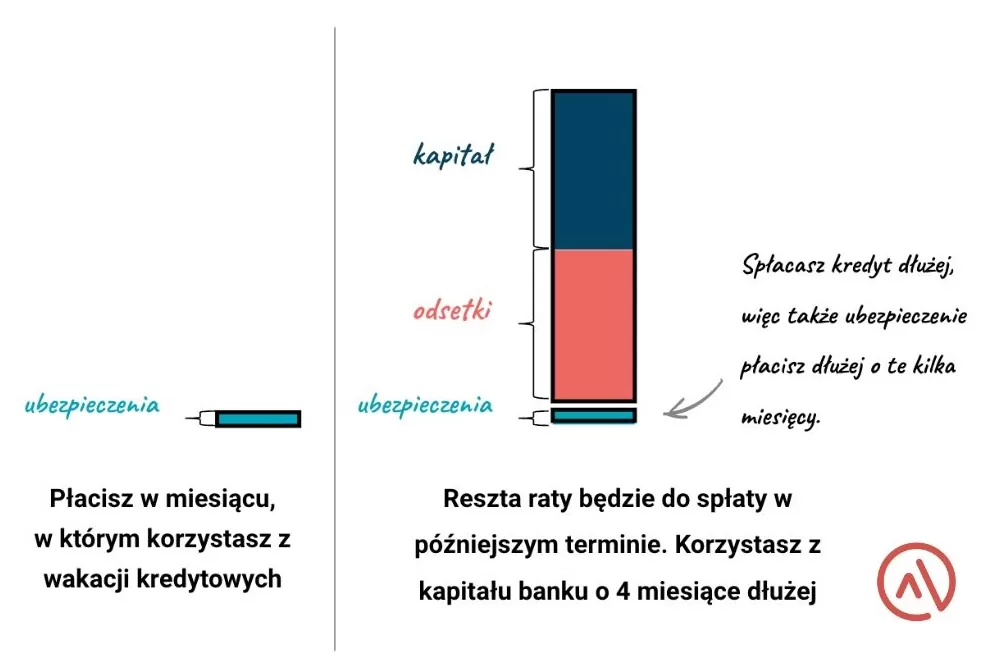

Ważne, że wakacje kredytowe nie są umorzeniem kredytu (ani żadnej jego części). Prędzej czy później i tak będziemy musieli spłacić przesunięte raty. Ale dzięki wakacjom kredytowym, będziemy to mogli zrobić później. Działa to w taki sposób, że data spłaty ostatniej raty kredytu przesunie się o czas zawieszenia spłat. W praktyce będziemy korzystali z kapitału banku przez okres dłuższy o 4 miesiące. Np.jeśli ostatnia rata przypada Ci do zapłaty w czerwcu 2034 roku, to po skorzystaniu z 4 miesięcy wakacji kredytowych ostatnią ratę zapłacisz 4 miesiące później, czyli w październiku 2034 r.

Skąd pomysł wakacji kredytowych?

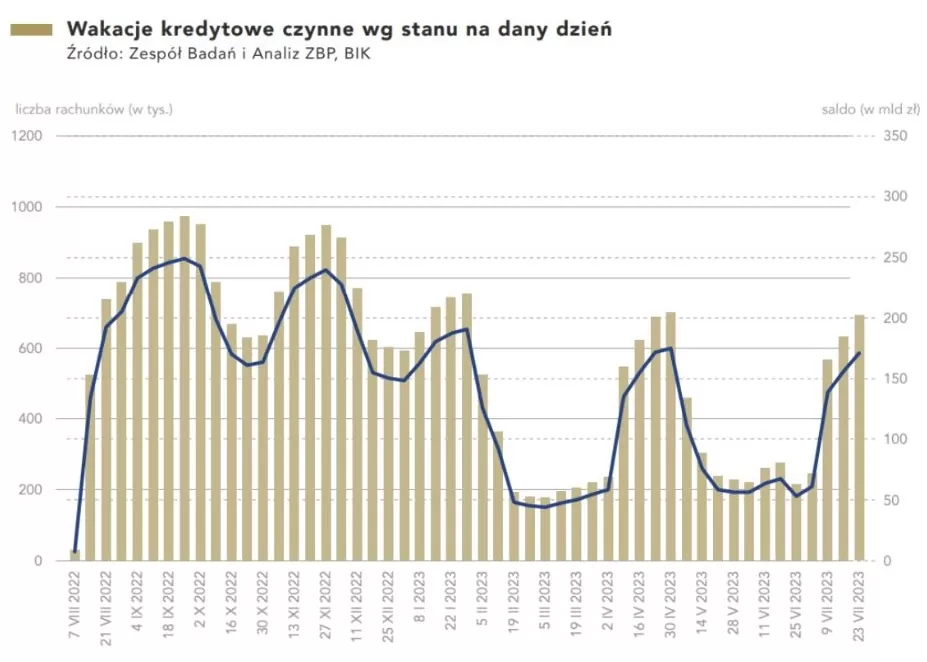

Wakacje kredytowe to reakcja polityków na gwałtowny wzrost wysokości rat kredytowych. Jeszcze w październiku 2021 r. przy kredycie na 400 tys. zł płaciliśmy ratę w wysokości 2007 zł. W 2022 r. przy WIBOR-ze 3M na poziomie 7,0 % i przykładowej marży 1,7%, rata wzrosła do 3 522 zł – czyli o 76%! I właśnie w 2022 roku wprowadzono pierwsze wakacje kredytowe, które pozwalały zawiesić spłatę w sumie 8 rat w latach 2022-2023.

Program był niezwykle popularny – z wakacji kredytowych 2021 – 2022 skorzystało ok. 2 mln osób. Tylko we wrześniu 2023 r. banki zaraportowały ok. 1,14 mln rachunków objętych wakacjami kredytowymi o wartości w sumie 283 mld zł.

Program pierwszych wakacji kredytowych się skończył w grudniu 2023 r. … a tymczasem wysokie raty dalej pozostały. Bo oprocentowanie kredytów wcale tak mocno nie spadło i niestety raczej nie ma widoków na duże spadki oprocentowania w najbliższych miesiacach. Obecnie WIBOR 3M wynosi 5,85%, więc kredytobiorcy dalej mają pod górkę.

I dlatego mamy kolejne wakacje kredytowe.

Wakacje kredytowe 2024 – od kiedy?

Przepisy Ustawy o zmianie ustawy o wsparciu kredytobiorców, którzy zaciągnęli kredyt mieszkaniowy i znajdują się w trudnej sytuacji finansowej oraz ustawy o finansowaniu społecznościowym dla przedsięwzięć gospodarczych i pomocy kredytobiorcom zaczęły obowiązywać 15 maja 2024. To oznacza, że już od 1 czerwca 2024 r. możemy cieszyć się wakacjami kredytowymi.

Czy banki są już gotowe do przyjmowania wniosków? Wiele z nich opublikowało na swoich stronach komunikaty w sprawie wakacji kredytowych 2024 r. Informację na ten temat znajdziemy np. na stronach: banku Peako, ING Banku Śląskiego, Alior banku czy Santandera.

Zaraz napiszę o tym, jakie są warunki do skorzystania z programu, ale jeszcze napiszę o tym, czy Wakacje Kredytowe sa faktycznie darmowe?

Wakacje kredytowe – ile będziemy płacić?

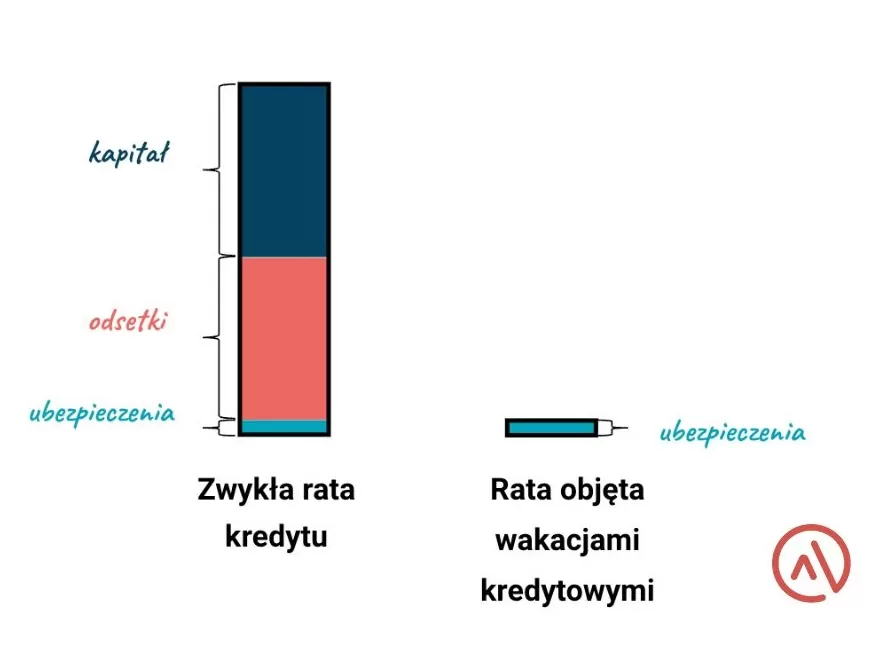

Wakacje kredytowe nie są traktowane jak okres kredytowania. Wszystkie terminy przewidziane w umowie kredytu ulegają przedłużeniu, ale nie płacimy za to odsetek ani żadnych innych kosztów. Ponosimy jedynie opłaty z tytułu ubezpieczeń powiązanych z umową kredytową.

W skrócie:

1. NIE PŁACIMY odsetek i rat kapitałowych.

2. Ponosimy jednak koszty ubezpieczeń, czyli PŁACIMY np.:

– ubezpieczenie nieruchomości,

– ubezpieczenie na życie,

– ubezpieczenie od utraty pracy,

– ubezpieczenie niskiego wkładu.Skorzystanie z wakacji kredytowych może więc nieco podnieść nasze koszty okołokredytowe, bo w efekcie niektóre ubezpieczenia będziemy płacili o 4 miesiące dłużej – np. ubezpieczenie nieruchomości.

Ile w sumie wyniosą koszty, które musimy ponieść? Dokładną kwotę do zapłaty poda nam bank w odpowiedzi na nasz wniosek o zawieszenie spłaty kredytu.

I. Czy załapiesz się na wakacje kredytowe?

Wakacje kredytowe 2024 – dla kogo?

Kiedy wchodziły w życie pierwsze wakacje kredytowe, banki zaproponowały, żeby program wsparcia dotyczył tylko osób znajdujących się w trudnej sytuacji oraz takich, które zaciągnęły kredyty hipoteczne przy rekordowo niskich stopach i kupowały nieruchomości o powierzchni nieprzekraczającej 75 m2 (100 m2 dla domów). Rządzący nie posłuchali tych podpowiedzi i skierowali program do szerokiego grona wyborców. Efekt? Aby skorzystać z wakacji kredytowych w poprzednich latach, kredytobiorcy nie musieli w żaden sposób udokumentować, że rosnące raty kredytów są dla nich kłopotem. W 2024 r. rządzący wprowadzili dwa ważne kryteria, które mają ograniczyć liczbę osób, które kwalifikują się do programu. Według obliczeń Ministerstwa Finansów, do tej edycji wakacji kredytowych ma być uprawnionych ok. 560 tys. osób.

DODATKOWE WARUNKI, które pojawiły się w wakacjach kredytowych 2024 r.

- WYSOKOŚĆ KREDYTU

Wartość kredytu nie może przekraczać 1,2 mln zł. Ewidentnie ustawodawcy uważają, że jeśli kogoś było stać na drogą nieruchomość, to teraz powinno go być też stać na spłatę raty. - KRYTERIUM wysokości RATY DO DOCHODÓW (RdD)

Rata kapitałowo-odsetkowa kredytu powinna przekraczać 30% dochodów (liczy się średnią arytmetyczną wskaźnika RdD za okres 3 miesięcy, te obliczenia będą pokazane dalej).

Od tej zasady mamy jeden wyjątek – to kryterium nie obowiązuje osoby, które utrzymują co najmniej 3 dzieci (do 18 roku życia lub do 25 roku życia, jeśli kontynuują naukę. Jeśli dzieci są niepełnosprawne, limit wieku ich nie obowiązuje). Ustawodawca ustalił tutaj specjalny wskaźnik – Rata do Dochodu (RdD) i w dalszej części artykułu pokażę kilka przykładów, jak go wyliczyć.

Poza powyższymi “nowościami” należy TEŻ spełnić kryteria określone w pierwszej edycji wakacji kredytowych:

- Kredyt hipoteczny musi być zaciągnięty przed 1 lipca 2022 r.

- Do spłaty kredytu musi nam przypadać jeszcze przynajmniej 6 rat.

- Kredyt musi być w ZŁOTÓWKACH. Kredyty hipoteczne walutowe (indeksowane lub denominowane do waluty innej niż polska są wyłączone).

- Nasz wniosek o wakacje kredytowe musi dotyczyć tylko: JEDNEJ UMOWY (czyli jak masz kilka nieruchomości w kredycie to możesz złożyć tylko jeden wniosek) kredytowej zawartej w celu nabycia nieruchomości przeznaczonej na zaspokojenie WŁASNYCH potrzeb mieszkaniowych.

Rata do Dochodu (RdD) – jak to policzyć i jakie dochody brać pod uwagę?

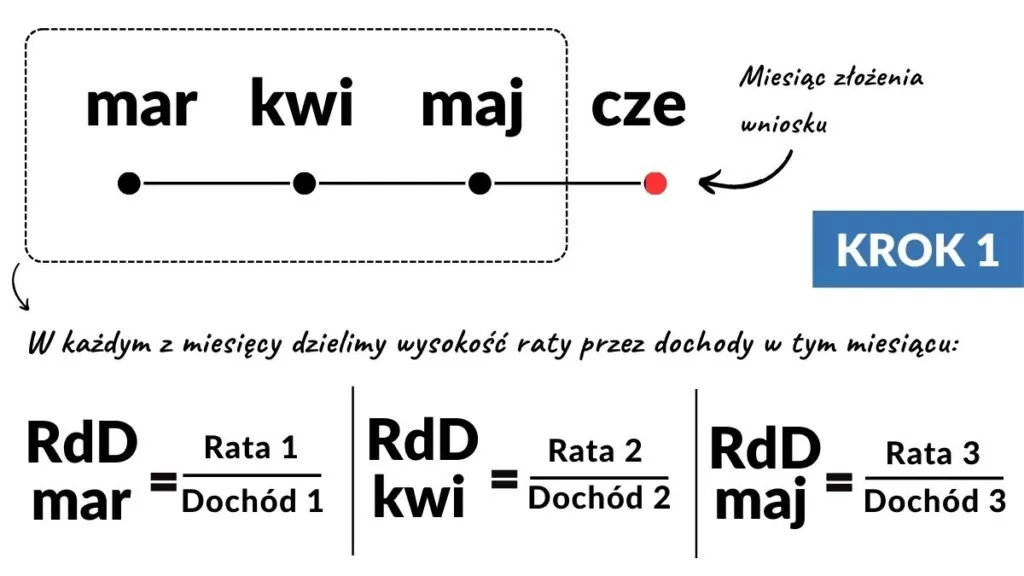

Żeby obliczyć wskaźnik RdD, będziemy potrzebować informacji o trzech ratach kredytu, przypadających na trzy ostatnie miesiące przed złożeniem wniosku oraz informacji dochodach naszego gospodarstwa domowego w tym samym czasie.

Czyli jeśli np: składasz wniosek w maju 2024 to potrzebujesz informacji o racie kapitałowo-odsetkowej i dochodach za: luty, marzec i kwiecień 2024 r.

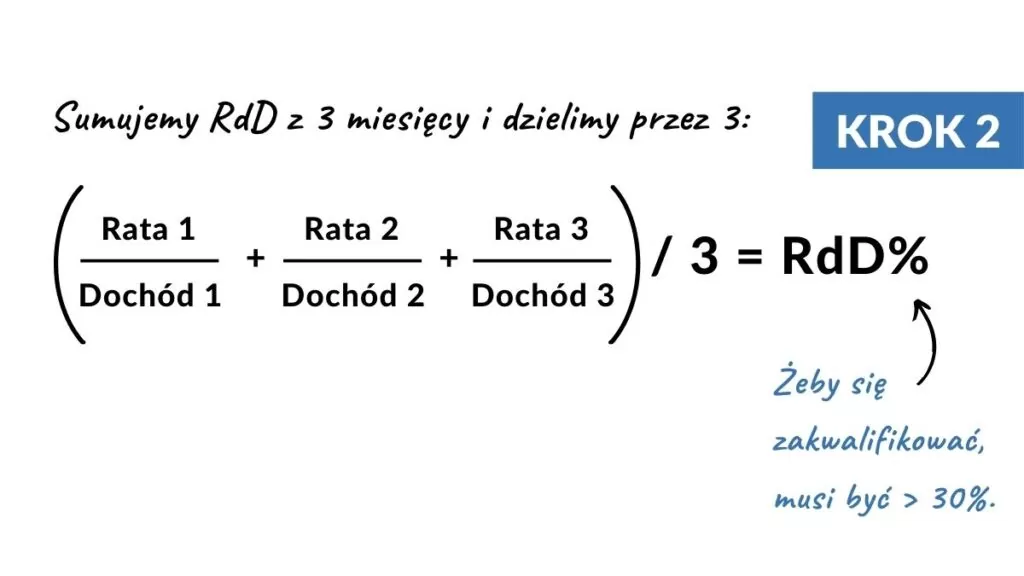

Obliczenia wykonujemy w dwóch krokach:

- KROK 1. Ratę kapitałowo odsetkową z danego miesiąca dzielimy przez dochody w tym miesiącu. W efekcie uzyskamy 3 wskaźniki RdR – dla 3 miesięcy przed złożeniem wniosku.

- KROK 2. Sumujemy 3 wskaźniki miesięczne i dzielimy je przez 3, aby uzyskać średnią arytmetyczną. To właśnie jest nasz finalny wskaźnik Raty do Dochodu.

Jeśli finalny wskaźnik Raty do Dochodu (RdD) jest większy niż 30%, przysługują nam wakacje kredytowe. Jeśli mniejszy, lub równy 30%– nie załapiemy się na program. Wiemy już jak obliczyć wskaźnik RdD. To w sumie prosta sprawa …o ile znamy dochody 🙁. I tu zaczynają się schody bo co tak naprawdę możemy zaliczać do naszych dochodów? Co uwzględniać, a co nie?

Ustawa o wakacjach kredytowych nie zawiera wskazówek, jak ten dochód liczyć, a jedynie precyzuje, że jest to dochód w rozumieniu przepisów ustawy z dnia 12 marca 2004 r. o pomocy społecznej (Dz. U. z 2021 r. poz. 2268, z późn. zm.). I to w tej ustawie należy szukać podpowiedzi.

No to zobaczmy, jak się ten dochód liczy

Wskaźnik RdD – co się zalicza do dochodów?

Dochód, to suma miesięcznych przychodów, bez względu na tytuł i źródło ich uzyskania (jeżeli ustawa o pomocy społecznej nie stanowi inaczej), pomniejszone o:

- koszty uzyskania przychodu,

- podatek PIT,

- składki na ubezpieczenie zdrowotne i ubezpieczenia społeczne,

- ale też – np. o płacone alimenty.

Bierze się tu pod uwagę dochody wszystkich osób wchodzących w skład gospodarstwa domowego. Jeśli prowadzisz gospodarstwo domowe z żoną/mężem i macie dzieci to obliczając wskaźnik RdD bierzesz pod uwagę dochody wszystkich domowników (Twoje, męża/żony a nawet dzieci).

Zwróć też uwagę, że chodzi tu o dochody z różnych źródeł( “…bez względu na tytuł i źródło ich uzyskania” ) a zatem np. dochody z najmu prywatnego czy też zyski kapitałowe również powinny być wzięte pod uwagę.

W przypadku dochodów jednorazowych (np. sprzedaż mieszkania czy samochodu), jeśli takie wystąpiły w czasie 12 miesięcy przed złożeniem wniosku, to jeśli ich wysokość przekracza 5x kryterium dochodowe (w 2024 r: czyli 5 x 776 zł dla osoby samotnie gospodarującej i 5x 600 zł dla osoby w rodzinie) to takie dochody rozlicza się przez 12 miesięcy od dnia wpływu. I tę 1/12stą również uwzględnia się w dochodach, na potrzeby wakacji kredytowych.

Z kolei w przypadku uzyskania jednorazowo dochodu należnego za dany okres (np. premia kwartalna czy roczna) kwotę tego dochodu uwzględnia się w dochodzie osoby lub rodziny przez okres, za który uzyskano ten dochód.

Czego nie wliczamy do dochodu przy wakacjach kredytowych?

Są też takie dochody, których przy obliczaniu wskaźnika RdD nie należy uwzględniać. Dokładną ich listę znajdziesz w Ustawie z dnia 12 marca 2004 r. o pomocy społecznej – i koniecznie zajrzyj do tej ustawy jeśli otrzymujesz różne świadczenia i zasiłki – ale najważniejsze elementy to:

- świadczenie 800+

- stypendia i zasiłki szkolne,

- rodzinny kapitał opiekuńczy (czyli świadczenia dla rodziców dzieci w wieku od 12. do 35. miesiąca życia),

- różne zasiłki celowe.

Obliczenia wskaźnika Rata do dochodu (RdD)

Obliczenie wskaźnika RdD wcale nie jest łatwe, nawet dla osoby, która ma relatywnie prostą sytuację – czyli np. uzyskuje dochody tylko z tytułu pracy na etacie bo przecież są różne premie i dodatki, które mogą komplikować wyliczenie.

A jakie dochody mają przyjąć osoby, które prowadzą działalność gospodarczą opodatkowaną ryczałtem lub według zasad ogólnych? Co jeśli ktoś łączy etat z działalnością? Robi się z tego niezłe pole minowe. Dlatego w dalszej części artykułu pokażę na dwóch przykładach, jak te dochody policzyć.

Przykład 1 – Działalność opodatkowana ryczałtem + etat + 2 niepełnoletnich dzieci bez przychodów

Założenia do naszego przykładu:

- Rodzina 2+2 – dwóch pracujących rodziców i dwoje niepracujących dzieci.

- Żona prowadzi działalność gospodarczą opodatkowaną ryczałtem.

- Mąż pracuje na etacie, w maju otrzymał nagrodę roczną za okres od maja 2023 do kwietnia 2024 r.

- Para ma dwoje niepełnoletnich dzieci, które nie osiągają żadnych przychodów, ale rodzice otrzymują na nie świadczenie 800+

- Załóżmy, że miesięczna rata kredytu udzielonego dla tej rodziny wynosi 3 600 zł.

Małżeństwo składa wniosek o udzielenie wakacji kredytowych w czerwcu 2024 r. więc obowiązuje ich wyliczenie średniego wskaźnika RdD za trzy poprzedzające miesiące – czyli od marca do maja 2024 r.

Mąż uzyskał w tym czasie następujące dochody (już po ZUS-ie i podatku):

- marzec – 4 000 zł

- kwiecień – 4 000 zł

- maj – 5 000 zł (po podwyżce) + 4 000 zł premii rocznej za okres od maja 2023 do kwietnia 2024 r.

„Problematyczna” w naszym wyliczeniu jest premia roczna. Czy zaliczamy ją do dochodu?

Zgodnie z ustawą o pomocy społecznej, w przypadku uzyskania jednorazowo dochodu należnego za dany okres, kwotę tego dochodu uwzględnia się w dochodzie osoby lub rodziny przez okres, za który uzyskano ten dochód. Najlepiej byłoby, gdyby mąż uzyskał zaświadczenie od pracodawcy (lub inny dowód) za jaki okres premia została przyznana.

A zatem w naszym przykładzie dzielimy kwotę premii (4000 zł) przez 12 bo premia została przyznana za okres właśnie dwunastu miesięcy (w przykładzie premia dotyczy okresu od maja 2023 do kwietnia 2024 – czyli 12 miesięcy). Mamy więc: 4 000 zł /12 miesięcy, co daje 333,33 zł miesięcznie.

A ponieważ premia dotyczy okresu od maja 2023 r. do kwietnia 2024 r., to w dochodach za maj 2024 r. już jej nie uwzględniamy. Dochody męża będą więc finalnie wyglądać następująco:

- marzec – 4 000 zł + 333,33 zł premii = 4 333,33 zł

- kwiecień – 4 000 zł + 333,33 zł premii = 4 333,33 zł

- maj – 5 000 zł

Weźmy teraz na tapet dochody żony. Ponieważ prowadzi działalność gospodarczą opodatkowaną ryczałtem, dochody ustala się na podstawie jej oświadczenia.

W oświadczeniu “ryczałtowiec” powinien uwzględnić: przychody, pomniejszone o składki na ubezpieczenie społeczne i zdrowotne i podatek, ale też i o koszty uzyskania przychodów (choć przecież na co dzień nie uwzględnia ich przy obliczaniu podstawy opodatkowania).

Załóżmy, że dochody netto żony od marca do maja 2024 r. wyglądały następująco (już pomniejszone o podatek, koszty uzyskania przychodu i składki ZUS i zdrowotne):

- marzec – 5 000 zł

- kwiecień – 4 000 zł

- maj – 4 000 zł

Ostatnie ogniwo w naszym wyliczeniu to oczywiście dzieci. Tutaj sytuacja jest czysta – nie zarabiają, a 800+ nie wlicza się do dochodu.

Podsumowanie

Zobaczmy teraz, jak będą wyglądały dochody małżeństwa za 3 omawiane miesiące:

- Dochody netto gospodarstwa domowego w marcu to:

5000 zł (żona) + 4433,33 (mąż) = 9 333,33 zł - Dochody netto gospodarstwa domowego w kwietniu:

4000 zł (żona) + 4333,33 zł (mąż) = 8 333,33 zł - Dochody netto gospodarstwa domowego w maju:

4000 zł (żona) + 5000 (mąż) = 9 000,00 zł

Mamy już wszystko, żeby obliczyć wartość wskaźnika Raty do Dochodu dla tego gospodarstwa domowego. Zaczynamy od kroku pierwszego – wyliczenia odrębnego wskaźnika dla każdego z trzech miesięcy. Wysokość raty dzielimy przez dochody w każdym z miesięcy:

- Wartość wskaźnika RdD w marcu to (rata kredytu dzielona przez dochody w marcu): 3 600 zł / 9 333,33 zł = 39%

- Wartość wskaźnika RdD w kwietniu to: 3 600 zł / 8 333,33 zł = 43%

- Wartość wskaźnika RdD w maju to: 3 600 zł / 9 000 zł = 40%

Przechodzimy do kroku drugiego – obliczamy średnią arytmetyczną wskaźnika RdD za trzy ostatnie miesiące przed złożeniem wniosku: (39% + 43% + 40%)/3 = 41%

Przypomnę tylko, że kryterium dochodowe wakacji kredytowych polega na tym, że miesięczna rata kredytu musi stanowić przynajmniej 30% dochodów netto rodziny. W naszym przykładzie RdD ma 41%, a zatem na podstawie kryterium dochodowego rodzina kwalifikuje się na wakacje kredytowe.

Przykład 2 – Łączenie etatu z JDG opodatkowanej skalą podatkową + dziecko z przychodami, nagroda roczna, praktyki studenckie

Założenia do naszego przykładu:

- Rodzina 2+2 – dwójka pracujących rodziców, dwójka dzieci – jedno ma własne przychody.

- Żona pracuje na etacie, w marcu otrzymała nagrodę za zeszły rok (za miesiące: od stycznia do grudnia 2023 r.)

- Mąż pracuje na etacie i dorabia prowadząc JDG opodatkowaną skalą podatkową (12%/32%)

- Jedno z dzieci (24 lata) pozostające we wspólnym gospodarstwie domowym, odbyło odpłatne praktyki studenckie w marcu i kwietniu.

- Drugie niepełnoletnie dziecko nie uzyskuje żadnych dochodów, ale rodzice otrzymują na dziecko świadczenie 800+.

- Załóżmy, że miesięczna rata kredytu udzielonego dla tej rodziny wynosi 4 100 zł.

Małżeństwo składa wniosek o udzielenie wakacji kredytowych w czerwcu 2024 r. więc obowiązuje ich wyliczenie średniego wskaźnika RdD za trzy poprzedzające miesiące – czyli od marca do maja 2024 r.

Zaczynamy od żony. W okresie od marca do maja 2024 r. uzyskała ona następujące dochody (już po ZUS-ie i podatku):

- W marcu – 3 500 zł + premia roczna za 2023 r. w wysokości 3 000 zł.

- W kwietniu – 4 000 zł (po podwyżce)

- W maju – 4 000 zł.

Czy całość zalicza się do dochodu? Zgodnie z ustawą o pomocy społecznej, nagroda roczna żony nie wlicza się do dochodów za ostatnie trzy miesiące przed złożeniem wniosku o wakacje kredytowe, ponieważ dotyczyła roku 2023. Aby jednak unikną wątpliwości dobrze by było uzyskać potwierdzenie od pracodawcy, że premia faktycznie dotyczy poprzedniego roku, a nie bieżącego.

Przejdźmy teraz do męża. Tutaj sprawa bardzo nam się komplikuje, bo oprócz pracy na etacie, prowadzi on działalność gospodarczą i to w dodatku opodatkowaną według zasad ogólnych (czyli skala podatkowa, 12%, 32%). W badanym okresie z tytułu umowy o pracę (czyli z pracy na etacie) uzyskał następujące środki (już po ZUS-ie i podatku):

- W marcu – 4 000 zł

- W kwietniu – 4 000 zł

- W maju – 4 000 zł.

Weźmy teraz na tapet działalność gospodarczą. Zgodnie z ustawą o pomocy społecznej w przypadku osób prowadzących działalność gospodarczą opodatkowaną na zasadach ogólnych, za dochód przyjmuje się przychód z tej działalności pomniejszony o koszty uzyskania przychodu, podatki i składki na ubezpieczenie zdrowotne i społeczne. Dochód ustala się, dzieląc kwotę dochodu z działalności gospodarczej wykazanego w zeznaniu podatkowym złożonym za poprzedni rok kalendarzowy (!) przez liczbę miesięcy, w których prowadziliśmy działalność.

I jakby komplikacji było za mało, to trzeba dokonać pewnych przeliczeń podatku dochodowego. Jeśli osoba uzyskuje również dochody z etatu to (zgodnie z art. 8 ust. 6 ustawy o pomocy społecznej), przez podatek należny w przypadku JDG rozumie się podatek wyliczony w takiej proporcji, w jakiej pozostaje dochód podatnika z pozarolniczej działalności gospodarczej wynikający z deklaracji podatkowych do sumy wszystkich wykazanych w nich dochodów.

- Załóżmy na potrzeby naszego przykładu, że mąż uzyskał z prowadzonej działalności gospodarczej dochód przed opodatkowaniem za rok 2023 w wysokości: 68 184,00 zł

- Przyjmijmy też, że należny podatek z JDG za 2023 r. wyniósł 2 184,00 zł

- Przy takich założeniach dochód netto męża za 2023 r. wyniósł: 68 184,00 zł – 2 184,00 zł = 66 000,00 zł a średni miesięczny dochód netto z działalności gospodarczej za 2023 r. wyniósł: 66 000,00/12 = 5 500 zł.

Ponieważ mąż łączy działalność gospodarczą z pracą na etat, podatek należny z działalności JDG powinien zostać wyliczony w takiej proporcji, w jakiej pozostaje dochód podatnika z JDG wynikający z deklaracji podatkowej do sumy wszystkich wykazanych w niej dochodów.

- Czyli: 5 500 zł (średni miesięczny dochód netto z działalności gospodarczej)/ 9 500 zł (czyli suma dochodu z etatu i JDG) = 58%.

- Podatek należny z JDG w 2023 r. w sytuacji łączenia dochodów z innych źródeł na potrzeby wyliczenia dochodu netto do wakacji kredytowych obliczamy więc następująco: 2 184,00 zł (czyli podatek z JDG za 2023 r.) * 58% = 1 267 zł.

- A zatem: dochód netto za 2023 r. po korekcie procentowej wynosi: 68 184,00 zł – 1 267 zł = 66 917,00 zł.

- Ostatecznie średni miesięczny dochód męża z działalności gospodarczej za 2023 r. po korekcie procentowej wyniesie: 66 917,00/12 = 5 576,42 zł.

Niezła żonglerka, prawda? A zostało nam jeszcze 24-letnie, nadal uczące się dziecko, które w badanym okresie też wygenerowało przychody:

- marzec – 2 000 zł (płatne praktyki studenckie)

- kwiecień – 2 000 zł (płatne praktyki studenckie)

- maj – 0 zł.

Kwoty te oczywiście wliczają się do dochodów rodziny. Najprościej wygląda kwestia ostatniego dziecka – nie ma przychodów, a 800+ nie wlicza się do dochodu, możemy więc je pominąć w naszych obliczeniach.

Podsumowanie

Zobaczmy teraz, jak będą wyglądały dochody rodziny za 3 omawiane miesiące:

- Dochody netto gospodarstwa domowego w marcu:

3 500 zł (żona) + 4 000 (mąż etat) + 5 576,42 zł (mąż JDG) + 2 000 zł (dziecko) = 15 076,42 zł - Dochody netto gospodarstwa domowego w kwietniu:

4 000 zł (żona) + 4 000 (mąż etat) + 5 576,42 zł (mąż JDG) + 2 000 zł (dziecko) = 15 576,42 zł - Dochody netto gospodarstwa domowego w maju:

4 000 zł (żona) + 4 000 (mąż etat) + 5 576,42 zł (mąż JDG) = 13 576,42 zł

Mamy już wszystko, żeby obliczyć wartość wskaźnika Raty do Dochodu dla tego gospodarstwa domowego. Zaczynamy od kroku pierwszego – wyliczenia wskaźnika dla każdego z 3 miesięcy. Wysokość raty dzielimy przez dochody w każdym z miesięcy:

- Wartość wskaźnika RdD w marcu to (rata kredytu dzielona przez dochody w marcu): 4 100 / 15 076,42 zł = 27%

- Wartość wskaźnika RdD w kwietniu to: 4 100 zł / 15 576,42 zł = 26%

- Wartość wskaźnika RdD w maju to: 4 100 zł / 13 576,42 zł = 30%.

Przechodzimy do kroku drugiego – obliczamy średnią arytmetyczną wskaźnika RdD za trzy ostatnie miesiące przed złożeniem wniosku:

- (27% + 26% + 30%) /3 = 28%.

Wniosek? Biorąc pod uwagę wskaźnik dochodowy, rodzina nie kwalifikuje się do uzyskania wakacji kredytowych. Gdyby dziecko nie odbyło 2-miesięcznych płatnych praktyk, rodzina mogłaby z nich skorzystać. Jak widzisz, obliczenie wskaźnika Raty do Dochodu może nastręczyć pewnych trudności.

Powyższe przykłady przygotowałam przy pomocy zespołu FBO – największe podziękowania dla Agnieszki Kowalskiej, która spędziła wiele godzin nad interpretacją przepisów.

Od razu zastrzegam, że nikt w zespole FBO nie zajmuję się zasiłkami i “nie siedzi” na co dzień ustawie o pomocy społecznej. A to oznacza, że zapewne nie będziemy w stanie odpowiedzieć na Wasze szczegółowe pytania dotyczące specyficznych przypadków obliczenia dochodu. Zadawajcie jednak pytania, bo myślę, że dzięki naszej społeczności uzyskacie odpowiedzi 🙂

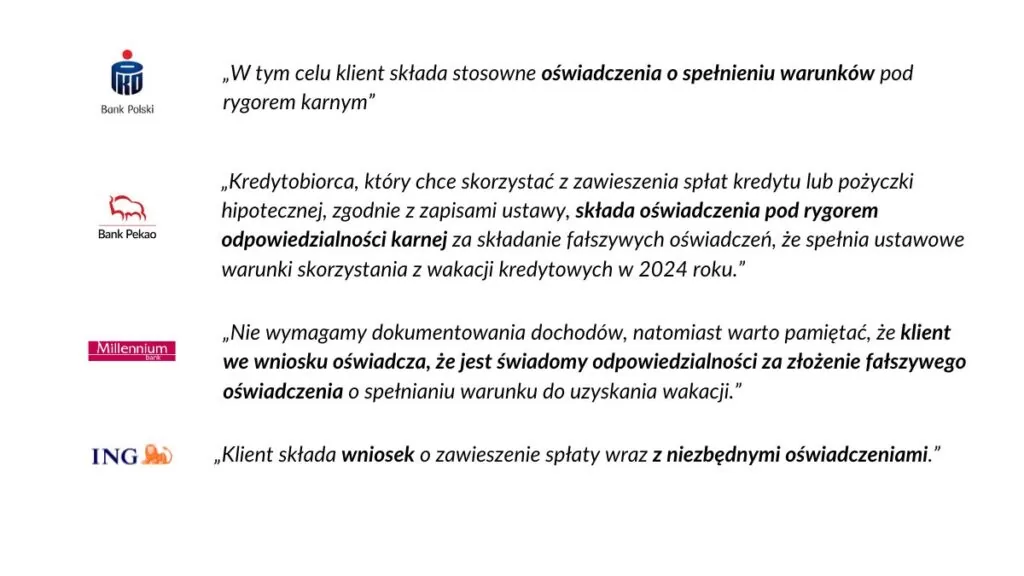

Wakacje kredytowe 2024 r. – jak banki sprawdzą Twoje dochody?

Pewnie teraz zastanawiasz się, w jaki sposób bank będzie sprawdzał Twoje dochody. Czy będą Ci potrzebne zaświadczenia z miejsca pracy, Urzędu Skarbowego lub ZUS-u? Razem z Marcinem zadaliśmy to pytanie czterem ogólnopolskim bankom i uzyskaliśmy spójne odpowiedzi.

Nie będziesz potrzebować żadnych zaświadczeń – razem z wnioskiem o wakacje kredytowe składasz po prostu specjalne oświadczenie pod rygorem odpowiedzialności karnej. A więc to Ty deklarujesz, jak wysokie dochody ma Twoje gospodarstwo domowe. Ustawa nie przewiduje dostarczania bankom dodatkowych dokumentów, poza Twoim oświadczeniem.

Ile wniosków trzeba składać?

To już zależy od Ciebie. Możesz złożyć jeden wniosek dla wszystkich czterech miesięcy wakacji kredytowych ale też możesz złożyć odrębne wnioski, co jednak nie jest pewnie zbyt wygodne.

Jak złożyć wniosek o wakacje kredytowe?

Aby skorzystać z wakacji kredytowych, musisz złożyć wniosek o zawieszenie wykonania umowy. Wniosek możesz złożyć:

- pisemnie,

- mailowo,

- przez bankowość elektroniczną – o ile Twój kredytodawca posiada taką opcję.

Wakacje kredytowe – ile trwa załatwienie formalności

Co ciekawe, Twoje wakacje kredytowe zaczynają się z chwilą doręczenia kredytodawcy wniosku. To oznacza, że to Ty podejmujesz decyzję w sprawie korzystania z wakacji kredytowych – bank nie może Ci w tej kwestii odmówić. Musi natomiast w ciągu 21 dni wysłać Ci potwierdzenie, że otrzymał wniosek oraz zestawienie wysokości opłat z tytułu umów ubezpieczenia.

II. Ile możesz zyskać jeśli zaoszczędzone kwoty przeznaczysz na inwestycje lub nadpłaty kredytu?

Wakacje kredytowe – jakie masz opcje?

No to teraz jeszcze jedna ważna kwestia – co zrobić z pieniędzmi, których nie wydamy na ratę w tych miesiącach, w których skorzystamy z wakacji kredytowych. Jeśli kwalifikujesz się na wakacje kredytowe, masz tak naprawdę cztery opcje do wyboru:

- Możesz NIE SKORZYSTAĆ. Nie podejmujesz żadnych działań, nie składasz wniosku i płacisz kredyt tak, jak do tej pory. Masz do tego pełne prawo – korzystanie z wakacji kredytowych nie jest obowiązkowe.

- Możesz skorzystać, a uzyskane w ten sposób nadwyżki ZAINWESTOWAĆ.

- Możesz skorzystać i równowartość niezapłaconych rat po prostu WYDAĆ (np. na faktyczne wakacje lub podreperować budżet).

no i wreszcie opcja, którą, poprzednio – przy wakacjach kredytowych 2021-2022 wybrało wiele osób –

- Możesz skorzystać i równocześnie NADPŁACIĆ KREDYT, wybierając niższe raty lub skrócenie okresu kredytowania.

III. Wakacje kredytowe 2024 – kalkulator

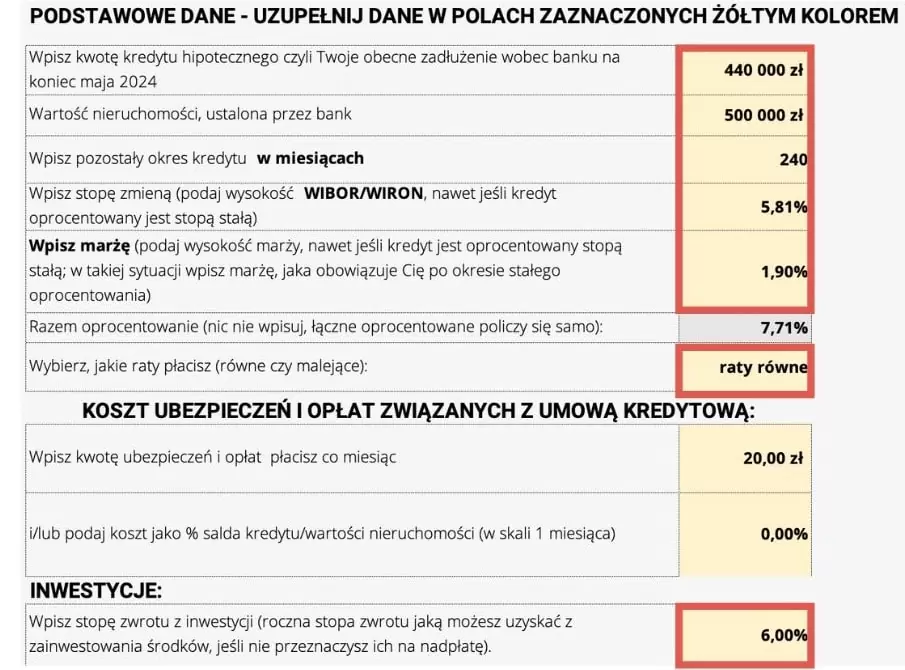

W tym Kalkulatorze możesz policzyć te wszystkie scenariusze związane z wakacjami kredytowymi 2024. W oparciu o KALKULATOR na bardzo konkretnych wyliczeniach, sprawdzisz który scenariusz będzie dla Ciebie najbardziej opłacalny.

Kalkulator umożliwia wprowadzenie własnych danych o kredycie hipotecznym i własnych założeń. Musisz tylko wpisać:

- obecną kwotę kredytu,

- pozostały okres kredytowania,

- wysokość oprocentowania (można wybrać oprocentowanie stałe lub zmienne),

- rodzaj rat (równe/malejące),

- koszty ubezpieczeń, i

- stopę zwrotu z inwestycji (jeśli kwoty zaoszczędzone dzięki wakacjom kredytowym zamierzalibyśmy przeznaczyć na inwestycje).

Według moich obliczeń dobrą opcją wydaje się być skorzystanie z wakacji kredytowych i nadpłaty kredytu. Ile na tym skorzystasz? Czy lepiej będzie nadpłacić, wybierając niższą ratę, czy raczej skrócić okres kredytowania (spoiler: skrócenie okresu wyjdzie lepiej 😊). Co będzie korzystniejsze: skumulowanie oszczędności i nadpłacenie kredytu na zakończenie wakacji kredytowych, czy co miesiąc? Na te wszystkie pytania znajdziesz odpowiedzi w kalkulatorze.

Kalkulator w sumie porównuje aż siedem scenariuszy

- Nie biorę wakacji kredytowych i spłacam kredyt, tak, jak do tej pory.

- Biorę wakacje kredytowe, a pieniądze wydaję.

- Biorę i NADPŁACAM kredyt co miesiąc, wybierając OBNIŻENIE WYSOKOŚCI RATY.

- Biorę i NADPŁACAM kredyt na koniec wakacji kredytowych, wybierając OBNIŻENIE WYSOKOŚCI RATY.

- Biorę i NADPŁACAM kredyt co miesiąc, wybierając SKRÓCENIE OKRESU KREDYTOWANIA.

- Biorę i NADPŁACAM kredyt na koniec wakacji kredytowych, wybierając SKRÓCENIE OKRESU KREDYTOWANIA..

- Biorę, a uzyskane środki LOKUJĘ, zupełnie niezależnie od kredytu.

Pewnie jeszcze można by wprowadzić dodatkowe opcje do kalkulatora. Myślę jednak, że te siedem da już wystarczający pogląd na to, co się najbardziej opłaca i w którym kierunku pójść. No to liczymy…

Przykład obliczeń – jak spożytkować pieniądze z wakacji kredytowych

Posłużymy się rodziną z naszego przykładu #1. Ich rata kredytu wynosiła 3 600 zł, w wyniku wakacji kredytowych mogą więc zaoszczędzić ok. 14 400 zł (4 miesiące x 3600 zł). Zobaczmy, co się stanie z tą kwotą, w zależności od tego, jak zagospodarują te środki.

Do kalkulatora wprowadziłam dane podstawowe – czyli najważniejsze założenia:

- Naszej rodzinie pozostało do spłaty 440 tys. zł i mają przed sobą jeszcze 240 rat (20 lat spłacania)

- Założyłam, że płacę raty równe, a łączne oprocentowanie kredytu mieszkaniowego wynosi 7,71%. Ewentualne nadwyżki mogę inwestować, uzyskując 6% zwrotu rocznie.

- Założyłam też, że z tym kredytem związane są ubezpieczenia w kwocie 20 zł miesięcznie.

Ty oczywiście możesz wpisać w kalkulatorze własne założenia. Wszystkie żółte pola to są miejsca na Twoje dane. Zobaczmy więc, która z siedmiu opcji jest najatrakcyjniejsza przy takich założeniach.

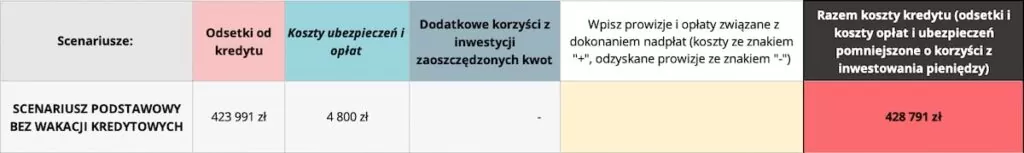

OPCJA 1: NIE KORZYSTAMY z wakacji kredytowych

Opcja pierwsza to rezygnacja z wakacji kredytowych i spłacanie kredytu tak, jak do tej pory. W takim przypadku, nasza rodzina odda do banku w sumie 868 791 zł, z czego 423 991 zł to odsetki, 4 800 zł kosztów ubezpieczeń i opłat i 440 000 zł kapitału… Przykra perspektywa. Rodzina spłaci kredyt po 20 latach w maju 2044 r.

OPCJA 2: Korzystamy z wakacji kredytowych i równowartość niezapłaconych rat WYDAJEMY

Drugi scenariusz to skorzystanie z wakacji kredytowych i wydanie zaoszczędzonych pieniędzy. Efektem takiej decyzji będzie wydłużenie harmonogramu spłat kredytu o 4 miesiące. Oznacza to, że kredyt spłacimy we wrześniu 2044 roku, zamiast w maju 2044. Ponieważ w okresie 4 miesięcy zawieszenia spłaty rat kredytu ponosimy koszty ubezpieczeń, to będą one w sumie wyższe, niż w opcji bez wakacji – właśnie o te 4 dodatkowe płatności. Nasza rodzina z przykładu zapłaci o 80 zł więcej kosztów ubezpieczeń i opłat. Niby niewiele – a jednak perspektywa dodatkowych 4 miesięcy z kredytem nie wydaje mi się zachęcająca.

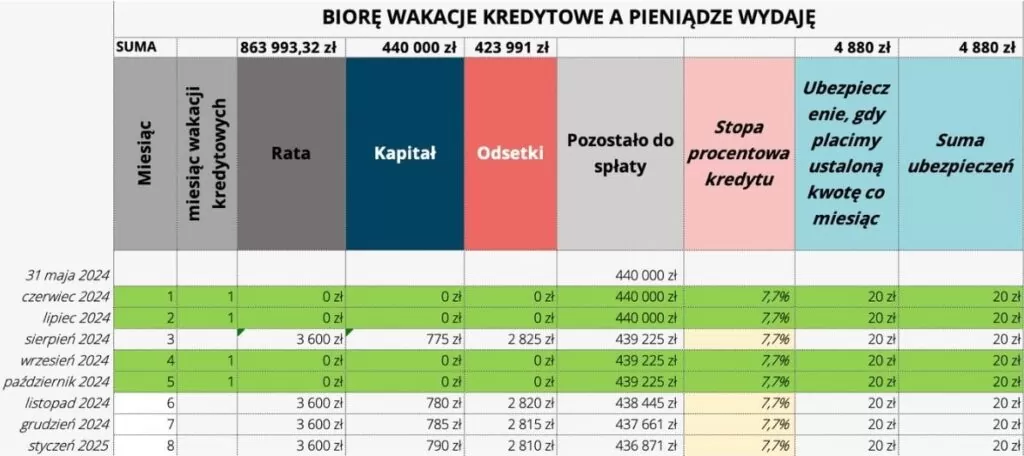

Ciekawie będzie wyglądał sam harmonogram kredytu: będą miesiące, w których rata kredytu wyniesie 0 zł – w kalkulatorze są oznaczone kolorem zielonym. Fragment nowego harmonogramu z kwotami wygląda tak:

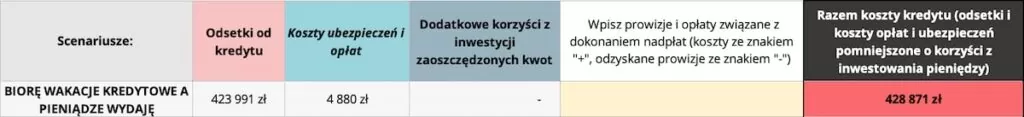

Podsumowując – na tej opcji nie tylko nie zyskujemy, ale trochę tracimy, bo dłużej ponosimy koszty ubezpieczeń i dłużej spłacamy kredyt. Podsumowanie zamieszczam poniżej:

No i przechodzimy do tych, pewnie najciekawszych możliwości, czyli nadpłaty kredytu hipotecznego z wykorzystaniem kwot zaoszczędzonych w budżecie domowym dzięki wakacjom kredytowym.

OPCJA 3: Decydujemy się na zawieszenie spłaty kredytu i równocześnie NADPŁACAMY kredyt co miesiąc, wybierając NIŻSZĄ RATĘ

Przy każdej nadpłacie kredytu hipotecznego możemy zadecydować czy nadpłata ma wpłynąć na obniżenie wysokości kolejnych rat, czy też ma skrócić okres kredytowania.

Marcin pisze na blogu o nadpłatach, stworzył także kurs hipoteczny z mega kalkulatorem kredytu hipotecznego, który pozwala policzyć opłacalność różnych opcji. Jeśli dopiero zaciągasz kredyt i chcesz zapłacić jak najmniej, porównać różne oferty kredytu, policzyć opłacalność nadpłat – to kurs hipoteczny, wraz z kalkulatorem, jest najbardziej kompletnym narzędziem na rynku, które pozwoli Ci zaoszczędzić sporo pieniędzy.

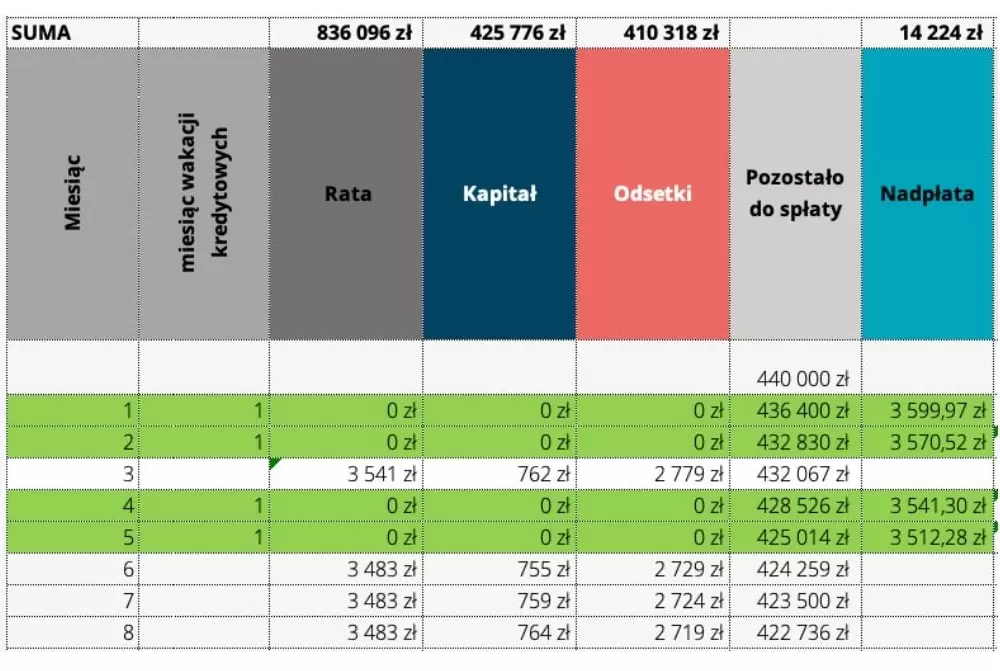

W tym scenariuszu zakładamy, że nasza rodzina z przykładu bierze wakacje kredytowe, a zaoszczędzone w ten sposób kwoty co miesiąc przekazuje do banku na nadpłatę i jako skutek nadpłat wybiera obniżenie raty kredytu. W sumie w ten sposób wykonamy cztery nadpłaty.

Tę opcję liczy się ciekawie, ponieważ każda nadpłata obniża nasz dług wobec banku i wpływa na niższą ratę w kolejnym miesiącu. To oznacza, że kwota, jaką uzyskamy dzięki wakacjom kredytowym w kolejnym miesiącu, będzie niższa niż w poprzednim. Przy naszych założeniach rata rodziny z przykładu w czerwcu 2024 r. powinna wynieść 3 599,97 zł i właśnie tyle przeznaczy ona w czerwcu na nadpłatę. Nadpłata powoduje, że dług wobec banku maleje i dlatego w lipcu 2024 r. nasza rodzina powinna oddać do banku: 3 570,52 zł. Tę kwotę ponownie przeznaczamy na nadpłatę. Dług wobec banku ponownie maleje i w konsekwencji maleje wysokość raty w kolejnym miesiącu. Przy 4-miesięcznych wakacjach kredytowych, wysokość raty zmieni się 4 razy – nawet, jeśli oprocentowanie kredytu pozostaje bez zmian.

W przykładzie naszej rodziny:

- Pierwsza nadpłata wyniesie 3 599,97 zł.

- Druga nadpłata wyniesie 3 570,52 zł.

- Trzecie nadpłata wyniesie 3 541,30 zł.

- Czwarta nadpłata wyniesie 3 512,28 zł:

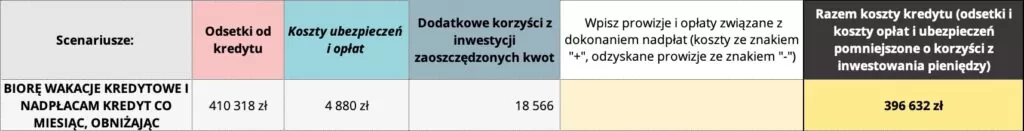

Dzięki nadpłacie kredytu zapłacimy bankowi mniej odsetek. Przy założeniach, które przyjęliśmy w naszym przykładzie oszczędność na samych odsetkach wyniesie aż: 13 673 zł. Ale nadpłacanie ma jeszcze jedną korzyść, o której mało kto wspomina – obniża każdą kolejną ratę, dzięki czemu mamy pieniądze na dodatkowe inwestycje. Początkowo oszczędności są niewielkie: pierwsza nadpłata obniża wysokość raty o niecałe 30 zł (29,45 zł), po kolejnej zostaje nam o 58,67 zł więcej w kieszeni, a wszystkie 4 nadpłaty skutkują ratą niższą o 116,48 zł. Te oszczędności również możemy zainwestować. Przy moich założeniach, zyski z tej inwestycji dadzą nam łącznie 18 566 zł.

Podsumowując, łączne korzyści ze skorzystania z wakacji kredytowych, jeśli zaoszczędzoną kwotę przeznaczymy na nadpłaty, których dokonywać będziemy co miesiąc, i w ich efekcie wybierzemy niższą ratę, wyniosą 32 159 zł, na co składają się:

- niższe koszty odsetkowe o 13 673 zł,

- wyższe koszty ubezpieczeń, które wynikają z tego, że płacimy je dłużej o 4 miesięce (80 zł dodatkowych kosztów),

- zyski z inwestycji kwot zaoszczędzonych na obniżce rat, czyli 18 566 zł.

Patrząc na to, jak ogromne kwoty oszczędności generują nadpłaty, mam nadzieję, że naprawdę wiele osób wykorzysta wakacje kredytowe właśnie w tym celu.

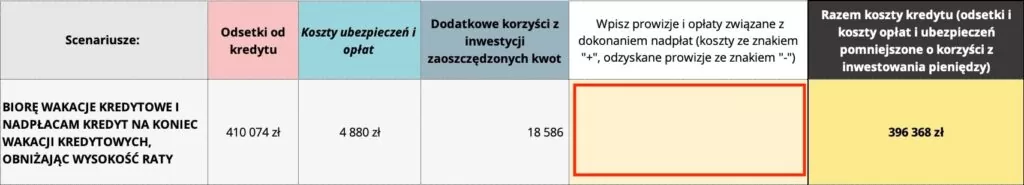

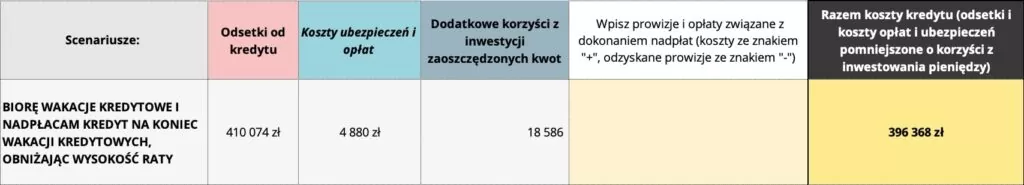

OPCJA 4: Decyduję się skorzystać z wakacji kredytowych i równocześnie NADPŁACAM kredyt na koniec wakacji kredytowych, wybierając NIŻSZĄ RATĘ

Opcja czwarta jest bardzo podobna do poprzedniej. Również decydujemy się na wcześniejszą spłatę kredytu i obniżenie wysokość raty, jednak nadpłaty dokonujemy raz na sam koniec okresu zawieszenia spłat, w październiku 2024 roku – gdy już zbierzemy większą kwotę. A do tego czasu, zaoszczędzone pieniądze inwestujemy. To może być dobra opcja, jeśli nadpłata kredytu wiąże się z wysokimi kosztami aneksów, opłat za nadpłatę itp. Aby się dowiedzieć, jak to jest w Twoim przypadku – zajrzyj do swojej umowy kredytowej. A jeśli masz kredyt zaciągnięty już pod rządami Ustawy z 23 marca 2017 o kredycie hipotecznym oraz o nadzorze nad pośrednikami kredytu hipotecznego i agentami, to te koszty nie powinny być pobierane przez bank dłużej niż w okresie pierwszych 3 lat.

Jeśli występują koszty związane z nadpłatami, możesz uwzględnić to w Twoich obliczeniach w Kalkulatorze, w kolumnie, oznaczonej kolorem żółtym. Ja założyłam, że w przypadku rodziny z naszego przykładu nadpłata nie wiąże się z dodatkowymi kosztami:

W tym scenariuszu, na nadpłaty przeznaczymy w sumie 14 514 zł, czyli to, co zaoszczędzimy na 4 ratach (4 raty wakacji x 3 600 = 14 400 zł) oraz 114 zł odsetek z inwestycji, bo przecież aż do czasu dokonania nadpłaty możemy pozwolić zaoszczędzonym kwotom pracować. W sumie oddamy do banku 410 074 zł odsetek, czyli o 13 917 zł mniej, niż w scenariuszu bez wakacji. Nieźle!

Podsumowując, łączne korzyści ze skorzystania z wakacji kredytowych, jeśli zaoszczędzoną kwotę przeznaczymy na nadpłaty, dokonamy raz, na koniec wakacji kredytowych i w ich efekcie wybierzemy niższą ratę, wyniosą 32 423 zł, na co składają się:

- niższe koszty odsetkowe o 13 917 zł,

- wyższe koszty ubezpieczeń, które wynikają z tego, że płacimy je dłużej o 4 miesięce (80 zł dodatkowych kosztów),

- zyski z inwestycji kwot zaoszczędzonych na obniżce rat, czyli 18 586 zł

Przejdźmy teraz do najciekawszego scenariusza – czyli nadpłat ze skróceniem okresu kredytowania.

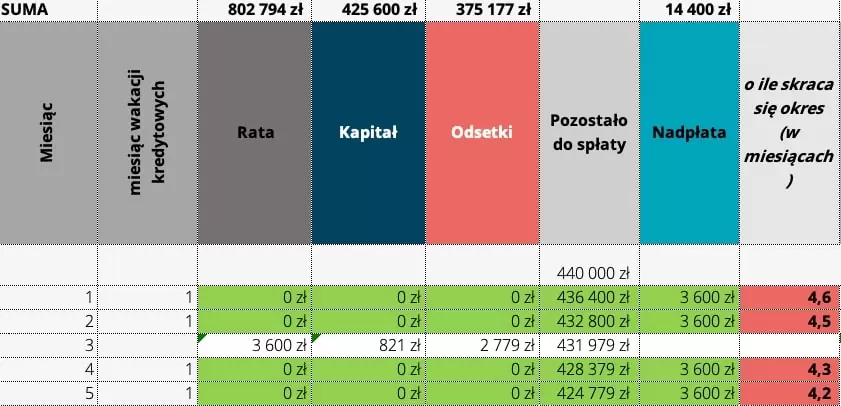

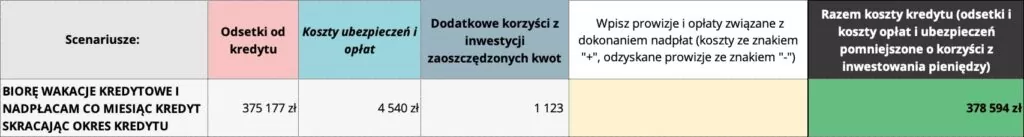

OPCJA 5: Korzystam z wakacji kredytowych i równocześnie NADPŁACAM kredyt co miesiąc, wybierając SKRÓCENIE OKRESU KREDYTOWANIA

Ta opcja, to już w ogóle petarda! Załóżmy, że takiej nadpłaty nasza rodzina z przykładu dokonuje w każdym z 4 miesięcy zawieszenia spłaty – czyli w czerwcu, lipcu, wrześniu i październiku 2024 r. Skoro wybieram skrócenie okresu – to rata pozostaje na niezmienionym poziomie i nadpłacam zawsze tę samą kwotę – czyli 3 600 zł. W sumie na nadpłaty przeznaczę 14 400 zł (4 raty x 3600).

Te nadpłaty pozwolą mi skrócić okres kredytowania o 17 miesięcy! Harmonogram i skrócenie okresu, po każdej nadpłacie możemy zobaczyć tutaj:

Oznaczałoby to, że pozbędę się kredytu 1,5 roku szybciej, ale… trzeba pamiętać o tym, że wakacje kredytowe wydłużają okres kredytu o 4 miesięce. Tym samym realnie skrócimy sobie kredyt o 13 miesięcy (17 miesięcy uzyskanych dzięki nadpłatom pomniejszone o cztery miesiące wakacji kredytowych). To ponad rok krócej z kredytem 😊. Nieźle – dobrze pamiętam swoją ulgę, gdy spłaciliśmy z Marcinem kredyt na mieszkanie, w którym obecnie mieszkamy i każdemu życzę pozbycia się kredytu jak najszybciej i tego uczucia.

Jak wygląda podsumowanie?

W porównaniu do wersji bez wakacji kredytowych zapłacimy o 107 698 zł mniej odsetek!

W sumie korzyści mogą być jeszcze większe:

- Po pierwsze, jeśli nasz kredyt wiąże się z dodatkowymi kosztami (np. dodatkowe ubezpieczenia) to będziemy je płacić przez 13 miesięcy krócej. W naszym przykładzie oszczędność wynosi 260 zł (13 miesięcy x 20 zł miesięcznych kosztów ubezpieczeń).

- A po drugie, gdy już spłacimy kredyt, to te kwoty, które do tej pory przeznaczaliśmy na ratę, możemy inwestować. W analizowanej opcji to dołoży nam 1 123 zł, do i tak atrakcyjnej opcji.

Gdy wszystko podliczymy, łączny koszt kredytu będzie równy 378 594 zł. Dla porównania, w wariancie bez wakacji mieliśmy koszt 428 791 zł.

OPCJA 6: Korzystam z wakacji kredytowych i NADPŁACAM kredyt na koniec wakacji kredytowych, wybierając SKRÓCENIE OKRESU KREDYTOWANIA

Ta opcja to odpowiedź dla osób, które już wiedzą, że chcą nadpłacić kredyt i skrócić okres kredytowania, ale zastanawiają się, czy lepiej to zrobić raz, czy co miesiąc. Pamiętasz, pisałam powyżej (przy opcji 4), że niekiedy nadpłaty wiążą się z poniesieniem dodatkowych kosztów. Jeśli tak jest u Ciebie, możesz wpisać te koszty w kalkulatorze. Na potrzeby naszego przykładu ja przyjęłam, że nadpłaty nic nie kosztują.

W tym scenariuszy nadpłaty dokonujemy raz, w październiku 2024 roku i jest to kwota 14 514 zł – czyli to, co zaoszczędziliśmy na ośmiu ratach (4 x 3 600 zł =14 400 zł) oraz drobna kwota, którą zarobimy przy lokowaniu tych oszczędności do października 2024.

Dzięki nadpłatom skrócimy sobie kredyt o 17 miesięcy, czyli, po uwzględnieniu ośmiu miesięcy wakacji kredytowych w praktyce pozbędziemy się kredytu o 13 miesięcy wcześniej.

Ta opcja wygląda bardzo atrakcyjnie i porównywalnie z opcją 5:

W naszych założeniach wygrywa opcja 5, dając nam ok. 167 zł więcej w kieszeni.

Rzućmy jeszcze okiem na ostatnią opcję.

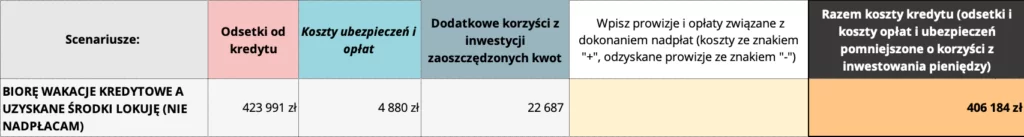

OPCJA 7: Korzystam z wakacji kredytowych i INWESTUJĘ zaoszczędzone kwoty

Przy tak wysokim oprocentowaniu kredytów, jakie mamy dzisiaj, już na pierwszy rzut oka widać, że lepiej jest kredyt nadpłacić, niż inwestować. W dużym skrócie – trudno jest znaleźć na rynku bezpieczną inwestycję, która, już po podatku od zysków kapitałowych, rok w rok daje zarobić tyle, ile oprocentowanie kredytu hipotecznego. Jeśli chcesz się dowiedzieć więcej na temat nadpłacania kredytu – obejrzyj lekcję kursu Kredyt hipoteczny krok po kroku.

Na potrzeby naszego przykładu założyłam, że nasza rodzina z przykładu na inwestycjach zarobi w każdym roku 6%, a podatek od zysków kapitałowych zapłaci na koniec każdego miesiąca. To oczywiście duże uproszczenie – skorzystałam po prostu z naszego rankingu lokat i założyłam średnie oprocentowanie na poziomie 6%. W praktyce uzyskanie dokładnie takiej samej stopy zwrotu z inwestycji przez kilka lat z rzędu jest bardzo trudne do osiągnięcia, jednak na potrzeby naszych obliczeń, przyjęłam takie uproszczenie. Dane wpisałam w odpowiednim polu kalkulatora:

Przy naszych założeniach 6% stopy zwrotu, nasza rodzina z przykładu zarobi na inwestycjach 22 687 zł. Jak to wygląda dokładnie:

- Płacą do banku 423 991 zł odsetek od kredytu – dokładnie tyle samo, ile w opcji bez wakacji kredytowych

- Zapłacą 4 880 zł kosztów ubezpieczeń – to o 80 zł więcej, niż w opcji bez wakacji (4 800 zł), bo koszty ubezpieczeń ponoszą o 4 miesiące dłużej.

- Uzyskają zysk z inwestycji w wysokości 22 687 zł.

Uwaga: Wszystkie koszty i korzyści realizują się w nieco innych okresach, dlatego dokładne wyliczenia wymagałyby zdyskontowania kwot. Dla uproszczenia pomijam dyskontowanie i dodaję do siebie niezdyskontowane kwoty. Tak samo postępuję w każdym z powyższych przykładów.

W sumie z kieszeni naszej rodziny wyjdzie 406 184 zł i jest to 22 607 zł mniej, niż gdyby nie skorzystali z wakacji kredytowych. Ta przewaga wynika z tego, że mamy niemal za darmo (bo za okres zawieszenia spłaty kredytu nie płacę odsetek, płacę jedynie koszty ubezpieczeń) kapitał, który możemy zainwestować.

To oznacza, że wakacje kredytowe to dobra okazja, jeśli możesz sobie pozwolić na to, by zaoszczędzone kwoty zainwestować.

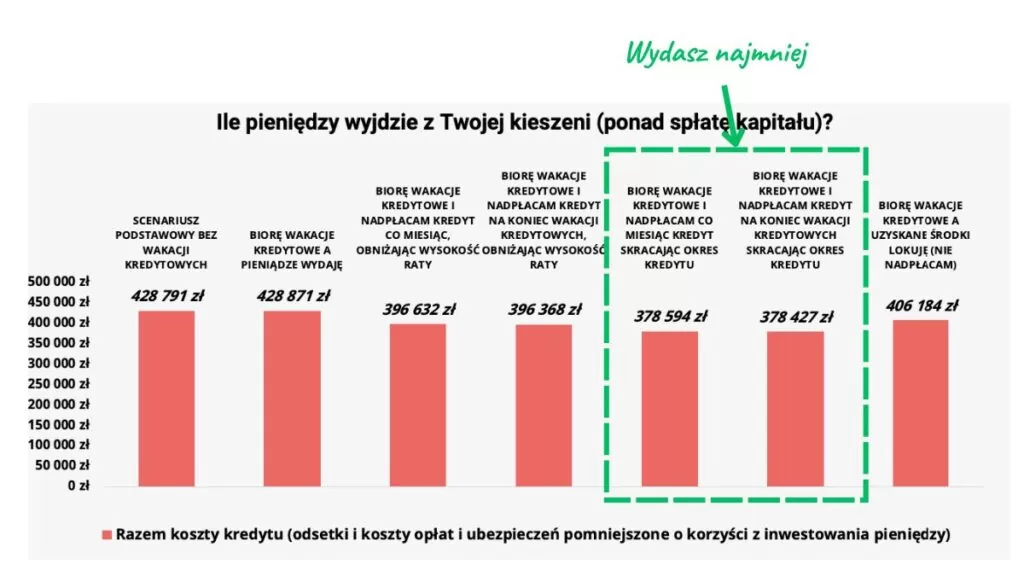

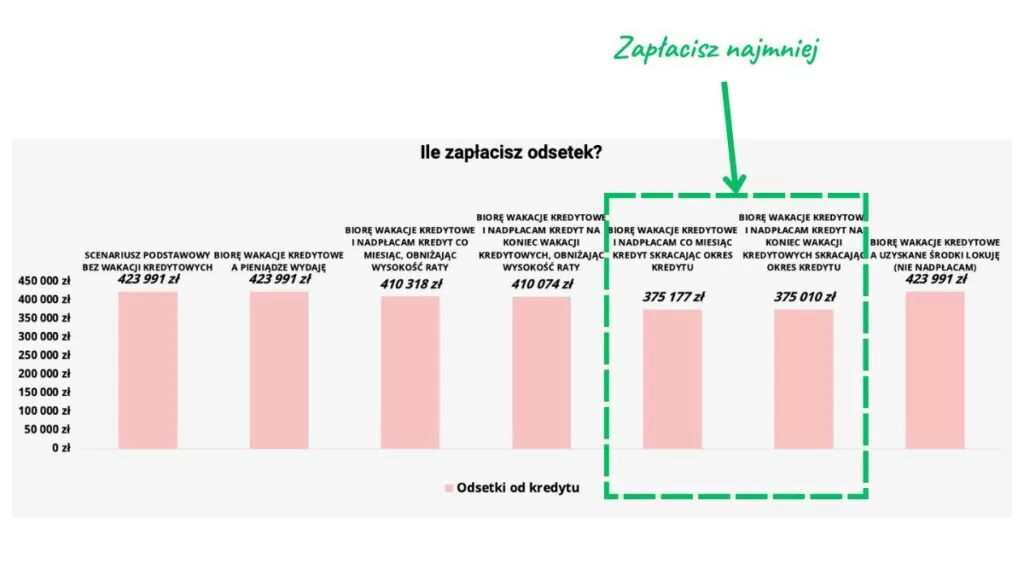

Która opcja najbardziej się opłaca?

Poniżej możesz zobaczyć porównanie wszystkich siedmiu scenariuszy:

Pamiętaj, że mądrze zaciągnięty kredyt hipoteczny to taki, w którym wydasz jak najmniej pieniędzy.

- Mając na uwadze wyłącznie to kryterium, przy moich założeniach najkorzystniejsze jest wykorzystanie wakacji kredytowych i nadpłata kredytu z równoczesnym skróceniem okresu kredytowania.

- Na drugim miejscu znajduje się skorzystanie z wakacji kredytowych i nadpłata kredytu z obniżeniem wysokości raty.

- Na trzecim miejscu znajduje się przeznaczenie zaoszczędzonych kwot na inwestycje. Przy moich założeniach jest to bardzo logiczne – kredyt oprocentowany jest stopą 7,71% a inwestycje 6% rocznie i jeszcze muszę od nich odprowadzić podatek od zysków kapitałowych.

- Jeśli nie skorzystasz z wakacji kredytowych, Twoja sytuacja pozostanie bez zmian.

- Najgorzej wyjdziesz natomiast na wydaniu zaoszczędzonych kwot – wydłużysz swój okres kredytowania i poniesiesz dodatkowe koszty ubezpieczeń.

Dobrze ilustrują to poniższe wykresy, jeden – uwzględniający wszystkie koszty i korzyści finansowe związane z wakacjami kredytowymi, a drugi – wyłącznie odsetki. Im niższy słupek, tym lepiej.

Zachęcam Cię do skorzystania z kalkulatora i wpisania do niego swoich założeń. Dzięki temu obliczysz, czy Twojej sytuacji wakacje kredytowe są sensownym rozwiązaniem:

Wakacje kredytowe

POBIERZ KALKULATOR

Wakacje kredytowe a kredyt oprocentowany stałą stopą

Dla osób, które mają kredyt hipoteczny oprocentowany stałą stopą bardzo ważna jest informacja czy okres obowiązywania stałej stopy procentowej wydłuży się o czas wakacji kredytowych. To pytanie zadałam bankom, ptzy okazji “poprzednich” wakacji kredytowych i uzyskałam odpowiedź, że:

wakacje kredytowe nie wydłużają okresu obowiązywania stałej stopy procentowej

A to oznacza, że osoby, które zaciągnęły kredyt oprocentowany stopą stałą stoją przed trudną decyzją. Skorzystać z wakacji kredytowych i tym samym stracić cztery miesiące obowiązywania stałej stopy, czy machnąć ręką na wakacje kredytowe i spłacać kredyt, póki obowiązuje stała, niższa stopa procentowa.

Odpowiedź zależy przede wszystkim od tego:

– jaka jest wysokość oprocentowania stałego w Twoim kredycie i jak długo jeszcze przysługuje Ci stała stopa,

– co zamierzasz zrobić z środkami zaoszczędzonymi dzięki wakacjom kredytowym,

– jaką wysokość stóp procentowych przewidujesz w przyszłości?

Zachęcam Cię do skorzystania z KALKULATORA i policzenia korzyści z wakacji kredytowych przy Twoich założeniach.

Wakacje kredytowe a zmiana wysokości oprocentowania

W powyższych wyliczeniach zakładałam, że stopa procentowa pozostanie na obecnym poziomie i trzeba na to wziąć poprawkę. Nie znamy przyszłości, a żeby stwierdzić z absolutną pewnością, że wakacje kredytowe nam się opłacają i policzyć ile dokładnie zarobimy, jeśli przeznaczymy zaoszczędzone kwoty na nadpłaty lub inwestycje, musielibyśmy znać wysokość stóp procentowych w przyszłości.

Pamiętaj, że korzystając z wakacji kredytowych, przesuwasz spłatę czterech rat z tego roku na późniejsze lata. Twój harmonogram kredytu wydłuży się więc o cztery miesiące. Jeśli w tym czasie oprocentowanie będzie spadało – uzyskasz dodatkowe korzyści. Zamiast spłacania wysokich rat przy obecnych stopach, zapłacisz je przy stopach niższych. Jeśli stopy procentowe będą rosły – zapłacisz więcej. Jedno jest pewne: stopy na pewno będą się zmieniać.

Jestem optymistką i wierzę, że stopy procentowe pójdą w dół, ale to tylko moje przypuszczenia. Dlatego w kalkulatorze, w polach zaznaczonych żółtym kolorem (kolumny I oraz W) możesz wprowadzić własne założenia, co do wysokości oprocentowania kredytu w każdym z miesięcy. Dzięki temu sprawdzisz jak wzrosty i spadki oprocentowania, przełożą się na korzyści z wakacji kredytowych.

Kiedy wakacje kredytowe mają sens?

Wakacje kredytowe to rozwiązanie, z którego mogą skorzystać zarówno osoby w trudnościach finansowych jak i te, które nie mają problemów ze spłatą rat. Na pewno skorzystałabym z wakacji kredytowych i nadpłaciłabym kredyt, gdybym nie potrzebowała tego programu rządowego, by podreperować budżet domowy.

Pewnie skorzystałabym z wakacji kredytowych również, by zbudować fundusz awaryjny czy poduszkę finansową, jeśli bym jej nie posiadała. Wolałabym mieć odłożone pieniądze, które pozwolą mi przetrwać trudne momenty, kolejne podwyżki i inne niemiłe sytuacje. Jeśli ostatecznie okazałoby się, że tych pieniędzy nie potrzebuję, mogę przecież kredyt nadpłacić i skrócić okres kredytowania.

Osoby, które nie mają problemów z regulowaniem rat, mogą wykorzystać wakacje jako okazję do dodatkowego zarobku. Najgorszym rozwiązaniem jest skorzystanie z wakacji kredytowych i przepuszczenie pieniędzy na rzeczy, których nie potrzebujemy.

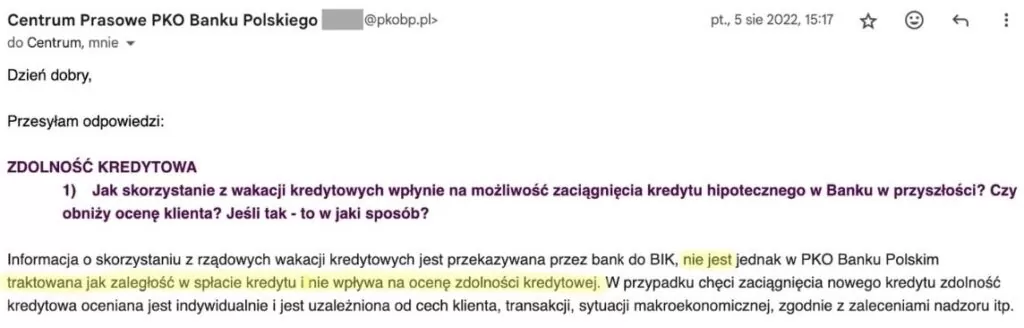

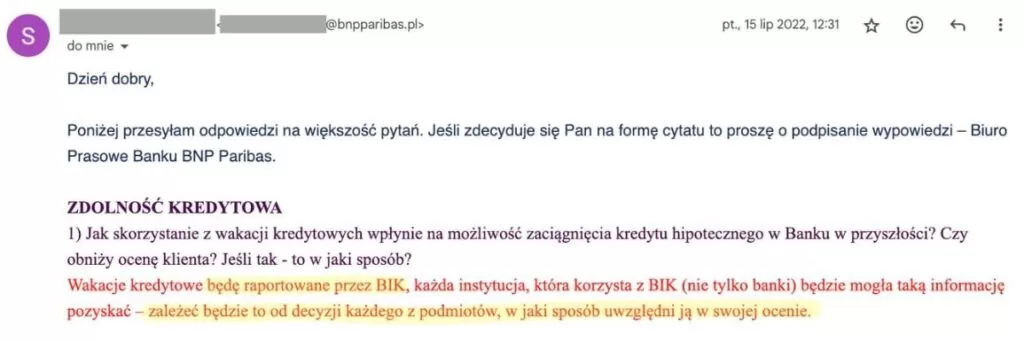

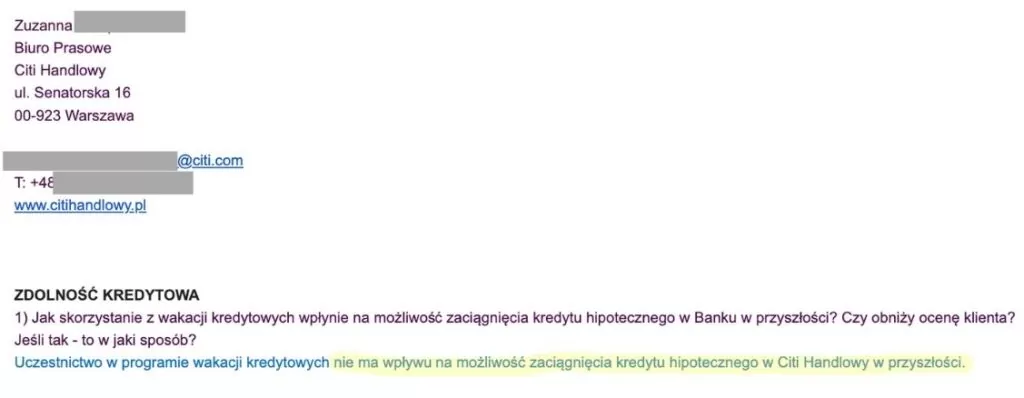

Wakacje kredytowe a ocena zdolności kredytowej

A czy skorzystanie z wakacji może mieć negatywne konsekwencje. Banki mogłyby przecież wykorzystać informację o skorzystaniu z wakacji kredytowych do tego, by mniej przychylnie patrzeć na naszą zdolność kredytową w przyszłości. I w takim scenariuszu wakacje kredytowe mogłyby się odbić się czkawką, jeśli mamy w planach zaciągnąć kolejny kredyt hipoteczny. Takie obawy towarzyszyły poprzednim wakacjom kredytowym (2022-2023). Jednak według informacji bezpośrednio od banków wynika, że skorzystanie z wakacji kredytowych nie wpływało ujemnie na ocenę zdolności kredytowej. Korzystanie z wakacji kredytowych jest raportowane do BIK ale nie powoduje gorszej oceny klienta.

Poniżej zamieszczam przykładowe odpowiedzi od biur prasowych banków:

Tyle ode mnie w temacie wakacji kredytowych. Mam ogromną nadzieję, że zawarte w tym artykule obliczenia i szczegółowe przykłady będą dla Ciebie pomocne. I jak? Czy planujesz skorzystać z wakacji kredytowych? Zostaw komentarz, bo jestem bardzo ciekawa, jak oceniasz ten program i czy planujesz z niego skorzystać.

Wakacje kredytowe – FAQ

Jeżeli podobał Ci się ten artykuł, może zainteresuje Cię moja książka o inwestowaniu – „Finansowa Forteca”. W podobny sposób jak tutaj na blogu- prosto i merytorycznie – tłumaczę w niej, jak inwestować skutecznie i mieć święty spokój. Szczegóły poznasz TUTAJ.

PODOBAJĄ CI SIĘ ARTYKUŁY NA BLOGU?

Dołącz do ponad 45 513 osób, które otrzymują newsletter i korzystają z przygotowanych przeze mnie bezpłatnych narzędzi pomagających w skutecznym dbaniu o finanse.

KLIKNIJ W PONIŻSZY PRZYCISK.

PLANUJESZ ZACIĄGNĄĆ KREDYT HIPOTECZNY

I NIE WIESZ OD CZEGO ZACZĄĆ?

To zupełnie naturalne. Kredyt hipoteczny to ogromne zobowiązanie, które przygniata przez kilkadziesiąt lat. W dodatku mnóstwo osób bardzo za niego przepłaca. Przygotowałem kurs Kredyt Hipoteczny Krok po Kroku, aby uzbroić Cię w niezbędną wiedzę i dać narzędzia do wygodnego podjęcia najlepszych dla Ciebie decyzji. Chcę Ci pomóc w znalezieniu kredytu hipotecznego, który:

✅ w bezpieczny sposób pomoże Ci zrealizować marzenie o własnym mieszkaniu czy domu,

✅ nie obciąży nadmiernie budżetu Twojej rodziny,

✅ będzie Cię kosztował tak mało, jak to tylko możliwe,

✅ szybko przestanie być Twoim zobowiązaniem, bo sprawnie go spłacisz.