Rynki wschodzące czy raczej schodzące – czy warto inwestować w akcje rynków rozwijających się?

Podcast: Odtwarzaj w nowym oknie | Pobierz (Czas trwania: 58:04 — 80.1MB) | Umieść link

Subskrybuj: Apple Podcasts | Spotify | Android | RSS

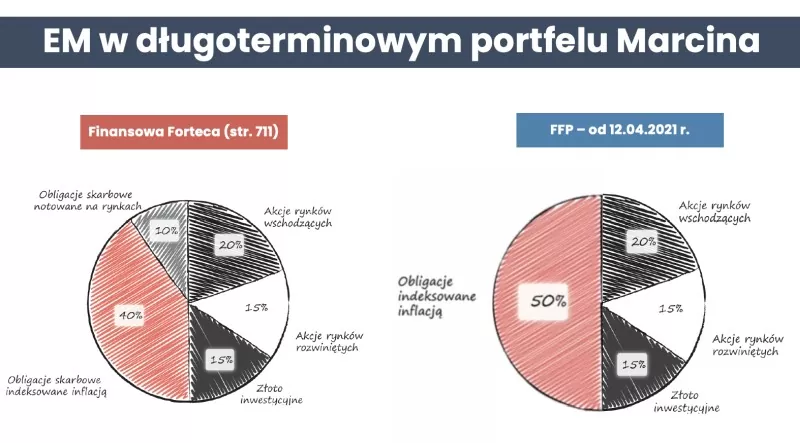

Czy to jeszcze są rynki wschodzące, czy może już raczej rynki schodzące? W części rynkowej mojego portfela długoterminowego aż 20% waży ETF na indeks akcji rynków rozwijających się (MSCI Emerging Markets). Czy wobec obecnej sytuacji geopolitycznej nadszedł czas na dostosowanie strategii i obniżenie tej wagi? A może wprost przeciwnie? W końcu Chiny, Indie, Tajwan, Brazylia, Korea Południowa – to kraje z ogromnym potencjałem. W tym artykule poszukam odpowiedzi na to pytanie.

Pomoże mi w tym Maciek Pielok – CFA i licencjonowany doradca inwestycyjny, a prywatnie – mój sparring partner, z którym zderzam różne inwestycyjne pomysły i strategie, które chodzą mi po głowie. Zanim przejdziesz do artykułu, zachęcam Cię do obejrzenia naszej rozmowy:

Dla Twojej wygody, poniżej znajdziesz spis treści wszystkich zagadnień, które poruszamy w artykule:

To dobry moment na krótkie przypomnienie: Pamiętaj, proszę, że wszystkie prezentowane na blogu materiały mają charakter wyłącznie edukacyjny i informacyjny i są wyrazem prywatnej opinii autorów. Zapoznaj się, proszę, z dokładną informacją prawną, którą znajdziesz na końcu tego artykułu.

Akcje rynków rozwijających się w moim portfelu

Temat rynków rozwijających się jest mi bliski, ponieważ zajmują ważne miejsce w części rynkowej mojego portfela długoterminowego. Stanowią w nim aż 20%. Drugim ważnym elementem są akcje rynków rozwiniętych (Developed Markets – DM) – te z kolei ważą w moim portfelu 15%.

Jak sobie radzą indeksy rynków wschodzących (EM) i rozwiniętych (DM)?

Do rozważań na temat tego, czy pora wprowadzić zmiany w portfelu skłoniły mnie liczne pytania od Was. Myślę, że po części podyktowane wynikami indeksów, w okresie, jaki minął od wydania Finansowej Fortecy. Spójrz na wykres poniżej. Jak widzisz, akcje rynków wschodzących (oznaczone niebieską linią i symbolem EM), przyniosły w tym czasie +6,62%. W tym samym okresie akcje rynków rozwiniętych (linia czerwona, oznaczenie WORLD DM) przyniosły ponad 30% stopę zwrotu. Na wykresie znajdziesz także wyniki indeksu ACWII – który obejmuje zarówno rynki rozwinięte, jak i wschodzące (linia pomarańczowa, oznaczenie ACWII). I tutaj także mamy solidną stopę zwrotu – aż 27,20%.

Dla porządku dodam, że wszystkie wyniki podaję w ujęciu dolarowym, tj. pokazuję je tak, jak postrzega je większość dużych inwestorów na świecie. Mój wynik, jako inwestora polskiego, jest wyższy od tych z wykresu, ponieważ nakłada się na niego jeszcze efekt osłabienia polskiej waluty, działający na korzyść mojej inwestycji. Nie zmienia to jednak faktu, że na inwestycji w akcje z rynków wschodzących wychodzę, póki co gorzej, niż na ich odpowiednikach z rynków rozwiniętych.

Nic więc dziwnego, że pojawia się pytanie, co dalej – czy warto nadal inwestować w akcje rynków wschodzących? Albo, jeszcze precyzyjniej – czy jest sens mieć ich więcej w portfelu, niż wynika z ich udziału w globalnym rynku akcyjnym. O tym już za chwilę, ale zacznijmy od przypomnienia podstaw – czym w ogóle są rynki wschodzące?

Rynki wschodzące – co to jest?

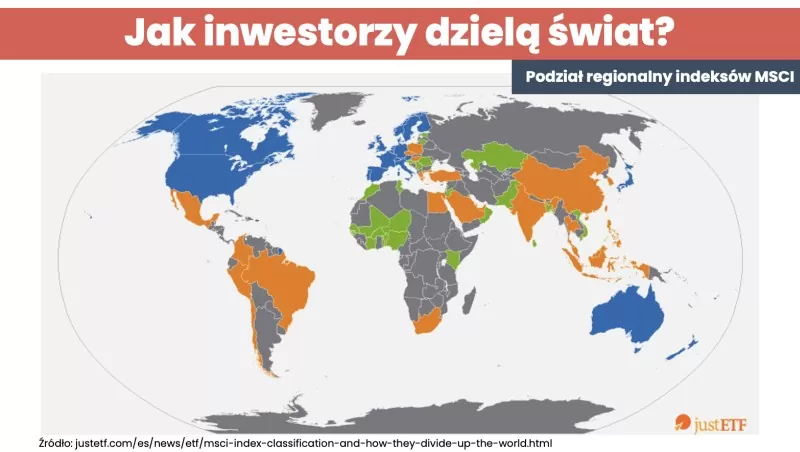

Aby odpowiedzieć na to pytanie, przyjrzyjmy się przez chwilę temu, jak inwestorzy dzielą świat. Posłużę się klasyfikacją firmy MSCI – jednej z dwóch wiodących firm tworzących indeksy giełdowe (drugą jest FTSE Russel, ale żeby nie komplikować, dziś bazuję tylko na metodyce firmy MSCI). Jak więc „kroi” się świat? W oparciu o kilkudziesięciostronicowe dokumenty dokładnie opisujące kryteria, jakie muszą być spełnione, by giełda z danego kraju została zakwalifikowana do danego „koszyka”. Z takiej kategoryzacji powstaje podział świata drastycznie różny od tego, czego uczymy się na geografii, ale za to będący domyślną mapą dla kapitału inwestorów z całego świata. Kraje świata podzielone zostały bowiem na 3 główne grupy:

- Kraje rozwinięte (oznaczone na mapie na niebiesko) – zaliczamy do nich USA, Kanadę, Europę Zachodnią, Australię, Japonię… w sumie 23 kraje o wysokim stopniu rozwoju.

- Kraje wschodzące (oznaczone na pomarańczowo) – zaliczamy do nich Chiny, Indie, Arabię Saudyjską, Egipt, Turcję, Argentynę, Brazylię, Meksyk i – uwaga – Polskę. Tu od razu ciekawostka – wg FTSE Russel nasz kraj, tak jak Korea Południowa, jest już jedną nogą w grupie rynków rozwiniętych. To właśnie na tych pomarańczowych rynkach koncentruje się dzisiejszy wpis.

- Kraje graniczne (oznaczone na zielono) – w tej grupie znajdziesz między innymi Kazachstan, Pakistan, Nigerię itd. To rynki jeszcze „niższej kategorii”, dopiero pretendujące, by w przyszłości stać się wschodzącymi.

Zwróć też uwagę, jak wiele krajów na mapie jest szarych. To oznacza, że nie spełniają one kryteriów przynależności do żadnej z opisanych powyżej grup. Dlaczego? Niektóre mają rynek kapitałowy dopiero w powijakach. Na niektórych giełda już jest, ale np., są na niej za małe obroty, by „pomieścić” kapitał z zagranicy. Niektóre to totalitarne reżimy, które nie mają nic wspólnego z gospodarką rynkową i praworządnością (czołowym przykładem jest tutaj Rosja, którą zdegradowano w tym roku po jej inwazji na Ukrainę). Ogólnie, wcale nie jest łatwo załapać się nawet do grona rynków granicznych. Chciałbym, żeby to była dla Ciebie wskazówka – gdy myślisz o rynkach wschodzących, to nie są to wszystkie egzotyczne kraje, ale dość wąska grupa 24 państw.

Gdzie koncentruje się kapitał?

Wiesz już, jak wygląda podział świata, zobaczmy teraz, gdzie koncentruje się kapitał. Gdy spojrzymy na koszyk prawie wszystkich spółek akcyjnych notowanych na świecie (dokładniej na ok. 99% z nich), to ponad 60% światowego kapitału koncentruje się w firmach ze Stanów Zjednoczonych. Na drugim miejscu mamy spółki z pozostałych krajów należących do rynków rozwiniętych – stanowią 28,6% światowej kapitalizacji. Spółki z rynków wschodzących ważą w indeksie globalnym niespełna 11%. Najmniej ważą spółki wywodzące się z krajów granicznych – to zaledwie 0,16%.

I w tym miejscu chciałbym zwrócić Twoją uwagę. Gdy wybierasz instrumenty do swojego portfela inwestycyjnego koniecznie zwrócić uwagę m.in. na to, o jaki indeks opierają swoją strategię. Na pewno warto znać trzy podstawowe indeksy:

- MSCI All-Countries World Index (ACWI) – zawiera obie grupy rynków, zarówno rozwinięte, jak i rozwijające się. To znaczy, że obejmuje prawie całe kółko z powyższego wykresu, pomijając tylko rynki graniczne

- MSCI World – choć nazwa mogłaby sugerować cały świat, to indeks ten obejmuje tylko rynki rozwinięte (DM), tj. niebieskie części powyższego kółka.

- MSCI Emerging Markets – czyli rynki wschodzące (EM) to pomarańczowa część powyższego wykresu.

Jak zmieniał się skład indeksu EM?

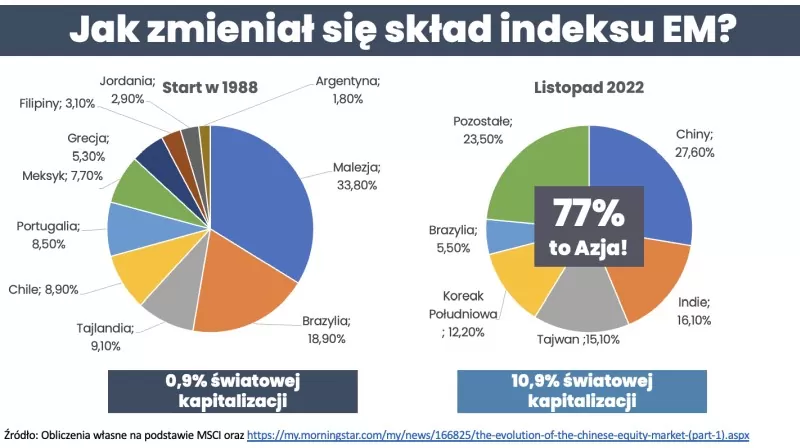

Co ciekawe, skład indeksu EM zmieniał się w czasie. Spójrz na porównanie poniżej:

Jak widzisz, kiedy indeks wystartował w 1988 r., największą wagę miała w nim Malezja (33,8%), Brazylia (18,9%), Tajlandia (9,1%) i Chile (8,9%). Do indeksu wtedy zaliczane były Gracja i Portugalia. To się oczywiście zmieniło. Po 34 latach aż 77% indeksu stanowią kraje azjatyckie, a największą wagę mają Chiny (27,6%), Indie (16,1%), Tajwan (15.1%) i Korea Południowa (12,2%). Nic więc dziwnego, że to właśnie na tym indeksie mocno odbija się sytuacja w Chinach i w ich orbicie.

Jak radził sobie indeks EM od 1988 r.?

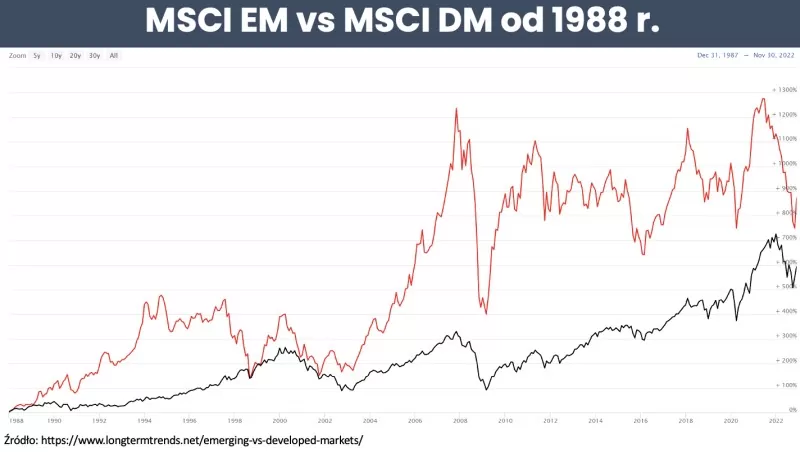

Na wykresie poniżej możesz zobaczyć, jak radził sobie indeks rynków wschodzących (EM, czerwona linia na wykresie) na tle indeksu rynków rozwiniętych (DM, czarna linia):

Jeśli weźmiemy za podstawę moment startu indeksu – 1988 r. – indeks rynków wschodzących jest, w stosunku do rynków rozwiniętych, cały czas istotnie na plusie. Ale od ostatnich kilkunastu lat mamy na rynkach wschodzących dużą zmienność – indeks praktycznie stoi w miejscu, podczas gdy indeks rynków rozwiniętych (czarna linia) systematycznie pnie się w górę. Zwróć, proszę uwagę na rok 2008 r. – czyli ten moment, w którym rozpoczęła się ostatnia bessa. Jak widzisz, to właśnie wtedy rynki wschodzące zostały w tyle i cały czas były pod kreską (jeśli weźmiemy pod uwagę najwyższe notowania z 2007 r.). Czyli, jako grupa, nie przebiły poziomu notowań z poprzedniej hossy. I stąd właśnie dzisiejszy temat artykułu i pytanie – czy to jeszcze tygrysy, czy już tylko dachowe koty.

Zanim przejdziemy dalej, chciałbym jeszcze zaznaczyć, że w naszych rozważaniach nie chcemy wycinać rynków wschodzących całkowicie. Zastanawiamy się natomiast nad tym, czy to pora, aby zmniejszyć lub zwiększyć ich udział w naszych portfelach. Punktem wyjściowym jest dla nas globalny indeks ACWI, tj. sytuacja, w której rynki wschodzące ważą ok. 11% części akcyjnej. Czy warto mieć ich więcej?

Nie chodzi nam o też timing rynkowy, czyli nie łudzimy się nawet, że uchwycimy ten jeden właściwy moment na kupno rynków wschodzących tuż przed ich hossą. Nikt nie zna przyszłości i nie jesteśmy z Maćkiem od tego wyjątkami. Chodzi raczej o strategiczne rozważanie i analizę argumentów za i przeciw – myśląc o długim, może nawet kilkunastoletnim horyzoncie czasowym. No właśnie – przejdźmy zatem do tych plusów i minusów.

Udział w PKB vs. kapitalizacja

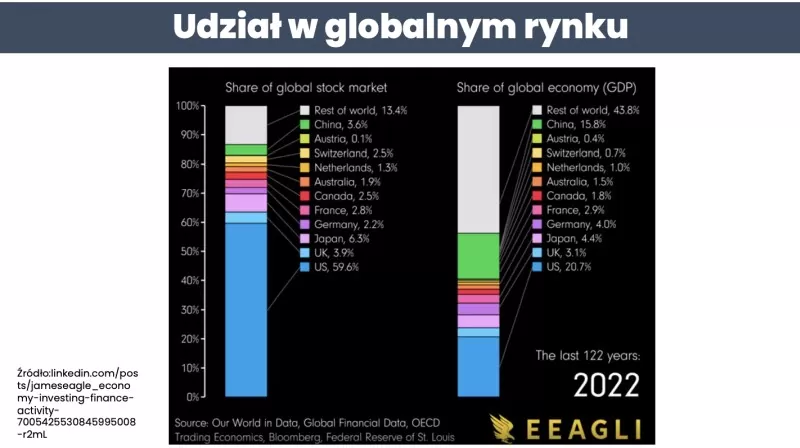

Na poniższej grafice możesz zobaczyć dwa wykresy – ten po lewej pokazuje udział poszczególnych krajów w kapitalizacji globalnych giełd. To bliźniaczy podział do tego, który przed chwilą omawiałem na wykresie kołowym. Weźmy na przykład Stany Zjednoczone. Jak widzisz, stanowią one ok. 60% globalnej kapitalizacji. Z kolei wykres po prawej pokazuje udział tych krajów w światowym PKB. Tutaj sytuacja wygląda już inaczej. USA produkują „tylko” ok. 20% globalnego PKB. Dla porównania Chiny produkują ok. 15% światowego krajowego produktu brutto, ale w indeksach globalnych ważą zaledwie 3,6%. I ta ogromna dysproporcja wielu inwestorów przekonuje do tego, by jednak przeważyć w portfelu rynki wschodzące.

Niestety, ten argument dość łatwo jest zbić. Statystyki PKB nie są tym samym, co prawidła rynków finansowych i udział w PKB nie musi się zrównać z udziałem w rynku. Dlaczego? Jest wiele powodów, ale podam Ci dla przykładu trzy wg mnie najważniejsze:

- Stany Zjednoczone mają walutę rezerwową – a to pozwala pod wieloma względami dużo łatwiej „napompować” swój rodzimy rynek finansowy.

- Rynek finansowy USA jest także dużo bardziej dojrzały, bogatszy w instytucje i tradycje inwestycyjne – przez co przyciąga więcej aktywów.

- Mnóstwo firm dzisiaj działa globalnie i to, że spółka jest notowana na przykład w Stanach Zjednoczonych czy w Europie, nie oznacza, że robi biznes tylko i wyłącznie na tych rynkach. Wręcz przeciwnie. Coca-coli napijesz się w najbardziej odległych zakamarkach świata, a kapitalizacja tej spółki powiększa tylko wagę USA w indeksie.

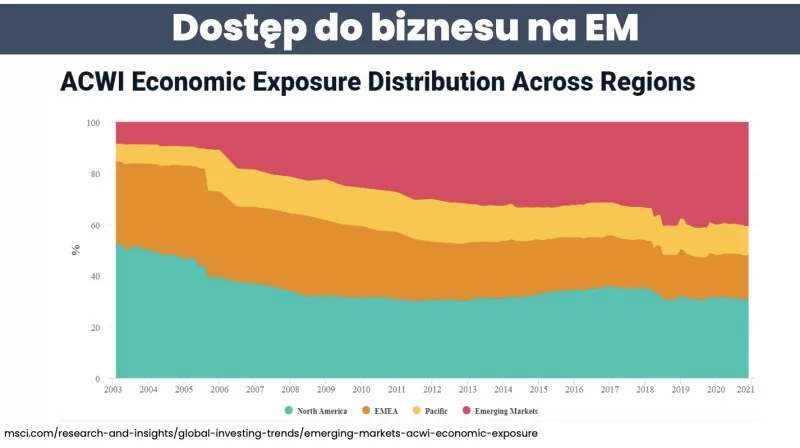

Spójrz na wykres poniżej. Możesz na nim zobaczyć podział przychodów w spółkach z globalnego indeksu skategoryzowany po konkretnych regionach.

Kolorem czerwonym zaznaczono przychody firm „zrobione” na rynkach wschodzących. Na żółto – w regionie Pacyfiku (głównie Australia i Japonia). Kolorem pomarańczowym oznaczono EMEA – czyli Europę, Bliski Wschód i Afrykę. Na zielono – Amerykę Północną. Być może rzuciło Ci się w oczy, że mając w portfelu indeks ACWI, spółki notowane na rynkach wschodzących stanowią 11%, ale jednocześnie, dzięki pozostałym spółkom w indeksie, otrzymujesz aż 40% ekspozycję na biznes generowany na tych rynkach. Czyli nie musisz inwestować na rynkach wschodzących, żeby mieć dostęp do ich rosnącej gospodarki.

Zmiana układu sił na świecie

Bardzo mocny argument przeciw rynkom wschodzącym to narastający konflikt pomiędzy Stanami Zjednoczonymi i Chinami. Konflikt, który może przybrać różne formy – od wojny handlowej aż po ryzyko konfliktu zbrojnego (Tajwan). Jeśli dojdzie do takiej eskalacji, możliwy jest scenariusz, który mogliśmy zaobserwować w tym roku na przykładzie wojny w Ukrainie. Jedną z sankcji, którą nałożono na Rosję, było przecież wykluczenie jej z rynków finansowych. W przypadku konfliktu USA vs. Chiny, istnieje więc niezerowe prawdopodobieństwo, że podobny los spotka Państwo Środka. Ba, nie musi dojść do starcia wojsk. Wystarczy, że tak jak już dziś USA blokują dostęp strategicznie ważnych technologii (np. najnowszej generacji półprzewodników) do Chin, tak na którymś etapie rywalizacja obejmie również, np. zakaz inwestowania w chińskie spółki.

Konflikt na linii Pekin-Waszyngton oraz coraz bardziej znamienny udział rynków wschodzących w globalnych „tarciach” jest natomiast naturalną konsekwencją innego zjawiska. Zmienia się układ sił na świecie, a w nowym rozdaniu ewidentnie rośnie rola rynków wschodzących. Kraje rozwijające się dążą do niezależności od hegemonii Stanów Zjednoczonych i jeśli to się w jakimś stopniu uda, może to być silnym wiatrem w żagle dla akcji rynków wschodzących. Natomiast warto pamiętać, że to nie są procesy krótkotrwałe i Stany Zjednoczone pozostaną hegemonem pewnie jeszcze bardzo długo.

Pozycja dolara na rynku

Jednym z czynników, które na pewno byłyby Chinom na rękę, byłoby odejście od dolara jako głównej waluty rezerwowej. W tej kwestii chodzi nie tylko o to, w jakiej walucie handlujemy surowcami, ale także o to:

- w jakiej walucie najłatwiej rozliczyć handel,

- której walucie ufamy,

- w jakiej walucie przepływ kapitału pomiędzy krajami jest najłatwiejszy.

Niestety dla Chin, ich juan wypada źle na wszystkich tych polach. Jak widzisz, jest wiele wymiarów dominacji dolara i ciężko się spodziewać, żeby ta waluta w jednym ruchu zeszła ze sceny. Jego rola być może i zmaleje, ale to także będzie długotrwały proces. Historycznie, gdy rolę światowego hegemona traciła Hiszpania, potem Holandia, i w końcu Wielka Brytania, to waluta, która była dominująca na świecie, traciła swój status znacznie później niż dane imperium. To oznacza, że można się „przejechać”, licząc na szybki upadek dolara i walutowe zwycięstwo rynków wschodzących.

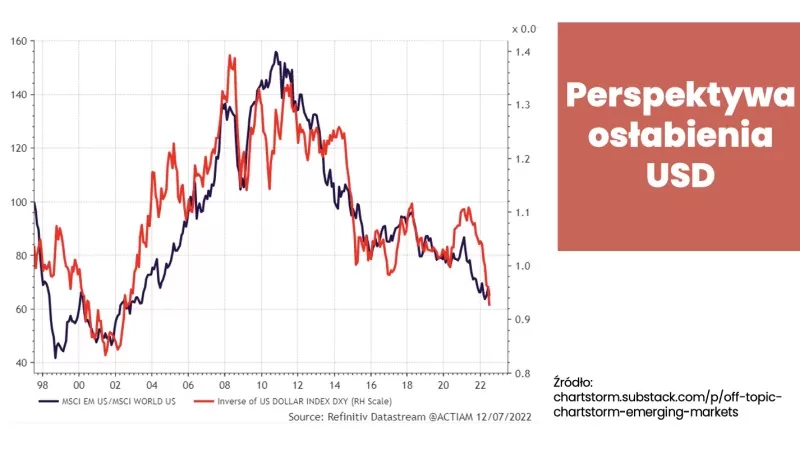

Z drugiej strony, patrząc bardziej krótkoterminowo, złe notowania rynków wschodzących wynikały częściowo z silnego kursu dolara w ostatnich miesiącach. W naszej ocenie, w najbliższej przyszłości USD ma pod górkę, a wręcz dostrzegamy spore szanse, że w ciągu roku, dwóch – może się osłabić w stosunku do koszyka walut rynków wschodzących. Na wykresie poniżej możesz zobaczyć porównanie siły rynków wschodzących do rozwiniętych (granatowa linia). Im wyżej znajduje się linia, tym mocniejsze były rynki wschodzące. Czerwoną linią zaznaczono odwrócony kurs dolara (tj. im wyżej jest ta linia, tym słabszy był dolar, a im niżej, tym mocniejszy):

Na pewno zauważyłeś, że kiedy dolar osłabiał się, tym większa była dominacja rynków wschodzących. I na odwrót. Kiedy od 2011 roku dolar zaliczył hossę, to rynkom wschodzącym było pod górkę. Oczywiście składa się na to więcej czynników, ale nie będę w nie teraz wchodził.

Ważne jest to, że dzisiaj dolar jest bardzo mocny, a wielu ekonomistów uważa, że jest ponad 20% zbyt mocny w stosunku do fundamentów amerykańskiej gospodarki. I wystarczy, że dojdzie np. do zwrotu w amerykańskiej polityce monetarnej, a kurs dolara w stosunku do koszyka walut może się istotnie osłabić.

Inflacja

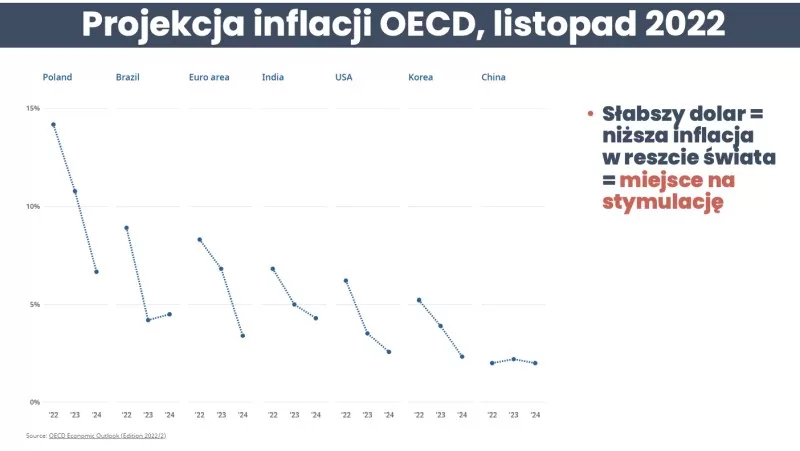

Kolejnym czynnikiem, który przemawia na korzyść rynków wschodzących, jest poziom inflacji. Gospodarka chińska zareagowała na COVID-19 inaczej niż nasza – tamtejsza inflacja jest wciąż na niskim poziomie, niskie są także stopy procentowe. Na kolejny wykresie możesz zobaczyć, jak rozwój inflacji w kolejnych latach widzi OECD:

Te pionowe kreski to prognoza inflacji dla danego kraju (oznaczone na górze) – Polski, Brazylii, strefy euro, Indii, USA, Korei i Chin. Lewa kropka w każdym przypadku pokazuje obecny poziom inflacji, a dwie kolejne to prognoza na lata 2023 i 2024.

Zwróć uwagę, jak bardzo różni się inflacja w Polsce od tej w Korei czy w Chinach. Obecnie w Państwie Środka mamy niecałe 2% inflacji. Na polu walki ze wzrostem cen w 2022 r. główne rynki wschodzące poradziły sobie zadziwiająco dobrze. Inflacja pod kontrolą po pierwsze sprzyja stabilności walut – a to ważny czynnik decyzyjny, który wpływa na to, czy do danego kraju płynie kapitał. Po drugie, niska inflacja daje przestrzeń do stymulowania gospodarki poprzez np. obniżki stóp procentowych i ulgę dla kredytobiorców.

Niskie ceny akcji

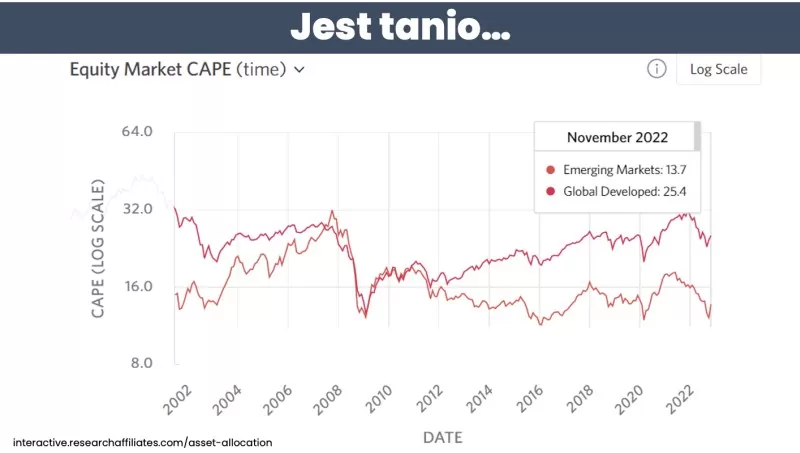

Kolejny argument, który przemawia za rynkami wschodzącymi, to ceny. Jesteśmy po nie lada wyprzedaży – ceny akcji na rynkach wschodzących zbliżyły się do poziomu z dołków bessy w 2009 r. Na wykresie poniżej możesz zobaczyć wskaźnik CAPE, który określa stosunek ceny do średniego zysku z ostatnich 10 lat. To uśrednienie zysku wygładza bardziej „szalone” okresy i pozwala, określając, czy rynek jest tani, czy drogi spojrzeć z szerszej perspektywy.

Wskaźnik CAPE pomaga odpowiedzieć na pytanie, czy kupujemy dzisiaj drogie, czy tanie aktywa. A to jedno z ważniejszych pytań w długoterminowym inwestowaniu. Pamiętaj jednak – to, że kupujemy dziś tanio, nie oznacza, że w przyszłości na tym zarobimy. A tym bardziej nie oznacza, że coś już zaraz podrożeje. Musimy się uzbroić w dużą cierpliwość i nie ma gwarancji, że ta cierpliwość zostanie nagrodzona.

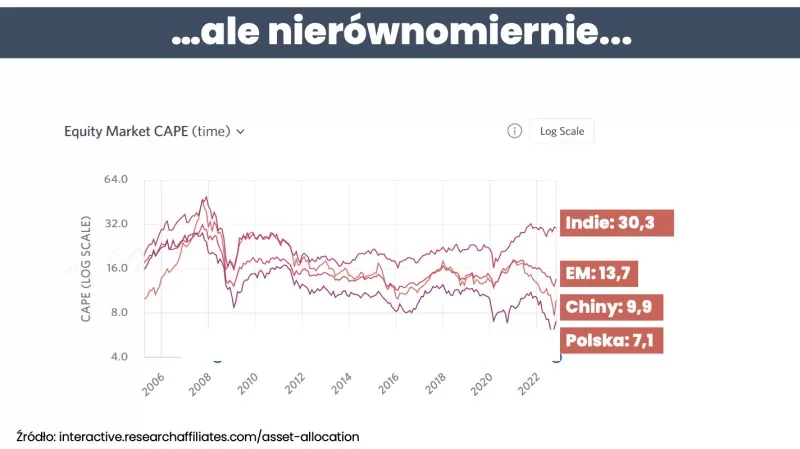

Górna linia, oznaczona kolorem czerwonym wpadającym w różowy, pokazuje rynki rozwinięte. Jak widzisz, wskaźnik CAPE obecnie wynosi 25 – jest drogo. To oznacza, że kupując indeks rynków rozwiniętych za obecną cenę, płacimy za niego równowartość 25 lat zysków generowanych przez firmy wchodzące w skład tego indeksu. Spójrz teraz na rynki wschodzące – czyli dolną linię na wykresie. Zwróć uwagę, że jest już bardzo blisko „taniości” z 2008 roku. Za indeks rynków wschodzących trzeba dziś zapłacić niespełna 14 lat zysków tamtejszych firm. Pamiętaj jednak, że rynki wschodzące obejmują wiele państw i ich indywidualna sytuacja może się różnić. Możesz to zobaczyć na wykresie poniżej:

Rynki wschodzące obejmują Indie, gdzie obecnie jest drogo – CAPE wynosi tam ponad 30. Obejmują też bardzo tanie Chiny – 9,9 i nasze rodzime podwórko, gdzie obecnie jest rekordowo tanio – CAPE wynosi 7,1.

Zmiana koni pociągowych z hossy na hossę

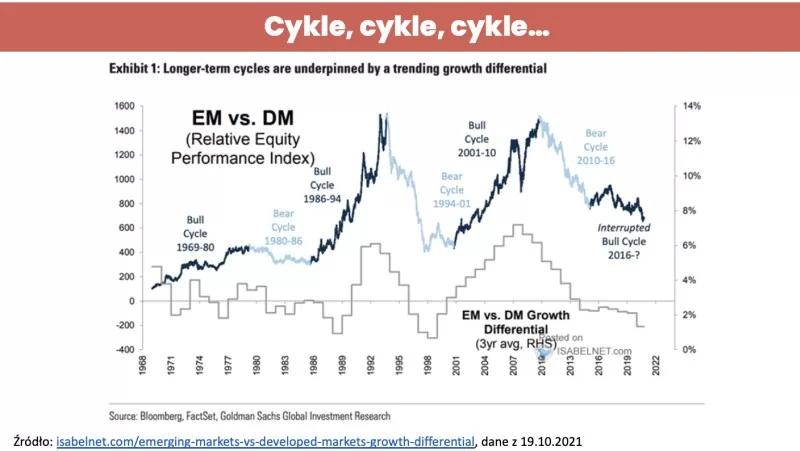

Często podnoszonym argumentem zwolenników rynków wschodzących, jest zmiana liderów wzrostów z cyklu na cykl. Mówiąc po ludzku, historycznie z praktycznie każdym nowym cyklem giełdowym (od początku hossy do końca bessy) zmieniała się też grupa firm, których akcje drożały najbardziej i ciągnęły cały globalny indeks giełdowy w górę. W niektórych okresach tą siłą napędową były spółki z rynków wschodzących (ciemnogranatowy kolor na poniższym wykresie), a w innych pracę „wyciągania” w górę globalnego indeksu akcji wykonywały akcje z rynków rozwiniętych (okresy zaznaczone jasnoniebieską linią na poniższym wykresie):

Jak widzisz, te okresy – raz relatywnie silniejszych rynków wschodzących, a raz rozwiniętych – przeplatały się historycznie co kilka, kilkanaście lat. Występowała więc historycznie pewna cykliczność i wielu inwestorów liczy, że będzie ona kontynuowana. Czy tak będzie? Zobaczymy. Na zmianę tendencji można czekać długie lata i znów nie ma gwarancji, że jej doczekamy. Niestety nie działa to tak, że: ktoś wyliczył – teraz kolej już na rynki wschodzące!.

Natomiast, powyższy wykres pokazuje ważną podpowiedź o tym, co decydowało o relatywnej sile, bądź słabości rynków wschodzących. Szara linia w dolnej części wykresu obrazuje różnicę w tempie wzrostu gospodarczego pomiędzy rynkami wschodzącymi a rozwiniętymi. Gdy szara linia była „nad kreską” – wtedy rynki wschodzące osiągały wyższy wzrost gospodarczy od rynków rozwiniętych. Jak widać, pokrywało się to też z lepszym zachowaniem w takim okresie akcji z rynków wschodzących. Analogicznie działało to też odwrotnie, gdy rynki wschodzące gospodarczo odstawały od swoich bardziej rozwiniętych rywali. Znów widać, że nie był to dobry wskaźnik do timingu – nie dałoby się wyczuć na jego podstawie dobrego momentu kupna lub sprzedaży. Dodatkowo nikt nie zna z wyprzedzeniem statystyk wzrostu gospodarczego. Choć nikt ich nie zna, giełdy mimo wszystko próbują je przewidywać – stąd m.in. duże wahania cen akcji. Niemniej, co jest dość intuicyjne, jeśli rynki wschodzące będą pokazywać znacznie lepsze osiągnięcia gospodarcze, to ceny akcji z tych krajów powinny to odzwierciedlić. To jak z tym wzrostem?

Perspektywa dalszego silnego wzrostu gospodarczego EM na tle DM

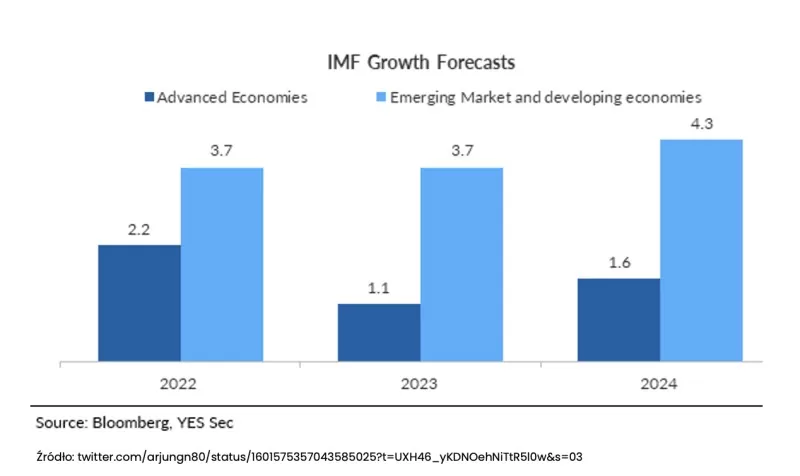

Przejdźmy do kolejnego argumentu w naszej dyskusji. Wielu analityków i komentatorów widzi w dalszym ciągu perspektywę silnego wzrostu na rynkach wschodzących względem rynków rozwiniętych. Na kolejnej grafice możesz zobaczyć prognozę Międzynarodowego Funduszu Walutowego na lata 2023-2024:

Według tej prognozy rynki wschodzące mają w przyszłości istotnie prześcignąć rynki rozwinięte pod kątem aktywności gospodarczej i tempa wzrostu PKB. To może w horyzoncie dwóch, trzech lat do przodu uspokajać. Pamiętaj jednak, że to tylko prognozy. A te mają to do siebie, że mogą się bardzo mocno nie sprawdzić, albo szybko zmienić. Wielkim znakiem zapytania jest to, jak będzie wyglądało ułożenie geopolitycznych pionków na światowej szachownicy w kolejnych latach. Obrazek, który widzimy na grafice, może się mocno zmienić. Ale na tę chwilę prognozy dla rynków wschodzących wyglądają pozytywnie.

Ryzyka polityczne

Kolejnym czynnikiem, który warto wziąć pod uwagę, analizując rynki wschodzące, są ryzyka polityczne. Przemawiają one przeciwko zwiększaniu udziału tych rynków w portfelach. W wielu krajach rynków rozwiniętych panuje władza autorytarna – nie tylko w Turcji, ale także np. w Chinach. Trzecia kadencja prezydenta Xi Jinpinga w oczach moich i Maćka to odejście od technokracji w stronę autorytaryzmu i nierynkowych mechanizmów. To oczywiście pociąga za sobą wiele wątpliwości z inwestycyjnego punktu widzenia. Czy Chiny będą zarządzane rozsądnie i logicznie, czy w myśl „jedynej słusznej” idei przywódcy? Zobaczymy.

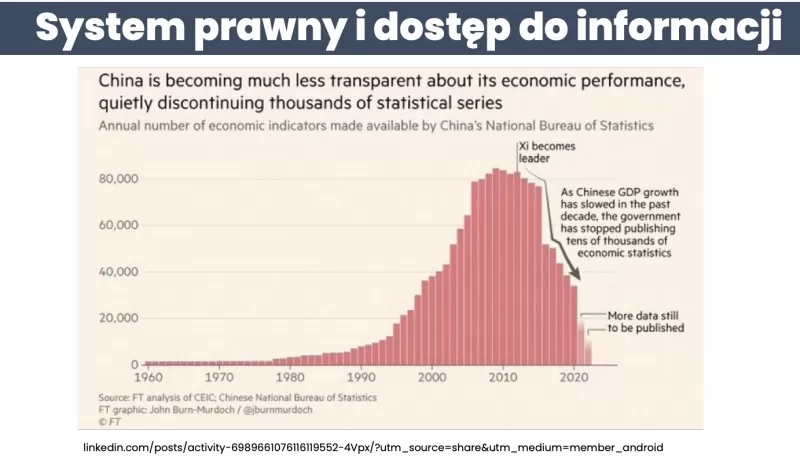

Słabszy system prawny i ład korporacyjny

Na rynkach wschodzących trzeba także liczyć się z gorszą ochroną inwestorów oraz mniejszą dostępnością wiarygodnych informacji. Na wykresie poniżej możesz zobaczyć, jak drastycznie w Chinach maleje liczba źródeł i danych ekonomicznych publikowanych przez chińskie władze na temat lokalnego rynku. Nieprzypadkowo zmiana na gorsze rozpoczyna się w czasie, gdy do władzy dochodzi prezydent Xi.

Rynek lepiej waży spółki i kraje

Ostatnim argumentem przeciwko przeważaniu rynków wschodzących jest po prostu kwestia alternatywy. W globalnej mieszance akcji rynki wschodzące ważą ok. 11%. Jeśli będą dobrze radzić sobie gospodarczo, jeśli politycznie i geopolitycznie będą trzymać fason i jeśli pozwolą międzynarodowym inwestorom uczestniczyć (jako akcjonariuszom) w zyskach rodzimych firm… to pewnie ceny tych firm na giełdzie wzrosną. Mogą wzrosnąć bardziej niż ich odpowiedniki z Zachodu. Wówczas mechanizm indeksów ważonych kapitalizacją sam zadba o to, że udział rynków wschodzących wzrośnie z tych obecnych 11%.

Jeśli natomiast sytuacja potoczy się w drugą stronę, to udział rynków wschodzących w globalnych giełdach zostanie przez dostawcę indeksu przycięty. To taki mechanizm „surfowania na fali”, czyli w żargonie finansowym pęd, tj. momentum. Sam sposób liczenia wag w indeksie bierze pod uwagę, jakie aktywa są na fali, a jakie się pogrążają. Zauważ, że to wypadkowa ocen milionów inwestorów z całego świata, którzy oceniają potencjalny zysk i ryzyko. Ci wszyscy inwestorzy tworzą tzw. globalny rynek. To właśnie globalny rynek decyduje – kupując i sprzedając akcje – o tym, jaki udział mają rynki wschodzące w całości światowej kapitalizacji. I tu każdy musi sobie sam odpowiedzieć na pytanie: Czy mam czas i czuję się na siłach, żeby samodzielnie oceniać dziesiątki za i przeciw zwiększaniu udziału rynków wschodzących w portfelu? A może zostawić to po prostu rynkowi?

Rynki wschodzące – czy zmieniam coś w portfelu?

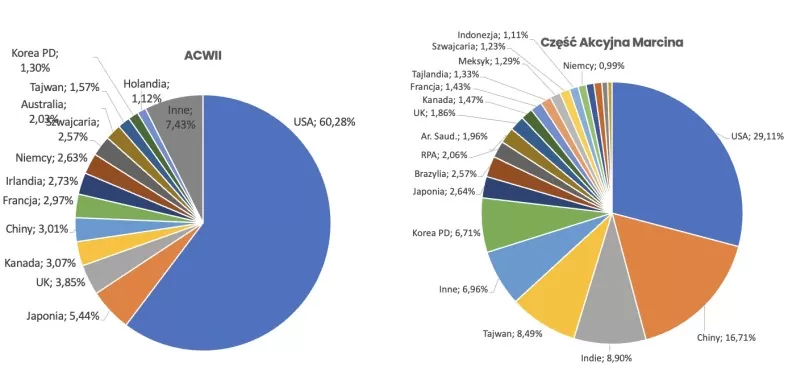

Ja mimo wszystko cały czas postrzegam rynki wschodzące jako dobrą okazję do dywersyfikacji względem szerokiego indeksu. Bardzo źle się czułem z 60% ekspozycją na Stany Zjednoczone, dlatego w moim portfelu te wagi wyglądają jednak inaczej:

Z taką dywersyfikacją czuję się po prostu lepiej, ale jest to duże przeważenie względem rynku. Zakładam, że rosnący udział zysków spółek z EM w światowym PKB znajdzie swoje odzwierciedlenie w ich wycenach w długim terminie. Nie da się ukryć, że to z czasem również przepłynie do całego globalnego indeksu.

Nie martwią mnie zupełnie niedawne spadki. Bardzo dobrze pamiętam rok 2008 i 2009 i ponad 60% spadki na rynkach wschodzących. W pełni świadomie dobierałem tę pozycję jako najbardziej ryzykowną w moim portfelu i w żaden sposób nie zagraża to jednemu z najważniejszych parametrów, jakim jest ograniczenie maksymalnego obsunięcia kapitału do 25%. Natomiast wojna w Ukrainie, polityka zero-COVID, konsolidacja władzy przez Xi, ryzyko wojny o Tajwan – to wszystko ryzyka, które istotnie wzrosły od momentu, kiedy podejmowałem decyzje o składzie i przede wszystkim otworzyły mi też szerzej oczy. Jestem ich jak najbardziej świadomy.

Nie wykluczam w przyszłości, że w portfelu długoterminowym dostosuję wagi bliżej indeksu ACWI – będę miał np. 25% w rynkach rozwiniętych i 10% we wschodzących, a odchylenia zostawię już tylko sobie na portfel ofensywny. Zobaczymy – przyjdzie na to czas. Zwróć jednak uwagę, że dla mnie długi termin to przynajmniej jeden pełny cykl rynkowy. I kiedy ruszaliśmy z tym portfelem, byliśmy w zaawansowanej hossie. Na razie minęły nieco ponad dwa lata, więc zamierzam cały czas utrzymywać założone wagi. Aż do momentu, kiedy znów będziemy w dojrzałej hossie. Wtedy ocenię, jak zachowała się ekspozycja przez pełny cykl. Wtedy porównam zachowanie rynków wschodzących do rynków rozwiniętych i podejmę decyzję, co dalej. W krótkim terminie moje największe obawy to wybuch wojny o Tajwan, bo Chiny i Tajwan to ponad 43% indeksu EM.

Natomiast widzę także dużo mocnych stron. Przede wszystkim to, że spółki w Chinach są już naprawdę fundamentalnie bardzo tanie, oczywiście z dużym ryzykiem politycznym, ale są tanie. Jeśli ryzyka polityczne się rozwiną, naprawdę niewiele potrzeba, żeby akcje zaczęły mocno rosnąć. Inne pozytywne przesłanki to koniec rajdu na dolarze i koniec polityki zero-COVID w Chinach. Chiny powoli się otwierają. W mojej ocenie naprawdę nie trzeba wiele, żeby po zakończeniu bessy, rynki wschodzące zaczęły zachowywać się bardzo dobrze. Dlatego ja nie zmieniam wag. Kontynuuję realizację mojej strategii. Pamiętaj jednak, że to MOJA strategia i mogę się bardzo mylić.

Najważniejsze wnioski dla Ciebie

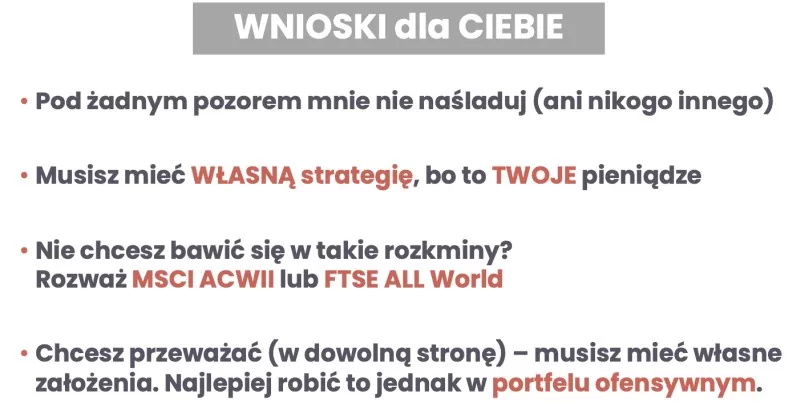

Na koniec zebrałem dla Ciebie kilka ważnych wniosków:

- Przede wszystkim – pod żadnym pozorem nie naśladuj cudzych portfeli.

- Musisz mieć własną strategię, bo to Twoje pieniądze i to Ty będziesz żył z konsekwencjami swoich decyzji. Możesz mieć własne założenia, inne podejście do ryzyka, inne cele długo i krótkoterminowe.

- Jeżeli nie chcesz się bawić w takie rozkminy, a moim zdaniem 99% ludzi nie chce marnować na to czasu i energii – rozważ szeroki indeks. Dwa przykłady to: MSCI ACWI lub FTSE ALL World

- A jeżeli już chcesz coś przeważać (czy to rynki wschodzące, czy rozwinięte) – musisz mieć własne założenia. Najlepszym miejscem do takich prób będzie pewnie portfel ofensywny.

Tyle na dziś – zachęcam Cię jeszcze raz do obejrzenia nagrania z #wtorkuzfinansami. Podczas live’a odpowiedzieliśmy na następujące pytania widzów:

Co powinien zrobić inwestor decydujący się na ETF DM/EM ?

Czy inwestując pasywnie nie powinno się inwestować w jeden ETF globalny na cały świat?

Rynki wschodzące to potencjał, ale i ryzyko trendu bocznego, czy zatem nadają się na długi termin?

Jaki wpływ na giełdy może mieć wprowadzenie CBDC ?

Jakie znaczenie ma cena aktywa dla pasywnego inwestowania?

Koniecznie daj znać w komentarzu, czy masz w portfelu akcje rynków wschodzących lub czy widzisz dla nich tam przestrzeń.

Proszę zapoznaj się z poniższą informacją.

Jeżeli podobał Ci się ten artykuł, może zainteresuje Cię moja książka o inwestowaniu – „Finansowa Forteca”. W podobny sposób jak tutaj na blogu- prosto i merytorycznie – tłumaczę w niej, jak inwestować skutecznie i mieć święty spokój. Szczegóły poznasz TUTAJ.

PODOBAJĄ CI SIĘ ARTYKUŁY NA BLOGU?

Dołącz do ponad 45 513 osób, które otrzymują newsletter i korzystają z przygotowanych przeze mnie bezpłatnych narzędzi pomagających w skutecznym dbaniu o finanse.

KLIKNIJ W PONIŻSZY PRZYCISK.

PLANUJESZ ZACIĄGNĄĆ KREDYT HIPOTECZNY

I NIE WIESZ OD CZEGO ZACZĄĆ?

To zupełnie naturalne. Kredyt hipoteczny to ogromne zobowiązanie, które przygniata przez kilkadziesiąt lat. W dodatku mnóstwo osób bardzo za niego przepłaca. Przygotowałem kurs Kredyt Hipoteczny Krok po Kroku, aby uzbroić Cię w niezbędną wiedzę i dać narzędzia do wygodnego podjęcia najlepszych dla Ciebie decyzji. Chcę Ci pomóc w znalezieniu kredytu hipotecznego, który:

✅ w bezpieczny sposób pomoże Ci zrealizować marzenie o własnym mieszkaniu czy domu,

✅ nie obciąży nadmiernie budżetu Twojej rodziny,

✅ będzie Cię kosztował tak mało, jak to tylko możliwe,

✅ szybko przestanie być Twoim zobowiązaniem, bo sprawnie go spłacisz.