Oszczędzanie na podatkach dzięki IKE oraz IKZE

Zbliża się końcówka roku, a wraz z nią ostatni dzwonek na wykorzystanie przysługujących nam limitów wpłat na IKE oraz IKZE. Dzięki skorzystaniu z tych rozwiązań zaoszczędzić można ogromne kwoty, które zamiast powędrować do fiskusa, zostaną w naszych kieszeniach. Mówimy tu o naprawdę dużych pieniądzach, bo oszczędności podatkowe na przestrzeni lat mogą sięgnąć kilkudziesięciu, a nawet kilkuset tysięcy złotych. Aby jednak z nich skorzystać, trzeba dobrze zrozumieć mechanizm ich działania oraz dokonać mądrego wyboru. Dziś postaram się Wam dokładnie wyjaśnić, jak działają IKE (Indywidualne Konto Emerytalne) oraz IKZE (Indywidualne Konto Zabezpieczenia Emerytalnego), pokażę związane z nimi korzyści oraz zwrócę Waszą uwagę na ważne szczegóły tych rozwiązań.

To nie tyle produkty finansowe, co fajne opakowania.

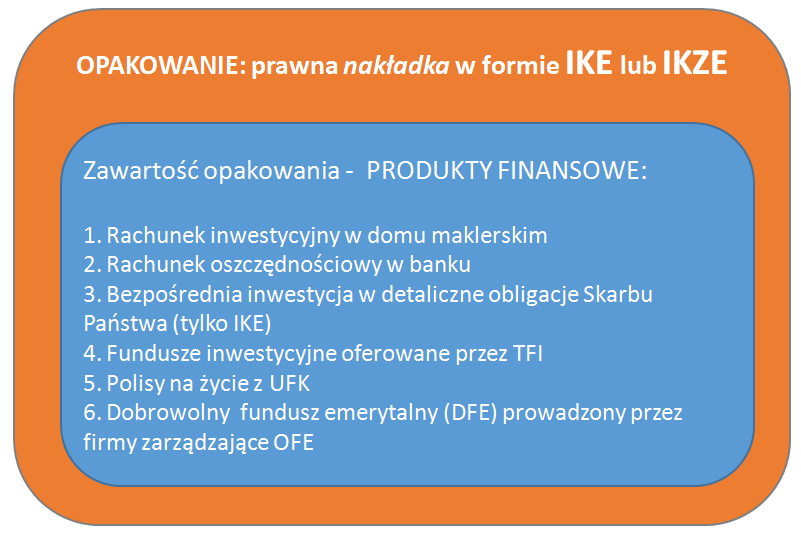

Na początek chciałbym Wam zwrócić uwagę na ważną rzecz: IKE oraz IKZE są jedynie prawnymi nakładkami na bardzo różne produkty finansowe, służące do gromadzenia kapitału na przyszłość. To jest „opakowanie”, które pozwala na dodatkowe skorzystanie z preferencji podatkowych. Choć opakowania mogą być identyczne, to ich zawartość bardzo się różni. Jakie produkty są zwykle opakowane w IKE lub IKZE? Jest ich całkiem sporo:

To właśnie zawartość opakowania, czyli wybrany produkt finansowy, będzie miał największy wpływ na poziom osiągniętych przez nas korzyści. Dana instytucja finansowa, która pakuje taki produkt w IKE lub IKZE, decyduje o jego parametrach, w tym przede wszystkim o pobieranych opłatach. Dlatego na rynku istnieją zarówno bardzo fajne IKE i IKZE, jak również takie, które są zupełnym nieporozumieniem.

Zależy mi, abyście zdawali sobie z tego sprawę, bo instytucje finansowe mocno podkreślają w reklamach korzyści podatkowe, zaś przemilczają inne cechy swoich produktów. W dzisiejszym artykule opisuję dokładnie OPAKOWANIE, aby łatwiej Wam było zrozumieć, co ono daje. Pamiętajcie jednak, że od samego opakowania znacznie ważniejsza jest jego zawartość.

Może Cię również zainteresować:

Pracownicze Plany Kapitałowe – wszystko, co musisz wiedzieć o PPK w 2019 r.

To dobry moment na krótkie przypomnienie: Pamiętaj, proszę, że wszystkie prezentowane na blogu materiały mają charakter wyłącznie edukacyjny i informacyjny i są wyrazem prywatnej opinii autorów. Zapoznaj się, proszę, z dokładną informacją prawną, którą znajdziesz na końcu tego artykułu.

IKE – czyli sztuka odroczonej gratyfikacji

Indywidualne Konto Emerytalne daje nam bardzo jasną korzyść: jeśli będziemy odkładać pieniądze wystarczająco długo, nie zapłacimy podatku od zysków kapitałowych, zwanego podatkiem Belki.

Czym różni się produkt zapakowany w IKE od produktu bez tego opakowania? Odpowiedź jest prosta: inwestując w dwa identyczne produkty, podejmując identyczne decyzje inwestycyjne i realizując identyczne zyski, dzięki produktowi w formie IKE w naszej kieszeni zostanie znacznie więcej pieniędzy. Jeżeli korzystałeś choćby z najprostszej lokaty bankowej, to wiesz doskonale, że 19% zarobionych przez Ciebie odsetek natychmiast jest zabierane w formie podatku Belki. Jeśli Twój zysk to 100 zł, dostaniesz do ręki 81 zł, gdyż reszta powędruje do fiskusa.

Czy warto się martwić o tak drobne kwoty? Wcale nie takie drobne. Osoba, która ma dzisiaj 25 lat i będzie odkładać na swoim IKE do 60. roku życia kwotę 400 zł miesięcznie, zarabiając na inwestycji 6% w skali roku, osiągnie takie wyniki:

Suma dokonanych wpłat: 168 000 zł

Wartość inwestycji w 60. roku życia: 569 884 zł

Wypracowane zyski: 401 884 zł

Kwota zaoszczędzonego podatku: 76 358 zł

Czyli na zakończenie inwestycji w kieszeni takiej osoby zostanie o 76 358 zł więcej, niż gdyby inwestowała w taki sam produkt, ale bez opakowania w formie IKE. Ta liczba to jedynie ilustracja, pokazująca, że zdecydowanie warto zainteresować się IKE, ponieważ w grę wchodzą ogromne oszczędności podatkowe. Przejdźmy teraz do najważniejszych spraw związanych z IKE.

1. Ile możemy wpłacić na IKE?

Fiskus nie lubi gdy duże pieniądze przechodzą mu koło nosa, dlatego wprowadził roczny limit wpłat na IKE. Na szczęście jest on spory, bo w roku 2015 wynosi 11 877 zł, co przekłada się na miesięczne wpłaty w wysokości 989,75 zł. Gdyby nasz 25-latek z powyższego przykładu zamiast 400zł miesięcznie wpłacał 989,75 zł, czyli cały roczny limit, to jego oszczędność podatkowa wyglądałaby tak:

Suma dokonanych wpłat: 415 695 zł

Wartość inwestycji w 60. roku życia: 1 410 107 zł

Wypracowane zyski: 994 412 zł

Kwota zaoszczędzonego podatku: 188 938 zł

Przekazanie fiskusowi 188 938 zł boli. Po co to robić, skoro można opakować inwestycję w IKE?

Warto wiedzieć, że kiedy minie dany rok kalendarzowy, nasza szansa na wykorzystanie limitu w tym roku mija bezpowrotnie. Dlatego końcówka roku to ostatni moment na jego wykorzystanie. Wysokość limitu na rok 2016 poznamy zapewne jeszcze w listopadzie. Limit w kolejnym roku nie może być niższy, niż w roku poprzednim, a określa się go na podstawie przeciętnych zarobków (dokładniej: 300% prognozowanego na dany rok przeciętnego miesięcznego wynagrodzenia w gospodarce narodowej).

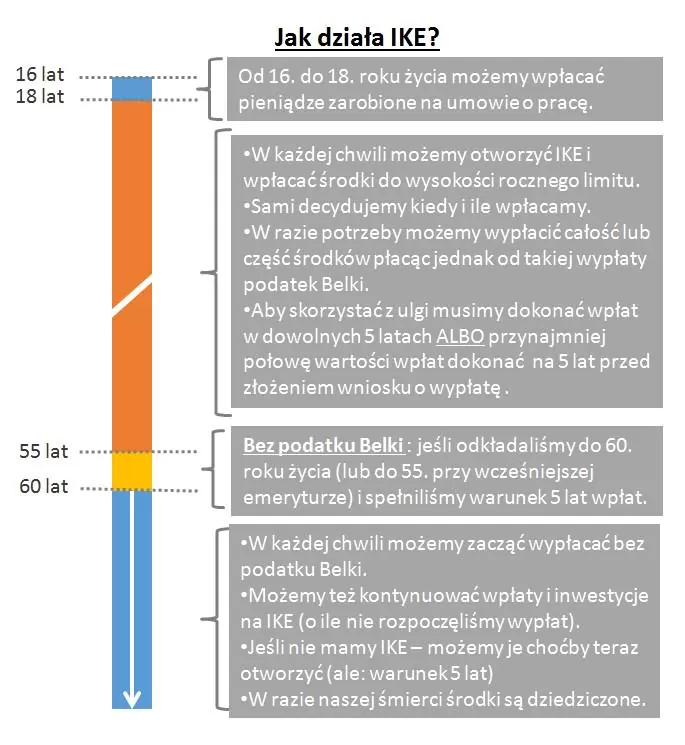

2. Kiedy możemy wypłacić środki z naszego IKE?

Środki z naszego IKE możemy wypłacić ZAWSZE. W przeciwieństwie do środków w OFE, na IKE są nasze prywatne pieniądze, więc mamy do nich nieograniczony dostęp. Działa to dokładnie tak, jak w przypadku zwykłych rachunków bankowych czy rejestrów w funduszach inwestycyjnych. Jednak, jeżeli dokonamy wypłaty zbyt wcześnie, to nie będziemy mieli prawa do zwolnienia podatkowego i trzeba będzie zapłacić podatek Belki.

Kiedy zatem możemy wypłacić pieniądze z IKE i nie zapłacimy tego podatku?

1. Gdy ukończymy 60 lat (lub 55 lat w przypadku nabycia wcześniejszych uprawnień emerytalnych) ORAZ

2. Gdy dodatkowo spełnimy jeden z dwóch warunków:

a) dokonamy wpłat na IKE co najmniej w 5 dowolnych latach kalendarzowych ALBO

b) dokonamy ponad połowy wartości wpłat na IKE co najmniej 5 lat przed dniem złożenia wniosku o dokonanie wypłaty.

Oczywiście powyższe punkty określają kiedy MOŻEMY zacząć wypłacać pieniądze z IKE. Możemy, ale nie musimy. Dopóki nie zaczniemy dokonywać wypłat, to nawet po 60 roku życia cały czas możemy kontynuować oszczędzanie na IKE i wykorzystywać kolejne roczne limity wpłat. Dopiero gdy dokonamy wypłaty (jednorazowej, lub w formie rat) – nasze IKE przejdzie w stan „dekumulacji” i nowych środków nie będziemy już mogli do niego wpłacać.

No dobrze, a jeśli będziemy potrzebowali naszych pieniędzy wcześniej, przed 60. rokiem życia? IKE jest rozwiązaniem na tyle elastycznym, że daje nam dwie możliwości:

- Zwrot częściowy – czyli wypłata części zgromadzonych na IKE środków przy jednoczesnej kontynuacji umowy.

- Zwrot całkowity – czyli wypłata całości środków, równoznaczna z zakończeniem naszej umowy o prowadzenie IKE.

Jedyną sankcją za taką wcześniejszą wypłatę jest konieczność zapłaty podatku Belki od całości (zwrot całkowity) lub części (zwrot częściowy) wycofanych z IKE środków. Co więcej, nawet jeśli dokonamy zwrotu całkowitego, będziemy mogli otworzyć IKE ponownie i rozpocząć od nowa gromadzenie środków na takich samych zasadach.

3. Kto może skorzystać z IKE?

Każda osoba fizyczna, która ukończyła 18 lat, może wpłacać na IKE środki do wysokości maksymalnego limitu. IKE może również otworzyć osoba, która ukończyła 16 lat, jednak do uzyskania pełnoletniości może wpłacać na IKE wyłącznie wtedy, gdy jest zatrudniona na umowę o pracę, a wartość wpłat nie może być wyższa niż dochody z tytułu tej umowy o pracę.

IKE mogą zatem otworzyć zarówno osoby bardzo młode, jak i osoby starsze. Nawet emeryci mogą otworzyć sobie IKE i już po 5 latach wypłacić pieniądze bez podatku Belki.

4. Co jeszcze warto wiedzieć o IKE?

- Każda osoba może mieć tylko jedno IKE. Jeżeli otworzymy ich więcej – zapłacimy podatek Belki od wszystkich środków na wszystkich IKE.

- Jeżeli jednak jesteśmy niezadowoleni z IKE w danej firmie, możemy dokonać tzw. wypłaty transferowej i przenieść nasze IKE do innej instytucji. Kiedy po kilku latach stwierdzimy na przykład, że wystarczy nam inwestowania na giełdzie i chcemy się przenieść do funduszy lub na lokatę, składamy stosowną dyspozycję. Nasze środki zostają przeniesione do innej instytucji, a my zachowujemy pełne prawo do zwolnienia z podatku Belki.

- W przypadku IKE nie ma obowiązku dokonywania regularnych wpłat. Środki możemy sobie wpłacać wtedy, kiedy mamy na to ochotę. Warto jednak spełnić warunek zwolnienia z podatku i dokonywać wpłat w 5 wybranych latach. Konkretne instytucje finansowe w regulaminach swoich produktów mogą wprowadzić ograniczenia co do wysokości pojedynczych wpłat (np. nie mniej niż 100 zł). Nie ma tu jednak żadnego przymusu dokonywania wpłat.

- To jest konto indywidualne. Nie można otworzyć go wspólnie z małżonkiem czy dzieckiem. Każda osoba ma swoje IKE.

- Środki zgromadzone na IKE podlegają dziedziczeniu. Zawierając umowę o prowadzenie IKE oszczędzający może wskazać osobę (lub kilka osób), której zostaną wypłacone środki po jego śmierci. Taką dyspozycję można w każdym czasie zmienić. Natomiast, gdy oszczędzający nie wyznaczy takiej osoby, środki zgromadzone na IKE przypadają spadkobiercom. Osoba uprawniona (osoba wskazana, spadkobierca, najbliższa rodzina oszczędzającego) może je wypłacić albo przenieść na swoje IKE, bądź do pracowniczego programu emerytalnego. W obu przypadkach środki te zwolnione są zarówno z podatku od dochodów kapitałowych, jak i z podatku od spadków i darowizn.

IKE daje nam zatem bardzo konkretną korzyść na jasnych zasadach. Jeśli wytrzymamy z oszczędzaniem do właściwego momentu, będziemy mogli zatrzymać dla siebie cały podatek Belki. Mamy tu zatem klasyczny przykład odroczonej gratyfikacji.

Aby jeszcze łatwiej było zrozumieć, jak to działa, pokazałem najważniejsze zasady na linii ilustrującej wiek posiadacza IKE:

IKZE – szybka nagroda z ryczałtowym podatkiem na końcu

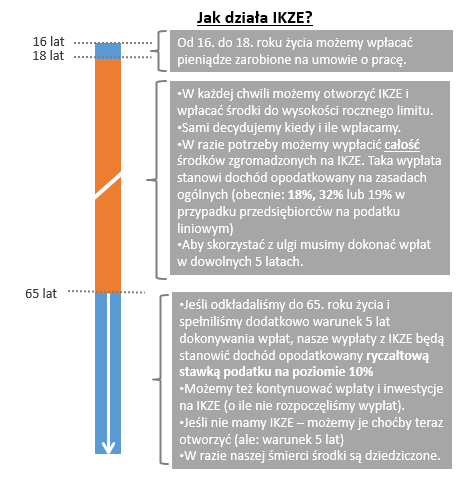

Nie chcesz czekać do 60. roku życia na otrzymanie nagrody za oszczędzanie? Jest na to sposób. IKZE, czyli Indywidualne Konto Zabezpieczenia Emerytalnego, pozwala na znacznie szybsze korzyści podatkowe. Jak ono działa?

Otóż kwotę, którą w danym roku wpłaciliśmy na IKZE, możemy odliczyć od podstawy opodatkowania podatkiem dochodowym od osób fizycznych. Mówiąc krótko: obniżamy w ten sposób nasz dochód i w konsekwencji PIT. Jeśli wpłacimy środki na IKZE w roku 2015, to w deklaracji PIT za rok 2015 wypełnianej już na początku przyszłego roku, dokonamy mniej więcej takich obliczeń (pomijam wszelkie inne ulgi):

1. Obliczymy nasz dochód.

2. Odejmiemy od niego wartość kwot wpłaconych na IKZE w 2015 roku.

3. Należny PIT policzymy od niższej kwoty, która zostanie po odjęciu wpłat dokonanych na IKZE.

Dzięki temu, w zależności od naszego sposobu rozliczania się i progu podatkowego, możemy pomniejszyć podatek dochodowy o 18%, 19% (przedsiębiorcy na podatku liniowym) lub nawet 32% kwoty wpłaconej na IKZE.

Dla przykładu załóżmy, że mamy 3 osoby, z których każda wpłaciła w 2015 roku kwotę 4000 zł na IKZE.

Pierwsza osoba to przedsiębiorca na podatku liniowym (19%). Jego oszczędność podatkowa wyniesie:

4000 zł * 19% = 760 zł

Druga osoba to pracownik etatowy w tzw. pierwszym progu podatkowym (18%). Jego oszczędność podatkowa wyniesie:

4000 zł * 18% = 720 zł

Trzecia osoba to pracownik etatowy w tzw. drugim progu podatkowym (32%). Jego oszczędność podatkowa wyniesie:

4000 zł * 32% = 1280 zł

Maksymalna kwota, o jaką możemy pomniejszyć nasz PIT będąc w progu podatkowym 32%, wynosi obecnie 1520,60 zł. A tego typu pomniejszenia dochodu i związane z tym oszczędności podatkowe możemy uzyskać w każdym roku kalendarzowym.

Kwotę, o jaką możecie pomniejszyć swój PIT dzięki IKZE, policzycie błyskawicznie na stronie tnijpodatki.pl. Dodatkowo na Twitterze, pod hasztagiem #tnijpodatki, partner dzisiejszego artykułu publikuje ciekawostki związane z tematyką ulg podatkowych, oszczędzania na emeryturę oraz IKE i IKZE. A tym partnerem jest Union Investment TFI, które działa w Polsce już od 20 lat i zarządza aktywami o wartości blisko 11 mld złotych.

Ważna informacja:

22 sierpnia 2019 roku zmianie uległa nazwa TFI, o którym mowa powyżej.

Została ona zmieniona z Union Investment Towarzystwo Funduszy Inwestycyjnych S.A. naGenerali Investments Towarzystwo Funduszy Inwestycyjnych S.A.

Zmiana ta jest konsekwencją transakcji zawartej 18 czerwca 2019 pomiędzy Grupą Generali a Union Asset Management Holding AG.

W duchu pełnej przejrzystości dajemy Ci znać, że w tym artykule były linki afiliacyjne. Zawsze staramy się zachować maksymalną obiektywność i jeśli na blogu pojawia się afiliacja, dotyczy produktów, które przeszły nasze sito analiz i/lub z których sami z zadowoleniem korzystamy. Nigdy natomiast nie namawiamy do korzystania z produktów, jeśli są one Tobie niepotrzebne, a to już kwestia indywidualnej decyzji każdego inwestora. Linki afiliacyjne kierowaliśmy do osób, które podjęły samodzielną decyzję o korzystaniu z danego produktu i chciały przy okazji wesprzeć naszą pracę. Usunęliśmy je po rozwiązaniu płatnej współpracy marketingowej.

1. Ile możemy wpłacić na IKZE?

Podobnie jak w przypadku IKE, istnieje roczny limit wpłat na IKZE. W roku 2015 wynosi on 4750zł 80gr, co przekłada się na miesięczne wpłaty w wysokości 395,90 zł. Obecnie ten limit wpłat jest równy dla wszystkich, bez względu na wysokość osiąganych dochodów.

Analogicznie jak w przypadku IKE, gdy minie dany rok kalendarzowy, nasza szansa na wykorzystanie limitu IKZE w tym roku mija bezpowrotnie. Dlatego zbliża się ostatni moment na jego wykorzystanie. Wysokość limitu na rok 2016 również poznamy jeszcze w listopadzie. Limit w kolejnym roku nie może być niższy, niż w roku poprzednim, a określa się go na podstawie przeciętnych zarobków (dokładniej: 120% prognozowanego na dany rok przeciętnego miesięcznego wynagrodzenia w gospodarce narodowej).

2. Kiedy możemy wypłacić środki z IKZE?

Środki z naszego IKZE również możemy wypłacić ZAWSZE, bo to nasze prywatne pieniądze.

Jednak ze względu na fakt, że wpłaty na IKZE były wykorzystane do pomniejszenia dochodu i obniżenia PIT, to wypłaty z IKZE będą stanowić nasz dochód, od którego będziemy musieli zapłacić podatek dochodowy. Stawka tego podatku zależy od momentu, w którym dokonamy wypłaty.

IKZE ma służyć oszczędzaniu na przyszłą emeryturę, dlatego fiskus najbardziej preferencyjnie traktuje wypłaty z IKZE w następującym przypadku:

1. Gdy ukończymy 65. rok życia ORAZ

2. Gdy dodatkowo dokonamy wpłat na IKZE co najmniej w 5 dowolnych latach kalendarzowych

Kiedy spełnimy łącznie te dwa warunki, wówczas nasze wypłaty z IKZE będą objęte zryczałtowaną stawką podatku dochodowego w wysokości 10%. W zamian za wieloletnią ulgę w PIT będziemy musieli oddać na końcu fiskusowi 10% wartości inwestycji (wpłaconych kwot i wypracowanych zysków). W takim przypadku nie zapłacimy jednak podatku Belki, więc cała operacja będzie dla nas korzystna, ponieważ:

– od wpłaconych kwot odliczaliśmy od podatku 18%, 19% lub 32% ich wartości, zaś wypłacając je zapłacimy w formie podatku 10% ich wartości;

– od wypracowanych zysków, zamiast 19% podatku Belki, zapłacimy 10% zryczałtowanego PIT.

Zatem wykorzystanie IKZE do długoterminowego oszczędzania na emeryturę zdecydowanie ma sens.

A co jeśli będziemy potrzebowali naszych pieniędzy wcześniej, przed 65. rokiem życia? Tutaj sprawa wygląda zdecydowanie gorzej, a to przynajmniej z kilku powodów:

- Wcześniejsza wypłata z IKZE traktowana będzie jako nasz dochód opodatkowany zwykłą stawką PIT obowiązującą w danym okresie. Obecnie jest to 18% lub 32% dla pracowników etatowych (i 19% w przypadku działalności gospodarczej i podatku liniowego). Jaka będzie skala podatkowa za 10, 15 lub 20 lat, gdy przyjdzie nam dokonać wcześniejszej wypłaty? Tego nie wiemy, ale coś mi mówi, że raczej podatki niższe nie będą J

- Nie ma niestety możliwości dokonania częściowego zwrotu środków z IKZE. Możliwy jest tylko zwrot całkowity. Oznacza to, że w przypadku konieczności sięgnięcia po takie pieniądze przed 65. rokiem życia cała wartość gromadzonej i pomnażanej przez lata inwestycji zwiększy nam dochód w jednym roku kalendarzowym. Z dużym prawdopodobieństwem wpadniemy wówczas w wyższą stawkę podatku, a co za tym idzie, podzielimy się z fiskusem naprawdę spora kwotą. Może się zdarzyć, że będziemy odliczać przez lata 18% wartości wpłat, a oddamy fiskusowi 32% wartości całej inwestycji. Dlatego sprawa w przypadku IKZE jest prosta: pod żadnym pozorem nie wypłacamy pieniędzy przed 65 rokiem życia.

Kto może skorzystać z IKZE?

Tutaj zasady są takie same jak w przypadku IKE.

Co jeszcze warto wiedzieć o IKZE?

- Każda osoba może mieć tylko jedno IKZE.

- Każda osoba może posiadać zarówno IKZE, jak również IKE.

- Jeżeli jesteśmy niezadowoleni z IKZE w danej firmie, możemy dokonać tzw. wypłaty transferowej i przenieść nasze IKZE do innej instytucji.

- W przypadku IKZE również nie ma obowiązku dokonywania regularnych wpłat.

- To jest konto indywidualne. Nie można otworzyć go wspólnie z małżonkiem czy dzieckiem. Każda osoba ma swoje IKZE.

- Środki z IKZE można po 65. Roku życia wypłacić jednorazowo lub w formie rat. Jednak w przypadku wypłat na raty muszą być one realizowane przez co najmniej 10 lat (krócej nie można).

- Środki zgromadzone na IKZE podlegają dziedziczeniu. Oszczędzający może w umowie o prowadzenie IKZE wskazać osobę uprawnioną do środków zgromadzonych na IKZE, w przypadku jego śmierci. W takim przypadku, wypłata środków zgromadzonych na IKZE zmarłego następuje na wniosek osoby uprawnionej i podlega ona zryczałtowanemu opodatkowaniu w stawce 10%.

IKZE daje nam zatem OD RAZU bardzo konkretną korzyść pomniejszając w każdym roku nasz PIT. Wystarczy, że w naszym rocznym zeznaniu podatkowym wykażemy kwotę wpłaconą na IKZE i pomniejszymy o nią dochód do opodatkowania. Uwaga: wpłaty na IKZE pomniejszają nasz dochód (czyli podstawę opodatkowania), a nie bezpośrednio podatek. Dlatego osoby, które nie wykazują w danym roku dochodu (np. przedsiębiorcy), nie będą oczywiście mogli skorzystać z takiego odliczenia.

Aby jeszcze łatwiej było zrozumieć, jak to działa, pokazałem najważniejsze zasady na linii ilustrującej wiek posiadacza IKZE:

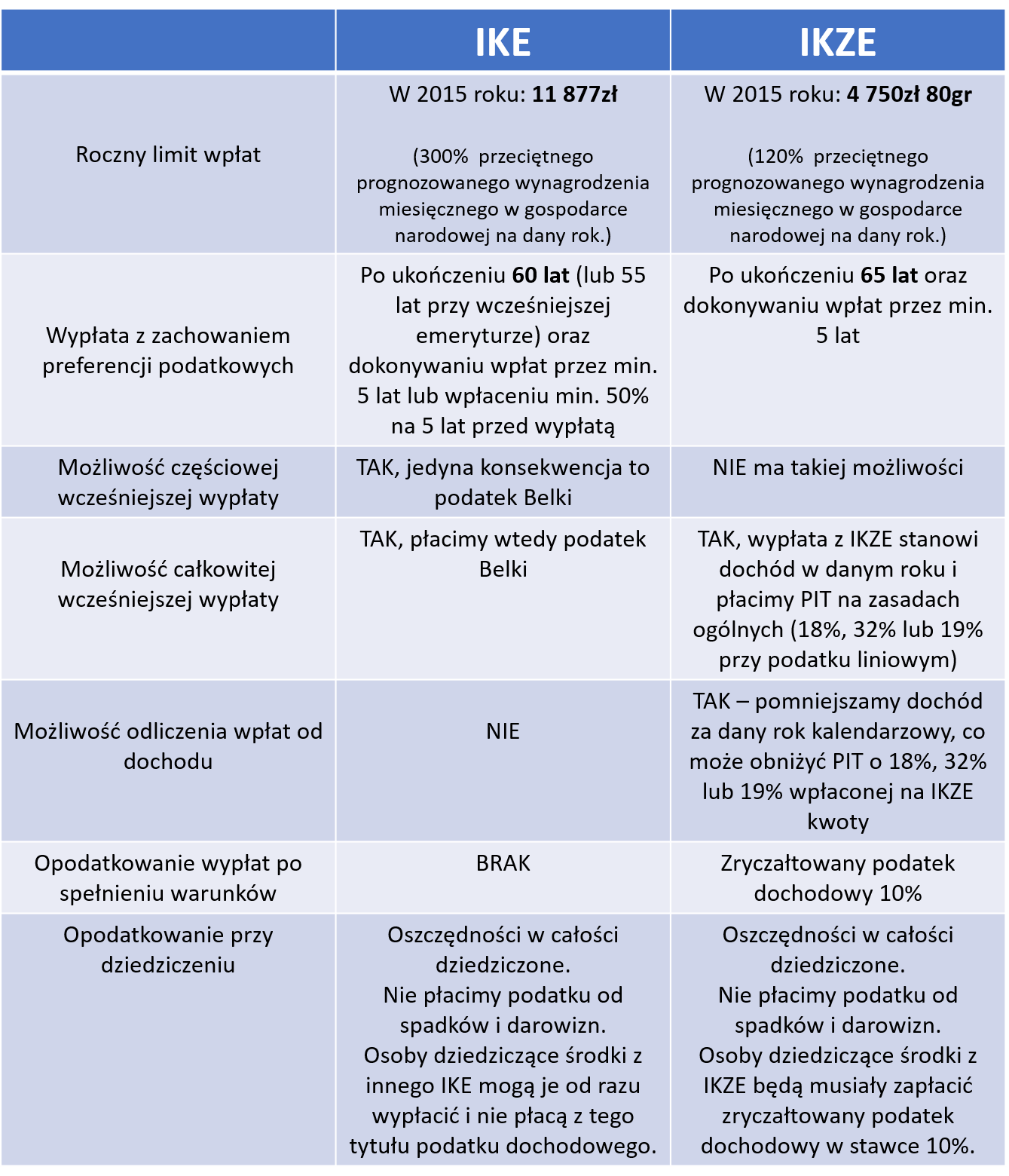

IKE vs IKZE – bezpośrednie porównanie

Na zakończenie zestawmy jeszcze IKE oraz IKZE obok siebie, aby łatwiej było nam dostrzec różnice i podobieństwa pomiędzy tymi rozwiązaniami:

Jakie jeszcze macie pytania na temat IKE i IKZE?

Gratuluję Wam bardzo serdecznie dobrnięcia do końca tak technicznego artykułu. Mam nadzieję, że pomógł on Wam lepiej zrozumieć w jaki sposób działają IKE oraz IKZE. Oczywiście zdaję sobie sprawę, że jeden artykuł nie wyczerpie tak złożonego tematu. Dlatego serdecznie zapraszam do zadawania pytań dotyczących IKE oraz IKZE. W miarę możliwości odpowiem na nie w komentarzach, lub przygotuję kolejny artykuł by uzupełnić zawarte tu informacje. Miłego dnia! 😉

Może Cię zainteresować:

– Ranking lokat bankowych i kont oszczędnościowych wystartował. Zobacz, które banki mają obecnie najlepsze oferty!

– Seria wpisów na temat IKE

Proszę zapoznaj się z poniższą informacją.

Jeżeli podobał Ci się ten artykuł, może zainteresuje Cię moja książka o inwestowaniu – „Finansowa Forteca”. W podobny sposób jak tutaj na blogu- prosto i merytorycznie – tłumaczę w niej, jak inwestować skutecznie i mieć święty spokój. Szczegóły poznasz TUTAJ.

PODOBAJĄ CI SIĘ ARTYKUŁY NA BLOGU?

Dołącz do ponad 45 513 osób, które otrzymują newsletter i korzystają z przygotowanych przeze mnie bezpłatnych narzędzi pomagających w skutecznym dbaniu o finanse.

KLIKNIJ W PONIŻSZY PRZYCISK.

PLANUJESZ ZACIĄGNĄĆ KREDYT HIPOTECZNY

I NIE WIESZ OD CZEGO ZACZĄĆ?

To zupełnie naturalne. Kredyt hipoteczny to ogromne zobowiązanie, które przygniata przez kilkadziesiąt lat. W dodatku mnóstwo osób bardzo za niego przepłaca. Przygotowałem kurs Kredyt Hipoteczny Krok po Kroku, aby uzbroić Cię w niezbędną wiedzę i dać narzędzia do wygodnego podjęcia najlepszych dla Ciebie decyzji. Chcę Ci pomóc w znalezieniu kredytu hipotecznego, który:

✅ w bezpieczny sposób pomoże Ci zrealizować marzenie o własnym mieszkaniu czy domu,

✅ nie obciąży nadmiernie budżetu Twojej rodziny,

✅ będzie Cię kosztował tak mało, jak to tylko możliwe,

✅ szybko przestanie być Twoim zobowiązaniem, bo sprawnie go spłacisz.