Finansowe Q&A – odpowiadam na Wasze pytania

Podcast: Odtwarzaj w nowym oknie | Pobierz (Czas trwania: 25:28 — 35.3MB) | Umieść link

Subskrybuj: Apple Podcasts | Spotify | Android | RSS

Po każdym #wtorekzfinansami staram się odpowiedzieć na żywo na jak najwięcej Waszych pytań. Niestety ograniczenie czasowe, dyktowane pojemnością pęcherza mojego psa Miśka, z którym co wieczór wychodzę na spacer, powoduje, że tego czasu zawsze trochę nam brakuje. Dlatego dziś bardziej szczegółowo odpowiem na zadane przez Was pytania o inwestycje, nieruchomości i moje techniki oszczędzania.

W zeszłym tygodniu na Facebook’u poprosiłem Was o zadawanie pytań do specjalnego odcinka Q&A, na którym pozwolę sobie na dłuższe odpowiedzi na nurtujące Was zagadnienia. Społeczność FBO podbiła like’ami najlepsze pytania, na które odpowiedzi znajdziecie w dzisiejszym filmie i poście:

✅ Skąd biorę informacje potrzebne do zarządzania moim portfelem inwestycyjnym?

✅ Jak podjąć dobrą decyzję w sprawie kredytu hipotecznego na własne mieszkanie?

✅ Czy przyjąłbym posadę ministra finansów?

✅ Jakie widzę prawdopodobieństwo spadku cen nieruchomości?

✅ Jakich technik oszczędzania używam na bieżąco?

Zapraszam Cię serdecznie do zobaczenia filmu:

A jeżeli wolisz tekst od filmu, poniżej dla Twojej wygody wersja „do poczytania”.

Skąd biorę informacje potrzebne do zarządzania moim portfelem inwestycyjnym?

Aby inwestować skutecznie, trzeba świadomie i na spokojnie zaplanować, a najlepiej SPISAĆ swoją strategię inwestycyjną. Dodatkowo, musi to być taka strategia, aby naszymi decyzjami podejmowanymi w czasie rynkowych zawirowań nie zrobić sobie krzywdy.

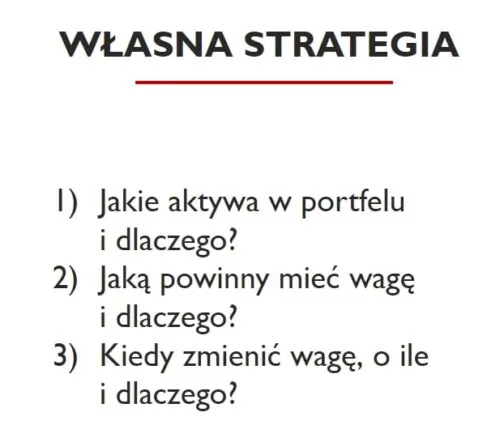

Jak można ją stworzyć? Zastanów się nad trzema kwestiami.

W telegraficznym skrócie robi się to tak, że – w oparciu o swoje cele oraz swój apetyt na ryzyko – definiujesz najlepiej dostosowany do swoich potrzeb skład portfela.

Decydujesz o trzech sprawach:

– jakie aktywa chcesz mieć w tym portfelu i dlaczego,

– jaką wagę ma mieć każde z tych aktywów i dlaczego,

– w jakich okolicznościach możesz tę wagę zmienić, o ile, i dlaczego.

Kiedy sobie to wszystko określisz, przez większość czasu wystarczy się trzymać ustalonych wag poszczególnych składników portfela. A to dlatego, że jak się je dobrze zdefiniuje i od czasu do czasu zrobi rebalancing – nie ma potrzeby niczego zmieniać tylko dlatego, że inni uczestnicy rynku panikują lub wpadają w euforię.

Warto natomiast dostosowywać portfel do zmian o znacznie trwalszym i dłuższym charakterze. Dla przykładu – w sytuacji, w której stopy procentowe, a wraz z nimi rentowności obligacji zbliżają się do zera – drastycznie spada potencjał zysków z obligacji notowanych na rynku, więc warto stopniowo odzwierciedlić to w swoim portfelu. Ale aby takie decyzje móc podejmować świadomie – trzeba oczywiście dokładnie rozumieć, jak każda klasa aktywów zachowuje się w określonym otoczeniu makroekonomicznym.

I między innymi temu jak świadomie i mądrze przygotować, a potem wdrożyć swoją własną strategię inwestycyjną poświęcona jest moja nowa książka o inwestowaniu. Przedsprzedaż książki rusza 1 lipca 2020 i jeżeli chcesz w niej uczestniczyć i otrzymać najbardziej preferencyjne warunki zakupu, zapisz się na newsletter książki – możesz to zrobić TUTAJ.

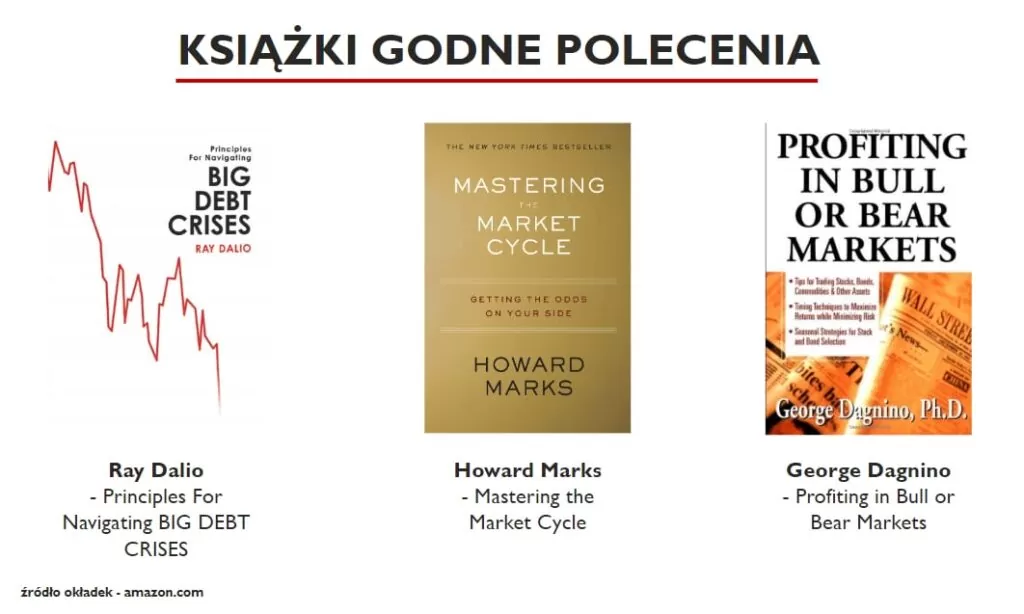

Poniżej przygotowałem dla Ciebie też 3 książki, które mi bardzo pomogły w zrozumieniu cyklu gospodarczego.

Jeżeli to pytanie wydało Ci się interesujące, polecam Ci powiązane artykuły:

– Jak dostosować swój portfel inwestycyjny do wahań rynkowych?

– IKE Plus – pokazuję wyniki i zmieniam na inne. Dlaczego?

– Co się dzieje w moim portfelu? Wyniki IKE oraz inwestycyjny eksperyment na żywym organizmie

– IKE Obligacje kontra IKE Plus – co lepsze? Kalkulator + wyniki [FBO 082]

Jak podjąć dobrą decyzję w sprawie kredytu hipotecznego na własne mieszkanie?

Zacznijmy od tego, że nie kupujesz mieszkania w celach inwestycyjnych, tylko po to, aby zaspokoić własne potrzeby mieszkaniowe – Twoje i Twojej rodziny. A zatem elementy takie, jak to, na ile jest to dla Was ważne, na ile jesteście w stanie spokojnie poczekać, w jakich warunkach mieszkacie dziś, o ile wzrośnie Wasze poczucie szczęścia po przeprowadzce – to wszystko jest bardzo ważne. Finanse osobiste to nie tylko matematyka.

Jeśli zaś chodzi o kwestie finansowe, to podejmując decyzję trzeba więc wziąć pod uwagę trzy podstawowe zmienne:

Zacznijmy od 1) stabilności i wysokości dochodów. Jeżeli widzisz tutaj jakieś zagrożenia w związku z obecną sytuacją gospodarczą, z całą pewnością NIE jest to dobry moment na zaciągnięcie kredytu. Jeżeli recesja wywołana koronawirusem zagraża w jakiś sposób firmie, w której pracujesz – prawie na pewno lepiej poczekać z kredytem do czasu, gdy sytuacja się polepszy.

Jeżeli jednak tutaj zagrożeń nie ma i Twoje dochody są stabilne – a może nawet lepsze, bo na przykład sprzedajesz antywirusowe środki ochrony osobistej – to możesz sobie ten punkt odhaczyć i na spokojnie pójść dalej – szczególnie, jeśli np. dodatkowo masz wysokie oszczędności.

Kolejna sprawa do rozważenia to 2) kredyt. W sytuacji spowolnienia gospodarczego rośnie ryzyko, że jakaś część kredytobiorców nie będzie w stanie spłacać rat. Często banki przykręcają w takich sytuacjach kurek z kredytami, zmniejszając ich dostępność. Robią to poprzez podnoszenie wysokości wymaganego wkładu własnego, rezygnację z udzielania kredytów niektórym grupom zawodowym, czy podnoszenie marż kredytowych i innych kosztów. Innymi słowy – w takiej sytuacji jak obecnie o kredyt hipoteczny jest trudniej i zwykle jest on droższy.

Zatem konieczne jest sprawdzenie, czy i na jakich warunkach w ogóle otrzymasz kredyt i ile wyniosą łączne koszty takiego kredytu. Tutaj pomoże Ci Sebastian Bilski, z którym co miesiąc publikujemy u mnie na blogu ranking kredytów hipotecznych i omawiamy bieżącą sytuację na tym rynku. Pamiętaj proszę, aby nie kierować się samą ratą, ale również wszystkimi innymi kosztami kredytu. Prowizje, ubezpieczenia i inne opłaty pobierane przez bank, drenują Twoje kieszenie równie skutecznie, jak sama rata. A rata składa się z kapitału (czyli kwoty oddawanej bankowi) oraz odsetek. Odsetki zależeć będą od wysokości stóp procentowych, odzwierciedlonej pośrednio w stawce WIBOR oraz od marży banku.

Jeżeli chcesz dobrze zrozumieć temat kredytów hipotecznych, zapraszam Cię do wzięcia udziału w kurshipoteczny.pl. Już 1500 osób zaoszczędziło dzięki niemu duże kwoty na swoich kredytach.

I ostatnia kwestia 3) cena nieruchomości. Bez względu na to, co dzieje się obecnie na rynku i co się stanie wkrótce – nie zawieszałbym poszukiwań wymarzonej nieruchomości. W sytuacji spowolnienia czy kryzysu – m.in. na skutek spadku dostępności kredytów – ceny nieruchomości po jakimś czasie spadają. I taki scenariusz wydaje mi się obecnie najbardziej prawdopodobny. Jednak nie znam przyszłości i nie mam 100% pewności, że właśnie tak będzie.

Ale ponieważ jak już wspominałem finanse osobiste to nie matematyka i oprócz sytuacji na rynku ważne są także inne kwestie, to Ty musisz zdecydować, czy cena mieszkania, które znajdziesz jest do zaakceptowania. Być może mieszkanie będzie na tyle wymarzone, że korzyści niematerialne związane z jego posiadaniem znacząco przewyższą u Ciebie koszty finansowe, które będziesz musiała ponieść.

Mieszkanie, w którym obecnie mieszkam – kupiłem w okresie wysokich cen ok. 12 lat temu, które po drodze były niższe niż dziś. Z czysto finansowego punktu widzenia, to nie była optymalna decyzja. Ale po pierwsze: minęło tyle czasu, że ceny dzisiaj ponownie są znacząco wyższe. A po drugie – i to moim zdaniem jest znacznie ważniejsze – mieszka się tutaj mojej rodzinie po prostu cudownie.

I ta „niematerialna” wartość dała nam tyle dodatkowego szczęścia i pozytywnych emocji, że decyzja bardzo przeciętna pod względem finansowym, okazała się być doskonała pod względem życiowym. Finanse osobiste – to nie tylko matematyka.

Jeżeli to pytanie wydało Ci się interesujące, przeczytaj więcej:

– Czy własne mieszkanie to dobra inwestycja?

– Lepiej kupić czy wynająć mieszkanie?

– Kredyt hipoteczny: Dlaczego 30 lat to kiepski pomysł?

– Kredyt hipoteczny ze stałym oprocentowaniem? To może być całkiem sensowny wybór

Czy przyjąłbym posadę ministra finansów?

To pytanie wywołało u mnie niemały uśmiech? Moja stanowcza i krótka odpowiedź brzmi – NIE. Realizuję obecnie zdecydowanie ważniejszą dla mnie misję dotarcia do 15 mln Polaków i uzbrojenia ich w wiedzę i narzędzia pomagające skutecznie dbać o finanse. Naprawdę wierzę w to, że jak będziemy mieli w kraju 15 mln niezależnych finansowo obywateli, którzy będą potrafili myśleć krytycznie, to i jakość polityki i wybieranych polityków wzrośnie.

Póki co – żyjemy w erze populizmu i naiwnej wiary wyborców, że rządzący to dobrzy wujkowie, którzy coś nam „dają”. Jak uczy historia – po osiągnięciu odpowiedniego progu bólu, poziomu zadłużenia lub zubożenia społeczeństwa na skutek populistycznych decyzji – ta era przeminie. Przede wszystkim jednak – Ministrem Finansów powinien być wybitny fachowiec z odpowiednią wiedzą oraz z osiągnięciami w tej dziedzinie. Znam granice swoich kompetencji i na temat finansów publicznych na tym etapie swojego życia wiem zdecydowanie za mało.

15 mln finansowo świadomych Polaków – to jest mój cel, to jest moje marzenie i to jest moja ambicja.

Przeczytaj też:

– 12-tygodniowy rok – skuteczny przepis na realizację celów

– Celuj jak najwyżej! Ale… czy to ma sens?

Jakie widzę prawdopodobieństwo spadku/wzrostu/utrzymania się cen na rynku nieruchomości?

Bardzo się cieszę, że masz z tyłu głowy różne scenariusze.

Zamiast trzymać się kurczowo przekonania o jednym możliwym rozwoju wypadków – np. założenia, że bańka na rynku nieruchomości pęknie i za rok będzie o 30% taniej – rozsądniej jest zrobić 3 rzeczy:

(1) Wypisać sobie możliwe scenariusze.

(2) W oparciu o różne źródła – postarać się przypisać im jakieś prawdopodobieństwa.

(3) Obstawić ten najbardziej prawdopodobny scenariusz, ale mieć także jasny plan działania na wypadek, gdyby zrealizował się inny.

Chodzi o postawę człowieka, który słysząc w prognozie pogody, że na 60% będzie słońce, a na 40% będzie deszcz, zabiera ze sobą parasol. Jak będzie słońce – to super. Jak będzie deszcz – to nie zmoknę.

A wracając do pytania: w krótkiej perspektywie 3-4 kwartałów widziałbym 20% szans na to, że ceny mieszkań spadną o więcej niż 10%, 40% szans na to, że spadną o mniej niż 10%, 30% szans na to, że się nie zmienią i 10% szans na to, że pójdą w górę. W długim terminie – np. 10 lat – widzę 90% szans na to, że w ośrodkach takich jak Warszawa będzie znacznie drożej, niż dziś.

Co jeszcze warto zrobić? Zbierz podobne informacje od osób, które specjalizują się w rynku nieruchomości. Szczególnie postaraj się wsłuchać w argumentację tych specjalistów, którzy mają zdanie odmienne od Twojego – bo oni mogą odpowiednio poszerzyć Twoją perspektywę. I dopiero w oparciu o to wypracuj sobie własne zdanie.

Jeżeli to pytanie wydało Ci się ciekawe, polecam Ci także:

– Poduszka bezpieczeństwa czy wkład własny na zakup nieruchomości?

– FBO 054: Inwestowanie w nieruchomości – co warto wiedzieć przy różnych opcjach?

Jakich technik oszczędzania używam na bieżąco?

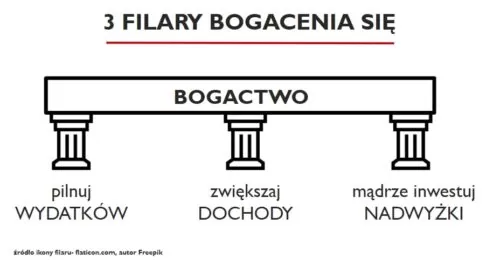

Sprawa jest bardzo prosta i opiera się na 3 filarach bogacenia się, o których Wam wielokrotnie opowiadałem: wydatki, zarobki, inwestycje.

1) Bardzo pilnuję swoich wydatków, aby moje ciężko zarobione pieniądze nie rozchodziły się na pierdoły. Dlatego razem z żoną prowadzimy budżet w aplikacji YNAB i na początku każdego miesiąca wspólnie przypisujemy zadania naszym pieniądzom do wykonania w kolejnym miesiącu. Innymi słowy – to my im mówimy, dokąd mają iść, zamiast zastanawiać się, gdzie się rozeszły.

By nie ulegać pokusom, stosuję proste techniki: nie spędzam wolnego czasu w centrach handlowych (bo wtedy zawsze coś kupię), tylko na świeżym powietrzu. Przed zakupami staram się porządnie najeść, żeby na głodniaka nie wrzucać do wózka sterty zbędnych produktów. A jak chcę wydać na coś większą kwotę – np. na nowy tablet, bo stary „chyba się wiesza” – wypłacam najpierw pieniądze z bankomatu i patrzę głęboko w smutne oczy króla Jagiełły, który błaga, by nie oddawać go obcym. To zwykle działa na mnie trzeźwiąco. Ale przede wszystkim budżet – to załatwia temat.

A na co przeznaczam pieniądze? Poza pokryciem niezbędnych wydatków – wędrują one na 3 ważne dla nas cele: (1) cieszenie się życiem (2) mądre inwestowanie (3) pomoc innym.

2) Wiedząc, że wydatki mamy pod kontrolą – kieruję swoje wysiłki w stronę zwiększania dochodów – bo to właśnie ten element ma niezwykle ważny wpływ na stan finansów mojej rodziny i pozwala na realizowanie marzeń i pasji, o których kiedyś nam się nie śniło. Aby zwiększać dochody – nieustannie się rozwijam i cały czas chłonę wiedzę z mojej dziedziny, a następnie – staram się tę wiedzę i umiejętności przekuć w konkretną wartość dla jak największej liczby osób. I wreszcie – aby nie mieć ograniczeń w zakresie kwot, jakie mogę zarobić – staram się tworzyć takie źródła dochodu, które są niezależne od czasu mojej pracy.

3) Konsekwencja w takim postępowaniu nieuchronnie prowadzi do generowania coraz wyższych nadwyżek finansowych, które staram się po prostu na spokojnie i z rozmysłem inwestować. A jak inwestuję swoje pieniądze, dlaczego właśnie tak, jakimi zasadami się kieruję i jakie przynosi to efekty – tak, tak, jak zapewne się spodziewacie – o tym wszystkim przeczytacie w mojej książce o inwestowaniu, która śni mi się po nocach. To efekt mojej 2-letniej pracy i wierzę, że przeczytanie tej książki pomoże Wam zdecydowanie bardziej świadomie podchodzić do pomnażania pieniędzy, szczególnie, jeśli zależy Wam na ich pomnożeniu przez liczbę większą niż 1.

Jeżeli to pytanie było dla Ciebie interesujące, przeczytaj więcej:

– Jak mądrze zaplanować wydatki?

– Jak pracować by zarobić więcej?

– Najlepsza książka o inwestowaniu – aktualności [23 marca 2020]

Dziękuję Wam bardzo za przesyłanie pytań oraz ich podbijanie na Facebook’u. Dajcie koniecznie znać w komentarzu, która odpowiedź przydała Wam się najbardziej 🙂

A ja tymczasem wracam do prac nad książką. Trzymajcie za mnie proszę kciuki – Wasze wsparcie w tych kolejnych tygodniach będzie mi naprawdę potrzebne.

Opowiadam o oszczędzaniu siedząc w… Bentleyu 🙂

Niezły kontrast, co? Rozmawialiśmy także o inwestowaniu i innych tematach, a wszystko na kanale „Ekspert w Bentleyu”. Zachęcam Was do obejrzenia materiału – w sam raz na weekend 🙂

Linki do materiałów wymienionych w audycji:

- Podcast z czytelnikiem o którym mówię w filmie: FBO 032: 80 tysięcy w 20 miesięcy! Zwycięska walka z długami i…zaręczyny ?

- Newsletter książki o inwestowaniu

- Kurs Kredyt Hipoteczny Krok po Kroku

- Książka Ray Dalio „Big Debt Crises”

- Książka Howard Marks „Mastering the Market Cycle”

- Książka George Dagnino „Profiting In Bull or Bear Markets”

Jak słuchać podcastu?

Dzisiejszy odcinek znajdziesz na górze tego wpisu, a w ciągu kilku godzin po publikacji na blogu podcast będzie również dostępny w aplikacjach do odsłuchiwania podcastów, w tym m.in.:

za pośrednictwem Apple Podcasts

za pośrednictwem Spotify

za pośrednictwem YouTube

poprzez RSS

Jestem bardzo ciekaw Twoich wrażeń z tego odcinka i będę Ci bardzo wdzięczny, jeśli podzielisz się swoją opinią.

A jeśli korzystasz z Apple Podcasts i masz 20 sekund, będę Ci bardzo wdzięczny za ocenienie podcastu w tej aplikacji:

Może Cię zainteresować

Jeżeli ten artykuł Ci się spodobał, przeczytaj także:

– Kredyt hipoteczny ze stałym oprocentowaniem? To może być całkiem sensowny wybór

– Jak stoicki spokój może pomóc Ci w finansach?

Jeżeli podobał Ci się ten artykuł, może zainteresuje Cię moja książka o inwestowaniu – „Finansowa Forteca”. W podobny sposób jak tutaj na blogu- prosto i merytorycznie – tłumaczę w niej, jak inwestować skutecznie i mieć święty spokój. Szczegóły poznasz TUTAJ.

PODOBAJĄ CI SIĘ ARTYKUŁY NA BLOGU?

Dołącz do ponad 45 513 osób, które otrzymują newsletter i korzystają z przygotowanych przeze mnie bezpłatnych narzędzi pomagających w skutecznym dbaniu o finanse.

KLIKNIJ W PONIŻSZY PRZYCISK.

PLANUJESZ ZACIĄGNĄĆ KREDYT HIPOTECZNY

I NIE WIESZ OD CZEGO ZACZĄĆ?

To zupełnie naturalne. Kredyt hipoteczny to ogromne zobowiązanie, które przygniata przez kilkadziesiąt lat. W dodatku mnóstwo osób bardzo za niego przepłaca. Przygotowałem kurs Kredyt Hipoteczny Krok po Kroku, aby uzbroić Cię w niezbędną wiedzę i dać narzędzia do wygodnego podjęcia najlepszych dla Ciebie decyzji. Chcę Ci pomóc w znalezieniu kredytu hipotecznego, który:

✅ w bezpieczny sposób pomoże Ci zrealizować marzenie o własnym mieszkaniu czy domu,

✅ nie obciąży nadmiernie budżetu Twojej rodziny,

✅ będzie Cię kosztował tak mało, jak to tylko możliwe,

✅ szybko przestanie być Twoim zobowiązaniem, bo sprawnie go spłacisz.