Doradcy finansowi, sprzedawcy, czy szarlatani?

Gdy jestem chory, idę do lekarza. Gdy potrzebuję porady prawnej, idę do prawnika. Gdy potrzebuję porady finansowej, idę do…no właśnie. Do kogo właściwie idę i co z tego wynika?

Historia „Inwestycji wyższego rzędu”

Kilka dni temu otrzymałem mailem zaproszenie na wyjątkowe, 3-godzinne, w pełni darmowe szkolenie na temat „inwestycji wyższego rzędu”. Temat intrygujący, a że organizatorem nie była instytucja finansowa, tylko firma zajmująca się szkoleniami, postanowiłem się skusić (na miejscu okazało się, że instytucja finansowa była jednak partnerem wydarzenia).

Widowisko zaczęło się punktualnie o 18:00 w jednym z warszawskich hoteli. Elegancka sala wypełniona po brzegi nieco spiętymi, lecz spragnionymi inwestycyjnych nowinek ludźmi. O 18:10 na scenę wychodzi bardzo młody człowiek, który „od wielu lat profesjonalnie zajmuje się inwestycjami”, co później potwierdza wspomnieniami z roku 2008, gdy jako student „Ble,ble,ble… School of Finance” (niestety nazwę podał dość niewyraźnie) spędził kilka miesięcy w Londynie.

Przez pierwsze minuty trzyma go trema i głos nieco mu drży, szczególnie gdy podpytuje, kto z uczestników jest z branży finansowej lub ma doświadczenia z inwestycjami. Ponieważ nikt się nie zgłasza, nasz mówca wspaniale się rozkręca, dzięki czemu szkolenie faktycznie staje się wyjątkowe. Oto kilka wybranych rewelacji, którymi podzielił się ów młody rekin finansjery:

– Na polskiej giełdzie jest teraz taniej, niż w dołku w 2009 roku, wystarczy spojrzeć na wskaźnik cena/wartość księgowa.

– Nieruchomości są jedną z najbardziej ryzykownych form inwestycji. A to ze względu na ogromne ryzyka prawne (wywłaszczenia, dzicy lokatorzy, zajęcia komornicze) i żadna księga hipoteczna (nie wieczysta, ale hipoteczna właśnie) nas nie ochroni. Dlatego, jeśli nie możesz zdywersyfikować portfela i kupić przynajmniej kilku nieruchomości, pakujesz się w kłopoty inwestując tylko w jedną.

– Amerykańska giełda na pewno będzie jeszcze bardzo długo rosła, bo rząd nadrukował mnóstwo dolarów, za które Amerykanie wykupili już „pół świata”. Teraz zyski wracają do nich jako tzw. pieniądz repatriacyjny i napędzają giełdę.

Słuchacze zahipnotyzowani jak na konferencji prasowej Antoniego Macierewicza, a ja wraz z nimi, choć z innych powodów. W trzeciej godzinie staję się jasne, że nie warto już inwestować w nic poza „inwestycją wyższego rzędu”, którą jest unikalna polisa inwestycja (sic!) oferowana oczywiście przez partnera szkolenia. A gdyby ktoś miał wątpliwości, partner zaprasza na w pełni darmowe, indywidualne konsultacje ze swoimi doradcami.

Darmowe szkolenia i konsultacje – jak to możliwe?

Darmowe szkolenie, darmowe konsultacje… Czyżby organizacja charytatywna? Ani słowa o potrzebach klienta, ani słowa o kosztach, ani słowa o ryzykach, tylko zalety, zalety, zalety… i kilka wymyślonych na prędce odpowiedzi na nieliczne pytania, obnażające zatrważająco niski poziom wiedzy prelegenta.

Skorzystałem z darmowych konsultacji z doradcą. Gdy na spotkaniu wręczyłem mu wizytówkę, uśmiechnął się bardzo nieswojo i stwierdził: „Panie Marcinie, przecież Pan wie, jak to działa…”.

Kim są doradcy finansowi?

Kim są doradcy finansowi?

W Wikipedii pod hasłem „doradca finansowy” znalazłem świetne zdanie: Komisja Nadzoru Finansowego pracuje obecnie nad koncepcją zmiany przepisów, która z jednej strony nie pozwalałaby sprzedawcom usług finansowych stwarzać pozorów, że doradzają klientowi, a z drugiej strony nie wprowadzała biurokratycznych barier niezgodnych z zasadą swobody działalności gospodarczej.

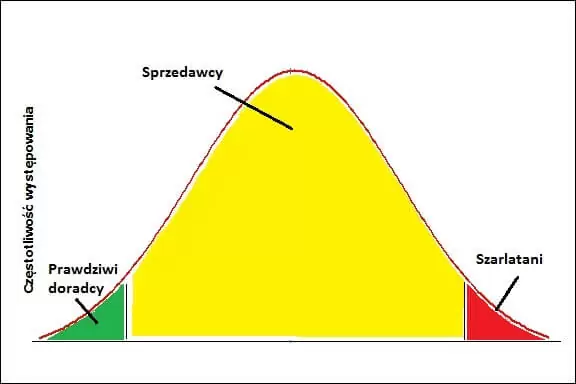

Komisja pracuje, a tymczasem termin „doradca finansowy” używany jest obecnie bez ograniczeń przez wszystkich, którzy zwyczajnie sprzedają produkty finansowe. Nie da się ukryć: „doradca” brzmi lepiej niż „pośrednik”, czy „sprzedawca”, a już na pewno wzbudza większe zaufanie. W sumie wszelkiego rodzaju doradztwem czy pośrednictwem finansowym zajmuje się kilkadziesiąt tysięcy ludzi – próba statystycznie istotna, którą na potrzeby bloga przybliżę subiektywnym rozkładem normalnym:

Prawdziwi doradcy

To gatunek rzadki i powinien być pod ochroną. Wysłuchają, szczegółowo przeanalizują Twoje finanse, przygotują projekcję Twoich potrzeb finansowych, wskażą jakimi produktami możesz je zaspokoić. W ciągu kilku dni przygotują dla Ciebie szczegółowy plan finansowy, za który zapłacisz ok. 1200 – 1700zł, w zależności od tego, jak bardzo złożona jest Twoja sytuacja. Przez 10 lat spotkałem dwie takie osoby, ale żadna z nich już tak nie pracuje. Powód: nikt nie chce płacić za doradztwo finansowe, które w Polsce jest przecież „darmowe”. Dlatego przechodzą na stronę sprzedawców.

Sprzedawcy produktów finansowych

To grupa najliczniejsza i najbardziej zróżnicowana: od świeżo upieczonych absolwentów uczelni, którzy nie wiedzą co to jest bessa, przez pasjonatów finansów, aż po szacownych urzędników bankowych. Choć na ich plakietkach wyryte są słowa „doradca klienta”, nie przypadkowo pracują w Pionach Sprzedaży swych instytucji. Chciałbym bardzo mocno podkreślić, że znam wiele osób z tego grona, które wykazują się troską o swoich klientów, znają ich dobrze od wielu lat, starają się działać w sposób etyczny i odpowiedzialny oraz ciągle rozwijać swą wiedzę. Co więcej, regularnie korzystam z ich usług. Niestety ich zmorą jest wszechpotężny Plan Sprzedażowy: jak jest plan na pożyczki – to cisną pożyczki, jak na fundusze, to cisną fundusze, a jak na struktury – to cisną struktury.

Sytuacja jest w pełni klarowna: im więcej sprzedadzą, tym więcej zarobią i zgarną pochwały. Jak nie sprzedadzą, dostaną bęcki. Nie ma więc miejsca na sentymenty ani na wyszukane doradztwo, które jest z resztą „darmowe”. To znaczy… teoretycznie nie płacisz nic. Zazwyczaj taki sprzedawca (lub jego pracodawca) otrzymuje pieniądze od firmy, której produkty u niego kupisz, a które pochodzą z Twojej kieszeni. Na przykład: zainwestujesz 100 000 zł w fundusz inwestycyjny z opłatą dystrybucyjną 3% i opłatą za zarządzanie 4%, to firma sprzedawcy zatrzyma 3000 zł pobranej od Ciebie opłaty dystrybucyjnej i około 2000 zł premii z opłaty za zarządzanie za każdy rok utrzymywania przez Ciebie tej inwestycji (tylko około 50% opłaty dostaje TFI za faktyczne zarządzanie funduszem). Tyle na temat „darmowego doradztwa”.

Uważam, że system oparty o prowizyjne wynagradzanie pośredników finansowych stwarza ogromne pole do konfliktu interesów. Pomyśl przez chwilę: gdybyś miał do zaoferowania dwa produkty, z których na pierwszym zarobisz 1000 zł, a na drugim 2500 zł, to który poleciłbyś klientowi? Lepszy dla Ciebie, czy lepszy dla niego? A co gdybyś miał problem ze spłatą własnych kredytów, lub potrzebował pieniędzy na leczenie swojego dziecka? Dalej stawiałbyś na pierwszym planie interes klienta? To oczywiście skrajny przykład, ale pomaga zrozumieć, jak bardzo niedoskonały jest taki system. I jak dotąd tylko w takim systemie doradcy/sprzedawcy mają szansę zarobić jako takie pieniądze. Czy korzystanie z ich usług ma zatem sens? Absolutnie tak, jednak musisz pamiętać o pewnych zasadach, o których napiszę za chwilę.

Szarlatani

To czarne owce, obecne w każdej branży. Mają bardzo konkretne cele: zgarnąć możliwie wysokie bonusy, maksymalnie wysokie prowizje, wzbogacić się błyskawicznie i szybko odejść z branży. Najlepiej zanim nabici w butelkę klienci się zorientują. Są prawdziwymi mistrzami sprzedaży – pewni siebie, używający naszpikowanego finansowym żargonem języka, wiedzący wszystko o przyszłości rynków finansowych, bo mają przecież „swoje dojścia”. Ropa, opcje, surowce, fundusze hedgingowe – o wszystkim się wypowiedzą. Twoje potrzeby ich mało interesują, a na pytanie o koszty oferowanych rozwiązań, mówią, że nie da się tego dokładnie policzyć, ale i tak będziesz zadowolony. Wyrządzają ogromną szkodę nie tylko klientom, ale też całej branży finansowej. Dlaczego nie wylatują zatem z roboty? Bo dużo sprzedają generując przychody, więc część instytucji przymyka na to oko… Business is business.

Co to oznacza dla Ciebie?

Jeżeli liczysz na „darmowe” doradztwo, pamiętaj po prostu jak działa ten system: zdecydowanie łatwiej jest trafić na sprzedawcę z potencjalnym konfliktem interesów, niż na doradcę zainteresowanego faktyczną poprawą Twoich finansów. Oburzające? Tak samo działa większość branż, więc zamiast się oburzać, lepiej wyłączyć naiwność a włączyć zdrowy rozsądek.

Istnieje wiele dobrych produktów, które pomogą Ci w realizacji celów, a dobry sprzedawca pomoże Ci je dobrać. Warto jest jednak trzymać się pewnych zasad:

- Pamiętaj, że to TY podejmujesz decyzję i tylko TY naprawdę skutecznie możesz zadbać o własne finanse. Przed inwestycją, czy wzięciem kredytu, musisz odrobić zadanie domowe i dobrze się przygotować. To Twoje pieniądze, na które długo i ciężko pracowałeś, dlatego dbaj o nie.

- Doradca „za 0 zł” nie może za Ciebie zarządzać majątkiem. Gdybyś szukał dobrego adwokata, wybrałbyś tego za 0 zł? Ta cena dużo mówi o faktycznej jakości doradztwa. Nie oczekuj po prostu zbyt wiele.

- Sprzedawca może być bardzo pomocny, gdy znasz swoje cele i własne potrzeby. Jego zadanie to dobrać i zaproponować produkt. Zdefiniowanie własnych celów i potrzeb, to Twoje zadanie.

- By sfinansować koszty „darmowego” doradztwa, opłaty w niektórych produktach potrafią przepalić istotną część zysków. Twoim prawem jest jednak znać absolutnie wszystkie opłaty. Dlatego nie kupuj produktu, dopóki naprawdę rzetelnie go nie prześwietlisz. Poproś doradcę o bardzo dokładne wytłumaczenie i policzenie ile dokładnie zapłacisz opłat. Jeśli odmówi, lub nie potrafi, pożegnaj się i wracaj do domu.

- Nie spiesz się. Hossa Ci nie ucieknie. Czytaj dokładnie każdą umowę i każdy dokument, który dostajesz do podpisu. Jeżeli umowa ma wiele stron, zabierz ją do domu i dokładnie przeczytaj. Nie masz ochoty na czytanie? To nie kupuj tego produktu. Jeśli podpiszesz bez czytania – tylko siebie możesz winić za skutki.

- Pytaj, pytaj i jeszcze raz pytaj doradcę o wszystko. Dlaczego zakłada taki zysk? Jaka może być największa strata? Ile inwestycja traciła w przeszłości? Na jak długo musisz zamrozić pieniądze? Czy możesz wyciągnąć je wcześniej? Jakie ryzyka związane są z inwestycją? , itd. To Twoje pieniądze, więc musisz dobrze zrozumieć, czego się możesz spodziewać.

Spory wysiłek? W praktyce niewiele większy, niż przy zakupie telewizora, lodówki czy nowej zmywarki. Pamiętaj, że ciężko pracowałeś na te pieniądze, więc włóż jeszcze nieco wysiłku by mądrze je ulokować.

W kolejnych wpisach postaram Ci się w tym pomóc. Następny będzie o Twoich finansowych celach.

Na koniec mam jeszcze prośbę do Ciebie. Zależy mi bardzo na promocji tego bloga, więc jeśli uważasz zawarte tu treści za wartościowe, poleć go proszę swoim znajomym i polub stronę na Faceboku. Dzięki temu będę mógł dotrzeć do szerszego grona odbiorców, którzy chcieliby lepiej zadbać o finanse osobiste. Dziękuję Ci!

Jeżeli podobał Ci się ten artykuł, może zainteresuje Cię moja książka o inwestowaniu – „Finansowa Forteca”. W podobny sposób jak tutaj na blogu- prosto i merytorycznie – tłumaczę w niej, jak inwestować skutecznie i mieć święty spokój. Szczegóły poznasz TUTAJ.

PODOBAJĄ CI SIĘ ARTYKUŁY NA BLOGU?

Dołącz do ponad 45 513 osób, które otrzymują newsletter i korzystają z przygotowanych przeze mnie bezpłatnych narzędzi pomagających w skutecznym dbaniu o finanse.

KLIKNIJ W PONIŻSZY PRZYCISK.

PLANUJESZ ZACIĄGNĄĆ KREDYT HIPOTECZNY

I NIE WIESZ OD CZEGO ZACZĄĆ?

To zupełnie naturalne. Kredyt hipoteczny to ogromne zobowiązanie, które przygniata przez kilkadziesiąt lat. W dodatku mnóstwo osób bardzo za niego przepłaca. Przygotowałem kurs Kredyt Hipoteczny Krok po Kroku, aby uzbroić Cię w niezbędną wiedzę i dać narzędzia do wygodnego podjęcia najlepszych dla Ciebie decyzji. Chcę Ci pomóc w znalezieniu kredytu hipotecznego, który:

✅ w bezpieczny sposób pomoże Ci zrealizować marzenie o własnym mieszkaniu czy domu,

✅ nie obciąży nadmiernie budżetu Twojej rodziny,

✅ będzie Cię kosztował tak mało, jak to tylko możliwe,

✅ szybko przestanie być Twoim zobowiązaniem, bo sprawnie go spłacisz.